波菲道不属于“稳定币工具”范畴。它更像是一套资产证券化工具。它不是一个单一功能的应用程序。它是DeFi基础设施的基础设施,用于支持链上的各种**dic应用程序。

在被疯狂炒作的同时,蓬勃发展的DeFi也引起了美国证券交易委员会(SEC)的关注。

9月2日,美国证交会委员会委员、“加密老母”海丝特·皮尔斯在接受媒体采访时表示,尽管DeFi还处于起步阶段,但证交会已经开始关注DeFi,因为DeFi的出现改变了区块链世界的游戏规则。皮尔斯认为,去中心化金融也将挑战证交会的监管方式。

尽管皮尔士的言论并未明确透露证交会对德福的态度,但监管部门对德福的关注不禁让从业人员想起2017年1CO突然停牌(2018年停牌)。监管部门有可能强行干预吗?

有业内人士认为,随着DFI从利基投机发展到公共用途,未来将以某种方式获得监管。在没有KYC的DFI世界中,隐私保护可能成为DeFi与监管之间的关键平衡点,也是未来值得探索的重要方向之一。

提倡链条上完全透明

为什么国防部需要隐私保护?

自诞生之日起,DeFi一直被贴上“链条上完全透明”和“没有KYC审计的普惠金融”的标签。隐私保护的概念似乎与DeFi相反。那么为什么国防部需要隐私?在什么情况下DFI需要隐私保护?

你还记得宙斯资本公司吗?那是一家价值近2000万美元的缺乏链接的公司吗?

去中心化预测机的领头羊Chain token今年7月上市。仅用了一个多月,就从5美元飙升至20美元,涨幅超过4倍。

当link的情况非常好时,海外投资机构Zeus capital发布了link的简短报告,以及去中心化贷款平台AAVE的短链接。然而,超过1700万美元的资金开始出现螺旋式增长。

宙斯资本首先从AAVE抵押了近2200万美元,然后又借了1500多万美元的link在市场上卖空。整个清算过程在区块浏览器ETHerscan上“直播”结算价格是预先计算的,并在AAVE上公开。

因此,市场猜测宙斯资本此次必然会被链家盯上做空环节(目前尚无确切证据支持这种猜测)。

假设借款人能够隐藏其抵押资产的金额,交易目标和投资决策是否会暴露?

目前,真正能够满足用户隐私保护需求的去中心化房贷平台。

据oda planet dai报道,基于privacy public chain sero开发的去中心化金融资产管理平台pofid Dao表示,它不仅可以支持用户的去中心化抵押贷款,还可以在一定程度上保护用户的抵押行为和抵押资产,包括以下三个方面:

账户资产隐私。在pofid系统中,用户的加密资产不能通过块浏览器或其他公共方式进行查询。只有使用账户查询键才能获取账户资产信息。

交易隐私。账户间发送的交易或支付信息不能公开查询。只有两个帐户的私钥或查询密钥才能知道事务的内容。

智能合约的输入输出隐私。智能合约,包括货币管理合约,可以有选择地保护输入输出资产或其他有条件数据的隐私。

是否发现POFID正在将DeFi回归到支付宝等中心化资产钱包的用户体验。

针对前DII不需要隐私保护的质疑,pofid Dao首席财务顾问汤东尼认为,区块链技术在现实生活中的商业活动中的应用,不能违反最基本的商业常识隐私保护之一,DFI也是如此。”在现实世界中,按揭贷款是一种很强的隐私行为,很多借款人不希望别人知道他们抵押给平台的是什么资产,甚至不希望别人知道这种借贷行为的存在。”

唐英年继续说:“我们不应该认为隐私保护和访问门槛是相互冲突的。它们是两个互不干扰的维度:任何用户都可以不经访问使用sero网络,这与sero网络对用户隐私的保护并不冲突。如果有一个强大的监管应用程序,这是应用程序方和监管机构之间的合作,而不是强加给任何用户的KYC。”

区块链强调的“开放性和透明度”在某些实际场景中是不可接受的。

唐英年以**品供应商为例。许多**品(如原装钻石)供应商的采购来源来自经济不稳定的国家或地区。这些地区的监管部门将严格控制货物的流通。供应商无法使用法国货币进行收款,比特币已经成为一个很好的支付渠道。不过,供应商并不希望在区块链浏览器中充分利用比特币,这将由一些专业机构进行分析和标记。因此,他们需要隐私保护。

此外,唐英年认为,在短期内,DeFi从业者更关注货币价格,以及如何利用其组合性进行各种套利。然而,从长远来看,从业者应该更多地考虑如何将DeFi的实践应用到实际的商业活动中。

如何引入异构资产

以世界为抵押?

在将DEFI变为现实时,“DEFI老兵”马克道一直试图打通现实世界资产与链条上资产的关系,引入实物资产作为戴相龙的抵押品。这对于DeFi的大规模应用至关重要。

截至8月28日,makerdao官方论坛提交的实物资产包括房地产、国债、供应链金融、黄金和大宗商品指数,主要中心化在金融领域。

但是,makerdao引入实物资产作为抵押品的方式是,资产发行人需要在以太坊网络上发行ERC-20代币,这意味着makerdao只能接受同质资产作为抵押品。例如,美国国债基金Arca以arcoin的形式在以太坊网络上发行数字证券。用户通过购买arcoin投资于低波动性资产,包括1年期、2年期和10年期美国政府债券。

然而,pofid-Dao不仅可以接受同质资产作为抵押,而且可以接受异质资产。

“现实世界的资产不可能全部被ERC-20代币的同质资产所取代。在工程上,sero使用C语言中的通用指针原理,在sero的底层公链上存储任意复杂的数据结构。在这个指针中,包和票证两种工程技术用于表示资产并将其传输到智能合约进行处理。”唐英年说。

Package用于将打包的资产转移到智能合约并进行处理。包裹里可以装机票。与地址指针一样,ticket指向链上的数据仓库,其中存储了真实资产的详细描述。这些底层构造使得pofiddao不必为复杂资产构建一个处理系统,而是直接部署业务和财务逻辑。

DMW(Distributed morage warehouse)是pofid Dao的质押债务仓库,负责保管抵押品。它是各种抵押物的载体,体现了波菲道的核心智能合约逻辑。

与makerdao的CDP不同,DMW可以携带异构的抵押资产,包括每个公链上发行的代币类,BTC、ETH、sero、TRX等。目前,makerdao的CDP仅支持ETH、wbtc、bat和KNC等几种加密货币作为抵押品。

这些引入pofid Dao中的同质和异构资产称为AOC(assets on chain)。他们不仅可以发行“代币”投资组合,还可以发行“代币”

因此,在引入实物资产作为抵押物方面,pofid-Dao具有较强的适用性和普遍性。

此外,波菲道在清算机制上也做了一些优化。主要改进机制是,当资产减值和质押率达到清偿率时,不采用“以借资产拍卖质押债券库资产”的机制,而是采用“现买先得”的方式竞拍DMW资产所有权。

治理代币的价值捕获

在比较了质押资产的类之后,让我们看看两者在治理机制上的差异。总之,pofiddao的治理比makerdao稍微复杂一些,并且添加了堆栈锁机制。

PFID是pofiddao的治理代币。它既是一种收入凭证,又是治理权威的必要条件。它也是平台的默认全局公共资产。可以说,PFID持有者控制着整个pofid Dao系统的运行。在系统中,存在着分布式治理的组织或个人,如底层技术治理、DMW治理、风险控制治理和清算治理委员会。

通过叠加行为,PFID持有人可以享受以下生态权益:PFID的挖矿收益、参与平台治理决策、分红收入(如贷款服务费收入)在整个pofid系统中。

此外,据了解,波菲道未来将开放流动性挖矿。与复合不同,PofidDao为流动性挖矿设计了一个自动增减合约。

由于PFID的底层网络是sero,而PFID不是ERC-20 token,项目方通过映射在以太坊上生成一个ERC-20的PFID,在sero链中也会有一个src-20 PFID。项目方将通过自动增减合同的方式,在ERC-20 PFID和src-20 PFID之间形成长期关系,但ERC-20 PFID和src-20 PFID的总额是不变的。

具体来说,如果项目方在开始时取出1%的PFID注入Uniswap流量池,那么血清链中99%的PFID将被保留。一旦挖矿出1%的PFID,自动增减合同将自动继续向Uniswap池注入1%的PFID。此时血清链上的PFID仍为98%。如果血清链上的PFID增加1%,那么Uniswap池中的PFID将相应减少1%,整个过程中PFID的总量将保持不变。

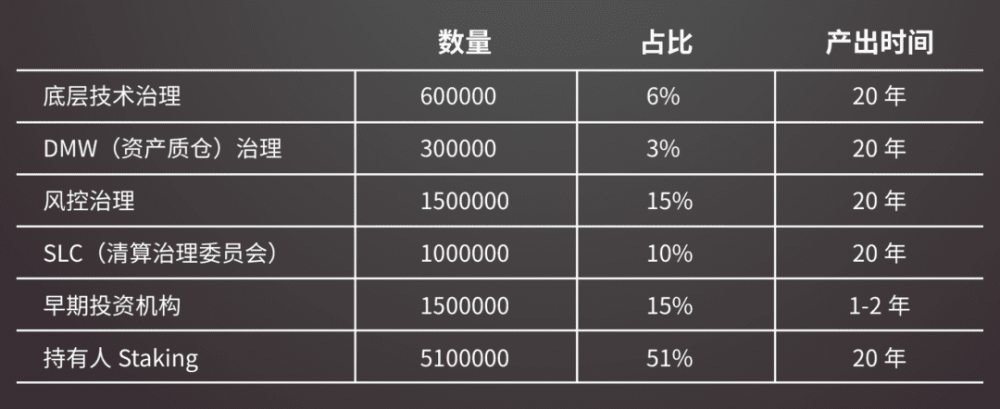

PFID总产量为1000万件,整个生产周期为20年。具体分配机制如下:

PFID持有人根据其持有的铸币税收入分享。但是,在每一次铸币税收益之前,PFID将被锁定一段时间,除非PFID持有人放弃铸币税收入。

除了锁紧机制外,pofid Dao在现实世界中的价值捕捉远高于makerdao。

随着pofid-Dao现有的可访问和正在进行的应用扩展,pofid-Dao至少可以在以下三个巨大的领域获取收入来源:企业融资(如跨境贸易的供应链金融),链上电子商务和资产管理的可信支付解决方案(包括数字资产的组合托管、加密货币的ETF和DEX)、衍生品的清算和结算、数字证券化的分级股权管理。

以跨境贸易为例,如果进口商需要支付现金在国外购买商品,则必须在物流、清关、下游客户开户、外汇局购汇等方面出现延误。在区块链上,如果所有的交易信息都可以跨国界透明,那么允许数字货币海外业务的金融机构可以使用稳定币为区块链上的交易员融资,即支付现金购买。试想一下,跨境贸易额可以达到1000亿美元。整个数字货币市场的市场价值是我们无法企及的。因此,波菲道未来的市场价值有很大的想象空间。

综上所述,波菲道不属于“稳定币工具”范畴,更像是一套资产证券化工具。它不是一个单一功能的应用程序,而是一个DeFi基础设施,用于支持链上各种**的dic应用程序。

综上所述,pofid-Dao这些资产可以通过数字资产链转化为实物资产,进而转化为数字资产安全的流动性渠道。

文章链接:https://www.btchangqing.cn/99721.html

更新时间:2020年09月07日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。