2017年9月4日,曾经风靡一时的ICO被叫停;2020年,当DeFi着火时,币圈加密商品的几乎所有目光都被吸引了。DFI的大发展还是同样的黯淡将因监管而终结?

1审查9middot;4公告

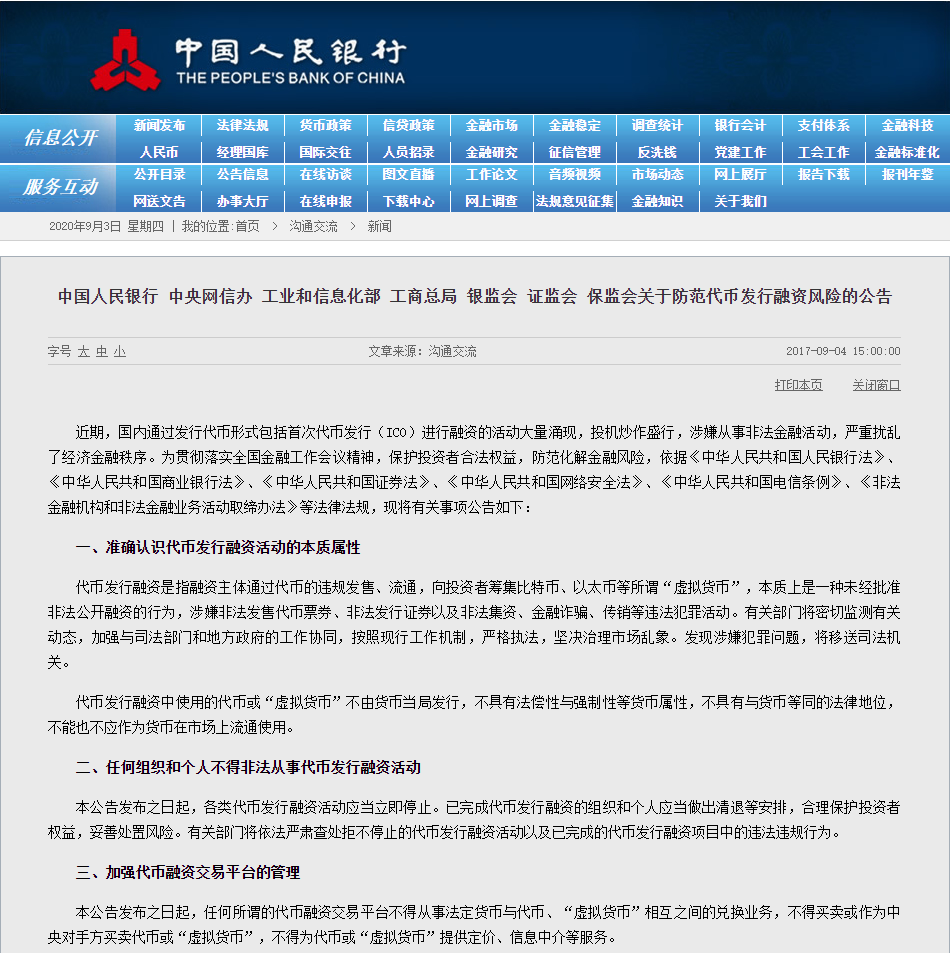

2017年9月4日,中国人民银行等七部委联合下发《关于防范币代发融资风险的通知》,明确币代发融资所使用的替代币或虚拟货币quot;并非币货物主管部门签发的,不具有法律补偿和强制属性,不具有与币货物相同的法律地位,不能也不应被视为币货物。建议采取以下政策措施:

;

第一,任何组织和个人不得非法从事币的发行和融资活动。应立即停止代表币的各种融资活动。已完成币发行和融资的组织和个人应做好清算等安排,合理保护投资者权益,妥善处理风险。

第二,任何代表币的所谓融资交易平台,不得从事币法律指令与**币和虚拟货币的交易业务,不得买卖或作为中央交易对手,不得为币或虚拟货币提供定价和信息中介服务。

三是金融机构和非银行支付机构不得直接或间接为发行融资提供开户、登记、交易、清算、结算等产品或服务,不得代币、虚拟货币代销保险**币和虚拟货币相关业务纳入保险责任范围。

四是提示性风险。警告公众应高度警惕币发行融资和交易的潜在风险。代表币发行融资和交易存在多重风险,包括虚假资产风险。希望广大投资者谨防上当受骗。对于以“币”名义进行的各类非法金融活动,公众要增强风险防范意识和识别能力,及时举报相关违法线索。

五是充分发挥行业组织的自律作用。各类金融行业组织要做好政策解读,督促会员单位自觉**与币和“虚拟货币”发行融资交易有关的非法金融活动,远离市场混乱,加强投资者教育,共同维护正常的金融秩序。

2DeFi是怎么着火的

devi是分布式金融或去中心化金融的缩写。通常指基于以太坊的去中心化财务应用。去中心化数字货币 交易所、去中心化网络借贷平台和去中心化数字货币钱包属于DeFi的范围。

与传统金融相比,去中心化金融通过区块链技术实现“去中介化”,减少了中间人的作用,从而降低了大量中间环节的成本。

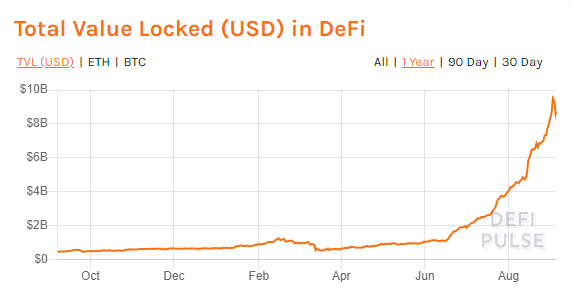

2019年,不少业内人士预测,DeFi将在2020年大放异彩。2020年2月,DeFi项目在市场上的总锁定量**超过10亿美元(即总锁定量是衡量DeFi项目使用规模的重要指标)。总锁定金额等于ETH和DeFi项目智能合同中锁定的各种ERC-20代币的总值(美元)。

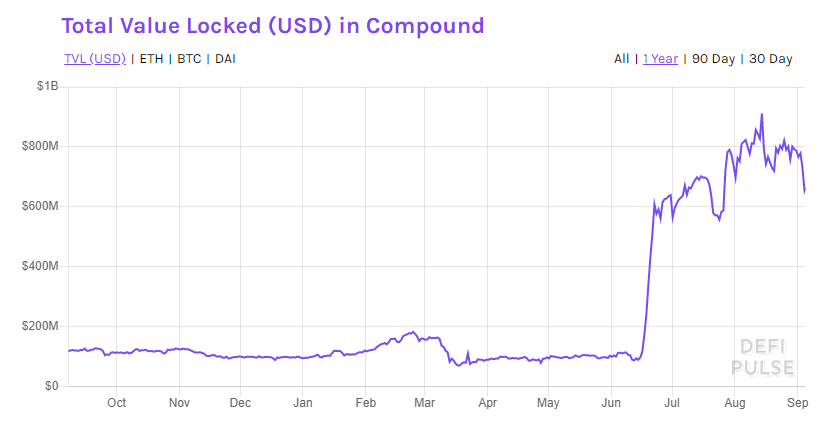

2020年6月,DeFi项目**引入“流动性挖矿”概念,使项目总锁定量从6月初的1.13亿美元增加到9月初的7.986亿美元,其治理**币公司的价格也出现了大幅上涨。

在不到一个月的时间里,“流动性挖矿”成为币社区的热门话题,越来越多的DeFi项目开始推出自己的流动性挖矿(简而言之,流动性挖矿主要受益于为以太坊上的DeFi产品提供流动性)。2020年6月24日,自动做市商交易所项目平衡器宣布在以太坊主网部署治理**币 BAL。6月30日,curve project宣布发布治理**币 CRV。为了寻求币代的回报,并为这些DeFi项目提供流动性,DeFi在币社区中非常流行。随着越来越多的DeFi项目发行自己的治理**币并将这些**分发给流动性提供商,收入耕作(yield farming)的概念应运而生,这意味着投资者将资金投资于不同的DeFi协议,以实现收益**化。

3DeFi背后还有很多风险

DEFI之火让市场情绪高涨。但是,我们不仅要思考如何上车,不能落在后面,更要思考DeFi模式背后隐藏的风险。

2020年3月12日,数字货币市场的悬崖式下跌也给DeFi市场带来了巨大的冲击。以太坊以太坊的价格在一天内从195美元跌至114美元。因此,包括makerdao和compound在内的DeFi项目的总锁定量已经大大减少。恐慌导致以太坊公链的交易量急剧增加,使得网络拥堵,燃气成本逼近历史峰值。

由于DeFi的发展尚处于初期阶段,币法、房地产等相对稳定的资产不能作为抵押物,只能使用波动性较大的数字资产(如以太坊 ETH)作为抵押物。因此,数字货币市场每一次大的市场波动都可能引发一场不亚于传统金融市场的金融危机;一种更悲观的观点认为,德孚金融危机的概率将是市场发展的常态。

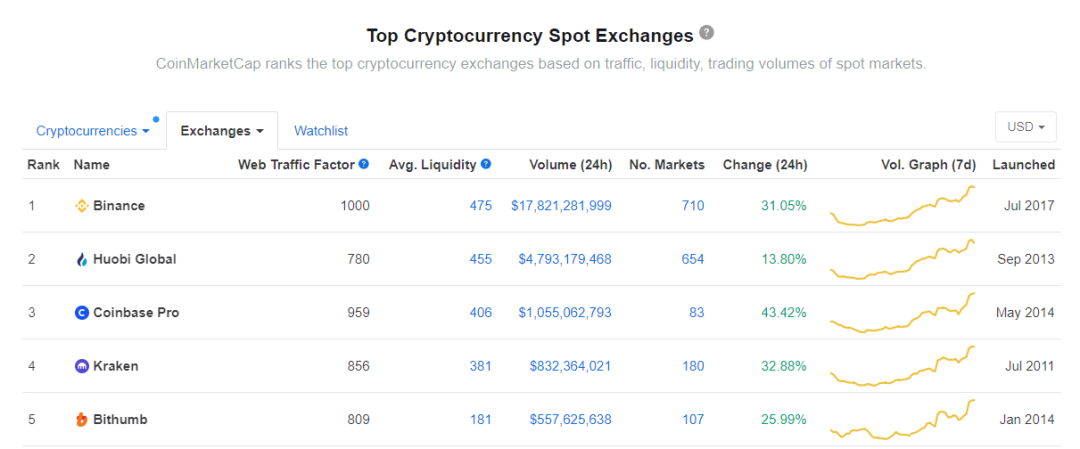

以Uniswap为例,它目前是全锁领域的头号项目。本项目是去中心化数字货币交易所中的明星项目。截至2020年9月4日,Uniswap 24小时交易量已超过8.6亿美元,可在中心化数字货币 交易所中排名前四。

;

Uniswap项目于2018年底正式启动。这款去中心化数字货币 交易所在开发初期一直不温不火,但到2020年却在短时间内被推上了神坛。为什么?

****;

首先,如果你不需要注册unik6014,如果你不需要注册,你可以大大降低进入门槛。但是,由于无法访问币,新用户仍然需要通过OTC获得数字货币。

其次,Uniswap采用独立做市商模式,简称AMM(auto market making)amp;AMM。这意味着任何人都可以在Uniswap上为某款数字货币创造流动性。简而言之,任何人都可以在Uniswap的去中心化数字货币 交易所中推出数字货币,并随时将其下架。

如果没有币对交易所的中心化审计,Uniswap就成了垃圾币和空气币的天堂。在把币发送到相当多的项目后,他们以电报组的形式建立社区,然后疯狂地叫来订单来接他们的头。收到一些ETH后,他们可以直接下架运行。可以说,在这样的项目上作弊的方法是非常简单和粗糙的。“致富或归零”的口号在Uniswap社区非常普遍。因此,Uniswap也被称为“币环槽机”

此外,由于其自身的机制设计,联合国信息安全网还可能为洗钱等经济和金融犯罪提供便利。

4监管何时启动?

除了Uniswap,其他DeFi项目的财富效应也在DeFi格式中产生了巨大的泡沫。2017年的DeFi繁荣和ICO泡沫有许多相似之处,即疯狂交易。几乎没有测试和审计项目。如果DeFi生态系统不做好自律工作,不排除新一轮监管审查风暴将在中国等国掀起。

首先,我们要澄清的是,律师事务所的法律属性与北京律师事务所的不同,应该如何调整律师事务所的法律属性,所以监管自然会有所不同。

刘磊律师认为,目前社会上存在和流传的“数字货币”主要有两大类:一类是以国家信用背书发行的数字货币,具有法律补偿和强制性质,意在被称为“**A601”,另一类是虚拟货币,由个人以社会信用为背书签发。它没有法律上的补偿和强制,但它被市场赋予了商品属性,因而具有财产价值和投资属性。将其称为“非**数字货币”,并可进一步分为三种类:一是按位币、交易所等进行分权;二是公链的A601。Usdt和其他数字货币,以币定律为锚定对象,即稳定的币;3。ICO、IMO、sto项目生成币或代币(基于DeFi项目交易所 ERC-20的治理**币应属于非**A601的第三类。

刘磊律师进一步表示,在国外很多国家的法律中,如美国《证券法》,对“一般证券”的解释可以延伸到“证券”因此,理论上可以将其纳入证券法的调整范围。但根据我国《证券法》的规定,普通证券很难被解释为“证券”,从而纳入我国《证券法》的调整范围。

普通证券作为近年来资本市场的新宠,具有证券的诸多特点,已成为投资乃至投机犯罪的工具。证券的投资属性自诞生之日起就是“高风险”,一般证券几乎具备了证券的所有特征,其交易风险远大于证券,如项目的真实性难以核实,7倍;24小时不间断交易,不设价格限制等,这一远远高于证券投资风险的通行证,已经脱离监管,缺乏有效的法律、行政法规予以规范,成为“韭菜的赌场”

**,刘磊律师预测,中国的相关政府机构可能会进一步明确“下一步”的监管。

文章链接:https://www.btchangqing.cn/99482.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。