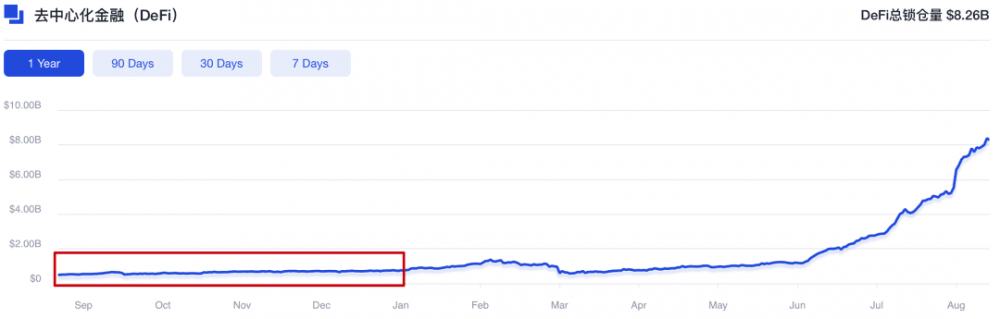

流动性挖矿引发的债务违约实际上是分权协议中金融场景的“连接”这种设计对一级市场的破坏力已经开始显现。三个月来,DeFi锁定基金总额增长了7倍,增加了82亿美元。

尽管如此,DeFi的整体市值在加密资产总额中仅占个位数,其交易量尚不能撼动华信的主流地位。

中电投基建大军并没有掉以轻心。钱安,代表,拥抱了DEFI,同时借助开放的平台拓展了自己的领域。

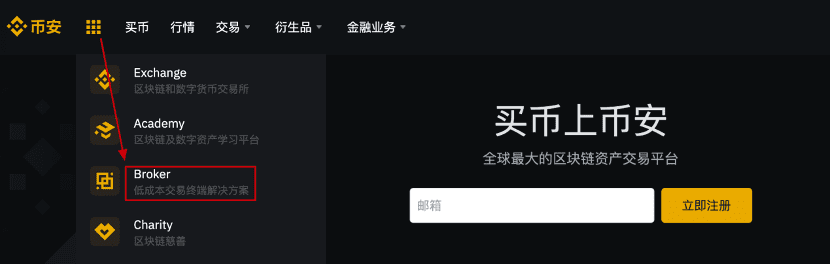

近期,投币安全业务板块增加了broker的“低成本终端解决方案”,尝试将输出技术和服务与API相结合,培养cefi领域的用户、资产管理团队、量化平台、交易所等b端参与者。

当DeFi被“连接”时,cefi飞行员开始“联合起来”加固护城河。

DeFi的规模仍然很小,很难与主流cefi竞争

第三方数据显示,截至8月28日,DEFI锁定资产总值为82亿美元。如果以一年为单位,在今年1月之前,DeFi的持仓总量几乎是直线变化的。仅在今年2月,才有了一个小小的突破,即13亿美元。

今年1月前,DEFI洛克的总量曲线几乎是一条直线

今年6月16日,当一个去中心化的贷款协议compound开始流动性挖矿时,出现了大幅上升。DeFi-lock仓位总额在一周内迅速从11亿美元跃升至30多亿美元。

从那时起,各种金融协议都出现了去中心化和市场失控的情况。有了DeFi板块,80亿美元的加密资产被吸入,三个月内增长了7倍。

DEFI的“龙卷风”正以流动性给货币市场带来一些“破坏”效应。一级市场转更加明显。矿工们更喜欢透明的项目,而不需要投资机构和团队0的介入。不管参与者的资金规模有多大,他们都需要等待协议“开炮”,在同一条起跑线上开始“开矿”

但DEFI真的能拯救头孢吗?

不久前,币安创始人赵长鹏在接受媒体采访时给出了自己的判断,即迪币是未来的发展方向,但中心化交易还是比较受欢迎。

事实上,从资金量、基础设施支持、用户习惯和规模来看,DeFi尚未对cefi构成威胁。

尽管DeFi的总锁定金额超过80亿美元,但市场规模仍然很小。目前,包括在coinmarketcap中的DFI资产数量为79;在coingecko上,这一数字为73,总市值为149亿美元。截至8月25日,加密资产总市值为3700亿美元,其中DFI市值仅占4%。

各种类的DeFi协议涵盖了抵押贷款、交易、衍生品、支付和其他金融场景,但每个场景中的协议数量仍然非常有限。

在由第三方数据平台收集的以太坊上的38个受欢迎的DFI项目中,Compound是最常见的抵押贷款场景,但也只有10个可用;有9个纯资产协议;8个是Uniswap和synthix衍生品;3个是支付场景。

如果从使用场景来比较cefi的基础设施,DeFi的弱点是非常明显的。作为一个中心化交易平台,币安提供了抵押贷款(币安宝)、交易(现货市场)、衍生品(杠杆、期货、期权)等多种服务。对交易资产的数量不必多说。贯穿整个公链的法国巴黎银行也在扩大支付范围。

例如,仅在币壁虎上,硬币安全等中心化交易的数量就已经达到383家,更不用说日常生活的整体对比了。DeFi市场在垂直方向上有了很大的改善,但它不能形成横向破坏cefi的力量。

Cefi聚集专业参与者,硬币安全经纪人出现

毫无疑问,流动性挖矿是DeFi资产货币市场暴动的原因。这种利用代币发行激励用户质押价值资产、为去中心化协议提供流动性的方式,已成为一种新的投资方式。

支持这种投资模式的基本设计是DeFi协议中广泛存在的自动做市商机制(AMM)。通过智能合约的程式化设计,使用协议的用户可以直接成为资产流动性的提供者。

就连cefi领域的意见**、中心化交易平台coin an的创始人赵长鹏也表示,“AMM是一项**的发明。”

在接受boxmining **的采访时,他提出了自己的看法:最初,当人们谈论DFI时,他们会考虑借钱,这样你就可以借代币了。但现在,你借代币来提供流动性。当流动性好的时候,人们会交易更多,交易更容易。”我认为自动做市商是个有趣的发明。它非常简单,并将继续提供流动性。他透露,硬币安全已经与一些DeFi协议和AMM机制进行了合作。

作为流动性的提供者,赵长鹏仍然是流动性的直接提供者。

流动性提供者在cefi领域并不陌生。然而,在交易所现货和合约流动性方面,普通用户只是一个供应商。专业做市商、量化交易团队、资产管理机构、交易所等b端角色将为资产市场提供流动性。

尽管DeFi的到来,市场上更多的专业玩家仍然立足于更大的cefi世界,因为安全原因,cefi已经发展了很多年。硬币安全在这个地区已经存在了很长时间,并且已经扩展到外部。

近日,币安业务栏目增加了经纪人板块,这是一个低成本的交易终端解决方案,也是币安云在券商业务中的下沉延伸。

最近,在硬币安全业务栏中增加了经纪人部分

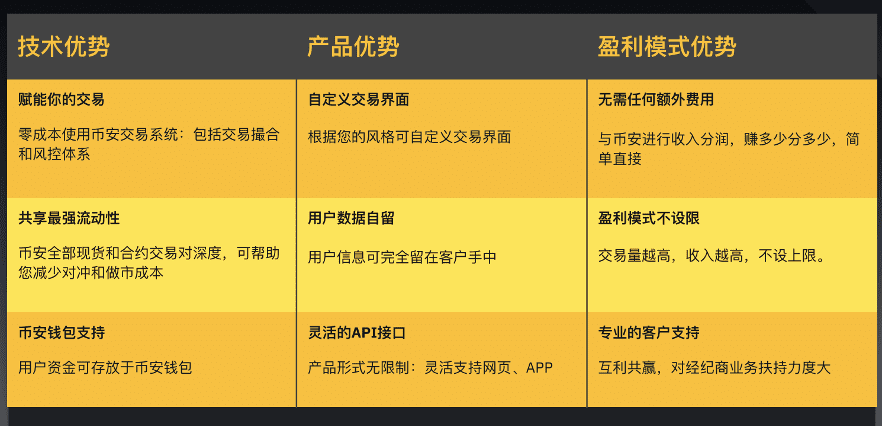

据硬币安全相关负责人介绍,经纪业务将使硬币安全的流动性和产品不仅直接服务于C端客户,还将建立连接市场不同机构的数字资产业务网络。它致力于将所有的产品和服务集成到一个简单易用的API中,这相当于降低了客户技术输出的维度,“更加重视客户的生产”产品和业务服务

Cefi leader的“合资企业”拓展了它的领域

然而,在DEX上,Uniswap和curve等用户数量和资产增长迅速,但与中心化交换相比,体验和市场规模仍然微不足道。

在现货市场,以link为例。8月28日,Uniswap上link/ETH交易对的24小时交易量为3110433美元,an币的24小时交易量为9679以太,约3739772美元,高于Uniswap。在Uniswap上,link-USDT交易对的总流动性仅为1229美元,而硬币证券同一交易对在24小时内的交易量超过1.6亿美元。

需要指出的是,在Uniswap这样的去中心化交易所中,主流交易对通常是代币/ETH,而在CEX,如coin an,交易量知名的中心化在某个代币/USDT。然而,从link的角度来看,无论是link/USDT还是link/ETH交易对,Uniswap都不如硬币安全。特别是,硬币安全的交易量和交易深度远高于联合国安全信息系统。

在衍生品领域,德银在交易经验和交易深度上都难以与CEX相比。

DappReview数据显示,dydx作为以太坊上知名的衍生品交易所,拥有110个24小时活跃用户,24小时交易量2156.5万美元;相比之下,仅coin security的ETHUSDT合约对交易量就达到7.4亿美元,远超dydx。

限制DeFi持续爆发的主要原因是经验不足。事实上,cefis有两种观点。首先,可以用自己的技术和资金实力进行改造,解决痛点。HBO head平台有自己的公链基础设施布局,这是一个机遇。同时,这也给了cefis一个继续加强护城河的时期。

Okchain已经宣布将尝试在这个链上构建一个DeFi应用程序。火币拿出资金孵化。它还应该考虑如何将一些高质量的Defa应用场景集成到自己的生态中。

在业务层面,强大的HBO通过左手cefi和右手DeFi展现出“两手抓,两手用力”的态度,尤其是硬币安全。在前两年,它以上述货币的方式专注于诸如“链连”等项目。当今年的定义板块效应放大后,币安将直接通过链条将BNB、busd等自生态资产投入到去中心化金融应用的场景中。

币安今年重点关注的开放平台,仍然是基于“头孢仍然是主流市场”的判断,整合基础设施的行动。

硬币证券经纪

服务内容

从开放平台的客户增长数据来看,cefi在市场上仍然很受欢迎。他透露,今年1-7月,终端用户月复合增长率为7%,客户数量增长41%,客户总交易量增长率达到339%。同比数据在增加。

目前,货币安全云业务及其下沉产品券商均面向b端客户,包括交易所、交易机器人、单一平台、市场平台、**融资策略平台、传统金融服务提供商、钱包商户等,以帮助这类客户快速成长证券经纪人直接宣布“零成本准入”

什么样的零成本法?

据货币安全相关负责人介绍,市场上部分流动性池服务商将收取年费、产品费、技术服务费等无形费用。货币证券经纪人不收取任何隐性费用。他们免费为客户提供流动资金和技术支持,并免费与API连接。”以交易所客户为例,一键就能快速开工,现货、合同、财务管理等功能立即上线。客户交易量越大,binance券商提供的利润分成比例越高。他说,免费的意义在于,硬币安全希望寻求长期合作伙伴,捆绑彼此利益,共同成长。

当dic应用程序借助链函数连接金融场景时,硬币安全输出技术服务也与cefis绑定。DEFI和塞菲的比赛就像一场让观众观看的大戏。两者之间的相互博弈和融合,也将推动区块链产业再上一个台阶。

文章链接:https://www.btchangqing.cn/94733.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。