根据debank的数据,截至2020年8月24日,该项目的总锁定金额已超过80亿美元。在过去的三个月里,DeFi项目的总锁定量以几乎可见的速度增长,几乎每一两周就增加10亿美元。

在DeFi领域,人们通常通过总锁定量(TVL)来判断一个项目的商业规模。在项目前期,这种统计方法可以起到一定的解释作用。锁定值越高,项目的业务规模越大。然而,随着DeFi流动性挖矿的兴起,资金在不同项目之间迅速转移,总是寻求很高的回报率。仅仅用锁的总量来衡量一个项目有点武断。此外,DeFi产品有三个重要方向:汇兑、借贷和稳定币,覆盖了DeFi领域90%以上的业务,也是用户最常用的三类产品。衡量交易所的重要指标是日交易量,衡量贷款产品的核心指标是贷款余额,衡量货币稳定的核心指标是市场总流量,衡量三类产品有一个通用指标,即用户数。

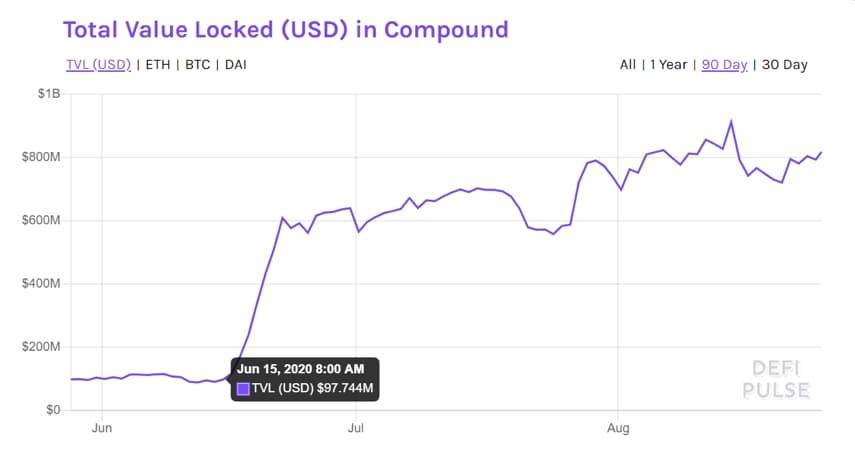

以去中心化贷款产品为例,complex作为第一个提出并实施集合贷款的项目,一直备受关注。团队成立于2017年,2018年9月推出1.0产品,实现货币市场理念。2019年5月推出V2版本,推出C代币,丰富货币市场协议应用。直到2020年6月,该Compound的总锁定金额一直徘徊在1亿美元左右。但在今年6月中旬推出流动性挖矿激励计划后,总锁定金额达到6亿美元,增长600%,很高锁定金额接近9.5亿美元。它一度超过了稳定币项目makerdao,成为DeFi总锁定金额的第一个项目。

在复地推出流动性挖矿激励计划后,其他DeFi项目的流动性挖矿激励也接踵而至。很多时候,用户对一个项目不太了解,然后又来了一个新项目,被年收益率几倍甚至几十倍所吸引。数字货币市场上的基金像金矿一样被发现,他们纷纷加入到DeFi的挖矿活动中,一时间,dif横扫了整个数字货币领域。所有DeFi项目的总锁定金额都在上升,一周内几乎增加了10亿美元。然而,在喧嚣的背后,我们应该冷静地分析资本是如何通过各种债务协议流动的,涉及到多少实实在在的资金。

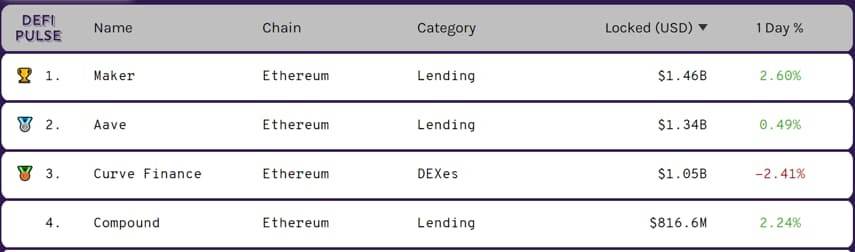

例如,自8月14日red DeFi project curve宣布其流动性挖矿计划以来,它迅速吸引了全球数字货币爱好者的关注。不仅代币市值一度超过以太坊,达到900亿美元,而且吸引了超过6亿美元的数字货币参与其挖矿活动。Curve的总锁定量排名第四,直接领先于synthetix在DeFipulse排名中的排名。然而,一个有趣的现象是,一直以来都是DeFi第三大锁定金额的AAVE突然超过复合物,排名第二,总锁定金额直接超过10亿美元。曲线推出挖矿计划时,为什么AAVE的总锁定量上升,而复合物不仅没有上升,而且下降了?因为curve所涉及的一部分矿业资金并不存在于curve合同中,而是分配到了全年合同中,其中资金约为6-7亿美元。因此,我们可以看到,相同的是1USDT,但是经过三个平台之后,它相当于总锁定量的三倍计算。有人问为什么一年不把美元兑成Compound?你得问问“年度”创始人安德烈。

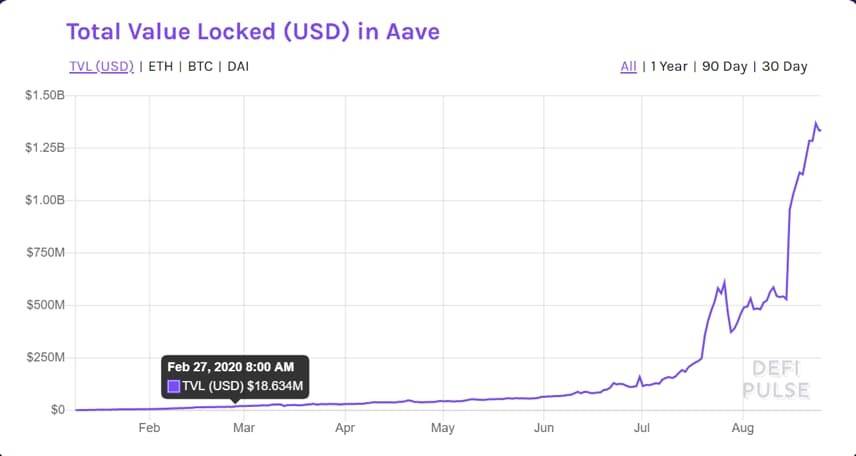

什么样的项目在市场上如此受欢迎。AAVE的前身是ETHland,它于2017年推出,并于2017年12月推出了自己的贷款产品埃塞俄比亚文.io然而,它是一种P2P模式,需要点对点匹配。由于不需要第三方中介借钱,因此吸引了不少用户使用该产品。然而,由于匹配效率低下以及坏账清理的问题,ETHland团队决定采用资本池模升级产品,并于2018年9月将其更名为AAVE。今年1月,新的AAVE在以太坊的主网络上推出。经过近两年的探索和实践,AAVE在贷款领域取得了快速发展,在支持更多资产和支持闪贷等创新产品方面处于领先地位。在一段时间内,AAVE已经成为DFI贷款领域的世界第二。AAVE方正的勤奋与努力,良好的人气,以及团队的执行力,使得AAVE的总锁定资产飙升,最终超越复合成为全球知名的。此外,这是在AAVE尚未实施流动性挖矿计划的情况下进行的。不过,据说AAVE将很快推出流动性挖矿激励计划。我们将拭目以待市场会如何变化。

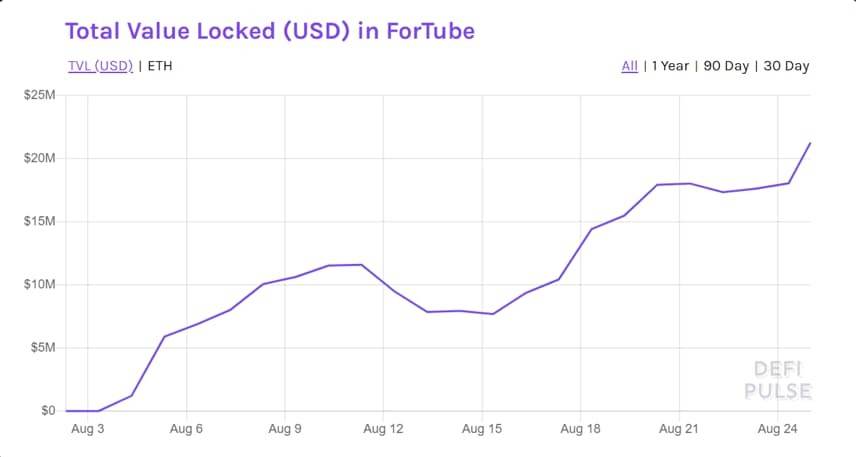

力协定与Compound和AAVE之间的关系是什么?它是用来干什么的?让我们想想在中国推出的区块链项目。很多人会认为波场、Neo、quantum、conflux、Biyuan、Iost、Neurse几乎都是公链项目。在我们经常看到的DeFi生态地图上,几乎都是国外发起的项目,除了公路印刷协议外,国内项目很少。部队协议是在2018年前后签订的,但直到2019年才听说这个项目。源于2019年上半年bibox交易所的第一个IEO项目,force协议一下子刷屏,看到整个数字币圈有一半的大人物在呼唤force协议。IEO之后,表现平平。我们可以看到,一个点对点的贷款平台货币贷款已经推出,但用户并不太多。直到今年5月,我们推出了forTube产品平台。有两种产品:一种是类似于债券融资的产品,另一种是去中心化贷款产品。基金池模类似于复合和AAVE。在产品层面,没有特别吸引人的地方。今年8月初,forTube流动性挖矿激励计划启动,吸引了许多了解或不了解DeFi的国内数字货币参与者。因为它简单易用,而且在3万美元的挖矿门槛下就吸引了很多用户参与。

在其团队首席运营官徐超的AMA中,看到了他对产品定位的理解以及对全球笛福市场和贷款市场的看法。毕竟,他花了两年时间试图探索这个领域。从他的coo对话中,我们知道forTube的定位是资产与基金的连接渠道,寻找并支持更多的优质资产纳入平台是forTube的核心定位。在本月底发布的futube2.0产品中,存款、贷款和退货都得到了简化。用户只需存取钱。使用forTube就像使用信用卡一样。不同的是你需要先存抵押资产。这种功能创新非常吸引人。减少两步操作相当于将天然气成本降低一半。

此外,徐超认为,目前高回报率的流动性挖矿一定无法持续。与目前很多项目注重为用户提供高收益不同,徐超认为,forTube的定位是提供优质资产,只有优质资产才能带来稳定、安全的高收益。不过,徐超表示,他也希望能与多个收入聚合项目合作。集合集合负责收集用户资金,forTube负责提供底层优质贷款资产,共同为用户创造高收益、高价值。

例如,yfii的机关*池yvault、dforce的收益市场、贝拉的集合理财都是国内知名的DIC项目。此外,他们还联系year、instadapp等国外知名聚合层项目寻求业务合作。目前,forTube正在开展流动性挖矿激励活动。Yfii的yvault访问forTube不仅可以获得存款货币的利息,还可以获得挖矿奖励。再加上这一点,收率高达*。徐超认为,DeFi生态必须需要各项目的共同努力和相互配合,因此很难出现“通吃”现象。ForTube定位去中心化放贷的方向,为用户提供便捷的借贷服务,为收入聚合层应用提供安全、稳定、可靠的收入来源。

无论forTube是否像AAVE一样,在DeFi领域进行了两年的探索和实践,它能否在全球去中心化贷款领域有更大的发展和占有一席之地?让我们继续关注。

文章标题:德菲贷款火爆,力拓协议加盟竞争

文章链接:https://www.btchangqing.cn/92544.html

更新时间:2020年08月27日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。