资金进不出,锁定6、12个月或半年购买比特币总矿量的120%,ETH**溢价超过900%,套利。。。在这些标签的支持下,2020年的灰色投资将成为加密领域最美丽的风景线。但这些话背后是由美国证券法、华尔街机构和对冲基金组成的加密王国。8月20日,奥克斯情报局邀请行业**研究员阿峰进行深度对话,为您呈现一个全面的灰色投资帝国。

以下是对话全文:

Okex情报机构:灰阶投资是华尔街一家知名机构,但事实上,我们对其背景了解不多,也不够详细。你想简单介绍一下这个组织的起源和背景吗?

阿峰:我从两个方面介绍灰色投资。一是灰色标度的发展过程,二是其母公司DCG的金融帝国。

让我们看一下第一个方面:开发过程。

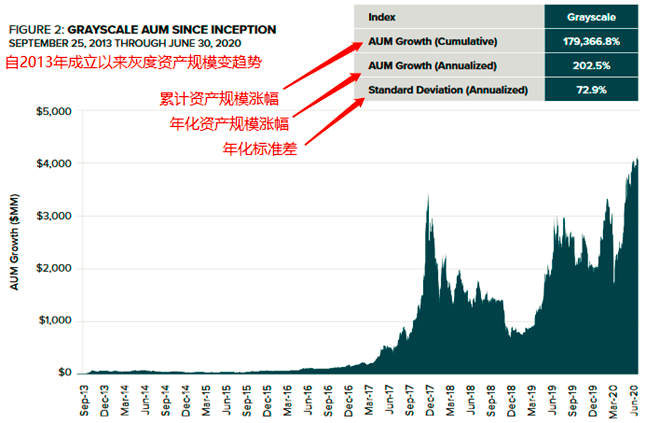

格力投资成立于2013年,成立后发行的第一只信托为GBTC。但是,它在成立之初,发展状况堪忧,但后期发展势头非常迅猛。在这里,我将其发展分为三个阶段:积累期(2013-2016年,资产规模增加7亿美元);快速发展期(2017-2019年,资产规模增加26亿美元);爆炸期(2020年,到8月资产规模增加34亿美元)。

让我们看看第二个方面:数字货币集团(DCG)的金融帝国。

加密媒体coindesk、投资公司grayscale和做市商genesis等知名区块链公司都是DCG集团的子公司,而CoinBase、blockstream和bio也是DCG投资地图的一部分。因此,DCG可以称为金融帝国。

至于DCG首席执行官巴里•希尔伯特(Barry Hilbert),他是加密货币行业非常有影响力的早期实践者。如果你对加密货币的简史有任何了解,你就会知道,在2017年比特币艰难分岔的前夕,他推动了比特币的几个关键扩张会议之一:纽约共识。

此外,他的数字货币集团在全球数百个国家投资了数千个加密货币项目,格雷投资公司是他的金融帝国之一。

Okex情报局:有10种灰色加密信托。例如,他们已经在二级市场注册交易,包括GBTC、ETE、ltcn、bchg、ETCG和gdlc。这些符号是什么意思?

阿峰:首先,这些符号的具体含义。每个符号代表一个加密货币信托产品。例如,GBTC是比特币信任,ETHe是以太坊信任,ltcn是lettERCoin信托。

格雷公司的每个信托都有真实的加密货币支持:

1gbtc=0.00095712个BTC,即一个BTC可以交换1044GBTC,

1以太=0.09351806个BTC,即一个ETH可以交换10.69个以太;

在此,我向大家介绍一下格力数字大盘股基金的全称gdlc,它是格力公司旗下的数字大盘股基金,集比特币、以太坊、比特币为一体的现金多元化投资产品,XRP和litecoin是寻求建立一个更平衡的投资组合并获得更高风险调整后回报的重要工具。”

每个gdlc由BTC、ETH、BCH、XRP和LTC按一定比例组成。根据官方网站,一个gdlc中五种加密货币的数量如下:

比特币0.00047754比特币

以太坊0.00276074以太坊

比特币现金0.00048051 BCH

1.10624317卢比

莱特币0.00156041 LTC

(见网站:https://grayscale.co/digital-large-cap/)

所有这些加密货币都保存在CoinBase保管所的冷钱包里,有专业的安全措施。

其次,GBTC、ETHe、ltcn、bchg、ETCG和gdlc本质上与美国法律框架下的证券相同,但其标的是加密货币。因此,我们稍后将使用证券来描述它们,不要混淆这些差异。

Okex Intelligence:为什么grayscale发行这些加密信托?此外,我们还观察到,信托基金受到了很多关注。我们为什么不直接从交易所买钱呢?

阿峰:关于这个问题,格力官方网站给出了专业的解释。我引用了其中的一些观点,并补充了一些个人的理解。

投资greyscale cryptotrust的好处是,它不需要亲自购买、转让和存储加密资产,也不需要额外管理个人帐户、钱包和私钥。这些产品灰色开发的根本目的就是让投资者担心。灰标的信任状况也是财务顾问和投资者所熟悉的一种投资类。

1) 买放心,买放心,买放心

一般来说,个人和机构必须通过不熟悉的渠道(交易所和中介机构)买卖加密资产,但这些渠道往往是不受监管和不安全的。此时,投资者必须首先将资金转移到他们不太喜欢的安全区域(辖区)。

此外,对于投资者来说,独立存储加密资产很可能面临私钥丢失和被盗的问题。一旦发生这样的事件,至少会有一部分资产流失,而另一些资产则会被毁。

相比之下,灰色信托可以避免上述所有问题。对这些安全措施进行了深入的研究,包括对产品名称和底层安全性的验证,并对产品进行了安全性验证由业内**的金融、法律、计算机专业人士设计,系统运行由专人负责监督。

此外,所有产品的财务报表均由弗里德曼律师事务所每年审计一次。

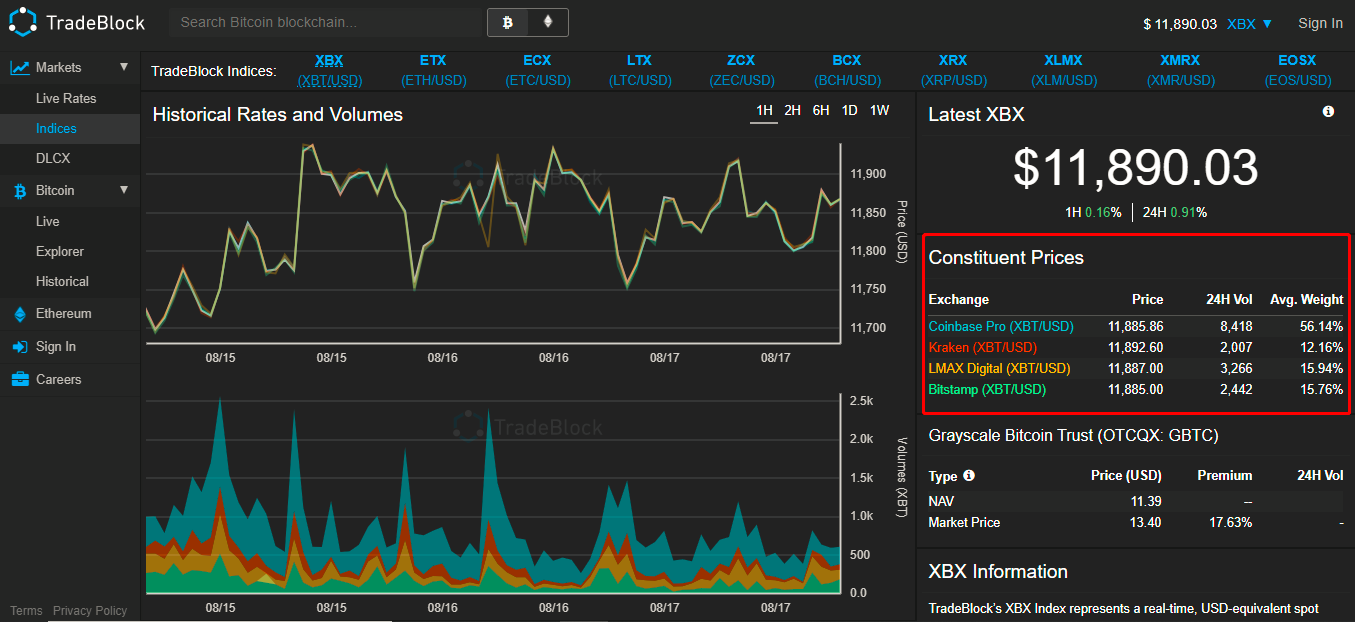

2) 成交价格严格遵循市场走势,大宗订单交易也不例外

在传统的交易平台上,大宗交易订单往往对市场价格走势产生巨大影响。然而,在投资灰色加密信托时,当合格投资者通过交易所和场外交易执行大额订单时,不同加密信托的交易价格严格按照CoinBase、Kraken、Lmax digital和bitstamp的价格确定,但它们的价格权重不同。

例如,投资者投资于grayscale bitcoin trust(BTC)对应的GBTC时,会根据CoinBase、Kraken、Lmax digital、bitstamp等多家大加密货币交易所的实时价格(权重分别为56.12%、12.15%、15.99%和15.75%)进行折算。另一个例子是ETHetrust。根据CoinBase、Kraken、Lmax digital和bitstamp进行灰度组合,价格份额分别为68.15%、12.63%、11.25%和7.98%。

这是为了避免投资者因对整个市场价格的巨大冲击而出现亏损的问题。

3) 所有权、可转让性和IRA投资资格

这些加密信托产品被称为证券或证券,与市场上常见的、金融和税务顾问熟悉的其他类的普通证券和债券没有区别,根据房地产法,可以很容易地转让给受益人。这些加密信托产品的股票也可以在某些IRA、401(k)和其他经纪和投资账户中持有。欲了解更多投资信息,请咨询您的投资和税务顾问了解更多信息。

Okex情报局:我们知道,自2020年以来,grayscale持有的加密资产市值已超过60亿美元,但年初还不到40亿美元。灰色标的投资管理资产增长速度为何如此之快?

阿峰:是的,支持比特币等加密货币的灰度级速度非常快。目前管理着40多万辆比特币,占流通比特币总数的2.2%,管理资产总额超过60亿美元。

另外,增长速度也很快,这主要是由四个原因决定的

1) 比特币的空头数量迅速增加;

例如,2020年第二季度,流入灰色比特币的资金量占同期比特币挖矿量的近70%,2020年5月比特币第三次减半后,这一比例上升到118%。这意味着,在比特币减半后,格力购买了比特币总挖矿量的120%。

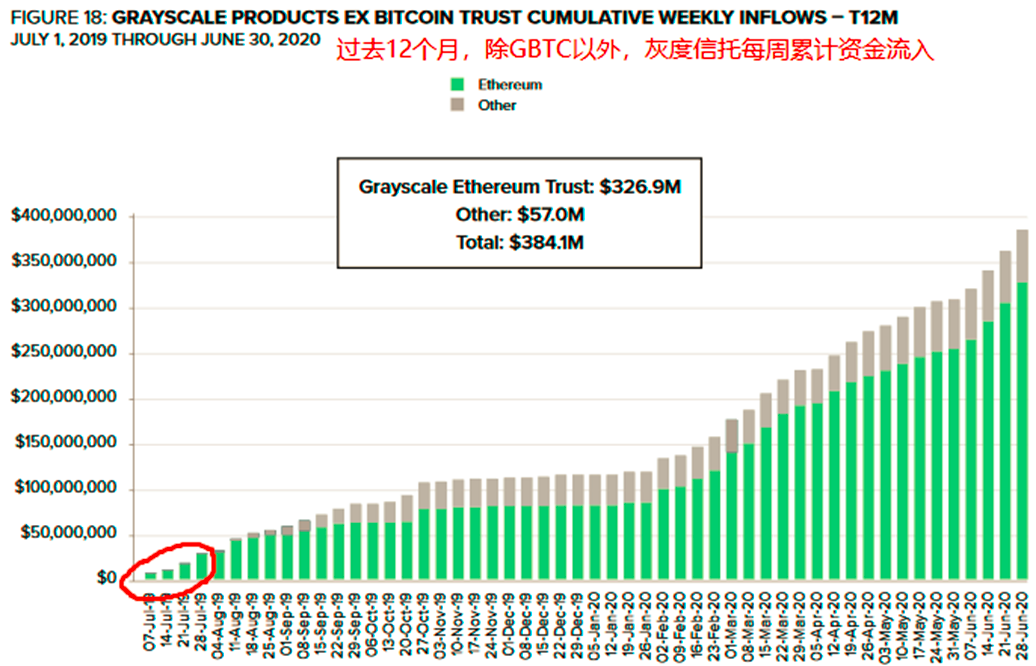

2) 除比特币外,加密货币的数量也迅速增加;

在过去12个月里,GBTC以外的加密货币流入达到3.841亿美元,超过任何时期。以太坊的流入量占总增长的15%,也达到了峰值。这也是以太坊今年二季度表现相对强劲的原因之一。从格力今年7月发布的年中投资报告可以看出,其增持比特币现金、乐视币、大盘股基金等产品的增持幅度非常大,几乎可以用指数层面来形容。

3) 华尔街机构的录取速度也在加快;

2020年第二季度,机构投资者资本占总资本流入的84%。这一趋势在过去12个月内已超过81%。如果你看看早期的数据,它不到75%。事实上,在灰色投资者中,不仅有机构投资者,还有养老金、家庭信托和一些个人投资者。然而,机构在所有资金来源中的比例正在上升。

4) 资产价格上涨;

例如,自2020年7月以来,50亿美元增加到60多亿美元,每月增加10亿美元。这主要是由于比特币的价格不断上涨。

Okex情报局:参与灰色加密信托发行的条件是什么?普通投资者应该如何参与?

阿峰:根据灰色级别官网对合格投资者的定义,有一些要求:个人年收入20万美元,夫妻年收入30万美元,或者个人资产达到100万美元,不包括房地产和房地产贷款。普通投资者如果满足上述条件也可以参与,但他们需要遵守美国证券法的规定和要求。

合格投资者的出资方式主要有实物出资和加密出资两种。

首先看看现金捐助。

现金出资是指投资者向格力关联公司Genesis global trading交付的现金(美元)。创维获得投资者的现金后,根据市场价格将现金转换成BTC或客户需要的其他加密货币,然后将这些加密货币交付给grayscale,创建GBTC、ETHer或其他信托份额。这是一个现金捐助的过程,创世必须是一个中介。

让我们看看实物捐助。

实物捐助是指QFII直接将实物加密货币交付至灰度级,然后直接交换GBTC、ETH或其他加密货币信托份额。

Okex情报机构:也就是说,投资格雷加密信托的投资者大多是机构投资者。有哪些**机构投资了灰色加密信托业务?这些机构的特点是什么?

阿峰:是的,目前,85%以上的灰色基金来自以对冲基金为代表的机构投资者。

以方舟投资公司为例。他管理着53亿美元的资产,是特斯拉的股东。他持有大量特斯拉证券,方舟资本持有近4亿美元的比特币信托。

以罗斯柴尔德投资公司为例,该公司由门罗·罗斯柴尔德和他的妹夫塞缪尔·卡格于1908年创立,长期以来一直是伊利诺伊州芝加哥市的领先金融机构。他们在比特币信托公司持有大约320万美元。

他们只持有更多的信托产品,因为他们也可能持有以太坊信托、数字大盘股基金等。

此外,有600多只对冲基金参与加密货币业务,其中近200只非常活跃,而这200只活跃对冲基金中的绝大多数(97%)都在交易比特币。

然而,这些基金并不是都在赚钱。例如,今年7月,英国第一家合规的加密货币对冲基金prime factor capital决定关闭。当然,还有其他的加密对冲基金已经关闭。市场博弈中总有得失。

Okex:我们看到机构投资者对这些加密信托非常感兴趣,那么他们要为此付出什么代价?或者他们需要支付什么管理费?

阿峰:当然,我认为投资者需要额外支付三项费用,包括保费、经纪费和格力年费。

首先是保费。

根据grayscale官网的**数据,目前一台GBTC的价格为13.4美元,加价10%。

我们以托尼为例。假设投资者Tony购买了1033gbtc(价值1 BTC),并额外支付了1380美元的溢价。

其次,看看紫荆积尚的开发利用。

如果Tony想以现金出资,例如,通过现金交换GBTC,则需要通过Genesis global trading,该交易也将收取3.5%-8.5%的费用。在这个过程中,经纪人会让托尼支付至少500美元。

**是年度管理成本的灰色层次。

即使是按GBTC的年费**,每年的管理费也是2%,ETHe的年管理费是2.5%。托尼每年的开销大约是270美元。

综上所述,当投资者托尼购买1033gbtc(价值1 BTC)时,额外成本高达2156美元。

而比特币证券交易所直接支付的报酬不超过10美元。可以说,通过灰色标度购买GBTC股票所支付的手续费是中心化交易的215倍。

Okex情报局:我们知道,灰色加密信托与真正的加密货币价格相比有很大的溢价。最极端的ETHe溢价可以高达1000%。不过,我们观察到了GBTC、ETHe等,但交易量仍然很大。为什么?

阿峰:保费确实很大。对于cryptotrust的**溢价情况,我们将给出四个例子:GBTC:21%;ETH:79%;bchg和ltcn分别为348%和742%;

我们将观察到一个非常有趣的现象,即乙烯的溢价率从6月份的1000%下降到7月份的300%。目前保费只有79%,保费下调90%。

不过,8月18日,在二级市场进行OTC交易的bchg和ltcn的**溢价也达到了1万多元,溢价至少达到10倍。

那么,为什么会有这么高的溢价呢?根本原因是血液循环过少。

由于灰色信托产品的锁定机制,证券在市场流通中的份额太小。锁定机制主要是由美国1933年《证券法》第114条引起的。根据规定,新发行的加密信托证券必须锁定12个月,但GBTC可在6个月后在二级市场柜台交易。

比特币信托的锁定期为何只有6个月?事实上,那是12个月前的事了。2020年1月21日,GBTC注册为美国证券交易委员会(SEC)的报告公司。GBTC证券的锁定期由1年缩短为6个月,正式实施时间为2020年4月21日,ETH的锁定时间仍为1年(但ETH近期也在向SEC申请注册)。因此,GBTC的溢价比ETH低得多。

如上所述,ETHe的溢价突然下降到72%,这也是由于之前锁定的部分(如红线所示)逐渐投放市场。

至于为何周转量如此之高,为何愿意承担如此高的手续费和保费购买此类信托产品,则主要是退休计划造成的,他们只能用退休账户的资金进行投资。

美国投资者的很多收入都储存在401(k)和IRA退休计划中。如果投资者想将资金投资于加密货币,唯一的合规渠道就是购买GBTC和ETHe。这样,即使加密证券在市场上的溢价非常高,他们也不得不购买。有些人可能不太了解这一机制。当他们看到溢价和以太坊的增长如此之高时,也有可能继续上涨。美国投资者也有fomo情绪。

因此,密码信托证券的溢价率如此之高是美国法律的共同结果。

Okex情报局:我们知道GBTC的加密证券有真实的加密货币作后盾,但同时,这些加密货币也是不可恢复的。这是否意味着我投资的比特币和以太坊将永远不会归还?

阿峰:首先,不赎回也是美国法律规定的;其次,虽然不可赎回,但这些证券的交易是公开的,而且交易深度也很好。作为一个合规组织,格力已经赚了不少钱,可以说是躺在地上。

首先,不赎回的原因。

以GBTC、ETHer、bchg和ltcn为代表的BTC、ETH、BCH和LTC是不可赎回的。然而,GSTC已经能够在2014年10月28日之前赎回信托。赎回计划后来被发现违反了m条例第101条和第102条,赎回计划被终止。

但不必担心不赎回的问题。

首先,根据公开数据,GBTC是6月份场外交易最活跃的证券之一。

我们知道,在美国的场外交易市场上有一万多种证券,其中1430种是在otcqx和otcqb的**平台上交易的。截至2019年6月底,这两个平台上仅有8只证券的交易规模超过10亿美元,GBTC就是其中之一。所以我们可以知道GBTC的深度-它能承受大部分的压降。

此外,格力以太坊经典信托基金也出现在otcqx平台十大证券榜单中。这就是交易的深度,这意味着你不需要这些证券,而且可以随时兑现。

另一个原因是我们知道每种证券都有真正的加密货币作为背书。虽然现在无法赎回,但这些股票背后的加密货币是真实的。如果你不想要,别人会买的。这是肯定的。众所周知,grayscale接收到的所有加密货币都会存放在CoinBase托管的冷钱包中,并且会有专门的维护和安全管理人员。

Okex情报局:灰度的存在会对整个加密货币市场产生什么影响?他会遇到竞争对手吗?如果竞争对手出现,对灰度有什么影响?

阿峰:我觉得影响肯定是积极的。

首先,比特币减产后,灰阶采购比特币的总量占总挖矿量的118%,这对现货市场无疑是利好。

其次,华尔街也通过大量灰色仓以太坊,这对加密市场也是一大利好。

**,无论投资者投入多少加密货币,因为他们没有赎回权,它们都会被锁起来,至少在几年内不会进入流通领域。

在竞争对手方面,已经有了竞争对手,比如威尔希尔凤凰城。

6月13日,Wilshire Phoenix向美国证券交易委员会(SEC)提交了上市比特币基金的S-1注册声明。它被命名为比特币商品信托,简称BCT。它直接以GBTC(灰度比特币信托)为基准。

未来,BCT还将在OTC markets group的otcqx市场发售。

总之,这是一种类似于灰色加密信托基金的加密信托基金,服务费用较低,交易更加方便。比特币商品信托的年管理费仅为0.9%,比特币商品信托的年管理费为5折!

此外,我们注意到,6月14日,威尔希尔菲尼克斯批准富达数字资产公司作为其新比特币信托的受托人。

fidelity digital assets在这里的功能大约相当于灰度,Wilshire Phoenix的功能大约相当于灰度投资的上级单位DCG(digital Currency group)的功能。

因此,我们说灰色竞争对手在路上,而且服务费用更低。

另外,我们还有更大的投资欲望,比如说凤凰城集团。

2019年1月15日,威尔希尔菲尼克斯向美国证券交易委员会(SEC)提交了S1文件,申请与比特币相关的交易所交易基金(ETF)。

名为“美国比特币和美国国债投资信托基金”的ETF将持有比特币、短期美国国债和美元文件称,该基金的目的是为投资者提供比直接购买比特币更高效、更方便、更稳定的比特币投资方式。

尽管威尔希尔菲尼克斯的ETF在今年年初遭到拒绝,但它实际上显示了威尔希尔凤凰在加密货币领域的雄心壮志,而不仅仅是比特币信托基金。

因此,几乎可以肯定的是,随着威尔希尔凤凰的入驻,随着托管费的减少,以及市场上可交易的GBTC和ETE数量的增加,灰色规模的手续费也将减少。

以下是粉丝互动环节:

AMT:在中国有类似的机构吗?

中国没有这样的机构。世界上只有一家灰色机构可以发行这种加密信任。

阿德:那样的话,灰阶只会持有越来越多的股份,因为它不能出售,但是每一只股票的价格会随着BTC的价格而波动?

阿峰:这个问题可以从两个方面来回答。首先,你的理解大体上是正确的。但格雷不持有股票。这些股票由对冲基金和以华尔街为代表的机构投资者持有。grayscale所做的就是交换他们获得的加密货币并管理这些资产。因为存在不可赎回机制,不可能倒转操作,所以这些委托加密货币无法兑换出去,相当于被锁定,市场上流通的加密货币也会越来越少。

文章标题:对话资深研究员:持有60亿美元,灰色布局加密货币背后的秘密

文章链接:https://www.btchangqing.cn/91817.html

更新时间:2020年08月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。