探索DeFi生态系统的不同组成部分。

正如我们在上一篇文章中所讨论的,去中心化财务的工作方式对潜在用户有许多好处。

DeFi生态系统中涉及的各种产品和服务有时被称为“开放式金融”这意味着整合数字资产、区块链和开放协议的生态系统正朝着传统的金融结构发展。

目前,DeFi领域最重要的活动之一是运行在以太坊区块链上的DAPP。作为第一个优先考虑智能合约的区块链,部署在DeFi和DEX类别中的dapp主要中心化在这里。

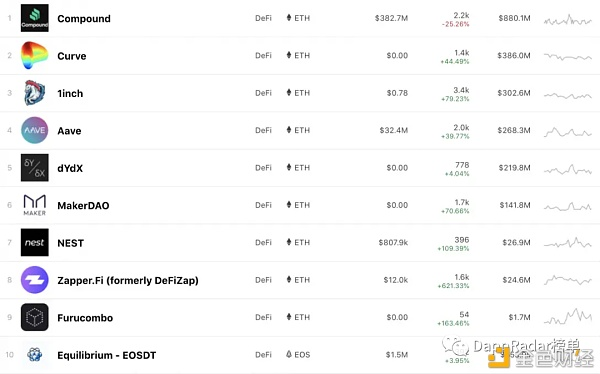

然而,最近,其他协议,如Tron、wax和EOS,已经开始建立自己的去中心化金融生态系统。但是快速浏览一下前十名的DeFi就可以发现以太坊在这一类别中占据主导地位。

来源:dappradar,按7天成交量排名

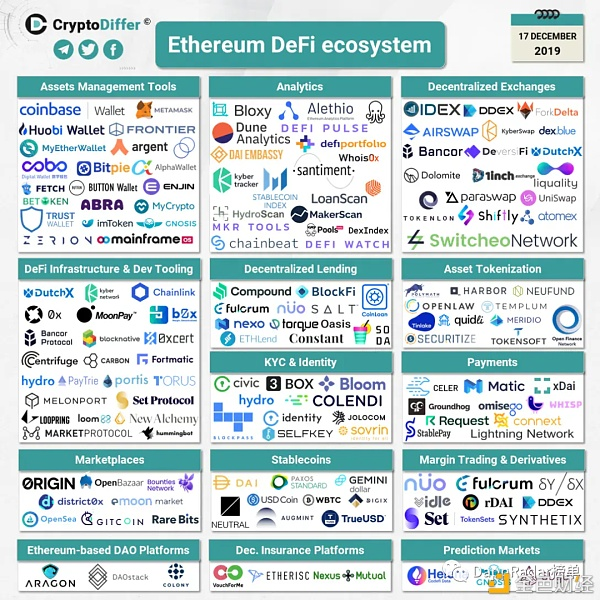

毫不夸张地说,在DeFi领域所涉及的量看起来非常大。下图很好地说明了以太坊DeFi生态系统的真实规模和规模。

正如你所看到的,尽管DeFi产业还处于起步阶段,但它已经有了相当大的规模。让我们来看看去中心化金融的一些最重要的组成部分。

交易与市场

DeFi生态系统的另一个极其重要的领域是交易所和市场。与CoinBase等中心化式交易所不同,去中心化交易所允许区块链上的双方在不涉及第三方的情况下进行数字资产的点对点交易。

这种方法的优点是不需要注册,不需要认证,不需要中介机构的佣金,也不需要退房费。在过去的几年里,已经建立了几个去中心化的交易所(DEX)。还应注意的是,尽管DEX希望改变系统的工作方式,但他们仍然借鉴了传统金融领域使用的方法和实践。

最近,由于产量养殖的繁荣,交易所的交易活动激增。用户希望将以太坊等代币兑换成美元等稳定币,然后投资美元,开始获得可观的收益。这些话题已经在我们的博客上进行了广泛的讨论,我们将进一步探索流动性挖矿。

可以说,Uniswap协议已经成为代币交换的**位置,并且最近发布了一个更加以用户为中心的版本2。

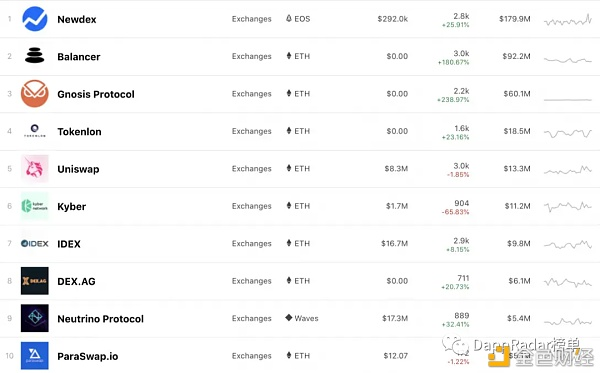

7天内成交量排名前十的交易所

尽管许多DEX声称是去中心化和非托管的,但事实可能并非如此。因此,**在使用前研究每种协议。IDEX是***的DEX之一,运行在以太坊区块链上。其他DEX包括kyber network和0x;

其他类的开放市场则专注于为用户提供交换非同质代币(NFT)的场所。这些代币也可以称为加密集合。Opensea和rarebit是两个帮助搜索、购买或出售此类加密资产的平台。

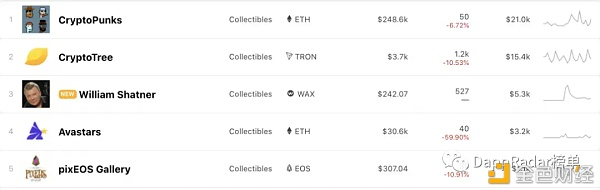

前五大收藏类别DAPP,按7天内交易量排名

随着越来越多的人希望拥有数字资产而不是实物资产,2020年市场类别将继续扩大。niftex等dapp的兴起,不仅提供了NFT交易,也为将NFT拆分成更小的区块进行再分配和销售提供了机会,这在业界引起了极大的轰动。

以太坊显然是DeFi和exchange产品的故乡。其他不太知名的公链也可能迅速成为区块链上收藏的发源地。继8月8日成功销售垃圾桶儿童卡和区块链heros上市后,蜡质区块链迅速成为收藏**。

使这种势头有意义的并不是**发射的成功。相反,更重要的是蜡的整个市场生态系统如何发展。8月8日发布的区块链英雄来自bad crypto podcast团队,该团队吸引了大量观众。其他计划中的产品包括威廉·沙特纳的街头斗士系列。

还有其他一些市场,如district0x,可以创建自己的区域并对治理进行投票。从最近的活动来看,基于以太坊的P2P市场具有巨大的长期潜力。

开放式贷款平台

开放借贷协议是一种基于区块链的数字货币借贷平台,已经成为其他开放金融领域***的协议。这在一定程度上是由于马克道的傣族被广泛使用。其他P2P协议,如Dharma和compoundfinance,在过去的12个月中也变得非常流行。

就像传统银行一样,当另一个客户借用数字资产时,用户可以省钱并获得利息。然而,在这种情况下,智能合约不是中介,而是规定贷款条款,连接贷款人和借款人,并分配利息。由于区块链固有的透明度,没有中间人,贷款人可以获得更高的收益,并清楚地了解风险。

开放借阅协议的成功意味着它必须基于以太坊这样的公共区块链,而且由于其能够借出数字资产,因此开放借阅协议能够广泛应用是可行的。与传统的贷款/信贷服务相比,它们具有以下优势:

1与数字资产借贷整合。

2有数字资产抵押,以防贷款违约。

3实时交易结算和新的抵押贷款方式。

4标准化和互操作性可以通过自动化降低成本。

5没有信用检查,这意味着以前没有权限的人可以访问。

在该行业的早期阶段,makerdao可能是这里最重要的组成部分,并已成为****的去中心化贷款协议。

尽管在2020年,随着达尔玛、正义、AAVE和curve等其他协议进入该领域,makerdao肯定会受到竞争对手和新协议的冲击。

稳定币

在加密货币诞生初期,最令人担忧的问题之一就是其价值的不稳定性。为了解决这一问题,并为devi生态系统提供基础,引入了稳定币。

稳定币是区块链为维持特定价值而发行的代币。通常,这是通过将稳定币与法定货币(如美元)挂钩来实现的。黄金等其他资产也能提供同样的稳定性。稳定币含有抵押品以适应价格变化。

稳定币可分为三类:基于法定资产的稳定币、基于加密货币的稳定币和基于算法控制的无资产抵押的稳定币。让我们一个一个地看。

基于法定资产的稳定币

这种稳定币以美元或英镑等法定货币储存,通常以1:1的比例兑换成联系货币。这种稳定币符合监管要求,因此****。此外,由于采取了积极稳住汇率的措施,这种稳定币经过审计后有很大的推广应用机会。法定货币储备存在银行中,以支持代币的流通和供应。这些稳定币是Tether(USDT)、GEMINI美元(GUSD)和USDC。

但这使它更为核心,产生了新的风险。在央行不稳定的情况下,很容易看到央行稳定等因素。诚然,它们很少有明显波动,但也有可能。

重要的是要理解,创造这种稳定币的协议和组织从用户存入的资金(合法)中获得利息收入,并将其存入银行账户。

基于无资产抵押算法控制的稳定币

这些类的稳定币既不信任中央机构,也不参与加密资产的过度抵押。它们基于一种算法,即当稳定币处于溢价状态时,系统提供更多代币并降低每种代币的价格;反之亦然,以维持稳定的汇率。

这种稳定币风险是在不断减少代币供应的同时,很难维持价格稳定。此外,它还要求参与者相信未来需求会增加。如果需求停止增长,稳定币将无法维持其固定汇率。

基于加密货币的稳定币

这种稳定币是由加密资产担保的。它们依赖于协议设计和治理机构,并通过各种方法(包括过多的抵押品和激励措施)与资产保持1:1的联系。

这种发行机制使这类代币完全透明,储备也可审计。创客的Dai是如此稳定币。实质上,根据目前的按揭比率,标的资产以太过度抵押贷款的Dai。

例如,傣族稳定币与美元挂钩,并得到以太坊的支持。对于每个Dai,1.5美元的ETH代币被锁定在makerdao智能合约中作为抵押品代币。

抵押代币以智能合约的形式持有,只有在稳定币债务结算后才能使用。如果抵押代币跌破预定水平,稳定系统可以关闭智能合约并出售抵押代币。

基础加密货币抵押代币的波动性是运营模式的**缺陷。如果抵押代币损失过大,系统将没有足够的抵押代币,则启动稳定币的资产清算等回收程序。

我们关于DeFi项目的第一部分

托管服务

加密货币生态系统的新创新之一是托管解决方案,预计这将推动机构资本进入该行业。此外,这些解决方案对DeFi生态系统的成功至关重要。

加密货币托管解决方案是一个独立的存储和安全系统,用于存储大量代币,这显然是生态系统的重要组成部分。

简而言之,加密货币托管解决方案是加密货币存储和安全服务的第三方提供商。他们的服务主要面向持有大量比特币或其他加密货币的机构投资者,如对冲基金。加密货币托管解决方案的主要功能是保护加密货币资产。

使用加密货币托管解决方案的原因是,用于交易或访问加密资产的私钥是一个复杂的字母数字组合,极难记住,也可能被窃取或黑客攻击。在线钱包和网上交易是两种潜在的解决方案,但事实证明,它们也容易受到黑客的攻击。

需要加密货币托管解决方案的另一个主要原因是监管。根据美国证券交易委员会的规定,客户资产价值超过15万美元的机构投资者必须将这些资产交由“合格的托管人”保管。

加密货币托管的主要参与者之一是流行的数字货币交换CoinBase。Coinbase通过收购注册经纪公司California keystone capital等公司,相对迅速地进入了机构托管解决方案领域。2019年8月,CoinBase还收购了存储提供商xapo的机构业务。

可以说,CoinBase自2012年推出以来,是最受认可和应用最广泛的托管服务,吸引了众多用户。

风险

如前所述,值得考虑的是,整个DeFi行业目前处于测试阶段。与任何高回报产品一样,总有一些风险。

加密货币的安全运行和金融工具的使用需要专业知识,因此也存在风险因素。因此,用户应该使用硬件钱包和多因素认证来保护自己的私钥和财产秘密。

值得一提的一个例子是2016年6月Dao遭到黑客攻击。一名黑客利用其代码中的漏洞成功地将Dao资金的三分之一转移到另一个帐户。这一事件使得以太坊社区别无选择,只能通过硬交叉区块链来解决这个问题。

从那以后,DAPP和智能合约的安全性近年来变得越来越完善,但如果你认为它坚不可摧,那就真的是不负责任了。

作为一个用户,你必须不断丰富自己,了解不同的DeFi生态系统产品、钱包、交换和加密项目之间不断变化的服务条款。一些DeFi产品可能会突然为管理协议或平台添加与Dao相匹配的新维度。

与传统的货币分析一样,投资者通常使用历史数据和基准(如年度通胀率和无风险回报率)来评估投资机会。然而,就DeFi而言,由于缺乏足够的历史数据和基准,很难评估投资DeFi的风险。

为了减轻这些风险,人们引入了复合Dai(CDAI)等代币。CDAI使用复合贷款协议自动收取利息。这将使产品相对无风险。

与传统金融市场相比,DeFi生态系统只是沧海一粟。然而,值得注意的是,它的发展和增长速度。

随着越来越多的项目进入DeFi生态系统,我们期望看到去中心化金融的未来即将到来,以及传统金融市场与数字资产和区块链互动的现实。

文章标题:了解defi当前包含的产品和服务

文章链接:https://www.btchangqing.cn/91156.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。