未来DCEP的应用有望加速我国经济“内循环”运行,巩固经济基本面的弹性,进一步强化人民币资产的“高α+低β”属性。

原题:DCEP:未来经济“内循环”的加速器,作者:程石、钱志军,前者是工银国际首席经济学家,后者是工银国际**经济学家

这一全球性流行病长期阻碍着世界经济的“外部循环”然而,在流行病时代,全球货币政策陷入多重困境。如何加强对“内循环”的支持,已成为各国面临的难题。因此,中国央行数字货币的发展有望从一个新的视角为解决这一问题提供关键。

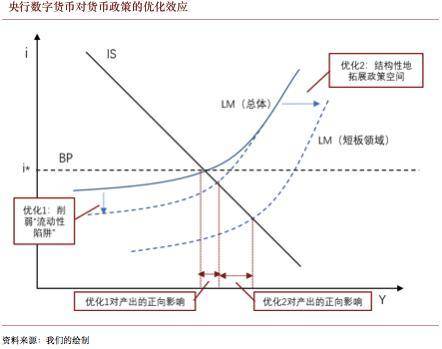

一方面,以DCEP为支点,货币政策数字化升级有望拓展政策空间,提高政策指向性,跨越“流动性陷阱”,从而增强逆周期调控的有效性。另一方面,DCEP有助于对外形成人民币“电子货币区”,对内深入“内循环”短板区,抵消外部政策干扰,保持政策独立性和内生性。

基于上述效应,未来DCEP的应用有望加速我国经济“内循环”运行,巩固经济基本面的弹性,进一步强化人民币资产的“高α+低β”属性。因此,在流行病时代,中国经济金融有望长期保持独特而稀缺的配置价值。

DCEP解决“内循环”问题

展望疫病时代,全球疫情呈现长期延续的特点,保护主义、民粹主义和大国优先权不断抬头,预计将长期阻断世界经济的“外循环”预计这将是我们挖矿经济“内循环”新潜力的唯一途径。然而,从政策层面看,经济长期依赖的传统货币政策体系遇到了两大问题,“内循环”的支持力度越来越弱。

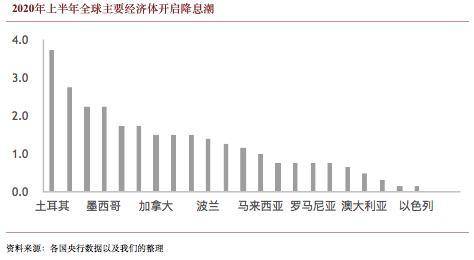

首先,政策空间面临压力。首先,压力来自货币政策本身。2020年上半年,世界各国央行开始新一轮降息,截至目前,已有200多家央行降息。许多发达经济体已经进入零利率和负利率的状态,政策空间正在接近极限。

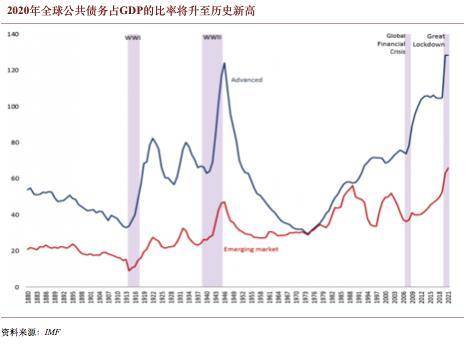

其次,财政政策也在挤压货币政策空间。在流行病冲击、经济衰退和金融风险的三重压力下,各国政府的赤字和债务水平创下历史新高。根据国际货币基金组织的**预测,2020年全球公共债务与国内生产总值之比有望升至101.5%,创历史**水平。财政政策的两难选择,不仅使其无法分担货币政策的压力,反而加重了货币政策的负担。自爆发以来,全球对MMT理论(现代货币理论)和“财政赤字货币化”的讨论日益激烈。这项政策的实质是将财政压力转移到中央银行。然而,即使不考虑巨大的政策成本,“财政赤字货币化”归根结底还是需要货币霸权作为背书。因此,预计它不会被广泛应用于非美国经济体,新的解决方案还有待探索。

第二,政策独立性受损。2008年国际金融危机后,全球经济金融体系对美元流动性的依赖性有系统地提高。上一轮危机的余波尚未结束,新一轮的流行病危机再次引发美联储的超级宽松浪潮,预计美联储的这种依赖性将进一步增强,从而对非美经济体的货币政策造成更大的外部干预。

情景一:如果美国长期落后于疫情控制,最终引爆自身金融风险,将引发美元流动性危机,导致全球流动性被动收紧,金融市场大幅下挫。即使是在疫情控制方面处于领先地位、经济形势稳定良好的经济体,也将被迫重启货币宽松政策。情况与2020年3月类似。

情景二:如果美国疫情消退,美联储未来将主动收紧流动性供应。此时,疫情管理落后于美国的经济体将被迫跟进,提前结束货币宽松政策。否则,它们将面临资本外流、货币危机和外债风险的复合冲击。这一情景类似于2015-2018年的新兴市场货币危机。

此时,预计新一轮数字货币政策难以突破新一轮货币政策。在这个方向上,已于2019年完成顶层设计的DCEP具有先发优势。特别是2020年3月全球疫情升级后,DCEP走向实用化的步伐明显加快。4月,DCEP在深圳、苏州、雄安新区、成都以及未来冬奥会情景进行了封闭式试点;7月,央行与多家互联网企业达成战略合作,共同探索DCEP在更多生活场景中的应用,推动数字经济与实体经济融合发展。展望未来,我们认为,DCEP有望在全球视野下,充分利用中国数字经济的比较优势,深度重塑货币政策体系,有计划地扩大政策空间、有效性和独立性,为中国“内循环”提供长期授权。

DCEP为货币政策打开新空间

从内部看,以DCEP为支点,货币政策工具数字化升级有望从三个层面拓展政策空间,提升政策有效性。

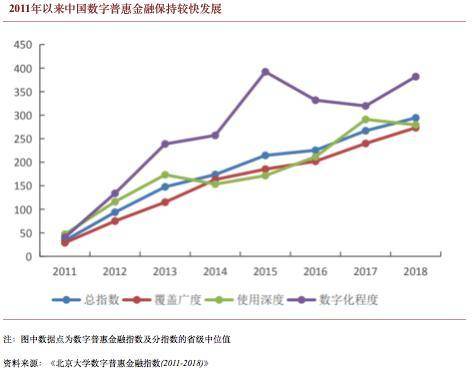

一是加快推进普惠金融深化。在技术层面,DCEP可以降低交易成本,提高征信效率,增强支付便利性。基于此,央行可以进一步推动金融科技有序发展,加快金融业数字化转。一方面,优化金融市场信息匹配和风险定价能力,缓解中小企业和低收入群体融资瓶颈。另一方面,基于DCEP支付结算的金融服务更加广泛,帮助欠发达地区和长尾人群更方便地进入国内融资的“内部流通”北京大学数字普惠金融指数显示,2011年至今,数字驱动下的普惠金融保持稳定上升趋势,有助于缩小传统金融带来的区域差异。

第二,加强货币政策的直接准入。在此之后,DCEP有望在中国得到更广泛的应用。首先,DCEP有望为央行提供更详细的资金“内部流通”信息,通过定向使用、智能合约等嵌入式功能,实现流动性投资的**性和结构性,抑制资金套利。第二,通过持有DCEP,个人和企业实际上在中央银行开立了独立的数字货币账户。因此,在一定情况下,央行可以直接向部分符合条件的个人和企业注入流动性,从而绕过金融机构的中间性政策传导障碍和顺周期性,使政策效果达到“内循环”的终点。

第三,跨越流动性陷阱。作为货币政策的传统桎梏,“流动性陷阱”有望在两个方面受到DCEP的抑制。首先,根据学术研究,随着居民数字货币账户规模的扩大,负利率下限空间将大大扩大。极端政策下利率零底线的解决,意味着在常规政策下,零以上的“流动性陷阱”也将由刚性转向弹性,对常规货币政策的约束将减弱。二是基于中国人民银行数字货币研究院的专利技术,在一定条件下,央行可以根据恢复时点的经济信息调整金融机构数字货币的收益率。这意味着,金融机构在经济衰退期间囤积资金、惜贷,可能会触发“惩罚性利率”,加速对实体经济“内部循环”的投资,最终削弱“流动性陷阱”

DCEP保持货币政策的独立性

从外部看,从IS-LM-BP模来看,在流行病时代,随着中国金融开放的加速,中国货币政策的独立性将面临新的挑战。在这方面,预计DCEP将作出两项贡献。

首先,数字货币将使新一轮的“货币替代”走上新的轨道,形成跨国家、跨区域的“电子货币区”面对这一历史趋势,如果选择与美国市场主导的数字货币体系全面对接,如Libra 2.0、数字美元1.0等,我们将进一步加强对美元流动性的依赖。反之,“一带一路”中国和全球价值链重组,若能抓住这一历史机遇,将推动人民币国际化进程和人民币在新轨道上的“网络效应”这将在数字货币时代提前构筑金融护城河,从根本上削弱美元流动性对中国货币政策的改变。

第二,在DCEP强化的直接工具的帮助下,国内货币政策可以结构性地渗透到“内循环”的短板领域,包括中小企业和低收入群体。受逐利性的限制,国际资本流动很难到达这些地区。因此,在这些短板领域,国际资本流动不完全,理论上的利率平价机制难以操作,其对国内货币政策的约束部分打开。有鉴于此,即使未来跨境资本流动更加开放,全球货币政策也有明显转向,中国货币政策仍能从结构上为短板行业提供流动性和利率支持,也不必担心会引发汇率波动和资本外流风险。总体而言,基于DCEP,中国货币政策有望处于优化的“is-LM-BP”模,其独立性不会因金融开放而减弱。

DCEP的长期价值驱动逻辑

展望未来,DCEP有望通过重塑货币政策的工具和能效,在长期内加速中国经济“内循环”随着这一进程,中国经济金融在全球投资格局中的作用和定位将发生变化。

第一,巩固中国经济的相对弹性。在全球货币政策面临两大困难的背景下,在DCEP的帮助下,中国货币政策有望一方面扩大结构性政策空间,另一方面保持其独立性和内生性。基于此,疫情期间中国经济复苏领先世界的趋势将进一步增强,“内循环”对外部政策冲击的抗干扰能力也将得到提高。中国经济的相对韧性将成为全球疫情混乱中的“稳定之锚”,将受到全球投资者的青睐和定价。

二是强化人民币资产的特殊属性。在流行期,全球对美元流动性的依赖性增强,未来数字美元叠加形成新一轮“货币替代”未来,全球主要资产的波动与美元流动性的关系将更加密切。因此,美国市场将继续推动全球情绪贝塔的涨跌,其主导作用有望进一步加强。另一方面,基于“内循环”的相对弹性和政策的独立性,人民币资产将进一步Convex显“高α+低β”属性,即在提供超额收益的同时,与全球其他资产的波动性保持较低的相关性。因此,在流行期全球金融“高频、大幅度、强传染”的风险形势下,人民币资产独立市场将呈现稀缺配置价值。

文章标题:工银国际:DCEP或加速中国经济内循环

文章链接:https://www.btchangqing.cn/90570.html

更新时间:2020年08月24日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。