金融基础设施是否应该与现有的金融基础设施兼容和互操作?

原文标题:“下一个趋势是DeFi,链外信贷数据将使DeFi大规模爆发?》乔尔约翰

,景凯译

今天DeFi面临的主要问题是,只有小圈子里的人在使用它,而圈外的人使用它的人并不多。如果没有代币,公众就无法将资产用作抵押品,因此无法从平台借出资产。另一方面,如果普通人想在curve这样的平台上获得利益,他们做不到,因为这样的平台只接受数字资产。普通用户想进入,却得不到。

如果这个行业想要得到大发展,生产出新一代独角兽,那么这些问题就不容忽视。不仅仅是DeFi需要面对这样的问题。实际上,降低门槛是金融市场产品的普遍困境。在许多发展中国家,汽车贷款和住房贷款的出现极大地刺激了消费。为了**这样的成功经验,区块链领域需要与传统金融业共同发展。然而,目前的发展并不顺利,审查和监管总是存在障碍。例如,在稳定币项目USDC和USDT中,我们看到了冻结特定地址的现象。

Defi与传统金融业

一个常见的问题是:dif是否应该与现有的金融基础设施兼容和互操作?

可以预见,在不久的将来,这个话题将成为DeFi相关讨论的核心焦点之一。金融应用程序可以用有限的数据扩展吗?在转过程中,传统金融机构将扮演怎样的重要角色?

在讨论这个问题时,也许电子邮件的发展史可以给我们一些启示。电子邮件诞生后,传统的邮政服务并没有被淘汰。相反,传统邮局的用户场景发生了变化,在快递和重要文件的运输中发挥着重要作用。

同样,传统金融机构即使未来发展壮大,也不会倒闭。相反,DeFi需要依靠传统金融来扎根并获得大规模采用。传统金融领域的创业者将能够获得大规模的用户,并提供高性价比的服务。

我将用一个广义的定义,把传统金融和新金融的交叉点称为开放金融。我认为下一代区块链独角兽公司将在这一领域诞生,而最早生产独角兽的轨道可能来自贷款。

可编程保险库

DeFi项目的两个**进展值得一提。

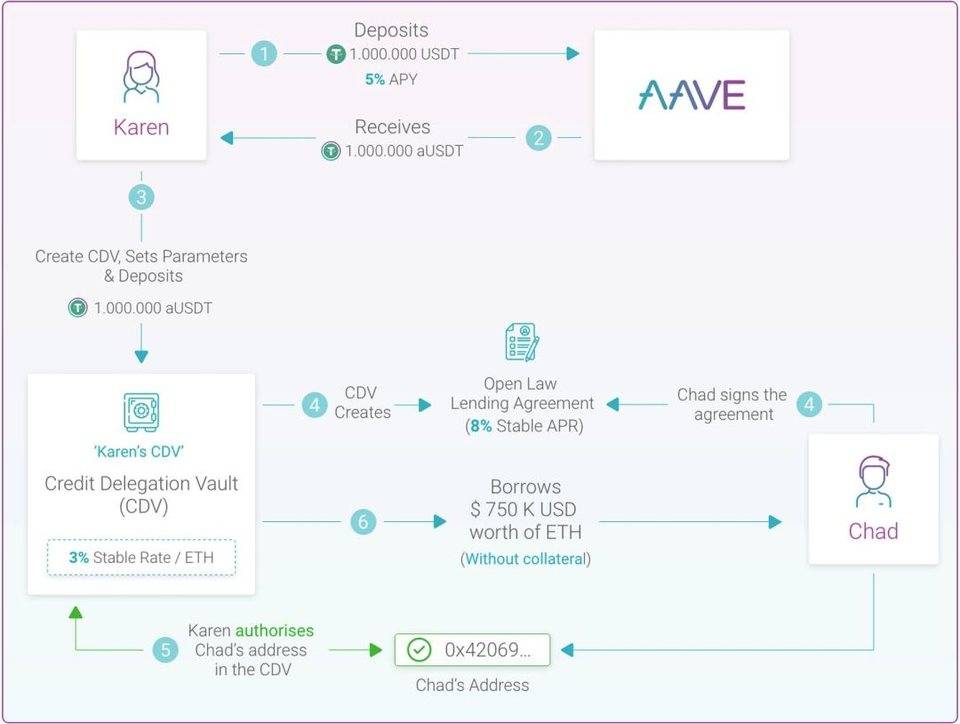

其中之一是推出AAVE的信用**产品,这是一种无担保贷款工具。Messari报告称,存款人可以像往常一样向AAVE提供美元贷款等资产;然而,他们没有自己提取存款,而是将信贷委托给借款人。这使得借款人无需抵押就可以从AAVE借款。

无担保贷款协议的机制是:被授权方与借款人通过openlaw法律协议进行协商,以确保协议的可执行性。

简言之,拥有加密货币的用户可以充当第三方的最终担保人,以支持******。通过openlaw法律协议,向他人提供的信贷额度担保具有法律约束力,至少在某些司法管辖区是这样。

虽然这一方法刚刚出现并仍有争议,但此类产品的存在仍然非常重要。为什么?

首先,它允许愿意承担第三方信用风险的个人在持有基础资产的同时发放贷款。这在高度信任的环境中是有用的,个人愿意承担风险,借款人将在未来偿还债务。一种可能的用户场景是:在一家以远程办公为基础的公司中,它完全依靠链上交易来运行。

例如,去中心化交易所通过收取交易费用来积累数字资产,未来可能会升值。交易所可以用这些资产作为抵押品,向员工提供短期贷款,购买特斯拉或苹果电脑。这样,员工不持有数字资产,但可以向交易所的数字资产抵押贷款借款。

稍后我们将进一步讨论此产品号的重要性。

链上的信用记录

另一个有趣的项目是最近推出的teller finance。

这家总部位于旧金山的公司筹集了100万美元,将传统信贷机构的数据连接到DeFi生态系统。

在项目白皮书中,系统将使用远程云节点检索数据并运行信用风险算法。用户可以获得哪些服务?

这意味着个人将能够从银行的API中提取交易数据,并通过teller finance的平台运行开源算法来验证自己的信用。他们还可以增加传统的信贷机构和收入信息核查来源。

根据所涉及的风险参数,柜员平台会计计算不同的信用额度,所需的抵押品水平也会有所不同。风险参数用于监控用户的现金流量、账户余额和合法权限,并验证还款的可能性。

出纳员声称,在需要时,每个文档都必须加密、签名并以符合gdpr的方式存储。柜员的产品模要求用户同意,如果个人未能及时付款,应允许区域收款公司联系他们。讨债过程与传统金融业相同。

虽然teller finance将设计自己的流动资金池来自动转移资金,但我认为公司将通过为应用程序建立信用评分来构建自己的护城河。

因为:资本便宜,但信息不便宜。

此外,初创企业可能需要核实用户的信用评分,但他们不愿意承担收集这些信用评分数据的责任。出纳员的资金来源很可能来自机构资金。只要他们能挣到比银行更多的钱,他们愿意花更长的时间来收回资金。大量的全球银行无法为他们提供足够的回报。在DeFi上追求利润的人不太可能是那些把钱投入柜员资金池的人,因为这些DeFi用户希望能够随时取款,以寻求更高的利润。

如果将teller和AAVE等平台结合起来,就可以从多个渠道获得流动性。在上一节中,我们举了一个远程办公公司的例子,员工无论收入多高,都可能无法在当地获得贷款。

例如,在印度,用户需要提供自己的办公地址才能获得个人贷款。但如果该公司的总部不在印度,世行将不会向他提供贷款。此时,柜员平台可以为用户提供信用数据服务,使用AAVE获取贷款(具体来说,柜员平台需要2/3节点共识才能审批贷款)。公司可以使用teller finance来验证用户的信用状况,然后使用AAVE为用户提供定制的贷款协议。

未来发展

当然,有些人会质疑这个想法。新冠状病毒肺炎是一个非常突出的观点:现有的信贷机构效率很低。此外,在新冠状肺炎爆发后,许多数据源遭到破坏,出现问题。事实是:DeFi可以访问多个数据源,为个人提供新的信用评级。

因此,像益百利这样的传统信贷机构可以照常运作,随着时间的推移,像teller这样的开源算法平台将逐渐投入使用,提供替代解决方案。

未来,凭借区块链技术提供的安全性和可认证特性,金融应用程序可以与多个数据源一起运行。出处区块链就是一个现成的例子。

如果未来的服务提供商使用chainlink来获取数据来评估贷款给个人的风险,我不会感到惊讶。不久之后,我们就会看到房地产和其他链下抵押品也可以用于DeFi产品。

另一个风险来自于讨债的风险。根据不同贷款申请人的偿债效率,设定不同的贷款溢价水平。这意味着,地区一级的个人申请人将更容易与收藏家合作。因此,我认为在未来几年内,将有多个应用程序使用AAVE和teller构建。

传统的贷款服务会被取代吗?

这种新的贷款形式会取代传统贷款吗?

可能没有。但它赋予了个人权力,给了他们银行收集、验证和支付贷款的基础设施。

基础设施民主化带来的变化,起初发展缓慢,但逐渐发展。它与AWS非常相似。亚马逊的云服务AWS提供了基础设施,这大大降低了建立和扩大初创企业的成本。

AAVE和teller finance创建的并不是最终应用程序本身。在新兴市场,企业家仍需要在此基础上再接再厉,因为这两个团队可能缺乏在细分市场提供贷款所需的知识。更重要的是,如果没有该地区的实体,它们将难以沟通和筹集债务。

对有进取心的个人来说,有利的一面是,全球资金池可用于满足地区需求。风险也会有,但没有什么是确定的。如果全世界在做生意之前等待贷款得到*的担保,大多数商业债券市场将不复存在。

回顾交易所的历史,很明显,交易所一开始往往是中心化的。从CoinBase到binance,再到idex,再到Uniswap,去中心化的过程是缓慢而渐进的。它从中心化开始,然后逐渐屈服于缓慢而稳定的变化。可以预见,在未来的连锁贷款轨道上,如何通过数据评估用户的信用等级也将面临类似的发展过程。

在去中心化阶段,企业家们开始探索什么是**的服务用户的方式,巨大的市场机遇正等待着他们去发现。

文章标题:下一个独角兽是否会在链下信贷数据和defi贷款的结合下诞生?

文章链接:https://www.btchangqing.cn/89394.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。