DeFi很火,如果你之前被老项目套过,记得催他们去搞DeFi,可能这是你**解套的机会。DeFi很快,快到直接打钱不走流程,24小时随时下跌,就像YAM,一句我失败了,价值7亿美元,37小时下跌,创造了史上记录。DeFi很假,蹭个热点就是DeFi,初中生水平的海报骗了1个亿,焦耳跑路了,**群最终也会成为别的项目的粉丝群。

即使是再受追捧的概念,也需要经验和时间的沉淀,新韭菜终究会有老去的一天,从**跟风,前线梭哈最终到沉着泠静,分辨是非。

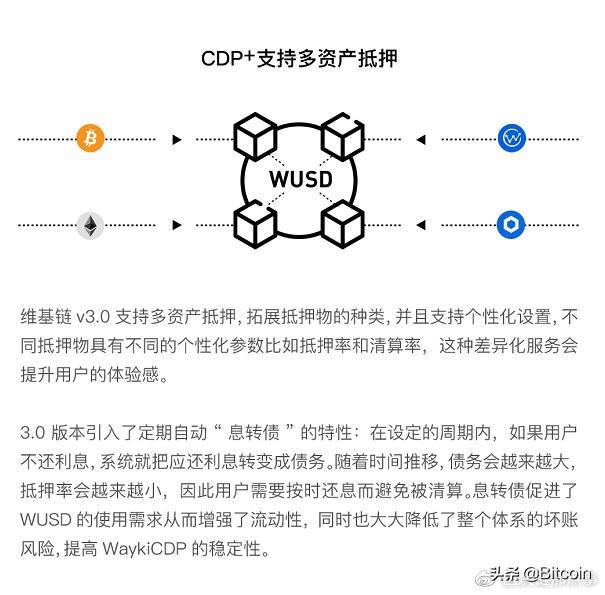

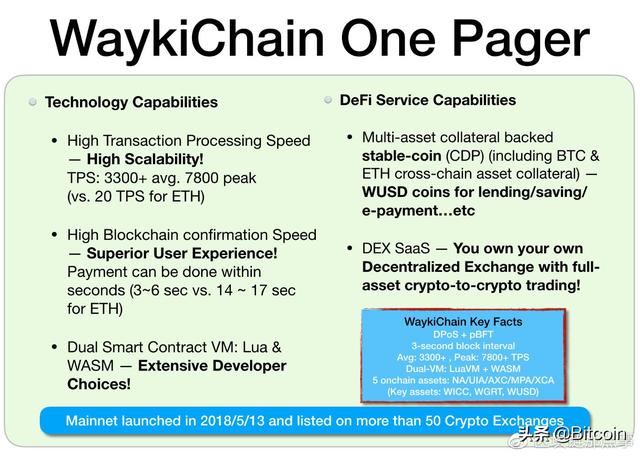

2019年,当DeFi还未被广泛提及的时候,维基链团队已经开始布局,治理币WGRT最终成为国产DeFi的龙头代表,并且是长期投资风向标之一,尤其是维基链3.0以后,降低了DEX的门槛,人人可DeFi,增加了资产支持类别和交易对,允许交叉撮合吃单,提高了资产和市场的流动性,也增加了交易结算的费用,一部分交易费用于回购WGRT。

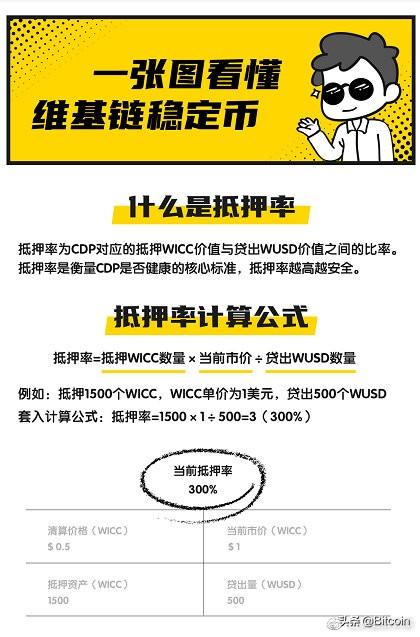

早在2019年3月,维基链开始开发DeFi的第一款产品——稳定币和抵押借贷的协议,那时候还不流行叫DeFi。最开始的是找到一个区块链落地的刚需场景,并且缩短用户进入生态的路径。在这个圈子里面,大部分是投机者和投资者,这部分人存在借钱和赚钱两大刚需,而DeFi就是做这个买卖的。从另一个角度来说,比特币的出现,是创造了一种新的货币,而公链和智能合约的作用就是让货币在一定规则下流通,这不就是金融么?金融的核心功能之一是解决激励问题,DeFi的出现和发展为进一步实现这一功能提供了新的思路和可能。如果连金融都做不起来,那么区块链就是骗局。

维基链DeFi生态角色

WICC(公链代币)的市值相当于是经济体的体量,WUSD(稳定币)是货币,WGRT(治理币)是系统中银行的股东。这就像是治理国家一样,国家的经济蓬勃发展,那么WICC市值就高,货币WUSD流通频繁,WGRT的持有者就会收取很多的利润。

WICC上了全球很多家交易所,它是一种资产和流动性的代表,可以被用于抵押。WICC也可以作为矿工手续费,燃料费和选取矿工节点的投票代币,是公链上不可或缺的代币。在跨链产品完全出来之前,WUSD稳定币的发行需要靠WICC的市值体量来进行背书。由于区块链上目前做征信很困难,所以不管是抵押借贷也好,合成资产交易也好,流动性也好,背后抵押的资产都需要有价值背书,而WICC就是这个价值背书。因此可以说,维基链DeFi发展的越好,抵押进来的WICC就越多。现在已经有4600万WICC抵押进来,超过总量的20%。其他公链想让社区抵押都要花钱,而维基链是收钱,因为抵押借贷实实在在产生了业务价值。

WUSD是维基链系统中的稳定币,相当于一个经济体中的货币,所有金融活动都是围绕着这个货币展开,比如说用于OTC和法币互换,投资理财,衍生品交易,DEX的计价单位等等。一切在维基链上的金融活动,都是以WUSD为标准进行结算。以稳定币结算的好处是,接受的人群更广,同时价差更小,深度更深,最终会让流动性变得更好。

WGRT是稳定币系统中的股东,持有人平时会收取借贷人交给系统的利息,并且做出决策调整利率、罚金率和初始抵押率等等。除非出现极端行情风险,系统才会增发WGRT来补足坏账,这也避免了连环爆仓的情况。

投资风向标,治理币WGRT

为什么要在生态系统里面加一种代币?

对于抵押稳定币生成系统来讲,双币制模已经行不通了,因为比特股就是双币制(BTS和其他稳定币如BitCNY),双币制抵押模在应对极端风险的时候,会出现连环爆仓。大家可以看看现在的比特股和上面的稳定币,几乎稳定机制已经失效,bitCNY的价格在五毛钱左右。因此,一定要引入一种新的代币进来,三币制模会更加稳定,而这个新引入的币就是治理币。

从经济模和生态的角度来讲,持有治理币WGRT的人会从维基链各个DeFi产品中受益,因为几乎任何的DeFi产品都离不开稳定币WUSD的参与。不论是借贷协议本身,还是WaykiX合成资产交易平台,还有资产通证化的投资机会,以及港股打新等等,这里面所有的产品都涉及到WUSD的需求和流通,而WUSD的需求和流通增加得越广,WGRT受益就越多,因为能拿到的利息和罚金就越多。理论上来说,现在币种本身能够产生现金流利润的就很少,而WGRT是其中一个。

WGRT的运营思路参考了早年瑞波和Steem的运营思路,有很大一部分代币是用于市场推广空投和增加持币人的关注度,这些空投的代币免费发放,而且具有一定的一线交易所价格预期。与此同时,会有锁仓期,这样让大家关注项目的同时又给项目发展的空间和时间,用户不会立刻去市场上抛售变现,发生踩踏,将项目扼杀在早期。除此之外,维基链作为一个老牌项目,在市场营销方面取得的战绩大家也有目共睹,因此不用担心整个币的知名度。DeFi作为一个赛道来讲,是目前上升最快、**落地和形成利润效应的行业。整个行业的眼球和希望都押宝在它身上,而WGRT是新贵也是目前的焦点。

以投资者的角度来看

1. 维基最早布局DeFi生态,并且是国内公链,在技术和应用上已经甩了很多项目几条街;

2. WGRT最为维基链的核心环节,是团队发展的重点,所有资源必完全导入;

3. WGRT**一线交易所,随着市场和关注的提高,不排除WGRT会持续登录国内外一线交易所;

4. WGRT具备国内外社区基础,从国内优质公链,到为期两年的国内外布道,维基DeFi生态拥有大批支持者,而并非资金上的炒作;

5. WGRT背后的团队不仅技术底蕴深厚,并且善于营销,创始人更是创造诸多成功项目,教科书般的存在;

6. DeFi项目上线暴涨,WGRT稳步上涨的姿态不激进、不消极、节奏把控满足市场情绪,并带来更高的预期。

智搏以太坊

根据CoinGecko的统计,截至8月10日,62个DeFi项目的总市值已经超过了112亿美元,较6月1日翻了约3.6倍,但只约占整个数字货币市场的3%左右。DeFi的体量虽然发展得很迅猛,但还是很小。可以看出未来的市场还非常广阔。大家除了需要争夺比特币的市场以外,成熟的公链对其他的公链进行DeFi赋能也是一种发展思路。对于DeFi发展的天花板,目前还看不到,不过有可能遇到的第一个瓶颈是如何把链外资产发布到区块链从而扩充整体DeFi的市值。

此外,大多数DeFi项目依赖特定的交易所,二级市场流通中心化性很高,尤其是进入8月份依赖,DeFi币上线暴涨很常见,以太坊上DeFi项目百花齐放,黑白灰参差不齐,泡沫也比较严重, 因此严格来讲以太坊相当于是实验室,真正好的并且持久的DeF落地项目不一定非得出现在以太坊上,而是以更加垂直的姿态扎根多个优质公链当中。

维基链倡导的一体化DeFi系统就是看清了以太坊上DeFi的脆弱性而采用的不同策略,通过全面地、系统化地建设DeFi应用生态大平台,确保内部结构有机结合、健壮可靠,让用户的资产和资金安全、可靠和高效地流转,满足各方的金融需求。

金融系统是要有框架性的,至少资产标准要统一,计价单位要统一,流动性的衡量标准要统一,而以太坊上面的DeFi现在都没有,所以产生了很多问题。虽然单一模块产品看起来没问题,但是一旦涉及到以太坊上DeFi引以为傲的“可互操作性”的时候,就发生了三次特别大的安全事件。还有就是用户如果要完整地用到以太坊上的DeFi,要横跨很多个产品,并且每次兑换币种都要承担价差的损失,这样会去中心化DeFi的流动性。维基链的思路和以太坊不同,维基链要做的是一个一体化的DeFi公链,意思是我们会把货币统一,资产发布标准统一,计价单位统一,流动性统一,于此基础之上再由智能合约发挥想象力构建更多的产品,最终能给用户提供一站式DeFi的体验。DeFi涵盖的市场很大,不用担心竞争,如果把以太坊%的市值引入到任何公链,都足够支撑起一个非常庞大的DeFi项目了,更别说以后也引入传统的资产。

YAM的下跌也是“一个BUG引发的血案”,创始人发现弹性供应机制合约存在漏洞,会导致弹性供应(rebase)时铸造大量额外YAM代币。YAM 使用了非标准的 ERC20 模板,将这种非标准模版用作抵押品或集成到资金池协议中会产生安全风险。随着创始人的道歉,也意味着一批激进的投资者无法抄底,是彻底的下跌。

DeFi安全问题不容小觑,蛋糕做得大,黑客从未停止过攻击

第一类是预言机攻击问题,黑客通过篡改DeFi系统的喂价进行攻击。如果是抵押借贷类协议,可以瞬间把资产价格调高,然后用少量的资产抵押贷出大量的稳定币,套现走人。或者瞬间资产价格调低,然后对爆仓的债仓进行清算。维基链把抵押借贷协议的预言机的喂价系统交给了链上的记账节点,采用分布式喂价,最终的价格是取一段时间内的中位数。这样做有两个好处,第一、从源头上避免了作恶者的动机,因为记账节点是最没有动力作恶的一群人。第二、即使单一节点被攻击,最终喂价的价格也不会被影响,因为会被中位数的算法处理掉。如果对预言机发出攻击的话,至少要对链发动51%的攻击,这个成本就非常高了。如果他有能力发动51%攻击,那丢失的就不只是DeFi协议这点钱了。

第二类是合约攻击,通过盗取私钥从而盗取合约地址中抵押的资产,这种攻击在之前的DApp流行的时候出现过。这种攻击发生在之前的Dex交易所中,黑客盗走了所有正在等待撮合的买卖资产。维基链用了另一种方式来处理,即DEX开发在了底层,而且等待撮合的冻结资产,是在自己的地址的另一种状态,而不是在合约的地址里面。因此,除了区块链系统和自己,没有别人能拿走。

第三类是利用以太坊上的资产发布标准和产品的不兼容性进行攻击,今年出现的dForce事件和Uniswap对ERC777标准的兼容性差,导致了重放攻击的发生。维基链上的资产发布标准,是总结了区块链可能需要的资产标准之后在底层定义好的5种资产标准,它包括原生资产(WICC,WGRT),抵押生成资产(WUSD),跨链资产(mBTC),用户生成资产(维基链叫做WRC30标准),还有智能资产(带有规则的资产,比如说锁定期)。这种底层定义好的标准会被上层的所有合约调用,进而保障所有合约里面的资产标准都是统一的,因此不会出现不兼容或者有漏洞的情况。

第四类是利用产品之间逻辑和流动性的漏洞进行恶意套利,比如今年发生的闪电贷事件。维基链要做一体化的DeFi协议,产品之间的计价单位,资产标准,流动性标准都是统一的。维基链鼓励生态内的产品在一定的框架内进行创新,百花齐放。维基链的产品与产品之间并不是互相完全独立的,大家都在为这个生态注入资产、注入流动性,这样就能保障任何产品之间是协同合作的,而不是互相不兼容的。

黑天鹅事件也暴露了以太坊性能问题目前已成为DeFi生态发展的致命瓶颈,比如以太坊网络拥堵造成的gas费的暴涨。因此,维基链一直在底层网络性能上做提升,现在已经取得不小的成绩了,tps从最开始公链版本的600+,到1100,到3300,到现在的4500+,已经能足够应付区块链上的业务体量了。维基链团队对共识机制也有改进,现在采用的是DPoS+pBFT的共识机制,3秒出块,6秒交易确认,都能大大的提升用户体验。

目前,维基链已经完成升级,进入3.0时代。新增WA、引入pBFT共识机制、引入UTXO模、TPS提速、跨链、CDP+以及DEX+,七大新特性,全面构建一体化DeFi公链。如果说以太坊是百花齐放,维基链要做的是一家争鸣,力求**。

文章链接:https://www.btchangqing.cn/89011.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。