免责声明:本文旨在传递更多市场信息,不构成任何投资建议。文章仅代表作者观点,不代表火星财经官方立场。

小编:记得关注哦

来源:POW’ER上海

演讲人 | OKEx首席战略官 徐坤

整理 | John

8月11日~12日,由火星区块链主办的「POW’ER 2020技术与应用峰会」(简称POW’ER 2020 上海峰会)在上海举行,100多位区块链及互联网领军人物、关心区块链产业发展的实体经济与新经济**莅临现场,报名专业观众超过2000人,集结20多场周边活动。这是迄今在上海举办的**规模的区块链专业会议。

会上,OKEx首席战略官徐坤发表了「加密资产新机遇」的主题演讲。他表示,以太坊与DeFi双重预期叠加可以引领下半年行情。原因在于:第一,以太坊2.0主网上线后能够有效缓解当前GAS费过高、网络拥堵的情况,提高DeFi设施的可用性,从而推动DeFi的进一步繁荣;第二,以太坊转为POS机制之后,ETH二级市场的流通量缩减,对于ETH后续走势是利好;第三,质押代币模式相比于实体矿机,很大程度上降低了参与门槛,更多中小用户可以参与到以太坊生态中。

徐坤POW’ER 2020 上海峰会演讲:加密资产新机遇(点击下载PPT)

精华观点:

- 比特币可以在逆境当中逐步得到更强大的力量,所以比特币的反脆弱性从今年开始才会真正地体现出来。

- 以太坊与DeFi双重预期叠加可以引领下半年行情。

- 在未来几年中,NFT 很可能会呈现爆发式增长,NFT将会承载更丰富、独特的资产价值。

- 关于DEX,链上链下结合模式其实是对透明性和安全性做了一定程度的妥协,但这种妥协未必是有意义和有价值的。

- Uniswap目前只适合小散户交易者交易,机构交易者进来难度很大。

- 如果没有业务支撑而盲目推进代币激励,对于项目的长期发展并不友好,很容易造成揠苗助长的情况。

- 目前DeFi的用户体量仍处于初级阶段。

以下为全文实录,火星财经APP(微信:hxcj24h)整理并发布:

第一部分:加密资产的整体发展趋势。

今年疫情之后,全球宏观经济遇到了很大的冲击,疫情加速了经济向下触底的过程。这样的大环境对于我们这个行业会有很大影响。流动性宽松对加密资产非常是利好的,加密资产从去年开始陆陆续续进入主流资产当中。

截止到今年8月10日,比特币年内回报率达到了60%,这60%的回报率远远超过了全球传统金融市场上股票、债市、大宗商品等重要资产指数的收益率,比特币在全球大类资产中居于收益率榜首。从图中的数据来看,比特币和其他多数资产之间的回报率差距是非常大的。

关于比特币

我有一个非常直接的观点,比特币具有反脆弱性。

2008年,比特币诞生在金融危机的浪潮之下,实际上它没有真正地经历过金融危机整体过程。那么在今年,比特币可以在逆境当中逐步得到更强大的力量,所以比特币的反脆弱性从今年开始才会真正地体现出来。

我提供几个数据:比特币经历了11年起起落落,目前有1万家全球节点,全网算力有120 E,超过3000万链上地址数量,这些都代表了比特币从一个婴儿成长到了现在青少年的状态。

有几个代表性的案例可以表明比特币正在变得越来越好,比如灰度比特币信托基金(GBTC)定投式持仓比特币和以太坊,目前持仓已经突破40万个。我有一个观点,所有涉及到流动性冲击或者在流动性当中有涨有跌的机会当中,比特币的基本面都是非常好的,接下来半年内会迎来一个小**。

关于以太坊

我个人非常看好以太坊。我在年初曾分享过一个观点“以太坊与DeFi双重预期叠加可以引领下半年行情”,这么说的原因在于,以太坊在基本面逻辑和生态繁荣情况上远远超过比特币。从数据上来看,以太坊活跃地址数从年初的23万个增长到最近55万个,整体涨幅率达到137%。

我这里有几个观点:

第一,以太坊2.0主网上线后能够有效缓解当前GAS费过高、网络拥堵的情况,提高DeFi设施的可用性,从而推动DeFi的进一步繁荣。

第二,以太坊转为POS机制之后,ETH二级市场的流通量缩减,对于ETH后续走势是利好。第三,质押代币模式相比于实体矿机,很大程度上降低了参与门槛,更多中小用户可以参与到以太坊生态中。

关于NFT

OKEx团队从今年3月份开始关注DeFi,很早就上线了DeFi的代币。后来我们又关注到了NFT,那么NFT是什么?

从Token从表现形式上可以分为同质化通证与非同质化通证,NFT就是非同质化通证。目前绝大多数加密资产,都是同质化的形式,例如BTC、ETH。而NFT发展的时间只有3年,18年加密猫风靡一时,今年在加密艺术品领域又再次受到关注。

有几个数据我要跟大家分享一下:

据统计,NFT的累积交易量已超过1亿美元,交易次数超过470万次,累计交易高于100万美元的项目超过16个。OpenSea是NFT exchange,目前拥有超过2万用户,与热门DeFi项目相比较,用户数仅次于Uniswap、kyber和Compound,高于maker、0x等,这些数据都非常值得关注。

数据来源:Dune *ytics

在未来几年中,NFT 很可能会呈现爆发式增长,NFT将会承载更丰富、独特的资产价值,而NFT Exchange也值得关注。

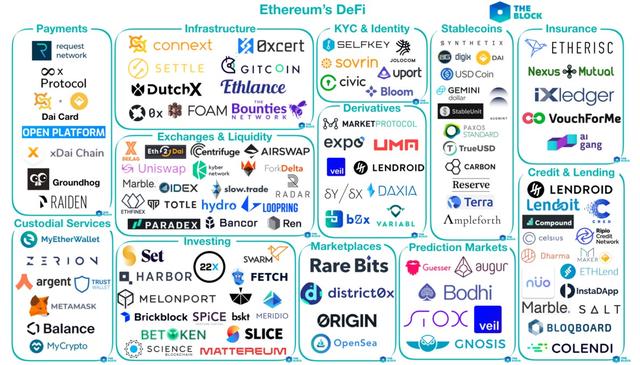

第二部分:DeFi构建可编程金融

DeFi对立面是中心化金融,在传统金融市场里,像储蓄、借贷、保险等传统金融服务,都由银行等机构提供服务,都属于金融领域。在DeFi领域有很大不同,金融和金融之间、用户和用户之间都通过代码来连接。

目前DeFi领域主要以资产、借贷、DEX三类协议发展最为蓬勃,而DeFi协议也需要预言机来提供外部信息作为参考。

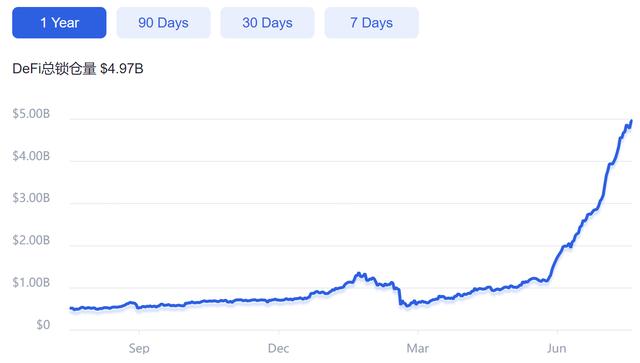

大家都把2019年定义为DeFi元年,但DeFi并不是去年才诞生的,实际上是因为早期DeFi的各项数据都很少,直到2019年开始真实记录DeFi数据。

这张图可以从几个维度来看DeFi这两年来的数据,一个是锁仓量维度,第二个是交易量维度,还有用户数维度。19年底DeFi锁仓量达到7.2亿美元,比年初增长了近2倍。2020年也延续了这样一个势头,每个月增长速率都比之前增长速率要快。最近一个月,DeFi总锁仓量已经从20亿美金增长到50亿美金的数字,一个月增长一倍。这个数据能证明DeFi热度目前是非常大的,但是要注意一下风险。

WBTC成为Dai的抵押品之后,以太坊DeFi协议中锁定的BTC快速增长,目前WBTC锁仓量已接近2亿美金。BTC、稳定币作为抵押品的占比持续上升,而ETH作为抵押品的份额相对回落。多抵押品对于DeFi的发展意义重大。无论传统金融市场还是DeFi,资产种类越丰富,才能够开展更多元化的业务,而市场规模与资产种类是往往是正相关,而且是超越线性的关系。所以我有一个观点:多抵押品可以推动DeFi快速增长。

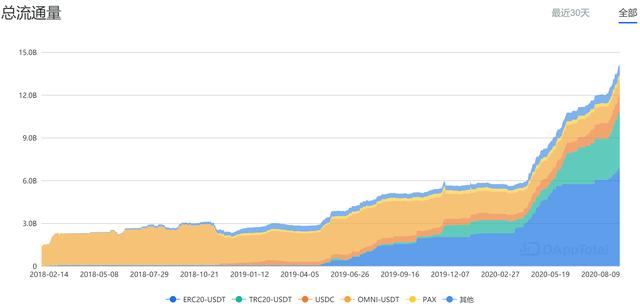

关于稳定币

稳定币现在分为三类,第一类是USDT,占有稳定币市场的80%份额;第二类是DeFi里的Dai稳定币,它是通过代码实现的编程式抵押的代币;第三类是合规的代币。

数据来源:DappTotal

我预测Dai稳定币的市场交易量会有一定的突破,我这样预测的原因是USDT尽管占有比较大的市场份额,但是它的潜在风险也非常大,因为它一直在超发。其他合规稳定币,现在更需要打磨产品、拓展通道,抓住新的机会,稳定币市场在下一个周期里,势必会发生大的洗牌。

关于DEX

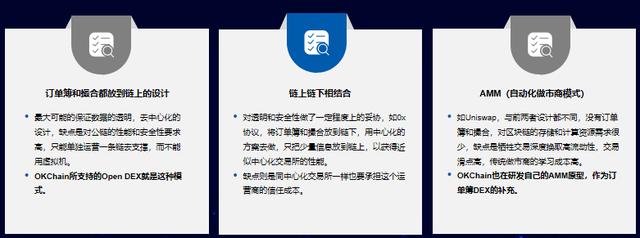

DEX目前有三种模式,分别是定单薄和撮合都放到链上的设计、链上链下相结合、AMM(自动化做市商模式)。

定单薄和撮合都放到链上的设计,**可能的保证数据的透明,去中心化的设计,缺点是对公链的性能和安全性要求高,只能单独运营一条链去支撑,而不能用虚拟机。

链上链下相结合,我认为它是一个悖论,即使拿到牌照,大家还是会选择OKEx、火币这样的交易所。链上链下结合模式其实是对透明性和安全性做了一定程度的妥协,但这种妥协未必是有意义和有价值的。

AMM(自动市做市商模式),像Uniswap就是做市商模式,它没有定单薄和撮合,对区块链的存储和计算资源需求很少,有自己的算法在里面。对于散户还是很友好,但是对大的交易者来说还是有一定难度。目前OK Chain也在研发自己的AMM模式。

关于Uniswap

Uniswap实际上已经经历了一年时间,今年3月份时它的交易额非常低,而最近两周它的日交易额已经在1亿美金之上,远远高于腰部交易所流量,数据说明它在近期快速获得了大量流量。

Uniswap依靠算法来支持做市商模,通过恒定乘积的模得出资产价格,即在总资本一定的情况下,保证两边库存的平衡。如果出现失衡,则可以调整价格。因为这个原因,Uniswap目前只适合小散户交易者交易,机构交易者进来难度很大。

关于Compound

Compound“借贷即挖矿”最近也引起了新浪潮,实际上Compound是已经具备一定流动性基础,挖矿激励模式只是起到了催化增长的作用。但是如果没有业务支撑而盲目推进代币激励,对于项目的长期发展并不友好,很容易造成揠苗助长的情况。所以7月份OKEx有提示过Compound存在风险。

关于预言机

预言机作为目前区块链上最重要的基础设施,其连接链上链下的作用非常重要,尤其是在目前的DeFi世界中,预言机提供的价格将成为许多交易和清算的重要参数。

代币LINK在最近1个月增幅达120%,目前市值已经突破50亿美元,跻身前十。LINK也带动了整个预言机概念的火热,其他的预言机项目市值与LINK相比尚不在同一个量级。

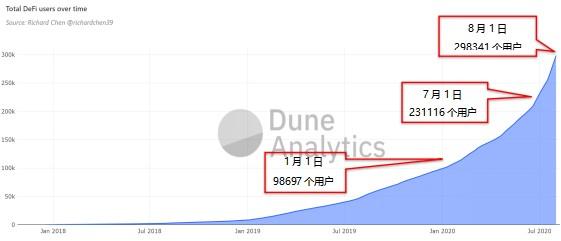

DeFi的用户体量仍处于初级阶段

总的来说,目前DeFi的机会还是很好的。但是DeFi的用户体量仍处于初级阶段,以同样的时间维度对比,锁仓价值的增长速度是远高于用户增长速度,更高于活跃用户的增长速度,所以实际上还没有现象级的有大量散户参与的DeFi应用。这说明在早期的时候都是专业玩家在这里玩,把量做起来吸引市场的热度,市场稍微回调的时候才是大家进场的机会。

DeFi仍然较为小众主要有两个原因,一方面,DeFi应用的学习门槛还是比较高的,以目前的情况,大部分普通用户还比较难接入;另外一方面,由于gas费高,对于小资金量的用户而言并不友好。

数据来源:Dune *ytics

我这里有两个数据:今年以来,DeFi用户数从10万增长到30万左右,增长2倍。但是它的锁仓价值从7亿美金增长到50亿,2倍用户数增长,锁仓量增长5倍甚至7倍,规模完完全全不是一个量级,所以这里会萌生出各种各样的机会。

DeFi面临的挑战

今年上半年有几个DeFi应用面临黑客被盗的事件。

那么DeFi都存在哪些风险?

第一,代码漏洞。在去中心化金融体系里面,代码即法律,代码的漏洞即是法律的漏洞,加强代码审计是重中之重。“超级管理员”权限也存在很大的操作风险。

第二,系统性风险。正如传统金融市场上,各家金融机构之间的业务相互交织,DeFi应用之间也是彼此联动的,要从整个DeFi生态来建立风险管理机制,提高整个系统抵抗风险的能力。

第三,资产上链。DeFi背后必须有真实价值的支撑,除了链上原生资产,将实体资产上链,才能够实现更大的价值。2018年很多人都提到了资产上链的话题,实际上这是一个难题,一个非常大的挑战。

第三部分:OKEx的加密资产生态

OKEx是以合约起家的交易所。2019年很多现货交易所和头部交易所也进入到合约市场当中,按照传统金融市场数据来看,传统金融市场现货市场规模天花板要远远低于合约的数据,合约甚至要超过现货数据的天花板的14倍左右,所以去年有很多现货交易所开始去上线合约产品。

交易所的格局变化与趋势

关于交易所赛道,我认为未来会有如下趋势:

第一,整个市场遵循二八定律,少数几家头部企业占据主要市场份额,二三线的平台在长尾市场竞争。但是大部分二三线腰部交易所可能生存都是问题,甚至风险和收益完全是不成正比。

第二,头部交易所构建更加丰富、完善的生态版图,成为关于加密资产产品服务的集成化、一站式服务平台,二三线交易所聚焦细分赛道。现在只要到OKEx开户,就能通过一站式服务满足用户需求。

第三,在一定周期内,中心化交易所依然是主要形式,但DEX会逐渐发展,二者是相辅相成。

第四,从全球市场来看,头部交易所可能会被重新定义。一些新兴市场正在崛起,比如印尼、俄罗斯,本土的交易所几乎占据当地50%以上的市场份额。这里我们要客观的认识到市场现状,当然也会存在一些机会,促使我们去做一些事情。

OKEx:全周期与全球化纵横战略

这是OKEx的战略方向,纵向战略是用户全生命周期,横向战略就是全球化布局。

纵向战略是完全以用户为第一位的战略业务体系,我们会按照用户生命周期去服务。目前全球加密资产行业当中用户教育还是非常小的,但是传统股票市场投资者教育是非常重要,所以我们目前按照用户圈生命周期做了产品逻辑梳理,更好地服务用户。

横向战略是全球化、国际化。坦白讲,国际化的挑战非常大,目前我们的战略主要是从产品本身出发,重视“尊重差异”和”本地化”,基于对各个国家和地区人文环境的理解,进行产品界面、操作路径的优化,以贴合当地用户的习惯,让产品真正能够服务于海外的用户。

总结下来,OKEx的整体大战略就是精耕技术、细做产品、深入社区、业务垂直化、用户全球化、团队国际化。

以核心竞争力构筑护城河

OKEx在系统性能、安全保障、资产质量、风控水平四大核心竞争力不断提升;同时秉承客户第一的理念,7*24全天候为全球2000万用户提供专业的服务。我向大家做一个具体的报告。

系统性能方面,今年我们“交易系统3.0”上线, 覆盖现货、交割、永续、期权全业务线,我们的延时要比之前降低90%。

安全保障方面,OKEx采用多重签名的冷钱包对资产进行去中心化保存,与业内知名安全机构Certik、慢雾科技等建立合作,上线以来凭借卓越的安全隔离与风控,从未发生过任何资产安全事件。

风控水平方面,限价规则+合理的标记价格+梯度保证金+智能化的爆仓拆单算法,同样条件下,OKEx的强平价格显著晚于其他友商。另外OKEx已经把合约市场要踩的坑全部踩过一遍了,所以风险保障没有出现过问题。

资产质量方面,一方面,对新项目审核严格把关;另一方面持续对已上线项目进行跟踪评估,对于流动性不达标或存在潜在风险的资产定期进行删减。

OKEx矿池致力于提供更专业的产品

这是机*池,内测收益增强1.24%,市场上也得到了一定的正反馈。OKEx机*池可以针对相同算法的不同币种,通过对算力最合理地调度到**收益币种以提升用户收益的策略。目前OKEx矿池的机*池,支持SHA256算法,可实现BTC/BCH/BSV币种的相互转换,最终挖矿收益以BTC进行结算。

OKChain:打破公链生态边界

OKChain基于跨链技术打破了外部链与链之间的对接边界,实现了OKChain生态与外部的即时联动,同时简单高效地实现OKChain生态内部的价值互通、用户互通、场景应用互通,最终实现生态体系的共建。

OKChain的愿景是打破公链生态的边界。除了智能合约、数字资产,成立了DEX的相关团队,专门去做DEX开发和研发工作,团队也有业务端支持,跟产品经理配合做一个创新团队。

DeFi方面同样,我们会对OKChain做出贡献的团队给予资金支持和资源的支持,基于这样的情况下所以我们发布了OKT。

除此之外我们愿意去做Open DEX,所有节点在自主构建去中心化应用、DEX以及构建交易对,均不需要提交提案,全过程0审核。

30余家生态伙伴都是OKEx非常紧密的生态伙伴,也会对OKChain进行各种各样的支持。

以上是对OKEx的加密资产生态的介绍。

**,如果你抓不住DeFi各种各样的机会,我认为你可以关注以太坊,因为以太坊**是仅次于比特币的加密货币,它的弹性空间非常大。今年年初我就认为,这一年的行情会围绕以太坊做文章,以太坊是今年值得关注的“财富密码”最近ETH价格有回调,如果有机会大家可以关注一下。

文章标题:徐坤:以太坊与DeFi双重预期叠加将引领下半年行情(全文附PPT)

文章链接:https://www.btchangqing.cn/87463.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。