(蓝狐科迪维尔迪小屋)

Blue fox notes之前已经多次引入平衡器。请参考前面的文章“平衡器:通用Uniswap”,“平衡器:模式变换器”?》平衡接管复合物mstable的借用与平衡器的可能性。

平衡器过去两个月的增长非常惊人。2020年的夏天属于DeFi和balancer。这也是一个重要的机会,只是在流体挖矿+DEX爆炸的情况下。但balancer没有加入是因为热点问题,而是在疫情爆发前做好了准备。

平衡器超高速增长

流动性上涨17.5倍

在蓝狐债券(bluefoxnotes)发行之时,balancer的流动性已超过3.5亿美元。BlueFox notes很早就开始关注平衡器。在推出流动性挖矿之前,其流动性不足2000万美元,仅两个月就增长了17.5倍。在此期间,它也经历了货币价格的涨跌,**为8美元,但即便如此,其流动性并未大幅下降。它显示出一定的韧性。

(平衡器锁定资产趋势,来源:DeFipulse)

用户增加13倍

到blue fox notes编写时,balancer有近2万名用户,而两个月前的用户约为1500人,是13倍多。

(均衡器用户增长趋势,沙丘分析)

从最近的增长来看,它也是增长最快的用户。据delphigital称,过去一个月,用户使用的DeFi协议增长最快:

*余额(864%)

*任(659%)

*CRV(246%)

*AAVE(94%)

*NXM(92%)

*Uniswap(74%)

*薪酬(59%)

(delphigital,DeFi协议过去一个月用户的增长)

两个月累计交易额超过5亿美元

Balancer在过去7天的交易额超过1亿美元,累计成交量已经超过5亿美元,这是在短短两个月内发生的。

(过去一天的结余量,debank)

种子轮作报告45次以上

平衡种子轮的价格是0.6美元。截至蓝狐票据撰写时,其代币BAL目前价格为27.37美元,种子轮投资者回报率超过45倍;BAL总额为1亿,其中6500万美元将在未来流动性挖矿中逐步释放。目前代币供应量达到3572.5万bal,目前代币交易量达到6943831万,即目前市值超过1.9亿美元,完全摊薄后的总市值达到27.37亿美元。然而,由于流动性挖矿需要在8.6年内释放,因此目前的市值更有意义。

除了早期的种子轮投资者,参与平衡流动性挖矿的早期用户也受益匪浅。不过,早期参与平衡器的种子轮投资者和流动性矿工获得了超高回报。只发生了两个多月。

平衡器能挑战Uniswap吗?

Balancer逐渐成为DeFi移动挖矿的平台,Uniswap则逐渐成为投机平台。前面提到的蓝狐笔记DEX是新一轮牛市的引擎:DEX:牛市的助推器?》这一轮中,AMM机对Uniswap、curve和balancer的贡献**,后续的Bancor可能也会跟上。

平衡器是否有可能成为一个模式改变者并超越Uniswap?目前,Uniswap处于势不可挡的地位。但它的护城河并非牢不可破。

让我们来看看Uniswap的优势

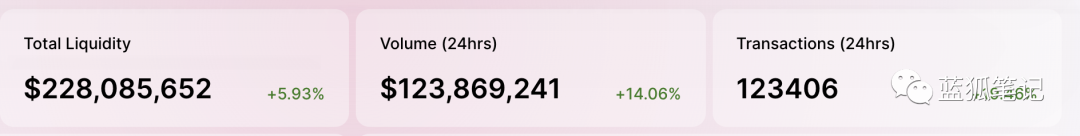

Uniswap不发行代币,但它的交易量仍然主导着DEX。在过去24小时内,联合国信息和通讯系统的交易额超过1.2亿美元,流动资金超过2.2亿美元,交易额超过12万笔。虽然其流动性低于平衡器,但其交易量超过平衡器。

知名的原因是Uniswap上有一些短期内高增长的代币,形成了用户的交易惯性。此外,Uniswap的用户体验在DEX方面更为优越。由于DEX的用户数量最多,而且一些短期内频繁交易的代币,如ampl,Uniswap上的交易量很大。经常可以看到,流动性不强的代币交易量是其流动性的数倍。有时为了得到代币,用户不太注意滑动点。

从ampl、trade、dext等代币交易的交易量来看,流动性往往远远低于交易量。现在,Uniswap收集了大量新的代币交易,其中很大一部分是由投机交易驱动的。如果市场情绪继续看涨,泡沫就会出现,而作为泡沫**受益者之一的Uniswap,短期内很难超越。

但是,如果市场稳定,均衡器的优势可能会Convex显出来,因为它具有象征性激励和较低的滑动点。当市场起飞时,Uniswap是势不可挡的。但一旦市场出现阻力,平衡器的机会可能就来了。

同时,balancer也在计划v2。据估计,V2将极大地吸收UnISWAP在用户体验方面的优势和BANCOR的优势,从而巩固其基础。在某个时刻,平衡器可能会产生加速的基础。

让我们来看看Uniswap的短板。Uniswap有几个缺点:一是没有代币激励;二是流动资金池比例固定,可能造成不确定的损失。同时,对于项目方来说,提供流动性的成本相对较高。针对Uniswap存在的问题,Bancor V2提出了针对性的优化措施。平衡器也是。

目前,与Uniswap相比,平衡器知名的品牌是流动性挖矿。

为了引导DeFi项目的流动性,首先选择流动性挖矿,而流动性挖矿的**平台是balancer。原因很简单。这将大大降低项目引发的流动性成本。首先,用户在平衡器上进行流动性挖矿至少可以得到两个好处,一个是项目本身的象征性激励,另一个是BAL激励。

随着越来越多的DeFi项目方在平衡器上实施流动性挖矿,平衡器上的流动性将增加,流动性的增加将带来更低的滑动点。较低的滑动点将带来更多的交易用户。更多的交易用户和更多的交易量将改善均衡器的基本面。更好的基本面将导致更高的资产负债价格。较高的资产负债价格将带来更多的流动性。

如果BAL的价格能够维持在20美元以上,BAL将保持竞争力,因为每年超过1.5亿美元的挖矿分配相当有吸引力。这意味着平衡器有机会长期吸引各种不同的人才加入进来。

其次,平衡器代币池的设置更加灵活,不是50%:50%的代币池,这也是yfi选择平衡器挖矿流动性的重要原因之一。

综上所述,平衡器提供的流动性收入可能高于Uniswap。目前,Uniswap只有手续费收入,而balancer有代币激励和费用收入。同时,流动性提供者可以根据自己的喜好选择不同比例的代币池,以减少无常损失,并有BAL补贴。而Bancor则直接实现单代币*流动性挖矿,无需担心波动性损失。

从长远来看,balancer和Bancor提供流动性的吸引力大于Uniswap,这意味着未来的流动性可能会转向balancer和Bancor,尤其是优质代币的流动性池。短期内的快速发展或许掩盖了比较优势的问题,但如果时间延长,如果Uniswap不发行代币,那么Uniswap就不放心了,DEX的头号位置竞争也会越来越激烈。

文章标题:平衡器之夏

文章链接:https://www.btchangqing.cn/81922.html

更新时间:2020年08月11日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。