比特币定量紧缩和央行量化宽松报告,由gray scale investment编制,于2020年4月出版。

作者Phil Bonello,加密货币研究员/翻译a Feng。

报告虽于今年4月发布,但其指导意义并未随着时间的推移而减弱。相反,随着全球金融市场刺激政策的增多,其指导意义仍在加强。

全文如下:

全球政府和covid-19正处于一场激烈的战斗中。投资者必须充分理解这场“没有火药的战争”,尤其是在以比特币为代表的加密货币风靡全球、其独特属性广为人知的全球金融宏观背景下,政府部门的量化宽松政策愈演愈烈。

量化宽松政策带来的货币供应量快速增加,必然导致法国货币持续贬值,这是历史趋势。

相反,以比特币为代表的加密资产,在四年一遇的减产机制作用下,加密资产的供给逐渐减少,这与法国货币世界的货币发行路径背道而驰。

这份题为“比特币量化紧缩与央行量化宽松”的报告,我们将探讨covid-19流行后全球金融市场发生的前所未有的巨大变化。在最激进的货币和财政刺激政策的推动下,比特币在2020年5月迎来了下半年的减产。全球投资者有必要充分了解这一“独特景观”

比特币量化紧缩与央行量化宽松

1脆弱的全球经济

通常,美国国债是全球各类资产的避风港。

然而,在2020年3月,受covid-19爆发的影响,全球投资者大规模抛售股票、黄金、比特币,甚至美国国债也遭遇“结构性去杠杆化”由此带来的美元抢购潮,正在对近百年的“金融史范式”产生巨大影响。

与此同时,这一被迫去杠杆化进程进一步导致全球美元短缺。

造成这种现象的根本原因是,与4.5万亿美元的货币基础供给侧相比,世界上约有60万亿美元的美元债务需求方。可以说,每一美元的基础货币相当于13.33美元的美元债务——我们的杠杆率提高了12.33倍!

在债务泡沫破裂、美元流动性不足的背景下,这导致美元债务成本大幅上升(美元稀缺将导致美元贷款利率上升),对债台高筑的美国企业将产生巨大影响,这加快了投资者以美元出售资产的进程。

可以说,一些高风险资产泡沫破裂导致的美元短缺,将导致低风险资产泡沫的破灭,并造成更严重的美元短缺,这是引发金融危机的根本原因。

在新皇冠疫情的影响下,与世界其他国家一样,美国GDP将大幅萎缩(注:新数据显示,美国第二季度国内生产总值已下降34.5%)。在现金储备不足的情况下,大量高负债企业濒临破产,导致失业率飙升。此外,WTI原油价格跌至20年来**水平,给美国大量高成本页岩油企业带来压力。目前,惠廷石油、切萨皮克能源、罗斯希尔资源等一批明星页岩油企业相继破产。

收入下降、高失业率和长期低油价将刺激2.55万亿美元的全球债务通缩螺旋。

对此,各国央行开始积极干预,大规模“放水”进一步Convex显了全球金融体系的脆弱性。

2Covid-2019毁灭,全球央行自救

为了缓解资产价格下跌的影响,拯救濒临倒闭的企业,缓解失业人员,各国央行正通过财政刺激措施向金融体系注入大量资金。

然而,全球债务高达2.55万亿美元,占全球GDP的322%,单靠放水就能改变这种状况吗?

需要画个大大的问号!

全球债务占国内生产总值的322%,创历史新高

在covid-19遭到大规模抛售后的几周内,美联储(Federal Reserve)将利率降至零,宣布“无底线”购买美国国债和抵押贷款支持证券的承诺,并开始购买垃圾债券——所有这些都是为了挽救奄奄一息的金融市场。

国会还通过了一项2万亿美元的刺激法案,以拯救大企业、小企业、公共服务、地方和州政府以及个人。作为救援计划的一部分,250亿美元的专项资金直接支付给美国各大航空公司,只需偿还30%。

纵观历史,这种货币干预的速度和力度是闻所未闻的。

在QE1期间,从2008年11月到2010年3月(16个月),美联储的资产负债表增加了1.5万亿美元。相比之下,到2020年4月,美联储在不到两个月的时间里增加了2万亿美元,而在不到3个月的7月份,美联储的资产负债表又增加了2万亿美元,达到了7万亿美元的高度。

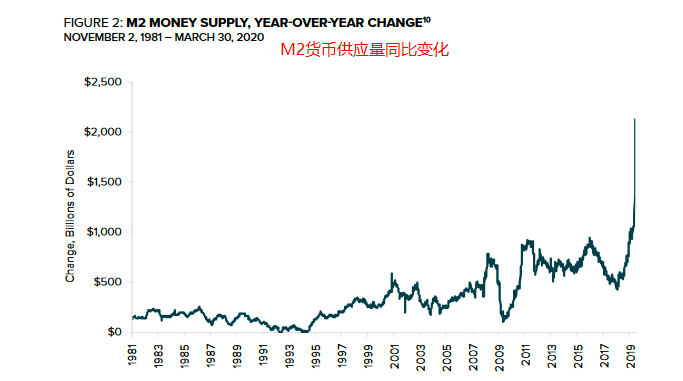

尽管这些新货币没有在物价上涨中得到充分反映,但由此产生的通货膨胀正在加速。M2增长最能反映这一现象。M2用于衡量货币供应量M1(活期存款和支票账户)以及储蓄存款和货币市场基金。

下表显示了M2的同比变化。但值得注意的是,尽管出现了这种异常增长,但并不一定意味着美元贬值,尤其是在金融市场处于通货紧缩状态时(注:本报告写于4月份,事实上,在7月份,美元指数出现了大幅下滑,预计未来几个月美元指数还会继续走弱)。

M2货币供应量同比变化

量化宽松是单向的,不可能逆转。这是因为通过量化宽松政策创造的资金会提高资产价格。因此,任何形式的货币供应量减少都会导致资产价格下跌,从而损害以华尔街投资为代表的大财阀的利益。

尽管央行“放水”旨在启动全球经济,但只要不发生极端恶性通胀,银行没有受到负面影响,央行发行超额货币的冲动就不会受到抑制。

回顾历史,不难发现,在**信用货币发展的短暂历史中,曾发生过无数次货币贬值引发的恶性通货膨胀,包括南部邦联的美元,以及最近的阿根廷比索、委内瑞拉玻利瓦尔和津巴布韦元等。

阿根廷比索贬值

换言之,政府倾向于实施货币和财政刺激措施,直到这些工具失效,因为通过货币贬值刺激经济发展简单、快捷、方便。在这种背景下,投资者必须关注货币贬值的风险,有必要建立一个更加灵活的投资组合来对冲风险。

下一步,我们将关注几种风险对冲工具,并评估它们在积极的货币和财政刺激下的表现。

3在经济不确定性增加的环境下,应选择哪种投资标准?

1) 法定货币

在经济低迷时期,现金是投资者最青睐的投资标的。然而,随着中央银行日益积极的货币政策,法定货币面临着前所未有的严重贬值风险。目前,唯一的例外是美元,它是美国的国家**货币,是世界上最强大的经济体,也是全球储备货币。最重要的是,美国债务超过60万亿美元,还本付息将提振美元需求。

新一轮危机爆发以来,美元指数走势

报告撰写于4月份,当时美元处于强势状态,但近几个月美元指数一直极度疲软。

2) 政府债券

政府债券一直是投资者的避风港,但负利率的飙升和印钞机的快速运转,可能会给政府债券的投资和认购带来压力。

与世界其他经济体相比,美国国债收益率较高,但也面临着相当大的风险,因为美联储的资产负债表可能会超标,由此导致的货币贬值可能会进一步降低持有国债的“实际收益率”

实际回报率是名义回报率减去通货膨胀率。

根据此前的数据,美国国债的实际收益率自2013年以来**出现负值。也就是说,随着通货膨胀的加剧,政府债券持有者的购买力会越来越弱,这将进一步削弱人们购买政府债券的积极性。

不过,在当今经济环境下,美国经济刺激计划的部分资金必须依靠发行新国债向市场注入流动性。

因此,政府发行债券、美联储放水、投资者“接手”国债之间存在着不可调和的矛盾。因此,这是考验美国财政部、美联储和纽约联邦储备局等机构负责人能否把握美国命运的关键时刻。

3) 黄金

黄金由于其抗腐蚀性和稀缺性,几千年来一直被视为全球硬通货和抗风险资产。同时,随着数字化进程的推进,黄金的投资方式已经从笨拙落后的实物交割方式转变为方便快捷的网上交割。

2020年3月至4月,由于实物货物无法及时送到全球交易中心,导致交货严重延误。这也导致了黄金期货和现货之间的巨大价差——这也是由于实物黄金的性质。其中,摩根士丹利EFP(Morgan Stanley EFP)就是一个很好的例子,它被用来衡量黄金现货和期货的价差。

2019年底以来实物黄金的兑换成本

它还告诉世界,使用贵金属作为世界储备货币是对数字趋势的“反叛”

4) 比特币(比特币)

2008年的金融危机和**信用货币体系的崩溃共同催生了比特币。

比特币是一种不受供给操纵的货币,按需定价,总金额为2100万,并采用预先设定的发行方式——所有这些都可以在源代码中查看,并通过比特币块进行验证。

目前,宏观经济指标实际上在向投资者暗示一个事实,即稀缺的、数字化的、非**的货币将是一种有吸引力的存储价值的方式——具有这种属性的货币可以有效地对冲无**的货币发行。

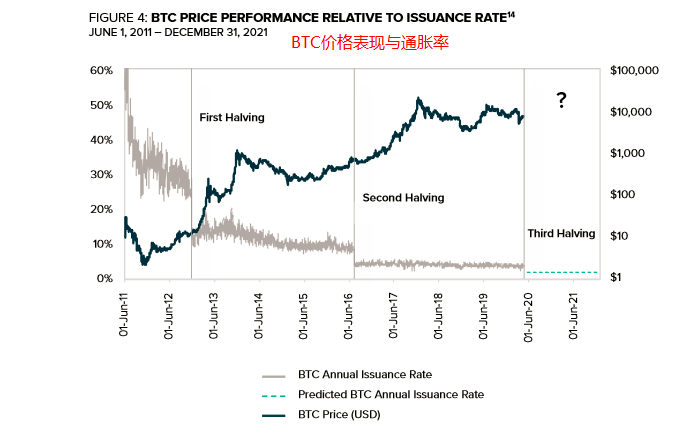

现实情况是,央行正在发布无**的量化宽松政策,比如美联储的无**量化宽松政策,但恰恰相反,比特币正在进行量化紧缩,即第三个比特币将在2020年5月减半,每天新发行比特币的数量将从1800辆减少到900辆。比特币减半后,需求增加与供应萎缩之间的不平衡将成为比特币价格上涨的催化剂。

BTC价格表现与通货膨胀率

比特币固有的稀缺性可能成为货币贬值时的一种财富保值工具。对此,我们(grayscale)在上一份报告“用比特币对冲全球流动性风险”中指出,比特币在危机期间经常充当避风港。

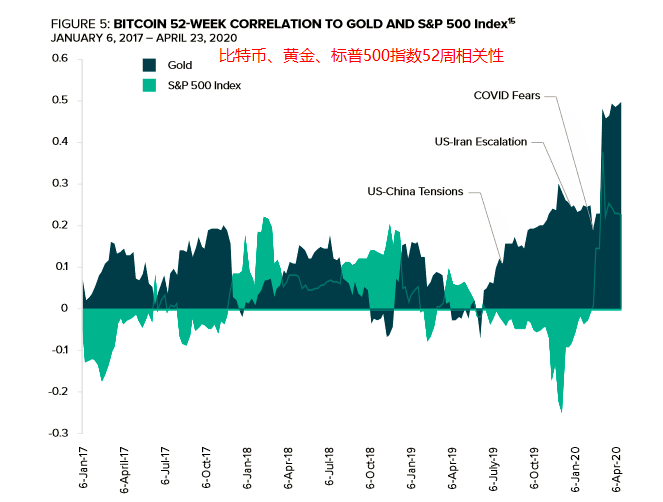

从2019年到2010年第一季度,由于美中贸易紧张局势、伊朗局势升级以及covid-19市场担忧,比特币与黄金的关系不断收紧,相关性增强。比特币与黄金之间的相关性处于历史高位,这表明比特币可能会发挥更大的避险作用。

比特币,黄金,标准普尔500指数52周相关性

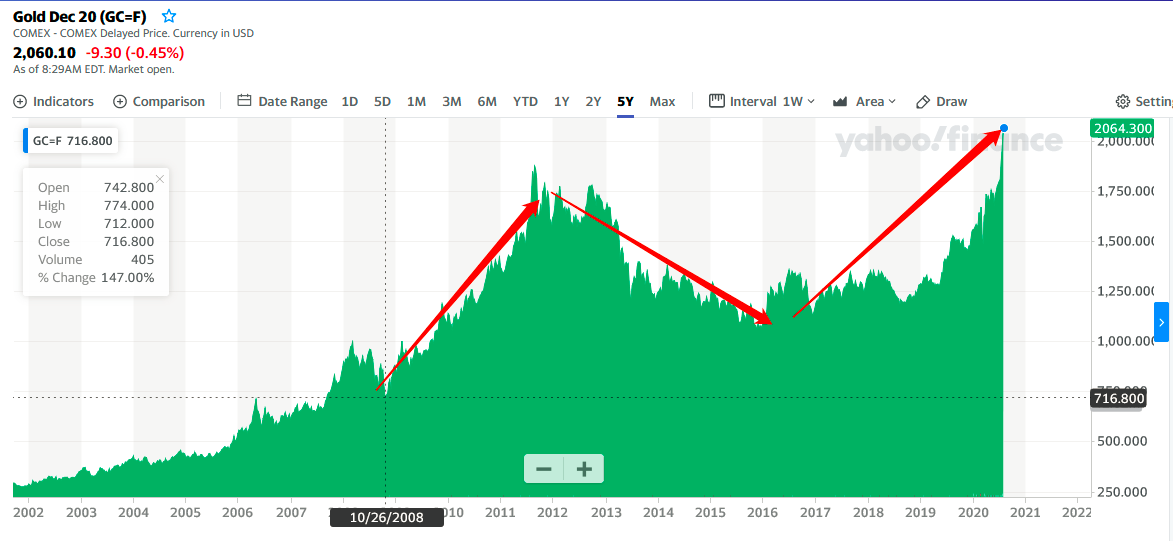

随着关系日益密切,比特币的价格走势很可能与2008年金融危机后的黄金走势相似,但涨幅肯定会更大。

那么,金价走势如何?

回顾历史,2008年全球金融危机席卷全球,资产价格普遍暴跌,但金价却从2008年10月的682美元升至2011年9月的1912美元,涨幅超过180%。

2008年后金价走势来源:雅虎

同样,312黑天鹅事件后,我们可以看到比特币的价格已经从**点上涨了96%(现在已经上涨了200%);衡量网络安全的哈希率已经接近历史很高水平;持有多个比特币的钱包地址数量创下历史新高;每天大约有40亿美元在网上交易。尽管最近价格下跌,比特币拥有非常强大的网络基础,这让加密货币投资者感到前所未有的兴奋。

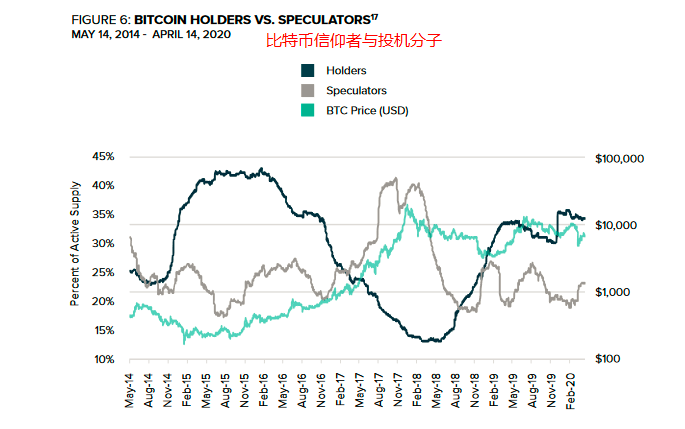

货币时代分布是比特币区块链上一个特别有价值的数据,它允许任何人跟踪流通中所有比特币的当前和过去的趋势。

下图显示了比特币连锁转移比特币信徒和投机者的变化趋势。比特币信徒(持有人)被定义为在1-3年内没有移动比特币的实体(地址),而投机者被定义为在过去90天内移动过比特币的实体。从图表中可以看出,卖空者主要是短线投机者,但持仓者似乎没有受到明显影响。这是一个积极的信号,表明比特币的信徒并没有因为最近的市场波动而心烦意乱,也没有卖出比特币。

比特币的信徒和投资者

综上所述,目前比特币在链上的活动情况与2016年10月非常相似。然而,在2016年10月之后的比特币牛市中,比特币的价值上涨超过3000%,达到历史很高水平,这进一步显示了比特币信徒对比特币网络的重要性。

结论

高企的、接近崩溃的债务水平和对违约的担忧正在推动有史以来最激进的货币政策。法国货币贬值、政府债券实际收益率为负以及交割问题Convex显了黄金的劣势。在这样一个不确定的环境中,可用于对冲风险的资产非常有限。

但幸运的是,我们还有6019。

自2020年3月黑天鹅事件以来,比特币经历了一场巨大的考验。尤其是“被迫去杠杆化”后的强劲反弹,显示了比特币作为投资标的的顽强生存能力,也显示了比特币的投资潜力。与此同时,比特币在保持极高的投资回报率的同时,也呈现出类似黄金的“避险”特征。

世界正在挑战一切可能性。现在,我们可以考虑挑战法国货币的地位吗?

文章标题:比特币的“量化紧缩”和央行的“量化宽松”正在缓慢开启

文章链接:https://www.btchangqing.cn/81820.html

更新时间:2020年08月11日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。