协议数据

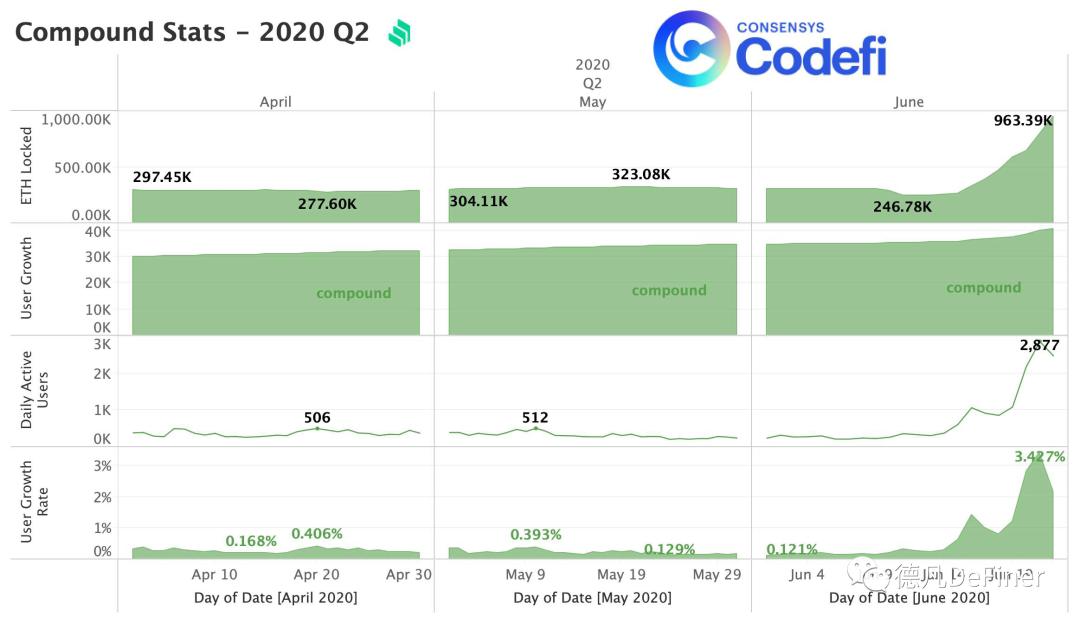

在第二季度的**两周,锁定在Compound中的醚的数量增加了近4倍。在推出comp之前,第二季度平均锁定的以太数量约为26万个。到第二季度末,大约有100万个以太被锁定在Compound上,占网络上以太总数的30%。此外,每日活跃用户数(dau)同比增长逾5倍,由推出comp前的约500名增至6月21日的2877名,创历史新高。

如上所述,整个DeFi生态系统的用户增长并不像复合锁定以太网和日常活跃用户那样引人注目。第二季度Compound的用户数量从3万增加到4万。50%的增长发生在第二季度的**两周,期间用户从35000增长到40000。此外,用户增长率(每天与Compound交互的新用户数量)也大幅上升,从6月初的每月**0.12%飙升至6月下旬的3.42%的历史高点,超过28倍。

Comp并没有对DeFi用户的增长产生实质性的影响,也就是说,Comp并没有将大量新的DeFi用户带入生态系统。在本季度的**两周,复合用户显著增加。这表明,由于流量挖矿的新机制,许多过去可能没有使用过该协议的DeFi用户开始使用它。

图6:2020年第二季度Compound的以太网、用户增长、用户增长和每日活跃用户;

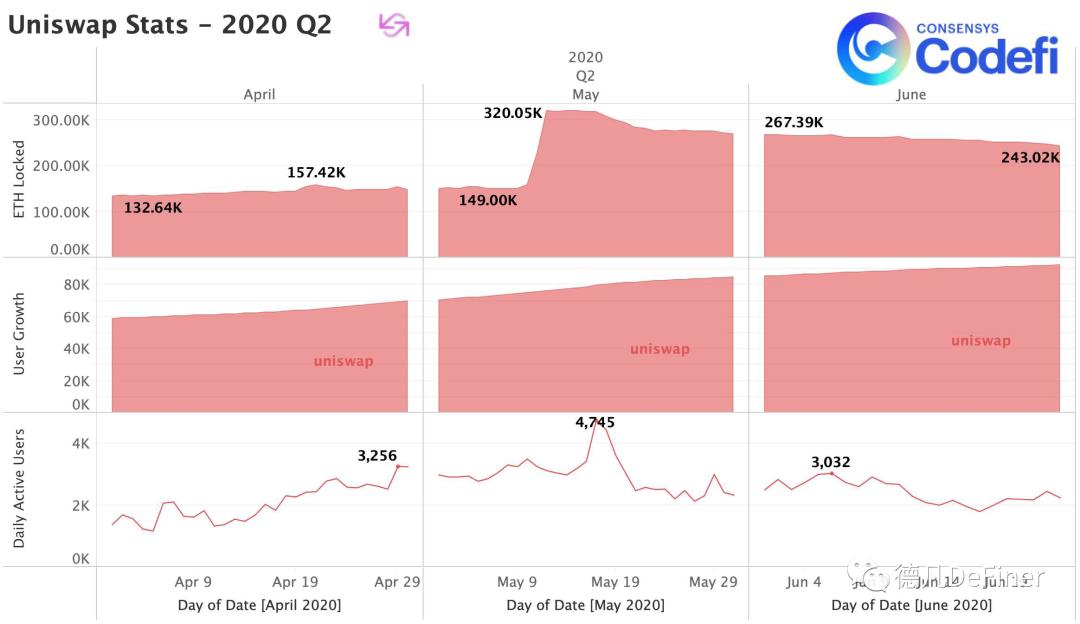

Uniswap公司

在2020年第一季度,锁定在Uniswap上的以太网数量、用户增长和每日活跃用户的变化**,主要是由于3月中旬的市场事件。在第二季度,我们没有看到comp对Uniswap的影响。与大多数其他协议不同,Uniswap在三个主要统计数据(锁定以太网、每日活跃用户和用户增长)中至少有一个在6月份发生了显著变化。5月份是Uniswap最活跃的月份,而6月份实际上相对停滞(图7)。5月份,锁定在Uniswap上的以太网数量达到32万个,到第二季度末下降到24万个。5月份,日均活跃用户数也达到了季度峰值4745个,6月份的日活跃用户峰值低于4、5月份。

Uniswap图7:2020年第2季度锁定在Uniswap V1上的以太网、用户增长和每日活跃用户

Maker

Maker在第二季度一直停滞不前,每日活跃用户保持相当稳定,用户增长在三个月内保持不变(图8)。我们确实看到,随着生态系统活动的增加,6月**两周的每日活跃用户有所增加,但创客6月的日活跃用户峰值(643)低于4月的很高值(656)。有趣的是,我们已经看到锁定在Maker中的醚的数量在下降,从一季度初的200多万个下降到季度末的不到200万个。大部分下跌似乎发生在6月的**两周,这表明一些锁定在Compound中的醚来自Maker,因为人们争相释放流动性用于投资。

图8:2020年第二季度锁定到maker的以太网、用户增长和每日活跃用户

锁定以太坊和总价值分析;

以太和锁定美元的价值是衡量DeFi长期成功的一个常用指标。以太是指锁定在DeFi中的以太和以太代币。总锁定值是指以太坊锁定的所有资产的总美元价值,可能包括Dai和USDT等稳定币资产以及映射的BTC和bat等其他代币。

在6月的**两周,截至本季度末,DeFi锁定的总价值增至12亿美元,其中80.3%属于maker and compound。

锁定总价值是判断DeFi整体发展的重要指标。毕竟,生态系统是在以太坊协议的基础上发展起来的。锁定总值的问题是可能会重复计算。例如,用户可以锁定Compound中的以太坊并获得250 Dai的贷款(假设1ETH=250美元),然后转到另一个协议来锁定250 Dai。如果你看一下总锁定值,我们会说$500锁定在DeFi中,而实际锁定的美元值只是最初价值250美元的以太坊。

图9:2020年第二季度DeFi锁定总价值(ETH+ERC-20)

一个具体的例子发生在6月8日,一个用户(0x Aa7a)从compound and AAVE取了1200万Dai,在dydx上又借了250万Dai,然后将所有Dai保存到maker的CDP中。粗略估计大约200%代币的抵押率,当用户将这些Dai转让给CDP时,他在dydx上锁定了至少500万美元(以便在Dai中借款250万美元)和maker中至少锁定1450万美元。这意味着他锁定DeFi的总价值为1950万美元,而用户为DeFi带来的实际资金约为1700万美元(dydx为500万美元,compound和AAVE提取的资金为1200万美元)。图10显示了用户资金的转移。

图10:6月8日,来自用户x Dai的aa7a传输

这个用户的锁定值增加了14.7%,这是因为重复计算了一天内发生的活动,这对于DeFi生态系统来说是不正确的。为了得到重复计算率,还需要进一步的调查和正确的评价。

我们想要的是真正的ttl。当我们谈论DeFi中锁定的价值时,这种方法消除了重复计算的成本。这并不是一个完美的衡量标准,但通过尽可能多地识别和消除重复的统计数据,我们可以更接近真实情况,更好地反映生态系统随时间的演变。

获取以太坊迪福真锁总数值所需的数据集庞大而复杂,更不用说持续跟踪和更新真锁的总数值了。我们将继续努力解决这个问题,并在将来的某个时候向社会提供新情况和结论。

对DeFi用户的研究;

在6月的**两周,复合的用户数量急剧增加,而以太坊 DeFi的用户数量在此期间相对稳定,那么谁在使用DFI?

Defi网络

去中心化财务的价值在于DeFi可以在可互操作的协议之上构建应用程序。现有的金融应用通常需要第三方来保证金融工具之间的相互作用。这种“交互”需要精心设计,虽然对最终用户来说很简单,但往往代价高昂。用户面临的问题是成本高、交付周期长(例如1-3天和2%的存款或汇款费用)以及缺乏自主性。

使用以太坊等共享协议构建金融应用程序,用户无需依赖第三方即可与各种金融工具进行交互。其结果是一个相当廉价和公平的金融生态系统。随着更多的人与更多的协议交互,这就产生了强大而复杂的网络效应,从而加强了整个生态系统。

功能强大的DeFi应用程序很吸引人,但仅仅计算用户总数并不能显示用户的活跃程度。以太坊区块链的透明度使我们能够回答这样一个问题:AFI的用户真的利用了基于以太坊的DeFi协议的互操作性吗?

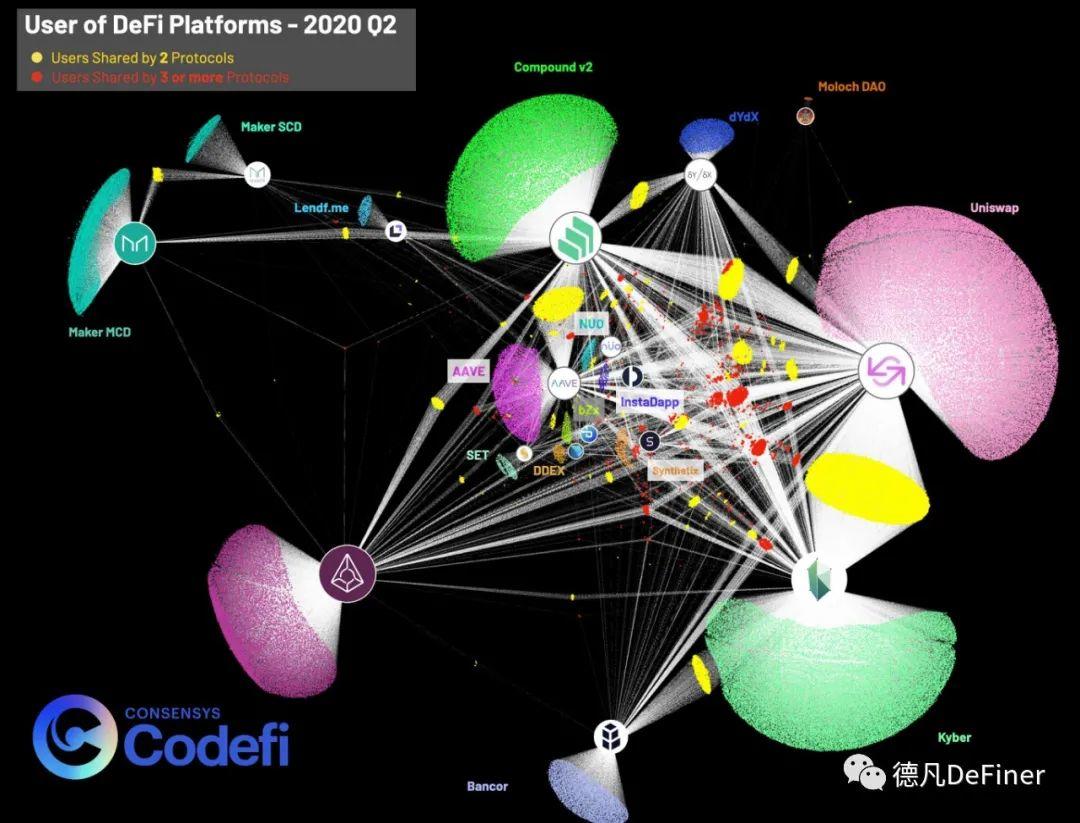

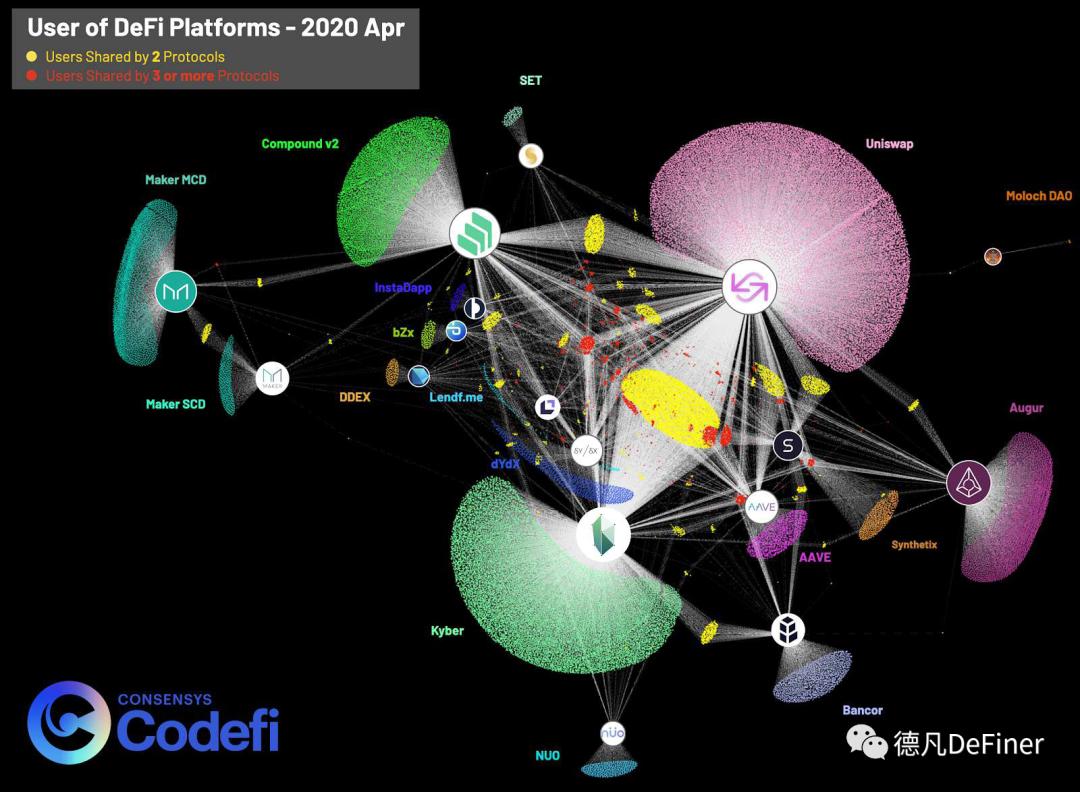

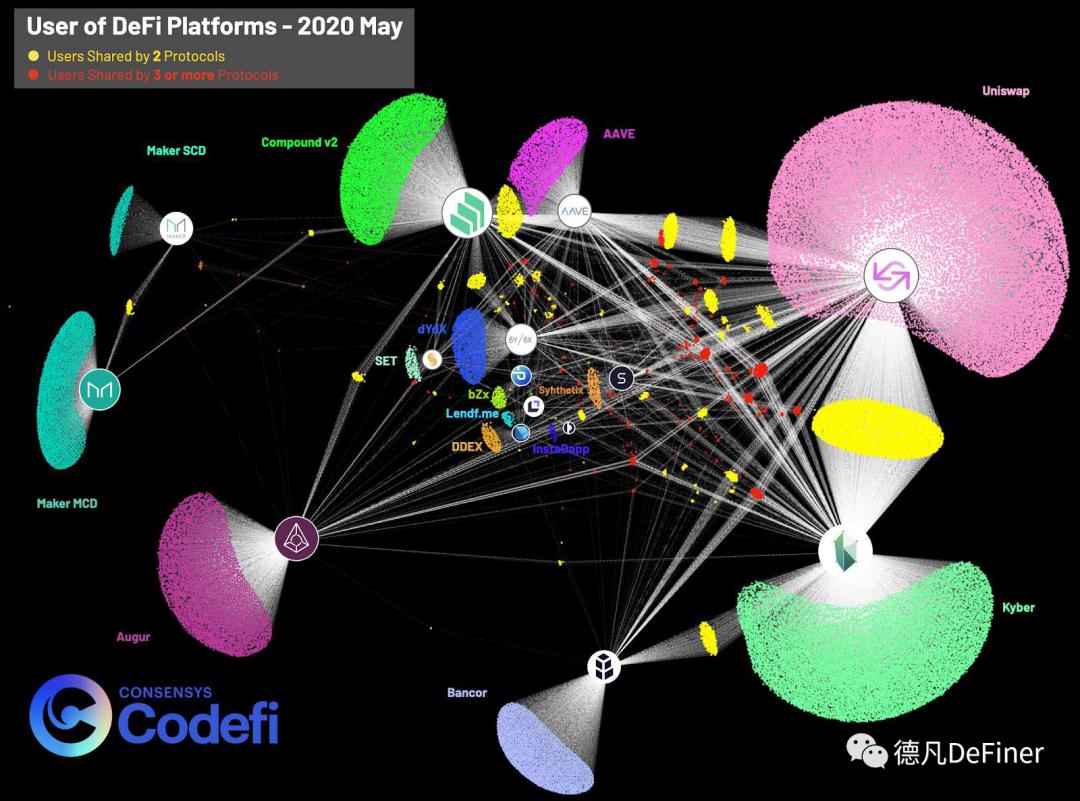

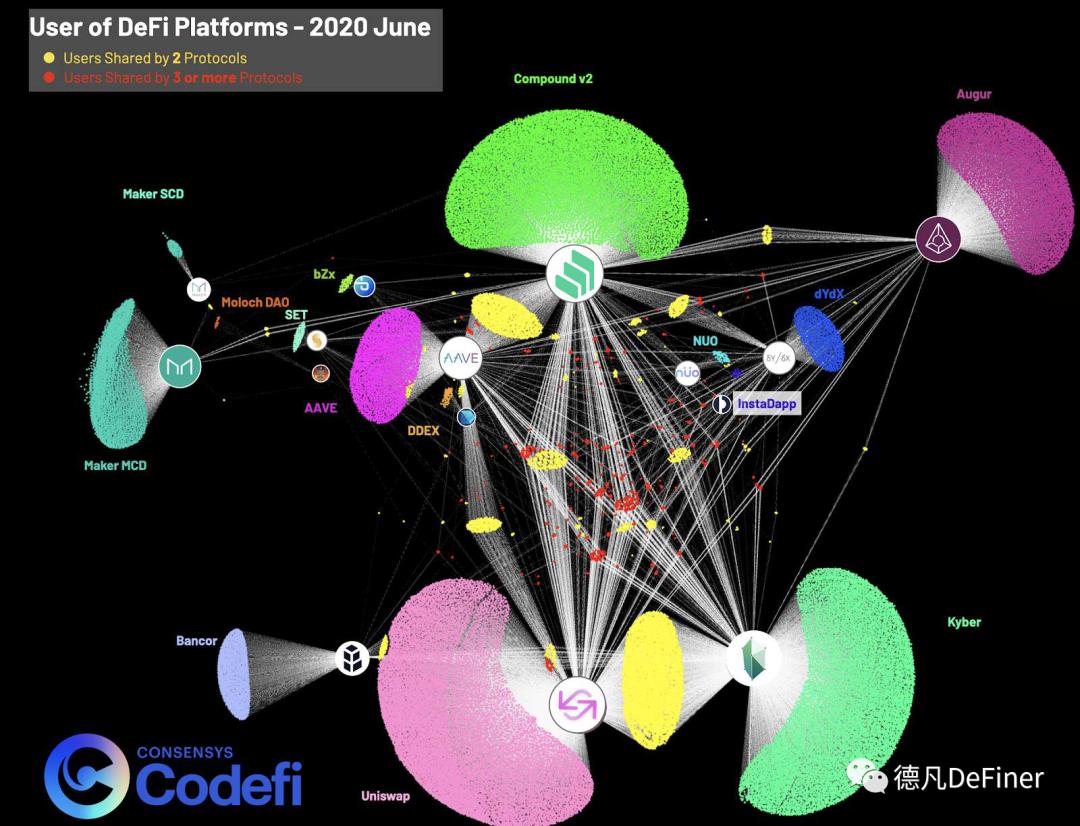

coDeFi数据中的DeFi用户网络图显示了DeFi协议(由图11-13中的协议标识表示)及其用户(地址)。每个点代表一个连接到DeFi协议的用户,该协议在一定时间内与之交互。只与一个协议交互的用户显示在协议旁边(每个标识符旁边的点云)。云的大小表示协议用户的数量。然而,与多个DeFi项目交互的用户由黄点(用户与两个协议交互)和红点(多于三个协议)表示。

图11是对2020年第二季度用户行为最全面的观察。它显示了在4月到6月期间至少与DeFi协议交互一次的所有用户。我们看到,在所有的DeFi协议中,Uniswap拥有知名的用户群,其次是kyber和compound。在第一季度,Usiber的用户中,有37%的用户是KYWAP用户,其中有37%的用户是kyber的重叠用户(第1季度是最常见的重叠用户,共有37%的用户是KYWAP用户,第二季度是最常见的重叠用户。

图11:2020年第二季度用户与DeFi协议的交互

通过分析DeFi网络的变化,可以深入了解用户对生态系统事件的反应。图12显示了4月、5月和6月的Def用户交互(从上到下)。正如预期的那样,我们看到Compound周围的云密度从4月到5月略有增加,而从5月到6月急剧增加。从上图可以看出,7月至6月,Uniswap的用户数逐渐减少。此外,在6月份,我们发现Compound和AAVE之间的用户重叠显著增加(6月=2040年,5月=730)。

图12:从上到下——4月、5月、6月。多次与DeFi协议交互的用户

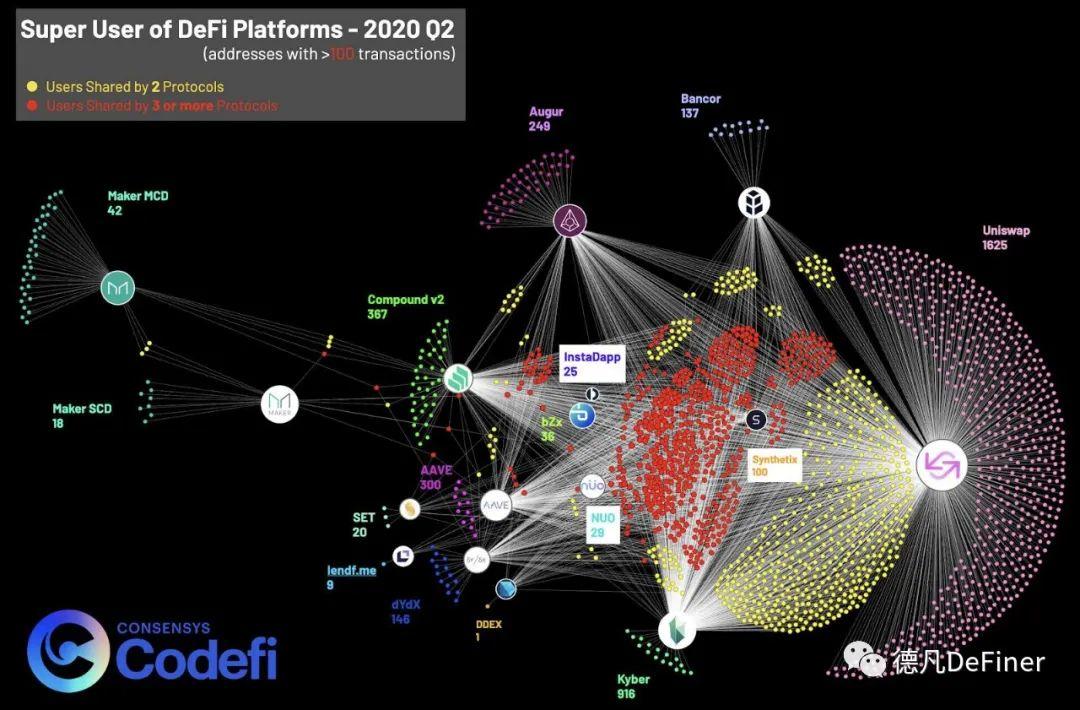

“超级用户”是指更广泛、更持久地使用现有DeFi生态系统的用户。图13显示了第二季度DeFi用户的超级用户网络,这个季度他们在DeFi协议上进行了至少100个事务。第二季度超级用户达到1884个,比第一季度增长18.8%。Uniswap在第二季度拥有最多的超级用户;1625名用户在三个月内完成了100笔或更多的交易(包括单一用户和重叠用户)(比第一季度增加了55%)。其他协议超级用户在第二季度没有超过1000个。凯伯拥有916个超级用户和367个复合用户。DeFi超级用户的**重叠是在kyber和Uniswapi协议之间(890个超级用户重叠)。

图13:2020年第二季度,在DeFi协议上有100个或更多的交互式“超级用户”

Compound和成分分析

6月中旬,compound推出了goernance token comp,用于购买、使用和交易。comp代币问题是compound去中心化业务努力的一部分。Comp代币持有者可以对复合机制和协议决策进行投票。Compound分配约2800元/天。

当某人使用复合物时——当他们根据协议借入或出借资产时——他们会收到代币作为奖励。这种行为通常被称为“流挖矿”流动挖矿的概念并不新鲜。

用twitter用户DeFi Dad的话说:“简单地说,流量挖矿意味着投资闲置资产。通常,提供流动性会得到回报,因为许多协议都试图通过奖励流动性提供者来推出DeFi应用程序。流动挖矿者寻找并充分利用这些机会。收益率是指这些基础加密资产(如Dai、USDC和USDT)投资于复合DFI平台时的“增值”利息或报酬。

为了使复合贷款收益**化,dif用户开始参与复合贷款。这可以通过instadapp这样的协议来实现,它提供了一个称为“**化comp挖矿”的功能,这使得用户更容易利用compound的分配机制。

Defi用户继续将资金锁定在复合资产中,并通过其他Defi机制(如快速贷款)获得越来越多的资本,从而获得更多的奖励。随着comp的价格从6月16日的不到100美元上涨到6月21日341美元(现在约220美元)的峰值,关于流量挖矿的神话开始在Twitter和reddit上流传。

复合流挖矿对总锁定值(TVL)的影响是显著的。在过去,Maker占据了以太坊锁定价值的绝大部分。在本季度的大部分时间里,Maker占Compound和Maker总价值的80%以上(图14)。从6月中旬开始,Compound总锁定值开始快速增长。6月21日,该Compound的总锁定值**超过Maker。截至本季度末,创客已锁定3.92亿美元,Compound锁定在5.7亿美元。

图14:2020年第二季度Maker和Compound的总锁定价值

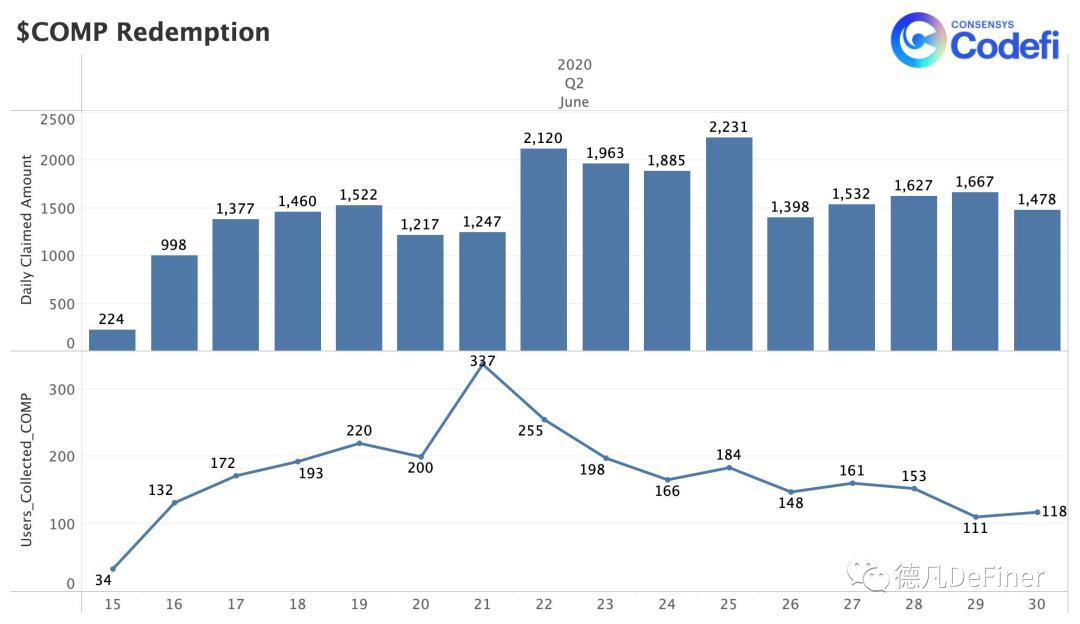

您可以在图15中看到comp流量挖矿的“狂热”,它显示了每天获取的comp数量和每天分配的用户(地址)数量。在高峰期,337个地址在6月21日收到了comp。在6月的**一周,每天应得和收到的用户数量一直在减少。这种下降趋势,再加上流动挖矿的风险,加上复地宣布改变公司的配置机制,意味着我们可能会看到复地锁定三季度的总价值份额,并回到之前的比率。

图15:2020年6月每天领取和领取的人数

许多类的抵押物可以借到复合物上。在本季度的大部分时间里,只有相当少的bat代币被用作借贷的抵押品(图16)。4月和5月的总供应量分别不足500万和1000万。4月份贷款总额不足50万,5月份贷款总额不足25万。

与锁定Dai和USDC等稳定币不同,锁定bat会让用户承担更多风险。但是,考虑到激励池规模小,资金量小,会推高bat的贷款利率(启动流量挖矿时,初始奖励分配率取决于借款利率)。作为回报,Defi用户显然愿意接受这种风险。在6月15日发布comp后的两周内,comp的bat借款增加了526315.8%,从6月14日的209000 bat增加到6月30日的11亿bat。供应量也有所增加,从6月14日的740万辆增加到6月30日的13亿辆。

图16:2020年第二季度的bat借款和Compound供应

复合加密资产的年收益率(apy)如图17所示。comp的引入对包括Dai和USDC在内的大部分复合资产的年收益率没有显著影响。然而,正如预期的那样,英美烟草的年收益率从接近0%上升到借款人的30%和贷款人的24%。Zrx和wbtc也有类似的趋势。这两种资产具有较高的上升潜力,但流动挖矿中潜在的下行风险较大。

图17:第二季度复合年收益率

文章标题:DFI 2020年第二季度报告:第二部分

文章链接:https://www.btchangqing.cn/78189.html

更新时间:2020年08月03日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。