11 月 20 日至 11 月 27 日期间飙升 15%,四个月来**接近 3,500 美元的水平。此次反弹恰逢以太币期货未平仓合约创下历史新高,这引发了交易员们的疑问:杠杆率的提高是否预示着过度看涨情绪。

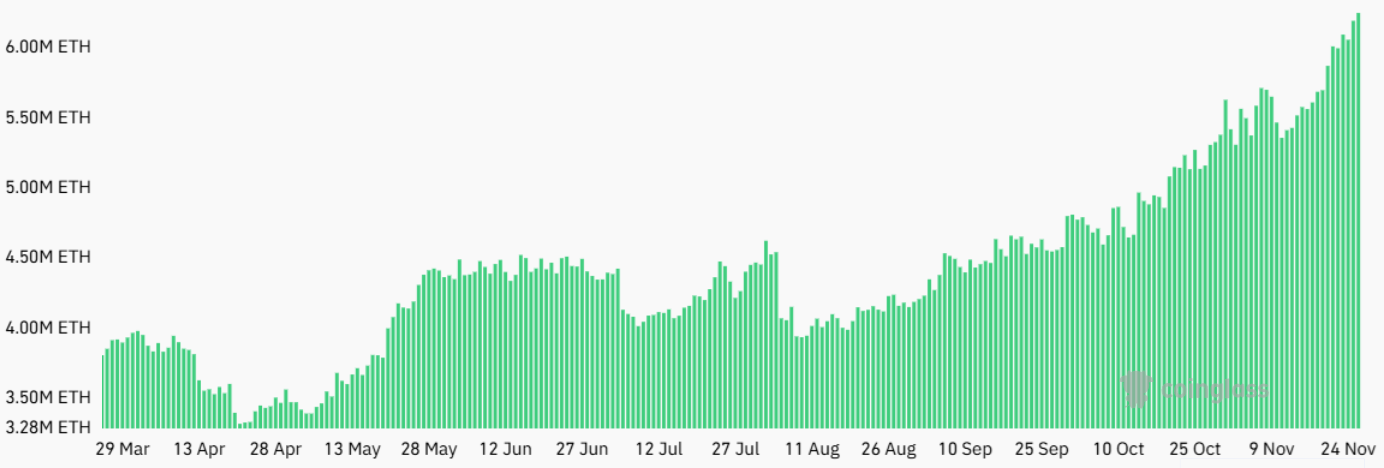

截至 11 月 27 日的 30 天内,以太币期货的总未平仓合约上涨了 23%,达到 220 亿美元。三个月前,也就是 8 月 27 日,比特币期货未平仓合约价值为 312 亿美元。此外,当 5 月 13 日以太币交易价格超过 4,000 美元时,ETH 期货未平仓合约价值为 140 亿美元。

主导这一市场的是币安、Bybit 和 OKX,它们合计占 ETH 期货需求的 60%。然而,芝加哥商品交易所(CME) 正在稳步扩大其影响力。值得注意的是,CME 目前持有 25 亿美元的 ETH 期货未平仓合约,这表明机构参与度不断提高——这一发展通常被视为市场成熟的标志。

无论是机构投资者还是散户投资者,对杠杆的高需求并不一定表明看涨情绪。衍生品市场在买家和卖家之间保持平衡,它们为利用各种情景(包括价格下跌)的策略创造了机会。

例如,现金套利策略涉及在现货(或保证金)市场购买以太币,同时在 ETH 期货中卖出相同名义金额。同样,交易者可以通过卖出较长期合约(例如 2025 年 3 月到期的合约)同时买入较近期合约(例如 2024 年 12 月)来利用利率差异。这些策略并不反映看涨情绪,但会显著增加对以太币杠杆的需求。

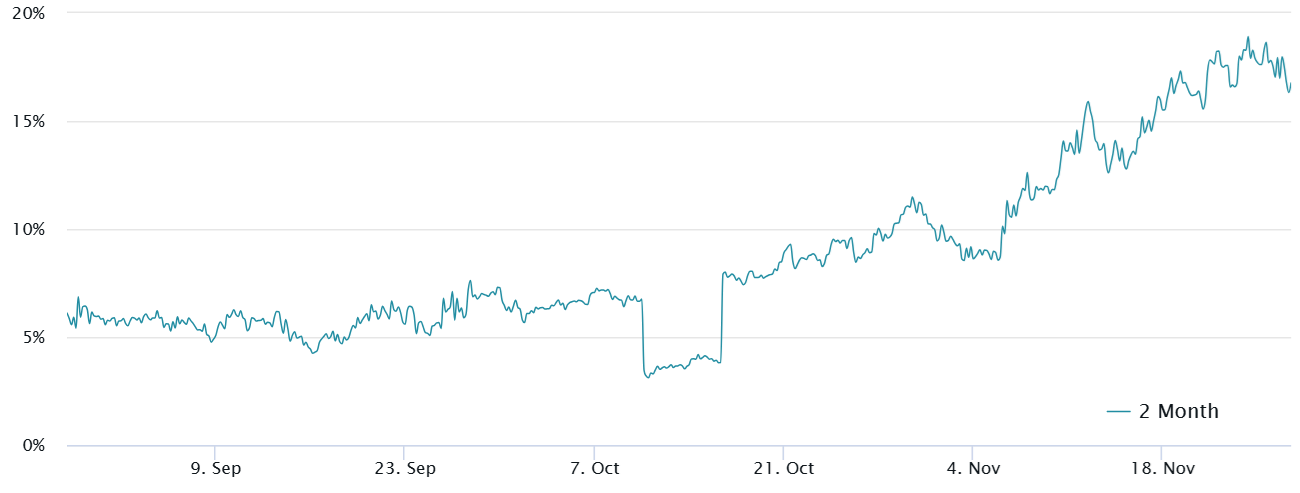

两个月期 ETH 期货年化溢价(基准利率)在 11 月 6 日突破了 10% 的中性门槛,并在过去一周保持了 17% 的强劲水平。这一利率使交易者能够通过现金和套利策略完全对冲其风险敞口,同时获得固定收益。然而,值得注意的是,一些市场参与者接受 17% 的成本来维持杠杆多头头寸,这表明看涨情绪处于中等程度。

高杠杆环境中知名的风险通常来自散户交易者,俗称“degens”,他们经常使用高达 20 倍的杠杆。在这种情况下,标准的 5% 每日价格下跌可能会抹去整个保证金存款,从而引发清算。11 月 23 日至 11 月 26 日期间,1.63 亿美元的杠杆多头 ETH 期货头寸被强制清算。

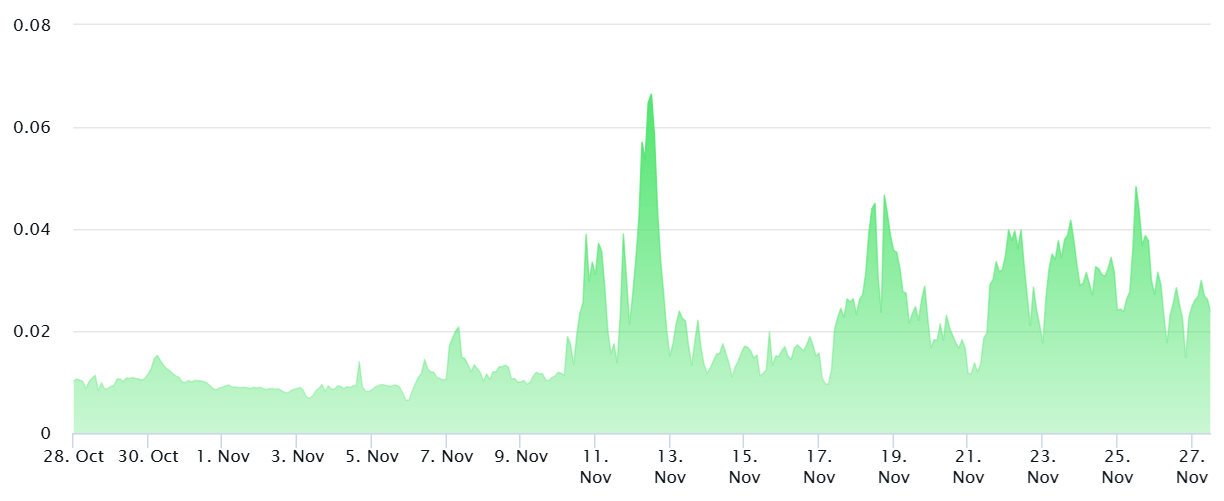

永续合约是衡量以太币零售期货头寸健康状况的关键指标。与月度合约不同,永续合约与 ETH 现货价格密切相关。永续合约采用可变融资利率(通常在每月 0.5% 至 2.1% 之间)来平衡多头和空头之间的杠杆。

目前,ETH 永续期货融资利率接近中性门槛,为每月 2.1%。虽然 11 月 25 日曾短暂飙升至 4% 以上,但并未持续。这表明,即使 ETH 价格每周上涨 15%,散户对杠杆多头的需求仍然低迷。

这些动态强化了这样的论点:以太币未平仓合约的增加反映了机构策略(例如对冲或中性仓位),而不是彻底的看涨情绪。

文章标题:以太坊期货未平仓合约创历史新高

文章链接:https://www.btchangqing.cn/667761.html

更新时间:2024年11月28日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。