根据投资管理公司 ARK Invest 的一份新报告,以太坊的货币政策已将质押的以太币变成了一种独特的资产类型——类似于**债券。

ARK Invest 研究员 Lorenzo Valente 写道:“ETH 质押收益率是衡量数字资产领域智能合约活动和经济周期的指标,类似于传统金融中的联邦基金利率。”

以太坊的设计方式是,以太币(ETH)持有者可以质押他们的代币,本质上是将它们锁定在网络中以换取收益。根据 CoinDesk CESR 数据,在撰写本文时,质押以太币的收益率为 3.27% 的年化收益率。

Lido 项目还推出了一种所谓的流动权益代币 stETH ,以太坊权益持有者可以将其重新部署到 DeFi 协议中。

质押的以太币会产生收益,这一事实使得该资产与**债券相当,**债券是政府为自身融资而发行的债务证券。投资者可以买入这些债务,并随着时间的推移赚取利息。

但报告称,质押的以太币与债券在几个关键方面有所不同。

其中一些区别是积极的。例如,虽然政府可以违约(就像阿根廷在 2020 年所做的那样),但以太坊不能违约质押的以太币。该网络被设计为让用户随时可以访问他们的资金,并且无论发生什么情况,收益率都会继续发行,尽管利率会根据链上活动而有所不同。债券的另一大风险是通货膨胀。如果政府印发过多的货币,而通货膨胀率超过债券收益率,投资者最终将失去购买力。

如果网络活动放缓到以太币发行量超过以太币销毁率(即每次交易时都会从流通中移除一小部分以太币的机制),以太币也可能遭受通货膨胀(目前就是这种情况)。然而,链上数据使以太币的通货膨胀率更加透明。例如,数据聚合器ultrasound.money 显示,在过去 30 天内,以太币的供应量以每年 0.33% 的速度增长。

但持有质押的以太币也有其自身的风险。例如,如果使用的验证器(投资者质押以太币的实体;其职责是处理交易)出现操作故障,或行为方式对网络有害,那么质押的以太币可能会被网络销毁。这被称为“削减”。

虽然政府债券伴随着政治和监管风险,但如果出现任何问题,它们也不会被自动化系统消灭。

**,**债券的一大吸引力在于其波动性低。如果发行国稳定,它们通常被视为低风险投资,有时甚至被视为类似现金的工具。以太币本身波动性很大:在撰写本文时,这种加密货币在过去 12 个月内上涨了 65%。当然,这意味着投资者不能将质押的以太币归类为与债券相同的低风险类别。

报告称:“虽然两者都会受到通货膨胀、利率变化和货币贬值的影响,但这些风险的性质及其影响可能会有很大差异。”“此外,ETH 质押引入了与网络安全、验证者行为和智能合约漏洞相关的独特风险,这些风险在传统**债券中没有直接相似之处。”

DeFi 的使用日益增多

一般来说,投资者可以通过两种不同的方式质押以太币:建立自己的验证器,或通过专门的 DeFi 协议(如 Lido (LDO)或 Rocket Pool (RPL))进行质押。这些协议与值得信赖的验证器合作,并为客户执行质押的所有技术方面。

重要的是,它们还提供流动质押代币 (LST),代表投资者质押到网络中的以太币数量。这是一个巨大的好处,因为在以太币被锁定赚取收益的同时,投资者可以继续使用 stETH 代币(****的 LST)用于其他用途——例如,作为借贷协议的抵押品。

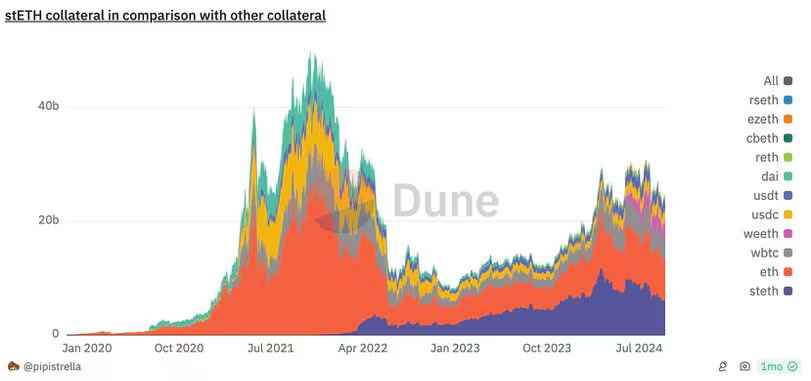

这种优势如此之大,以至于 stETH 开始取代 ETH 成为 DeFi 经济中的**抵押品。

报告称:“如今,DeFi 中作为抵押品供应的 stETH 总量约为 270 万,约占 stETH 全部供应量的 31%,”并指出投资者更喜欢它而不是其他加密资产,因为“它为用户、流动性提供者和做市商提供了资本效率”。

它补充道:“目前,Aave V3、Spark 和 MakerDao 上**的抵押品分别为 130 万 stETH、598,000 stETH 和 420,000 stETH,这些抵押品被锁定在这些协议中,并用作发放贷款或加密货币支持的稳定币的抵押品。”

报告称,由于 stETH 在知名的 DeFi 协议中得到广泛应用,质押的以太币正在慢慢迫使其余加密金融生态系统进行重组。

这是因为项目需要让投资者相信,在风险调整的基础上,他们自己的资产将比简单地质押以太币并复合这些回报提供更高的回报。

报告称:“如果 ETH 收益率在七年复利后达到 4%,那么即使不考虑价格升值,封闭式基金在这段时间内的表现也必须比 ETH 好 31% 以上。”

这就是为什么竞争的 Layer 1 项目(如 Solana (SOL)或 Avalanche (AVAX))都为投资者提供更高的代币质押利率的原因之一。这意味着这些资产风险更大、波动性更大,投资者需要更高的收益率来激励自己长期持有这些资产。

ARK Invest 表示,对质押以太币的需求也给 DeFi 协议在借贷稳定币业务中带来了压力。

例如,报告称,Sky {{SKY}}(前身为 MakerDAO)在面临巨大抛售压力和流通量减少后,被迫提高锁定 DAI(该协议的原生稳定币)的利率。此外,在 Aave (AAVE)和 Compound (COMP)上,投资者发现借出稳定币的回报有所增加——因为用户宁愿借出 stETH 并借入稳定币,也不愿直接借出稳定币。

换句话说,stETH 占据的市场份额越大,加密经济就越会开始根据质押以太币的收益做出选择。这意味着质押以太币在加密领域可能发挥的作用与美联储的融资利率在全球金融体系中的作用相同。

文章标题:ARK Invest称质押的以太坊正在为加密经济创造基准

文章链接:https://www.btchangqing.cn/665611.html

更新时间:2024年10月18日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。