倾斜度是看跌期权与看涨期权的相对丰富度,以隐含波动率 (IV) 表示。对于具有特定到期日的期权,25 Delta 倾斜度是指 Delta 为 -25% 的看跌期权和 Delta 为 25% 的看涨期权,以显示市场对隐含波动率的看法的差异。

25 Delta 倾斜度计算为 25 Delta 看跌期权的隐含波动率与 25 Delta 看涨期权的隐含波动率之间的差值,由 ATM 隐含波动率标准化。该指标侧重于 6 个月内到期的期权合约。

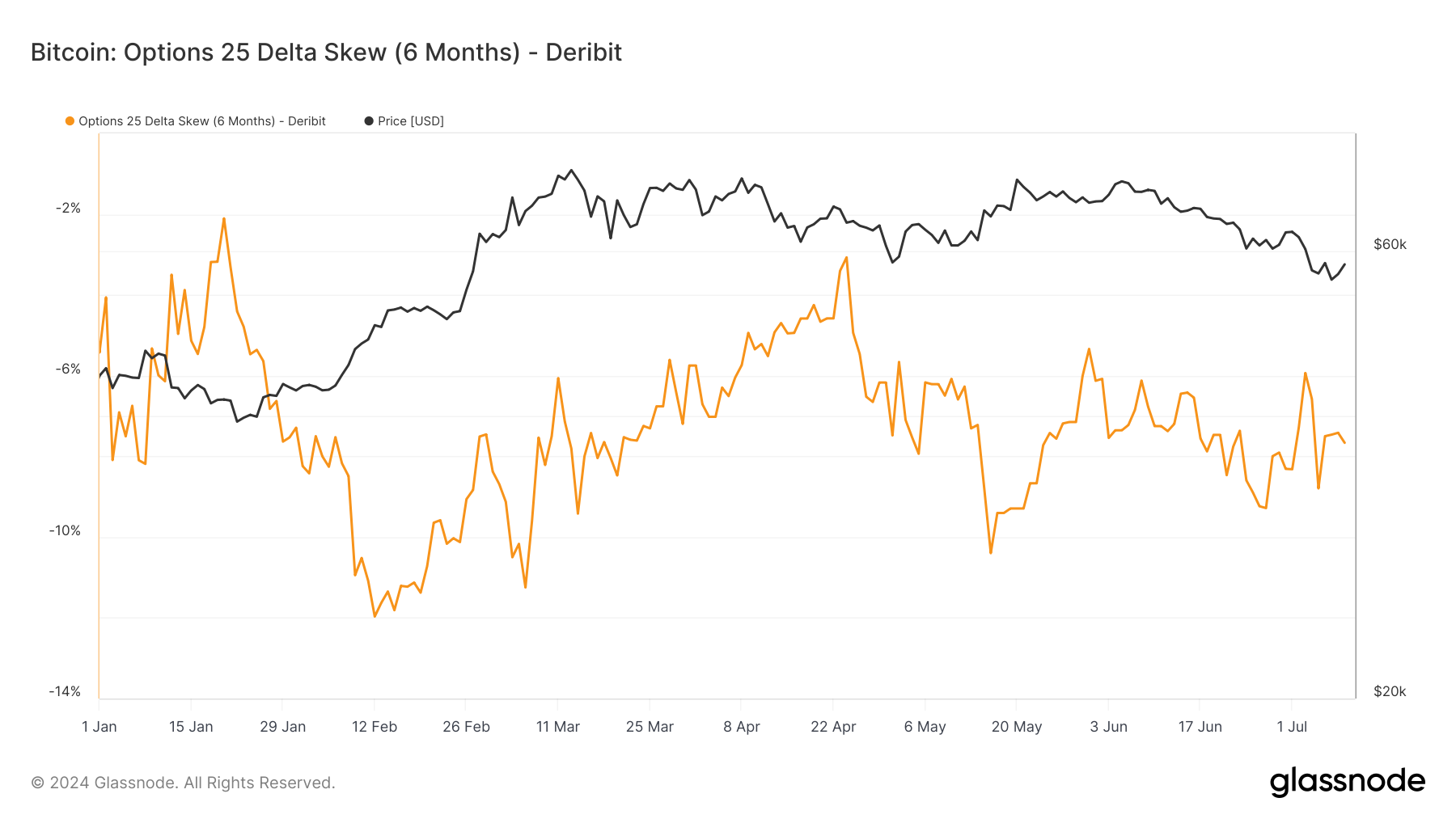

比特币 6 个月到期期权的 25 Delta 倾斜度最近出现了明显波动。自 2024 年 1 月以来,该指标发生了显着变化。最初,倾斜度约为 -6%,表明看跌期权的偏好。到 2 月底,它进一步下降至 -12%,表明看跌情绪。

偏度为 -12% 意味着看跌期权(Delta 为 -25%)的隐含波动率比看涨期权(Delta 为 25%)的隐含波动率低 10%。

隐含波动率衡量市场预期标的资产价格变动幅度。如果看跌期权的隐含波动率低于看涨期权,则表明市场预期标的资产价格下跌幅度(或风险)小于上涨幅度。

然后,该差异通过 ATM 隐含波动率进行标准化,ATM 隐含波动率是执行价格大致等于标的资产当前价格的期权的隐含波动率。

2024 年 4 月减半之后,偏斜保持了看跌溢价,反映出略微的看跌情绪。比特币的价格与之相对应,在 3 月中旬达到 70,000 美元附近的峰值,然后在 7 月稳定在 55,000 美元左右。

最近的趋势表明期权交易员持看跌态度。

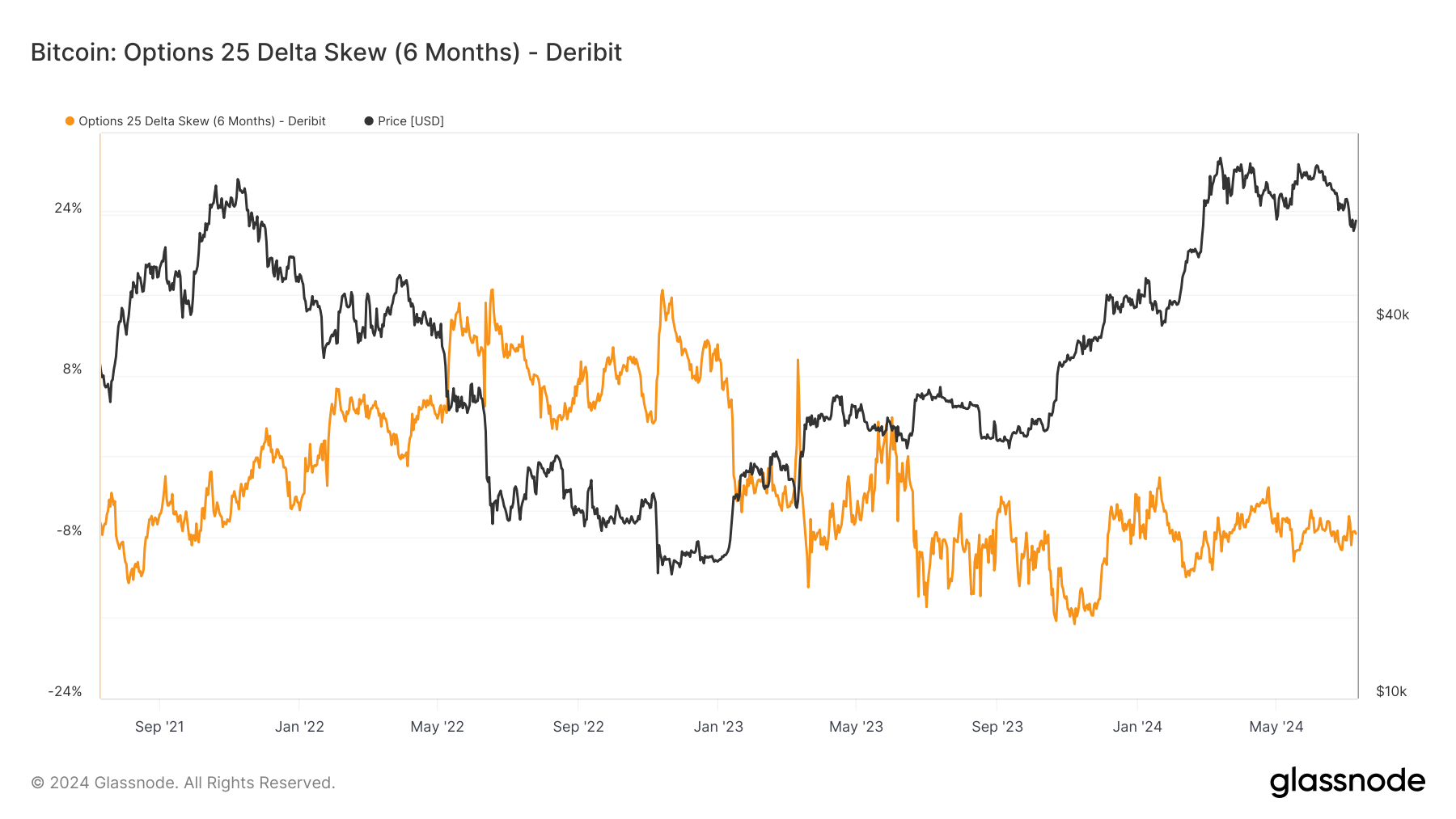

从历史上看,倾斜度在 2022 年底市场触底时创下历史新高,在 2023 年底贝莱德申请其现货比特币 ETF 时创下**点。自 2021 年以来,倾斜度总共只有约 10 个月呈正值,总体趋势偏向看跌。部分原因也可能是由于投资者使用期权合约对冲多头购买。

文章链接:https://www.btchangqing.cn/659992.html

更新时间:2024年07月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。