回想起来,要让比特币真正被机构采用,只需要引入一种风险最小化、易于使用的交易所交易基金 (ETF) 产品。今年 1 月,美国证券交易委员会批准了 9 只通过现货市场投资比特币的新 ETF ,这比 2021 年开始交易的期货 ETF 有了很大的改进。在第一季度的交易中,这些 ETF 的机构配置规模和数量都超出了普遍预期。仅贝莱德的 ETF 就创下了 ETF 资产达到 100 亿美元最短时间的纪录。

除了这些 ETF 的惊人资产管理规模数字外,上周三也是资产超过 1 亿美元的机构通过 13F 文件向美国证券交易委员会报告其持股情况的**期限。这些文件揭示了谁拥有比特币 ETF的完整情况——结果简直令人乐观。

机构采用广泛

在过去的几年里,一家机构投资者报告拥有比特币都会成为新闻事件,甚至会震动市场。就在三年前,特斯拉决定将比特币添加到其资产负债表中,导致比特币在一天内上涨了 13% 以上。

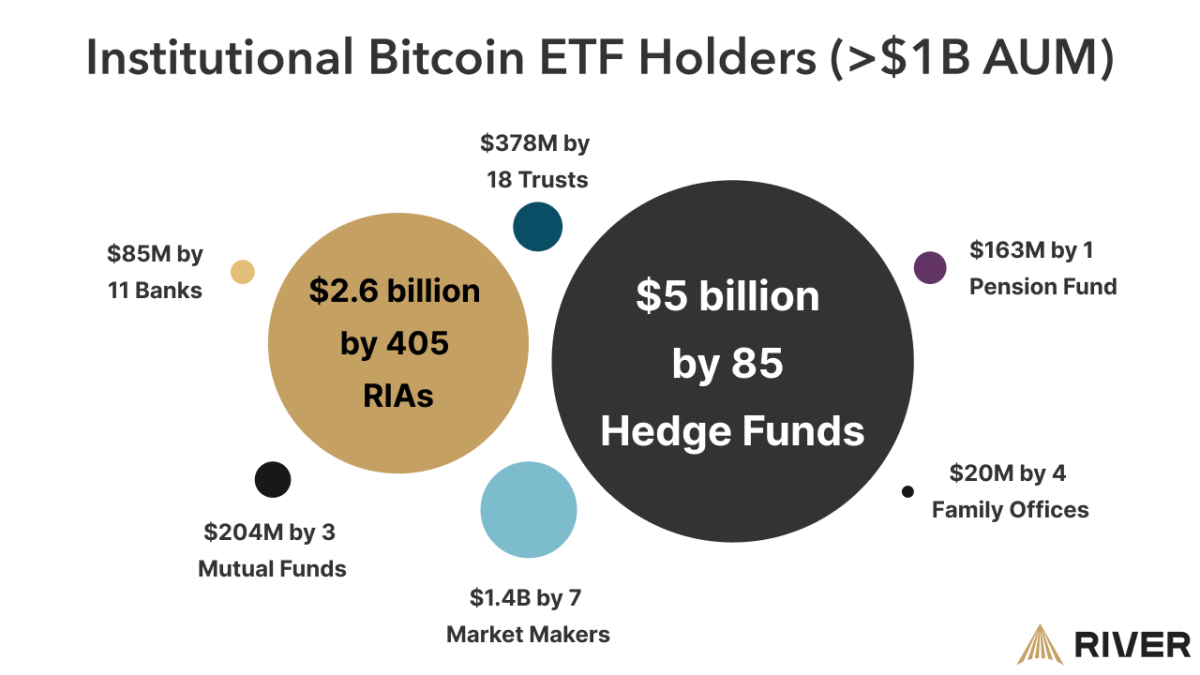

2024 年显然有所不同。截至周三,我们现在知道有 534 家资产超过 10 亿美元的独立机构选择在今年第一季度开始配置比特币。从对冲基金到养老金和保险公司,采用比特币的广度令人瞩目。

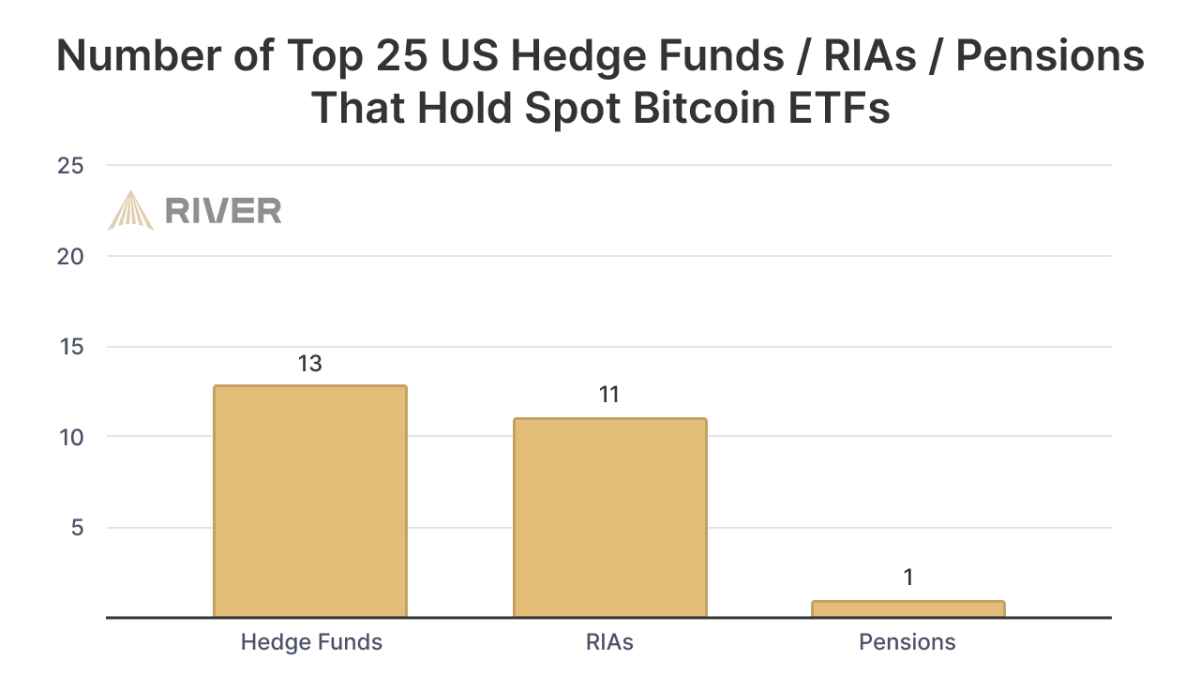

在美国知名的 25 家对冲基金中,超过一半现在都持有比特币,其中最引人注目的是 Millennium Management 持有的 20 亿美元头寸。此外,知名的 25 家注册投资顾问 (RIA) 中有 11 家现在也持有比特币。

但是,为什么比特币 ETF 对那些本来可以购买比特币的机构如此有吸引力呢?

大型机构投资者是行动迟缓的生物,他们来自传统、风险管理和监管根深蒂固的金融体系。养老基金更新其投资组合需要数月甚至数年的委员会会议、尽职调查和董事会批准,而且这些批准往往要重复多次。

要通过购买和持有真实比特币来接触比特币,需要对多个交易提供商(例如 Galaxy Digital)、托管人(例如 Coinbase)和取证服务(例如 Chainasis)进行全面审查,此外还要形成新的会计、风险管理等流程。

相比之下,通过购买贝莱德的 ETF 来投资比特币则容易得多。正如n Alden在 TFTC播客中所说,“从开发者的角度来看,ETF 基本上就是法定系统的 API。它只是让法定系统比以前更好地接入比特币。”

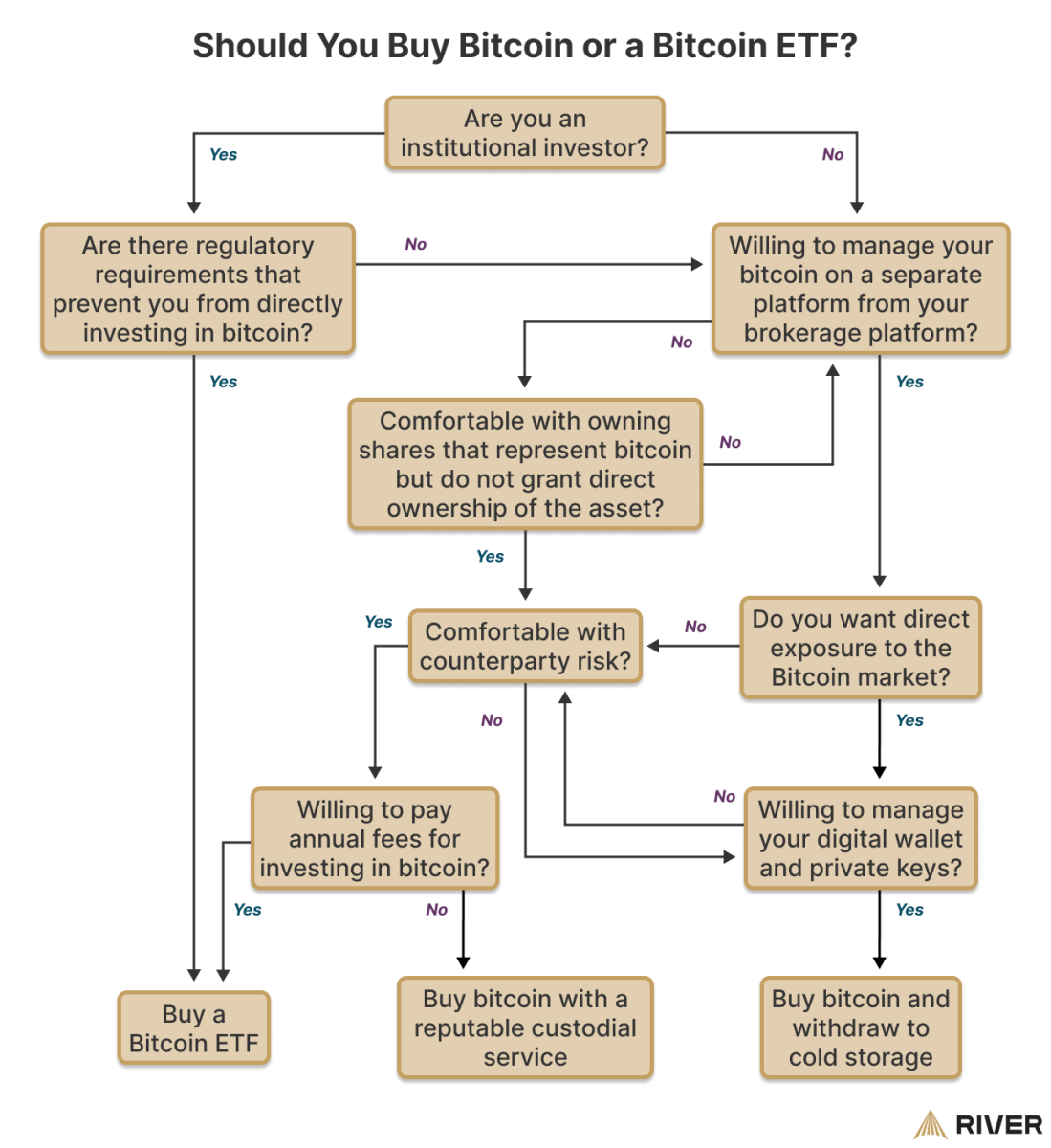

这并不是说 ETF 是人们投资比特币的理想方式。除了持有 ETF 所产生的管理费外,这种产品还会带来许多权衡,这些权衡可能会损害比特币的核心价值——廉洁的货币。虽然这些权衡超出了本文的讨论范围,但下面的流程图描述了一些需要考虑的因素。

为什么本季度比特币没有进一步上涨?

在 ETF 采用率如此之高的情况下,比特币的价格今年迄今仅上涨 50% 可能令人感到惊讶。事实上,如果现在有 48% 的**对冲基金配置了该基金,那么真正能剩下多少上涨空间呢?

虽然 ETF 的持有者基础广泛,但持有这些 ETF 的机构的平均配置却相当有限。在已配置的大型(10 亿美元以上)对冲基金、RIA 和养老金中,加权平均配置不到 AUM 的 0.20%。即使是 Millennium 的 20 亿美元配置也只占其报告的 13F 持股的不到 1%。

因此,2024 年第一季度将被铭记为机构“脱离零”的时期。至于他们什么时候才能摆脱试水的困境?只有时间才能告诉我们答案。

文章链接:https://www.btchangqing.cn/658131.html

更新时间:2024年06月11日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。