作者:钟正生 姚世泽

一、主题评论:美联储的政策重点正在发生转变

近期美联储推出了多项新的政策,包括:

1、FIMA。3月31日,美联储宣布推出临时回购协议工具(A temporary repurchase agreement facility for foreign and international monetary authorities,FIMA),主要针对的对象是外国央行,并于4月6日开始实行,持续至少6个月。FIMA帐户持有人(在纽约联邦储备银行开户)可以与美联储订立回购协议,暂时将其持有的美国国债兑换为美元,然后将美元提供给其辖区内的机构使用,以此来缓解离岸美元流动性紧张的问题。

2、降低补充杠杆比率。4月1日,美联储宣布临时修改其补充杠杆比率规则(supplementary leerage ratio rule)。这一规则适用于资产总额超过2500亿美元的金融机构,在修改之前,该规则要求这些机构的**杠杆比率为3%。本次主要是修改了补充杠杆比率规则的计算方法,将银行持有的美国国债和存款从分母中剔除,更改将一直持续到2021年3月31日。此前由于监管的原因,限制了金融系统向家庭和企业提供信贷的能力,本次放松监管可以疏通银行资金向家庭和企业传导的渠道,从而有利于缓解目前企业债务的压力,保证银行更好的支持实体经济。

3、PPPLF。4月6日,美联储在其官网上预告了将为小企业管理局(A)的薪资保护计划(Paycheck Protection Program,PPP)设立一个流动性便利;4月9日,美联储正式公布了这一计划,全称为Paycheck Protection Program Lending Facility(PPPLF),规模约为3500亿美元。PPP计划是由美国小企业管理局所推出的一项计划,主要是向小企业(员工少于500人)提供贷款,保证小企业工人工资的正常发放。美联储的PPPLF,就是向小企业管理局提供资金,再由小企业管理局将资金提供给企业,并用于发放工人工资。这个政策主要是为了缓解目前小企业的财务压力,保证工人工资的正常发放,改善目前的就业环境,确保不出现大规模的失业潮。

4、其他一些政策。4月9日,美联储公布了新一轮2.3万亿美元的刺激政策,除PPPLF之外,还包括:(1)推出Main Street Lending Program,包括“主街”新贷款(Main Street New Loan Facility,MSNLF)和“主街”扩大贷款便利(Main Street Expanded Loan Facility,MSELF),该项目主要向小企业提供贷款,小企业想要获得贷款,需要在保证员工雇佣、限制**薪酬、回购和分红上满足一定要求,该项目的规模6000亿美元,其中财政部出资750亿;(2)将信用债购买项目PMCCF、CCF以及TALF规模扩大至8500亿美元(PMCCF 5000亿美元,CCF 2500亿美元,TALF 1000亿美元),并将CCF中的购买对象从Inestment Grade扩大至High Yield,PMCCF以及CCF中的购买对象的评级下降至BBB-;(3)新设地方政府流动性便利(Municipal Liquidity Facility,MLF),美联储将买入剩余期限2年以下的新发地方政府债券,规模为5000亿美元,其中财务部出资350亿美元。

以上所有的政策中,FIMA操作与之前的政策并没有本质上的不同,主要目的是缓解离岸美元的流动性紧张,与之前美联储的掉期操作效果基本是一样的,只是比掉期操作的适用范围更广;PMCCF、CCF以及TALF也只是扩大了操作规模和购买范围,与之前也没有本质上的不同。

需要我们重点关注的是这几个政策:降低补充杠杆比率、PPPLF、MSNLF、MSELF和MLF,这几个操作意味着美联储的政策重点正在发生转变,由股票市场和企业部门转移为居民部门和政府部门。(1)首先来看降低补充杠杆比率。之前美联储所实行的CPFF、PMCCF工具,无论是买商业票据、还是买信用债,都是向企业部门进行注资。但本次降低补充杠杆比率,疏通银行资金向家庭和企业传导的渠道,不仅仅是向企业部门进行了注资,更重要的是向居民部门进行了注资;(2)其次来看PPPLF。PPPLF是向小企业管理局进行贷款,再由小企业管理局通过PPP项目将资金发放给小企业,这部分资金只能用于发放员工工资,直接针对的就是居民部门;(3)然后来看MSNLF和MSELF。这两个操作是美联储向小企业提供贷款,但是小企业想要获得贷款,需要保证尽力保留员工,这针对的也是居民部门;(4)**是MLF。美联储买入剩余期限2年以下的新发地方政府债券,针对的是政府部门。

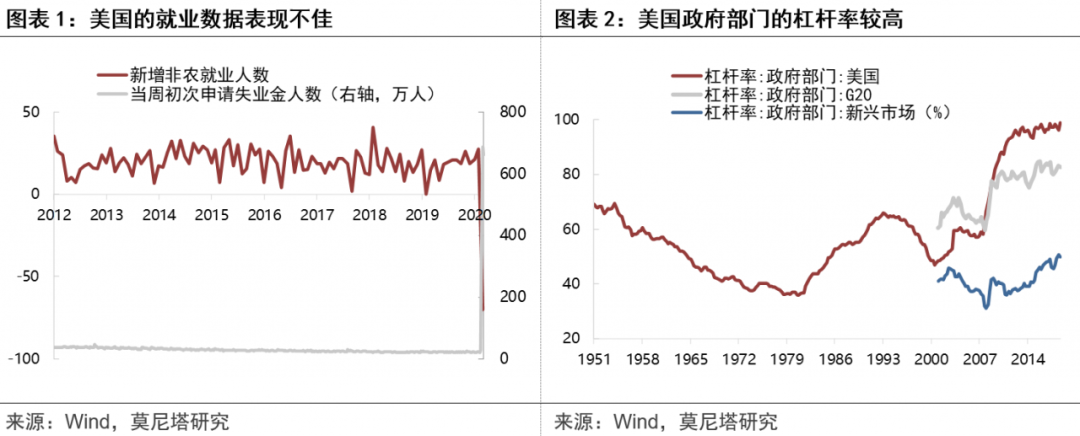

那么为何美联储的政策重点发生了转变?一方面是因为股票市场的流动性问题已经得到了明显的缓解;另一方面是因为居民部门和政府部门的压力正在逐渐显现。近期公布了许多美国的经济数据,非农就业和当周申请失业金人数可以说非常差,表明目前美国就业市场面临着巨大的压力(图表1);与此同时,美国推出了2万亿美元的财政刺激计划,在债务率本来就较高的情况下,政府部门的压力也在增加(图表2)。而如果居民部门和政府部门的资产负债表出现问题,所导致的后果是十分严重的,**可能出现“资产负债表衰退”,在资产负债表修复完毕之前,经济将会陷入无尽的通缩之中。因此,美联储的这些操作也是在未雨绸缪,为未来的风险做好应对。

**,需要注意的一点是,美联储的PPPLF、MSNLF、MSELF和MLF这几个政策,在历史上从来没有出现过,是属于打破常规的操作。我们认为可以将这几个政策看作是“类MMT”,因为按照一般原则,中央银行不能给居民部门和政府部门提供资金。居民部门想要获得收入,必须依赖于财政补贴或者财政减税,这是财政政策应该做的事情,但美联储的PPPLF、MSNLF、MSELF,相当于绕开了财政,为居民部门提供工资收入;MLF更是直接购买地方政府债,为政府部门提供资金。因此,美联储这几项政策,是一种类MMT的操作,实际上相当于为财政政策买单,但是在为财政买单的同时又****的保持了中央银行的独立性。

二、大类资产走势回顾

1汇率:美元指数下跌至99.52

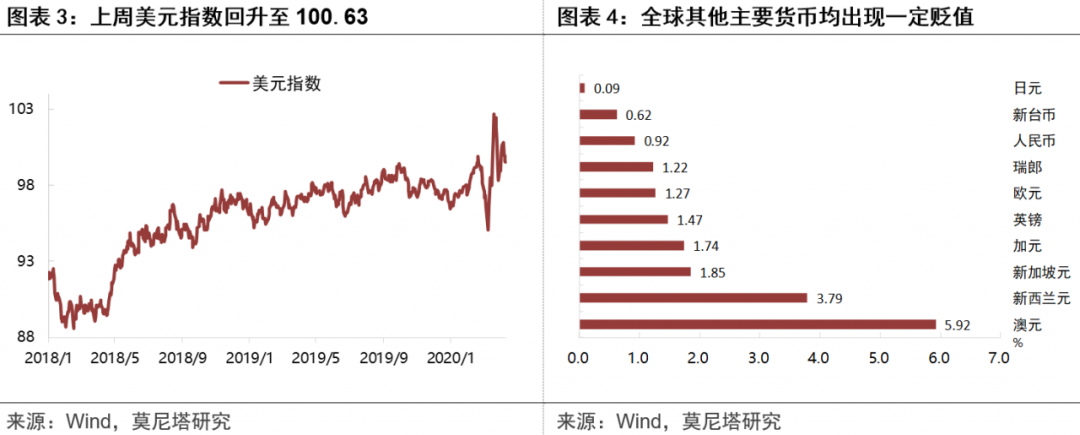

本周美元指数从100.63下跌至99.52(图表3),表明美元的流动性状况略有转好,美联储的政策效果较为显著。受此影响,全球其他主要货币均出现了升值,其中澳元上涨5.92%、新西兰元上涨3.79%、加元上涨1.74%、英镑上涨1.47%、欧元上涨1.27%、人民币上涨0.92%(图表4)。

2商品:布伦特原油价格表现不佳

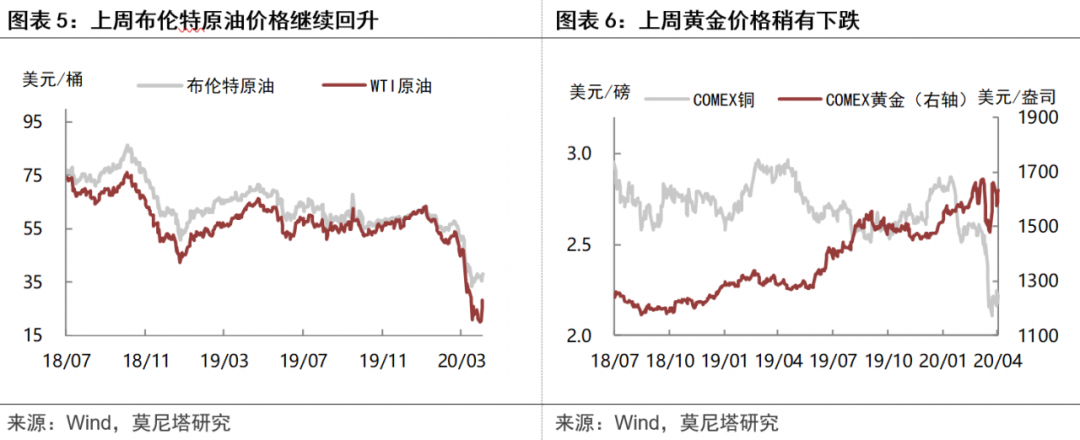

上周原油价格表现不佳,布伦特原油价格上涨0.87%,至38.40美元/桶;WTI原油价格下跌19.69%,至22.76美元/桶(图表5)。上周OPEC+进行了原油协议谈判,决定在5-6月减产1000万桶/日,7-12月减产800万桶/日,远远低于市场预期的2000万桶。本周黄金价格上涨1.73%,铜价上涨3.22%(图表6)。

3股债:全球股市普遍反弹

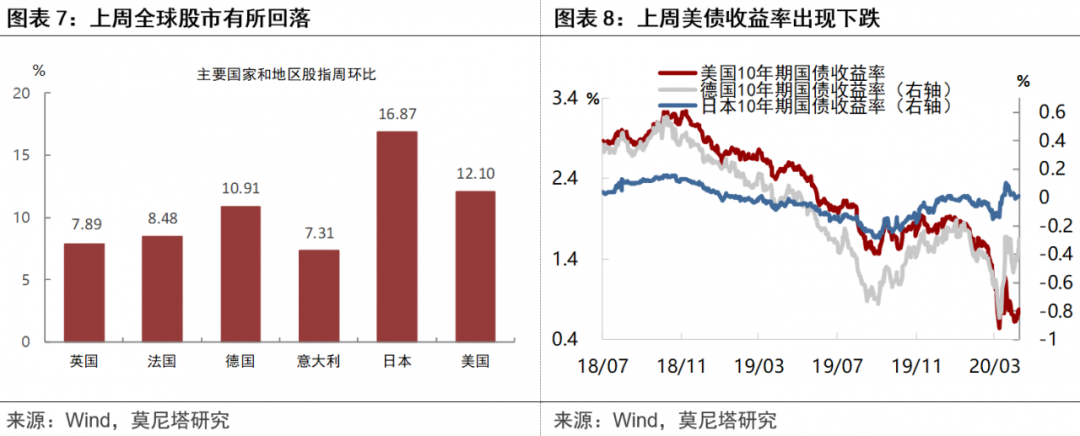

本周全球股市普遍反弹,主要受到美国疫情新增确诊数字出现一定下降,以及美联储的多项**政策导致(图表7)。上周10年期美债收益率回升至0.73%,截至4月9日,10年期美德利差下降4BP至1.03%,10年期美日利差上升8.7BP至0.718%(图表8)。

三、海外央行观点追踪

1美联储主要官员表态追踪

(1)美联储前主席本-伯南克:受疫情影响,本季度美国经济可能萎缩30%或更多,而且经济可能需要几年的时间才能恢复稳定。到目前为止,财政和货币政策对疫情的反应非常好,仍然需要做出更多反应。历史仍然表明,此次经济复苏将比2007-2009年金融危机后的复苏要快得多。美国经济将在未来几年内复苏,此次疫情长远看只会对经济产生温和的影响。

(2)美联储主席鲍威尔:我们国家的当务之急必须是解决这一公共卫生危机。美联储的作用是在当前经济活动受限的时期内竭尽所能提供援助及维持稳定,我们今天的行动将有助于确保最终的复苏尽可能强劲。我们将继续强力、主动、积极地行使美联储权力,直到我们确信经济稳固地走上复苏之路。

2欧央行主要官员表态追踪

(1)欧洲央行行长克里斯汀·拉加德:各国政府必须相互扶持,经济和金融的联系意味着,没有哪个国家可以免受损害,哪怕损害发生的联盟的其他国家。只要有国家没有痊愈,其他国家就会受苦。团结实际上符合自身利益。欧元区所有地区都以充分的力度对此次危机做出财政响应,这至关重要。欧元区每停工停产一个月,经济就将损失2%-3%。最近的经济指标有一些“令人不安的迹象”,劳动力市场急剧恶化。

3其他央行主要官员表态追踪

(1)印尼央行行长Perry Warjiyo:该央行认为有空间进一步下调其基准利率,但认为额外的宽松政策具有风险。央行的首要任务是为实现稳定而捍卫货币、干预市场。央行、政府与金融服务管理局之间的政策协调重点在于应对新冠病毒疫情的蔓延。印尼央行寻求支持经济以避免经济增长恶化在2020年低于2.3%。

四、海外市场结构观点追踪

1、汇丰银行:作为全球**贷款者的美联储,需要有更多作为,并可能扩大其跨货币互换。随着一些国家的货币出现大幅波动,如果美联储非常慷慨,他们将扩大跨货币互换的范围。美元是整个金融体系的核心。欧元不能代替美元,因为欧元区仍然存在问题,需要处理。欧元将继续承压。欧元/美元大约在1.08。

2、摩根大通:近日美国虽然新冠病毒感染人数的总量仍在快速增长,但相当多州的增速正在放缓,这一趋势如果持续下去,将给美股的波动率指数带来压力,并令股市的下跌放缓。

3、桥水:在各国央行为应对冠状病毒大流行而印制钞票并保持低利率的情况下,有比现金更好的资产可以持有。请记住,尽管它(现金)的价值不像其他资产那样波动,但它存在昂贵的负回报。因此,我仍然认为,相对于其它选择,尤其是那些在通货再膨胀时期仍能保值或增值的选择(例如黄金和股票),现金是垃圾。

4、花旗:这一轮上涨走势只不过是一场“余震”,既没有成交量的支撑,也没有疫情将会结束的任何保证。在下一波美股企业财报中,可能会出现市场当前定价并未反映出来的一些“相当可怕的”现金流数字。希望首先看到企业盈利预期被向上修正,随后才会认为股市将可迎来“全面反弹”

5、摩根士丹利:此次新冠疫情引起的市场大概率抛售令美股普跌,有些高质量股票因此被砸出了“黄金坑”,便宜得让人无法拒绝。市场大规模抛售的时候,为投资者提供了低价买入好公司的好机会,新冠疫情对这些公司的影响只是暂时的,并没有造成结构性破坏。

6、高盛:对2020年至2022年SXXP的每股收益预测显示,今年会出现灾难性的暴跌,公司利润几乎会抹去一半,但随后在2021年又会急剧反弹50%,到2022年再反弹11%。

7、美银:鉴于最近1个月,标普500指数交易量达到了熊市峰值的95%。这意味着以波动率和交易量计算的话,熊市仅仅过去了一半。此外,美国银行发现在当前这种规模的经济衰退下,熊市平均要持续大约11个月。这两大因素,进一步证明了股市可能会重新测试低点。

8、IMF:受新冠疫情影响,2020年全球经济将急剧跌入负增长,IMF预计将出现上世纪30年代大萧条以来最糟糕的经济后果。IMF预计今年将有超过170个国家出现人均收入负增长。

文章标题:美联储的政策重点正在发生转变——评近期美联储的多项政策

文章链接:https://www.btchangqing.cn/6239.html

更新时间:2020年04月13日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。