杨锦炎:中国企业去美国通过STO融资,是解决企业融资难的一个很好渠道。

近来STO证券行代币发行可以说是最火热的证券代币模式,在人们对ICO的狂热渐渐消退后,相对安全的STO被寄予厚望。

10月27日,全球区块链技术峰会暨火币全球行郑州站举办,本次峰会主题为“区块链服务实体·新技术助力经济 ”,火币律林总经理杨锦炎、**总监王博崇参加了活动,并共同对最近比较火热的STO话题做了分享。

火币律林是火币中国旗下的法律服务平台,其业务领域主要包括: “区块链+”项目的法律合规服务、区块链创业项目全球股权架构设计与法律支持、投资并购法律服务、知识产权战略规划布局及落地实施服务、区块链项目诉讼与仲裁服务等。

以下为二人分享的“美国STO的合规解决方案”主题内容,火星财经(ID:hxcj24h)编辑整理,经本人确认:

杨锦炎:我相信区块链创新会转入新的一轮发展阶段,也是更加合法合规的发展轨道,所以今天给大家分享STO。STO最近也比较火,今天讲讲为什么STO是下一个重要的风口,以及怎么进行STO。

火币律林总经理杨锦炎

火热的STO到底是什么?

首先,我们来看什么是STO?

它被提出来的背景是这样的,因为区块链遭受了新的挑战,现在ICO出现了很多问题导致了其不可持续,这些问题有很多的表现方式,但是,其中很重要的一个就是它的不合规,合规风险非常大。

我们知道全球区块链的政策当中,有很多国家都是明确禁止ICO的,像韩国以及我国;有一些国家是允许ICO的,像非常友好的新加坡、白俄罗斯等等;而有也一些国家,虽然允许ICO,但是需要面临监管当局的严格监管,比如美国,不是所有的ICO都合法,它只限于utility token,而具有证券属性的Token,是要走合法的审批或备案途径才可以的。当然,ICO的合规性风险的产生,也不能忽略一些无序项目进入到这个市场当中来,以及相关的项目上市之后一些无良的操作等原因。

二是优质的资产、优质的项目现在也很难融资,因为IPO融资门槛高,而通过ICO融资合规风险巨大,在中国大陆地区是不允许的。

三是utility token的法律空间有限。以美国、瑞士为首的几个国家,甚至包括香港对代币进行了分类。主流的分为两类:一个是证券代币,一个是实用代币(utility token)。一个项目要发行代币,按照这些国家的法律应当是实用代币,但是你的代币一旦承诺说可以回购了,或者可以分享一定的分红,马上就被认定为是证券,你按照utility token的方式发行,就行不通,要被这些国家监管,所以它给予utility token的法律空间是非常有限的。

综上所述,我们可以看到传统ICO的这种模式是不可持续的,以及之前区块链的发展,出现了一系列的问题,所以这个行业很期待低门槛的合规的融资渠道,这个融资渠道就是STO。

STO的全名是**证券代币发行(security token offering),包含有证券属性、有金融衍生品属性、金融属性的代币,通常都会被界定为证券代币。在新加坡金管局发布过指南,界定的非常清晰,大家可以看一看。一般来说,一个代币若包含回购、分红、回购并销毁等要素的,都会容易被认为是证券代币。但是,你看现实中,反而大部分代币是具有这些特征的,或者说去掉了这样证券特征的代币,发展得并不是很好。现实中,证券代币需要有一条合法合规的发行渠道。

那么,这种主流的证券代币,具有什么样的性质,有什么样的优势,会这么受行业关注呢?

一是token化的。它是经过区块链技术改造过的代币,它与传统证券交易所中的股票不一样,股票是中心化的,无法从中心化交易所转移出来。而代币就不一样,它是在区块链上的,可以随时从交易所中通过提币的方式转移出来。它的流通性就会好很多,而且它的应用场景会多很多,这是token化相对于传统股票的重要优势。

二是它是证券化的。

三是它是资产原子化的。它是可以非常细分的,代币可以精确到小数点后几位,而传统的股票,一股就是一股,没法再细分的。你说我拿0.000001股的苹果公司股票去交易,是不可能的。但token就可以这样交易。

四是低融资门槛。由于资产可细分,所以它的融资门槛就会降低很多,即便是是关于合格投资者的门槛,也会比传统IPO门槛低一些。

五是合法合规。依据美国等相关国家的证券法来发行证券代币,不会产生法律问题,反之,如果是在禁止ICO的国家发行的话,可能会面临所在国家法律的监管,比如在中国发行的话,可能触犯擅发证券罪。但是,如果你的STO是在法律允许的国家进行,比如按照美国法律,针对美国投资者发行,那完全合法合规的。正是因为有上面这些优势,以及ICO在没落,人们对合法合规的认识在提升、行业及监管对代币合法合规的期待在提高,所以,今年STO这么火,很多人都在谈论这个问题。

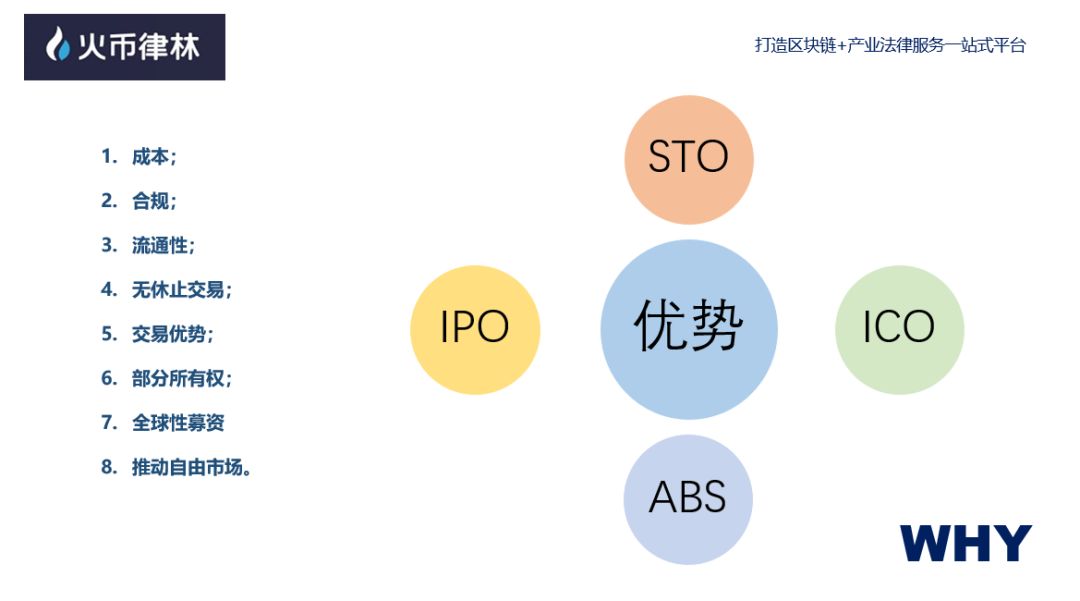

为什么要STO?

王博崇:刚才杨博士讲了一下什么是STO,那么我来讲为什么STO,也就是说,STO相对于其他类的融资渠道来说,有什么优势。我们都知道郑州是一个物流中心,假设有一个物流公司,它拥有很多的卡车,还拥有很多的仓库,那么我们如何利用现有的资源实现STO?我们想让公司有一个更广阔的前景,需要融资,应该怎么做?你有很多的路径,你可以走IPO,你也可以走STO,你也可以走ABS。

为什么偏偏是STO?

因为它相对于其他类的融资渠道来说,具有以下8大优势:

首先是成本问题。从成本的角度来看,大家都是知道的,你要走IPO,无论是国内也好,还是国外也好,它首先对公司本身有许多硬性的要求,法律明确规定了企业需要符合什么样的条件,具体条件这里不细说,大家可以在网上查看;其次,IPO中涉及投行费用、托管费用、合规费用等等一些列费用,你要上IPO的成本是非常高的。

第二个是合规的问题。如果你要选择ICO,那么合规的问题就会遇到很大的瓶颈.比如说今年上半年,新加坡金管局一共强迫大概6个证券币下架。在美国,SEC也对各类代币进行了监管,大家也知道DAO的案子,当然DAO不仅仅是证券币的原因,更是因为欺诈的原因。

第三,再看流通性。STO在这方面就有着无与伦比的优势,STO可以把很多传统的IPO没有办法证券化,很多东西都可以通过STO进行融资。

第四,是无休止交易。在二级交易所进行24小时交易,这是传统股票市场所没有的优势。

第五,交易效率优势。STO链上即托管、交易即清算、代码即合规,它可以T+0的资产流通,交易效率非常高。

第六,部分所有权。就是我们通过证券币把资产拆分开了,资产经拆分后,投资的门槛就会相对降低;传统投资,可能需要几十万或者几百万投资您的物流公司的股权。然而STO的话,通过拆分资产发行代币,人人都可以进行投资;所以,对于公司来说,锁定的是资本,而不是投资人。

第七,全球性募资。STO是面对全球性募集,打破了传统证券市场的法域藩篱;

第八,推动自由市场。证券代币发行后,直接面对全球投资者,你不用担心企业的价值被错估、低估。

可证券化代币的资产有以下4类:

首先,“传统金融资产”比如说股票、债券、票据等理财性的财产这些都可以实现可代币化,具体到我们的例子,就是物流公司的股票。

其次,“非传统金融资产”,比如预期收益,现金流,生产资料也是可以代币化的,具体到我们的例子,就是物流公司的卡车运输的收益。

再次,“没有流动性的非金融资产”,比如房产、艺术品、古董等,具体到我们的例子,就是物流公司的仓库。只要有投资者认可你的价值,就可以进行向相应发行。

**,是“不具有财产属性的“权利”通证”,比如投票权利、会员权利、专享权利和优先权利等,具体到我们的例子,持有该物流公司代币的投资人,可以以折扣价格来使用物流公司提供的服务。

怎么STO?

杨锦炎:我们下面来讲怎么STO这个问题。回到刚才那个例子,一个物流公司,如果其资产是卡车和仓库等,通过STO可以做成综合性的收益。如果仅仅按股权,你只能把公司的股权拿出去上市募资,但是如果用Token,你可以把卡车、仓库或者卡车的收益、卡车的使用权等一系列资产组合到Token当中去,所以它有一个复合性的优势,并且,组合之后可以把卡车和仓库拆分,这就是STO和传统证券区别知名的地方。

王博崇:怎么STO?基本是根据美国1933年的证券法和2012年的初创企业助推法。依据证券法的豁免条款来进行,一般来说是A条款,D条款和S条款的豁免。这是一个表,就是说这三个条款的区别是在什么地方。

我们来关注**一个,就是对于A条款、D条款、S条款,对于二级交易所的要求是不一样的,根据A条款和D条款发行的代币,要在SEC监管的持有ATS的牌照二级交易所进行交易,但是对于S条款没有这样的要求。

下面我们来介绍下发行方案,对于企业,你可以对于A条款单独发行,可以向散户募资,募资公司必须是美国的公司,或者加拿大的公司,募资额上限是5千万美元,需要依法提供资料,并且需要SEC的审批。其中,低于2000万美元是个分界线,不高于2千万美元的募资,公司财务报表不需要经过审计,高于2千万美元的募资,公司财务报表需要经过审计。

杨锦炎:A条款走审批会比较慢,它的流程和IPO流程差不多,称为小IPO。

王博崇:您也可以选择单独通过D条款发行,作为D条款,必须向合格投资者募资,募资公司国别是不限的,募资额无上限。但是它要锁仓一年,才可以在二级市场交易,仅报备,无需审批。

杨锦炎:这也是很多证券币现在没有在二级市场流通的原因,因为要锁仓。所以S条款是不错的选择,如果找到美国以外的合法交易所,是可以上的,另外一个优势是融资额没有上限,它不需要审批,只要报备就可以。

王博崇:S条款,也是一个发行选择,但是该条款是针对除美国以外的海外投资者融资,通过S条款发行的Token,只能向美国以外的公司来源融资,一年内禁止在美国进行交易,同样仅仅需要报备及不需要审批。

**我们推荐一个组合发行D+S组合发行,这样可以同时向美国国内和全球进行募资。

杨锦炎:但也有可能有人推荐ADS三个条款一起来组合,但是由于A条款的成本相对高,且需要审批,所以我们不推荐这个组合。如果使用A条款融资,审核非常严格,不像D和S条款仅仅是报备,所以A条款会可能在成本和时间上出现一些问题。

STO的基本路线图

王博崇:分享一个STO的基本路线图,如图所示,在T0的时间段,需要和律所准备好发行方案,并且进行相应的公司结构的调整。在T1那个时间段,如果你需要依据A条款发行,那么就要准备A条款的发行材料,进行审批。在T3阶段通过持有Broker Dealer的发行商依据D和S条款进行发行,并且在法律规定的时间内向SEC备案,这应当是您在整个流程中募集的第一笔资金。

到了T4阶段,锁仓期完结,代币可以通过SEC监管的二级交易交易。

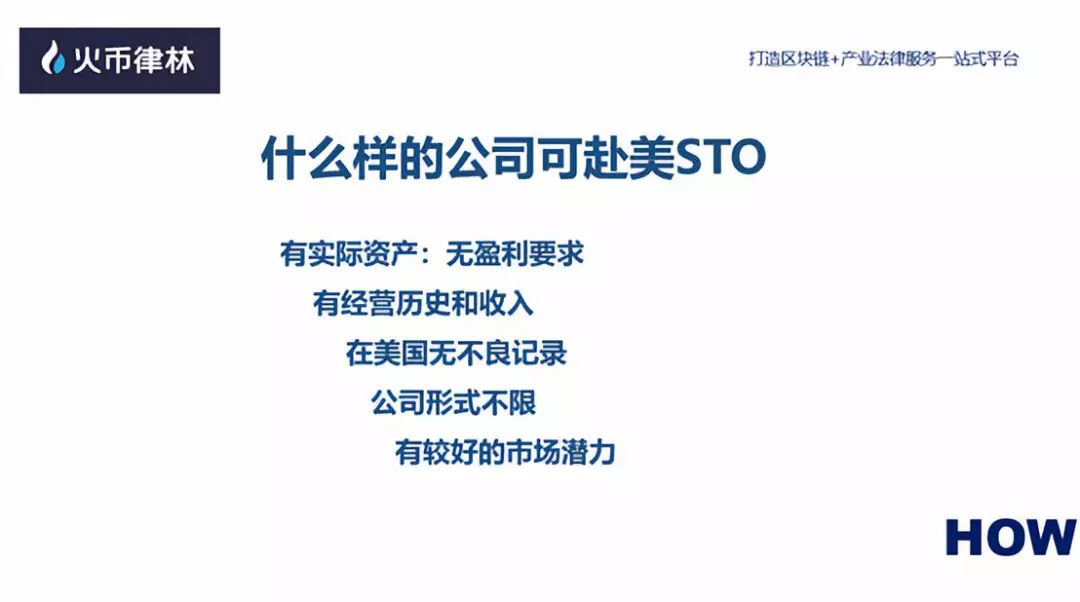

那么什么样的公司可以考虑STO的选择?

1.你的公司有资产,让美国SEC有信心你是在做事,但是它没有盈利的要求;

2.你要有经营的历史,且因为你经营这个公司,你要有一定的经营历史和收入;

3.你的公司在美国不要有不良的记录;

4.公司形式不限,但是你的项目**有较好的市场潜力。

杨锦炎:从市场的角度来讲,只要有投资者的认可就可以,法律并不禁止自由市场的选择,但是怎么样才叫有较好的市场潜力?这里面就看你的创业项目对于投资者的说服力,为什么telegram那么火?因为整个行业对它的认可度是非常高的。

王博崇:中国企业可以通过VIE来实现STO,最简单的架构,第一层先在BVI设立公司,Layer2设在开曼,第三层设在香港,第四层在境内设立外商独资,然后协议控制境内运营公司。

杨锦炎:这个架构是各位非常熟悉的架构,我们跟当时设计这个架构的几个律师,有深度的合作,对这一块的操作是非常熟悉的。中国企业去美国通过STO融资,是解决企业融资难的一个很好渠道。但是如果初心不正,只是想借STO之名行ICO之实向中国投资者融资的,极可能被认定为变相ICO,涉嫌违反中国法。

本文系火星财经原创稿件,转载请后台留言。添加微信huyalu08,加入火星财经读者交流群,让我们产生更有价值的互动和连接。

本文系火星财经原创稿件,转载请后台留言。添加微信huyalu08,加入火星财经读者交流群,让我们产生更有价值的互动和连接。

火星财经**编辑、记者、研究员,欢迎发送简历至简历至[email protected]。欢迎垂询,来信必复。

火星财经**编辑、记者、研究员,欢迎发送简历至简历至[email protected]。欢迎垂询,来信必复。

火星财经认路“韭菜”教程:

咔咔咔,设个星标

不错过**新闻,掌握一手资讯!

[王峰十问]精彩推荐

Sunny King|Dawn Song|朱嘉伟

赵长鹏|V神|吴忌寒|赵明|周鸿祎

罗永浩|老猫|蔡文胜|孙宇晨|郑刚

赵东|蒋涛|陈榕|宝二爷|杨宁|朱啸虎

李笑来 |曾鸣|陈伟星|帅初|薛蛮子

更多[原创文章]

-

比特币激荡十年:有人一夜暴富,有人倾家荡产

-

马云的区块链大“败笔”:阿里与阿里系的区块链争夺战

-

“买房买车买钻戒,买吃买喝买国籍”,全球13207个商家接受数字货币!

-

5年前押注区块链,获索罗斯1亿美金支持,以太坊首例STO项目的“前世今生”

-

比特大陆首席经济学家邹传伟:代币价格波动对稳定币的启示 | 火星一线

-

千亿财富背后的秘密:细说胡润百富榜区块链大佬发家史

点击“阅读原文”,下载火星财经APP,获取更多资讯!

文章链接:https://www.btchangqing.cn/61612.html

更新时间:2022年10月08日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。