距离**的智能合约区块链以太坊将其旧的能源密集型工作量证明(PoW)模型(比特币等区块链所使用的)改为股权证明(PoS)已经一年多了。

这个切换被称为“合并”(The Merge),引入了“质押”(staking)这一新的方式来添加并批准区块链上的交易区块。

在工作量证明机制下,矿工将通过解决密码学难题来竞争添加区块。 现在,在 PoS 机制下,以太坊验证者在网络上质押 32 个以太坊(约 50,000 美元),并且他们被随机选择来添加区块。 在这两种模型下,如果矿工和验证者的区块被添加到区块链中,他们就会获得一些 ETH 奖励。

通过质押,以太坊极大地减少了区块链对环境的影响,但它仍然面临着围绕中心化权力、审查制度和某些基础设施中介机构的利用等一系列挑战。 以下是以太坊生态系统自合并以来的过去一年中所学到的五个要点:

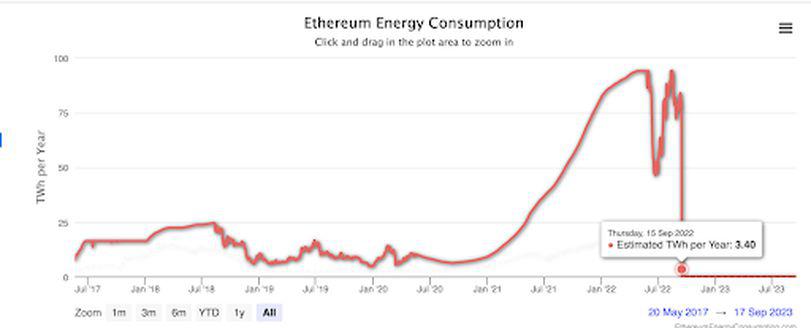

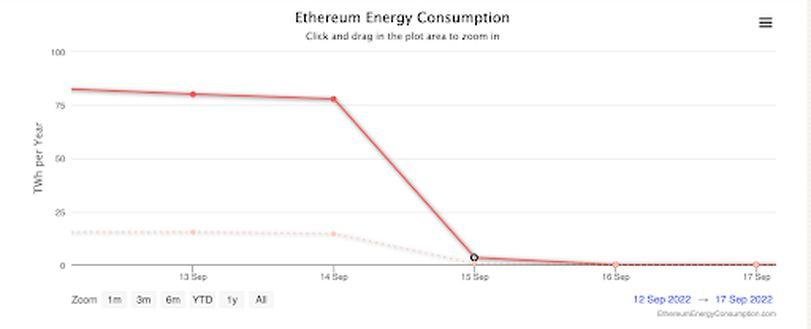

以太坊能源消耗下降99.9%

(Digiconomist)

以太坊的合并彻底改革了网络的共识机制——网络运营商的“去中心化”社区用来保护网络和处理交易的系统。 旧模型“工作量证明”使用耗电的“挖矿”系统来运行,网络运营商本质上是通过消耗计算能力来竞争处理区块(并获得奖励)。

从加密货币挖矿到质押的转变预计将大大减少以太坊的能源消耗——完全淘汰网络之前用于生成区块和保护用户的能源密集型系统。

以太坊在合并前的能源消耗大约相当于一个小国家的大小,其能源使用统计数据是早期 NFT 和 DeFi 批评者争论的主要焦点。 根据剑桥比特币电力消耗指数,比特币仍然使用工作量证明系统为其网络供电,其消耗的能源量与新加坡相同。

“以太坊的新能源消耗量大幅下降”。

合并一年后,以太坊的新排放量急剧下降。 以太坊的新权益证明系统比旧的基于挖矿的系统消耗的能源减少了 99.9%。 无论升级是成功或失败,现在都很难将以太坊描绘成对环境有害的了。

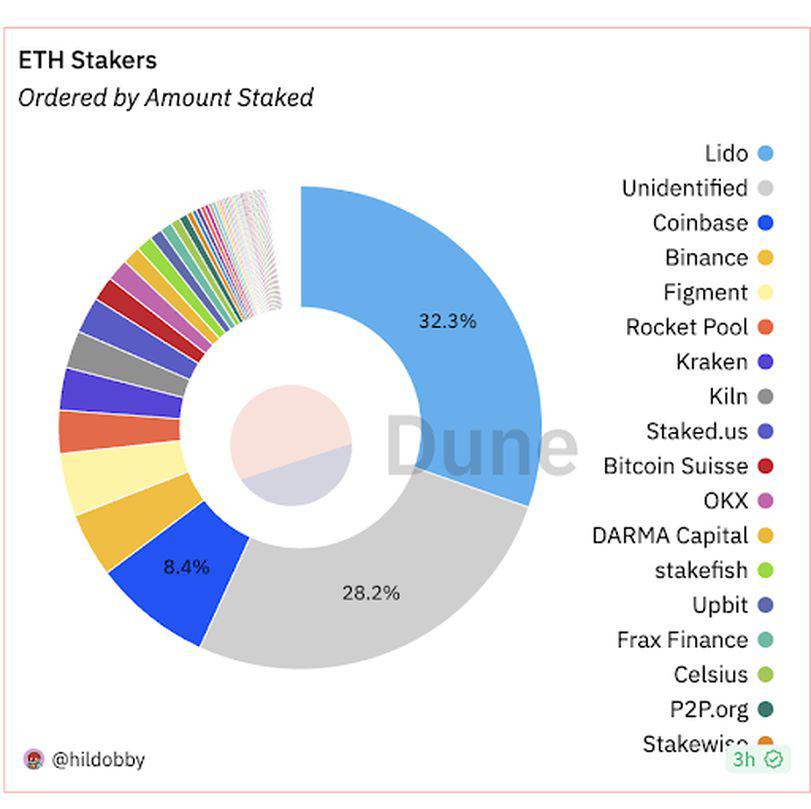

质押分布引发中心化问题

(Dune *ytics)

除了因其高昂的能源成本而受到批评外,以太坊的旧共识模型还因将权力集中在一小部分加密挖矿集团手中而受到抨击——这些集团拥有资金、专业硬件和专业知识,可以建造大规模的加密挖矿设施。在合并之前,只有三个矿池主导了大多数以太坊算力——这是衡量所有矿工集体计算能力的指标。

当合并行动将以太坊转变为 PoS 时,网络放弃了挖矿,转而支持质押。 新系统消除了 PoW 的硬件要求和计算成本,部分原因是为更多人参与运营网络打开大门。

然而,合并一年后,中心化仍然是以太坊面临的**挑战之一。 要在以太坊上进行质押,验证者需要在网络中锁定 32 ETH,即大约 50,000 美元——这些资金可以赚取稳定的利息,但如果验证者犯错或有不诚实行为,这些资金可能会被撤销。 设置验证者节点以在网络上进行质押也可能是一项复杂的任务,这意味着如果设置不当可能会导致经济处罚。

由于建立节点的费用和技术障碍,中介服务应运而生——来自 Coinbase 等公司和 Lido 等“去中心化”集体——允许用户将他们的 ETH 集中在一起,为节点创建 32 个 ETH。 这些中介实体承担了大部分繁重的工作:他们从用户那里拿走 ETH,代表他们进行质押,并从他们运营验证器所获得的奖励中抽取一部分。

甚至在合并之前,一些反 PoS 倡导者就担心质押可能会增加以太坊的中心化——这意味着这些中介机构中的一小部分(甚至是单个中介机构)可能会对将哪些区块添加到网络中获得不成比例的控制权。

这种情况似乎正在上演:目前,**的质押提供商是**的去中心化质押池 Lido。 Lido 目前占质押 ETH 总份额的 32.3%,接近 33% 大关时引发了人们对中心化的担忧,开发人员称这一阈值可能会导致安全问题。

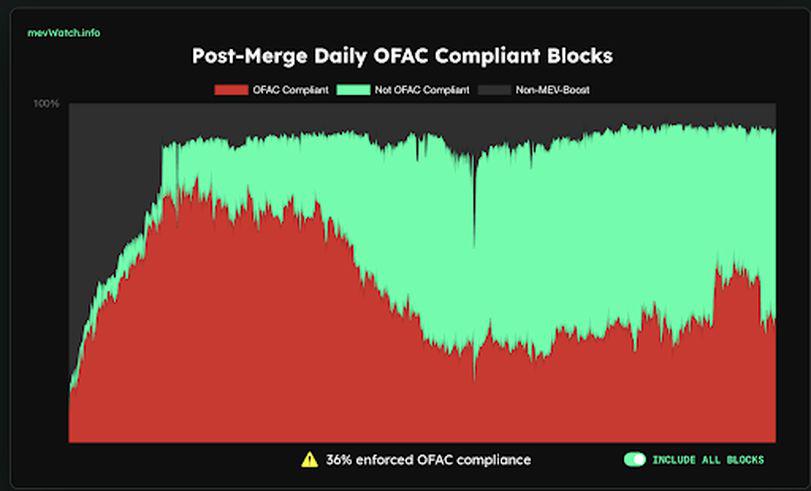

MEV和审查制度

(mevboost.pics)

(mevwatch.info)

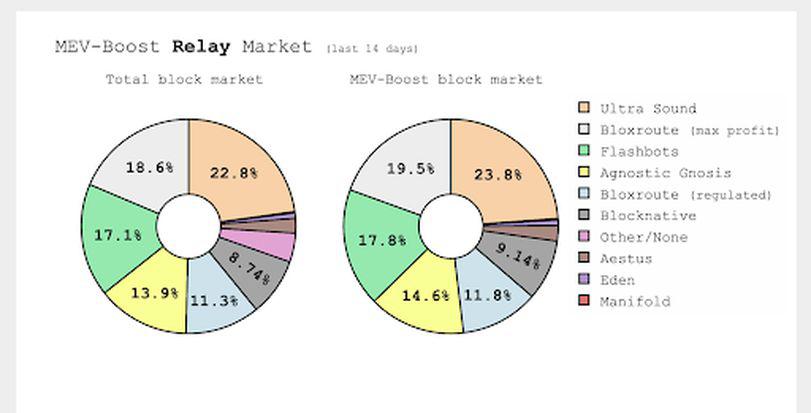

合并后,以太坊的验证者通过一种称为**可提取价值(MEV)的做法成功地获得了可观的额外利润。 这有时被视为一种“隐形税”,验证者和构建者可以通过在将交易添加到网络之前策略性地插入或重新排序交易来向用户收取这些税。

当 MEV 成为网络上意想不到的中心化和审查载体时,第三方介入并试图解决这种做法的一些更有害的副作用。

Flashbots 是一家以太坊研发公司,发明了 MEV-boost,这是一款验证者可以运行的软件,以减少 MEV 的负面影响。 然而,Flashbots 针对 MEV 问题的解决方案是有争议的。 虽然有些人认为 MEV 应该被完全根除,但 Flashbots 引入了 MEV-Boost,使这种做法无处不在。

目前,以太坊上大约 90% 的区块都经过 MEV-Boost,它优化了交易组织成区块的方式,以便为验证者获取**利润。

MEV-boost 的普及已经成为网络争论的焦点。 如前所述,MEV 被一些人视为对用户不公平的税收。 Flashbots 在以太坊 MEV 市场中的核心作用受到了批评:通过 Flashbots 软件组装的大多数区块都是通过 Flashbots 本身“中继”或传递给验证器的。

这种中心化被一些人视为审查制度的潜在载体:当美国财政部批准一些与混币器程序 Tornado Cash 相关的以太坊地址时,Flashbots 停止将这些交易添加到发送给验证器的区块中。 这一举动令以太坊建设者感到厌恶,他们认为 Flashbot 所占据的基础设施层面应该是完全中立的——以免整个网络变得更加类似于 Visa 等中心化支付处理器。

自合并初期以来,以太坊社区一直在努力通过配置 MEV-Boost 使用非 Flashbots 中继来减少审查。 目前,17.3%的区块依靠Flashbots的中继来提取MEV,审查率下降至35%,与2022年11月78%的高点相比,这是一个巨大的逆转。

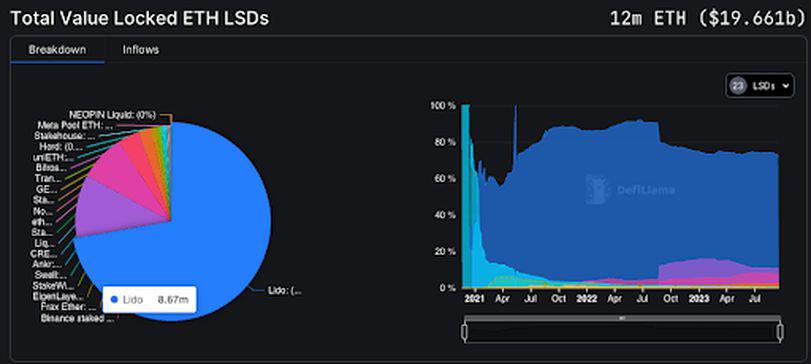

流动质押代币已经占领了 ETH 市场

(https://defillama.com/lsd)

合并之后,流动性质押在以太坊生态系统中兴起。

任何人都可以通过质押过程获得奖励并参与以太坊的安全系统,其中涉及将 ETH 代币锁定在以太坊区块链上的地址中,以换取稳定的利息流。 但存在一个问题:一旦代币被质押,它们就无法在 DeFi 中购买、出售或使用(例如作为贷款抵押品)——这限制了质押对那些有兴趣**化投资价值的投资者的吸引力。

来自第三方的流动质押服务提供了传统质押的替代方案。 通过 Lido 等服务进行质押的用户,而不是直接通过以太坊进行质押,可以获得一种代表其质押资产的衍生 ETH 代币:流动性质押代币,简称“LST”。

LST 就像普通质押的 ETH 一样赚取利息,但它们可以像任何其他加密货币一样买卖——这使得它们对于想要轻松参与 ETH 质押的 DeFi 交易者来说是一项极具吸引力的投资。 作为额外的好处,LST 为用户提供质押风险,而无需他们投入 32个 ETH,这是质押所需的**金额。

在 2023 年 4 月的 Shapella 升级之前,质押者不可能提取质押的 ETH,因此人们最初转向流动性质押来赚取质押收益,而无需承担锁定代币未知时间的风险。 一旦可以提取质押的 ETH——消除了质押的主要风险之一,但侵蚀了 LST 的附加值之一——一些人认为流动性质押市场可能会萎缩,转而支持传统质押。 事实并非如此。

“短期内宏观经济因素的影响可能比供应变化更大。”

目前,流动性质押市场价值近 200 亿美元,并且正在快速增长,这主要是由于 LST 在 DeFi 中无处不在,以及与传统质押相比,LST 更容易获得。 Lido的代币stETH在LST市场中占有**份额,约占LST总份额的72.24%。

ETH 净供应量下降

(Ultra Sound Money)

(Ultra Sound Money)

合并更新对以太坊的代币经济学进行了一些调整——支撑区块链原生代币的规则。

最值得注意的是,此次升级**使 ETH 出现“通缩”,这意味着该代币的总体供应量现在正在减少而不是增加。 今天 ETH 的流通量比一年前减少了 0.24%。 供应量的减少部分源于 EIP-1559,这是合并前大约一年的网络升级。 这次升级开始在网络上的每笔交易中“燃烧”一些 ETH,但直到合并进一步削减新 ETH 的发行速度后,ETH 才出现净通货紧缩。

当 ETH 的供应量逐年增长时,一些投资者担心他们所持有的代币份额会随着时间的推移而贬值。 一些人希望通货紧缩有助于让 ETH 变得更有价值。 到目前为止,很难说这种情况是否发生过。 自合并以来的几个月里,以太坊的价格没有太大变化,短期内宏观经济因素的影响可能比供应变化更大。

文章标题:以太坊合并一年后的质押现状如何?

文章链接:https://www.btchangqing.cn/598255.html

更新时间:2023年09月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。