作者:Binance Research;翻译:区块链之家0xxz

一、要点

-

LSDfi是指建立在流动抵押衍生品(LSD)之上的DeFi协议。通过提供额外的收益机会,LSDfi协议使LSD持有者能够将其资产投入使用并**化收益。

-

得益于流动抵押的采用,过去几个月LSDfi协议的总锁定价值(TVL)迅速增长。**LSDfi协议的累计TVL已经超过4亿美元,比一个月前翻了一番以上。

-

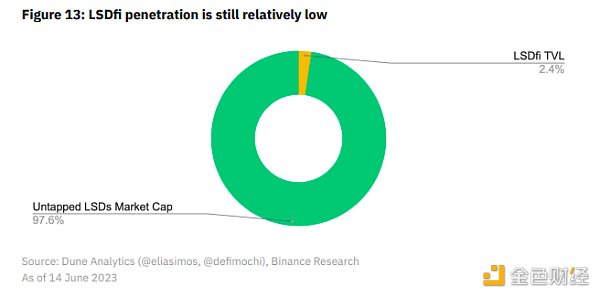

LSDfi增长的动力包括质押ETH的增长以及LSDfi的渗透率较低。目前,LSDfi协议的TVL仅占总市场的不到3%。

-

尽管LSDfi为LSD持有者提供了有吸引力的机会,但用户应该注意相关风险,包括但不限于惩罚风险、LSD价格风险、智能合约风险和第三方风险。

二、LSD现状

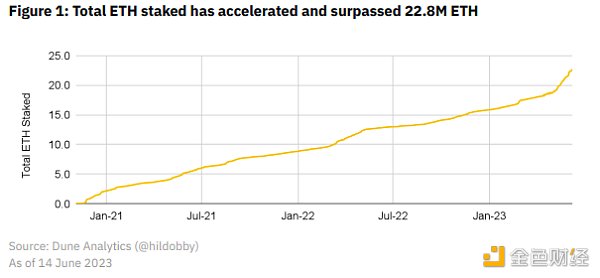

以太坊成功过渡到权益证明(PoS),随后通过Shapella升级实现了可提取的质押ETH,从而促使质押市场大幅增长。

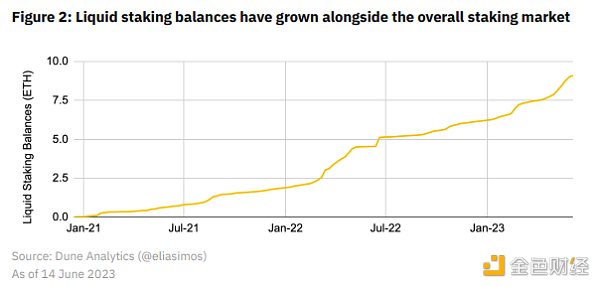

与此同时,流动抵押衍生品(LSD)也出现了显著增长。回顾一下,LSD是由流动抵押平台(如stETH、rETH、WBETH等)发行的代币。独立运行一个节点存在相当大的技术困难和资本要求,可能并不适合所有人。因此,流动抵押协议允许更多用户以较低的准入门槛参与质押过程,并保持质押资产的流动性。通过发行流动抵押代币,用户可以参与加密生态系统中的更广泛机会。

与此同时,流动抵押衍生品(LSD)也出现了显著增长。回顾一下,LSD是由流动抵押平台(如stETH、rETH、WBETH等)发行的代币。独立运行一个节点存在相当大的技术困难和资本要求,可能并不适合所有人。因此,流动抵押协议允许更多用户以较低的准入门槛参与质押过程,并保持质押资产的流动性。通过发行流动抵押代币,用户可以参与加密生态系统中的更广泛机会。

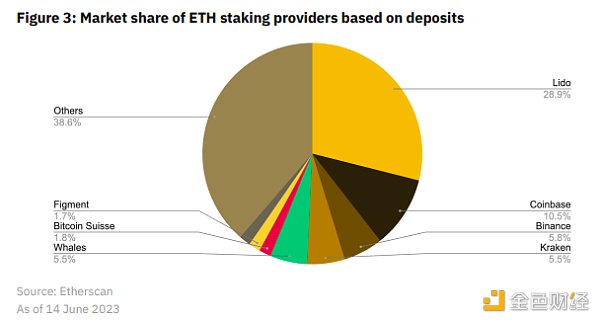

就整体以太坊质押格局而言,Lido是**的参与者,占据28.9%的市场份额。其次是Coinbase、Binance和Kraken等中心化交易所。还有一些较小的流动抵押提供者,但其质押ETH数量较少。

就整体以太坊质押格局而言,Lido是**的参与者,占据28.9%的市场份额。其次是Coinbase、Binance和Kraken等中心化交易所。还有一些较小的流动抵押提供者,但其质押ETH数量较少。

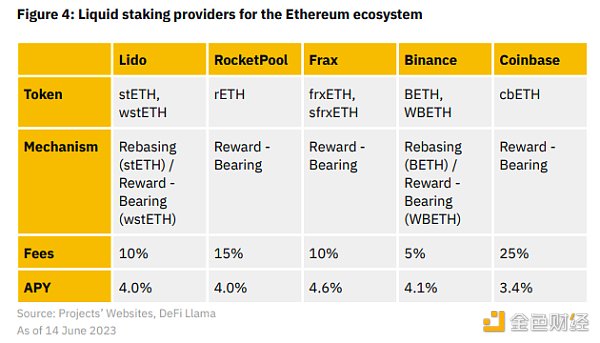

流动抵押提供者发行自己的LSD,从而提供流动性并使持有者能够参与加密生态系统中的其他机会。LSD可以是重新平衡或带奖励的代币。持有重新平衡代币(如stETH)的人会随着质押奖励或惩罚的发生而感受到余额的变化。相反,带奖励的代币通过代币价值的变化来反映累计收益,而不是通过余额的变化。

流动抵押提供者发行自己的LSD,从而提供流动性并使持有者能够参与加密生态系统中的其他机会。LSD可以是重新平衡或带奖励的代币。持有重新平衡代币(如stETH)的人会随着质押奖励或惩罚的发生而感受到余额的变化。相反,带奖励的代币通过代币价值的变化来反映累计收益,而不是通过余额的变化。

尽管本报告主要关注以太坊的流动抵押格局,但需要注意的是,流动抵押并不限于以太坊生态系统。

尽管本报告主要关注以太坊的流动抵押格局,但需要注意的是,流动抵押并不限于以太坊生态系统。

例如,在BNB生态系统中,也存在流动抵押领域,其TVL约为1.5亿美元。与以太坊的流动抵押机制类似,BNB的质押者获得流动性抵押的BNB,这提供了即时流动性,并可用于DeFi中的其他方面以产生额外收益。

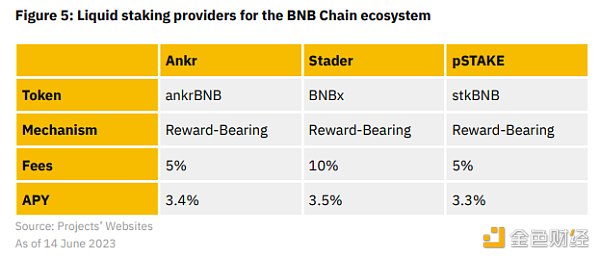

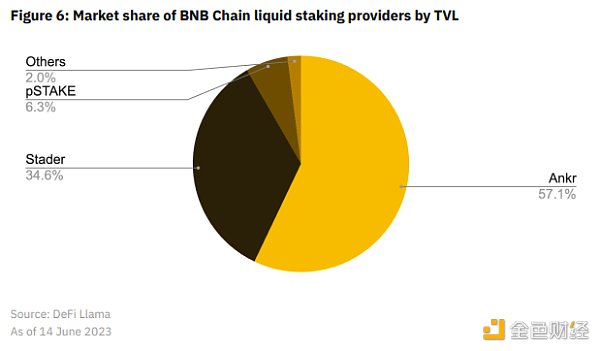

在BNB生态系统中,Ankr是**的流动抵押提供者,其协议质押了超过21.4万个BNB。与之相伴的还有Stader和pSTAKE等几个协议,它们是BNB生态系统中主要的流动抵押提供者。各个协议的费用通常相似且具有竞争力,但流动抵押代币在DeFi的去中心化应用(dApps)中的可用性和流动性有所不同。

在BNB生态系统中,Ankr是**的流动抵押提供者,其协议质押了超过21.4万个BNB。与之相伴的还有Stader和pSTAKE等几个协议,它们是BNB生态系统中主要的流动抵押提供者。各个协议的费用通常相似且具有竞争力,但流动抵押代币在DeFi的去中心化应用(dApps)中的可用性和流动性有所不同。

三、LSDs的金融化

假设你拥有LSD(流动抵押衍生品)并在持有期间获得质押奖励。这很不错,但如果你可以更进一步,在基础质押利率之上产生额外收益,该多好呢?

这就是LSDfi的世界。

LSDfi指的是建立在流动抵押衍生品之上的DeFi协议。通过提供额外的收益机会,LSDfi协议使LSD持有者能够利用其资产并**化收益。

1、LSDfi生态系统

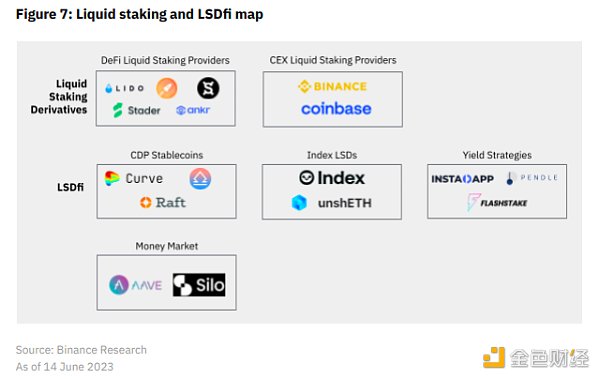

LSDfi生态系统包括一系列成熟的DeFi协议,它们已将LSD纳入其多样化的产品套件,以及更近期主要基于LSD的项目。

为了完整起见,我们还包括了主要的LSD协议和提供者。

-

DeFi流动性抵押提供者:允许用户参与质押并获得LSD的DeFi提供者

-

CEX流动性抵押提供者:提供流动性抵押服务的中心化交易所(CEX)

-

CDP稳定币:使用LSD作为抵押物的抵押债务头寸(CDP)协议,允许用户铸造稳定币

-

LSD指数:代表一篮子LSD指数

-

收益策略:使用户能够获得额外收益机会的协议

-

货币市场:使用LSD促进借贷活动的协议

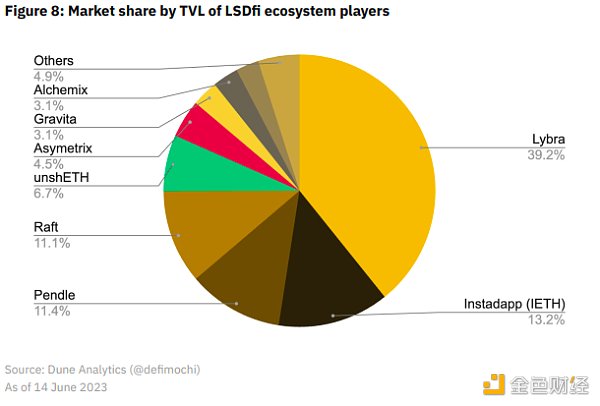

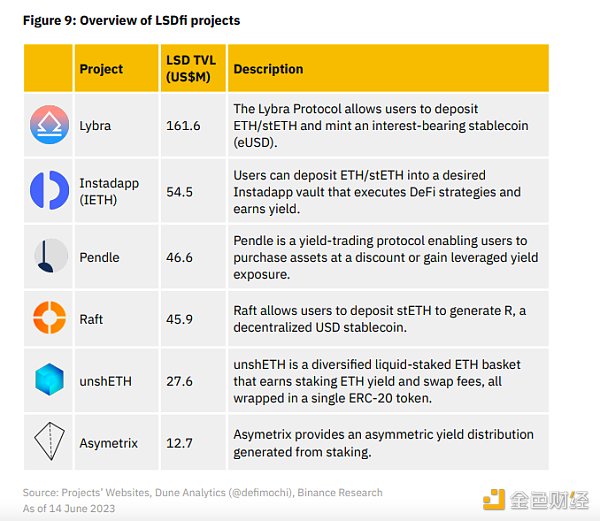

LSDfi领域相对集中,前五名参与者拥有超过81%的TVL。bra是市场***,考虑到该项目仅在4月份上线主网,它的崛起速度很快。

上表提供了几个LSDfi项目的概述。从CDP稳定币到自动化收益策略,项目类型多样。随着时间的推移,预计该领域将有更多创新,为LSD持有者提供更多产生收益的选择。

上表提供了几个LSDfi项目的概述。从CDP稳定币到自动化收益策略,项目类型多样。随着时间的推移,预计该领域将有更多创新,为LSD持有者提供更多产生收益的选择。

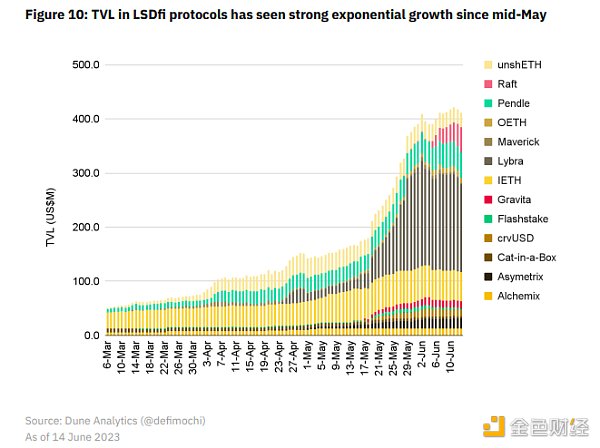

2、LSDfi的增长

受益于流动抵押的采用,过去几个月,LSDfi协议的TVL迅速增长。随着这种趋势的壮大,**LSDfi协议的累计TVL已经突破4亿美元,相比一个月前增长了一倍以上。

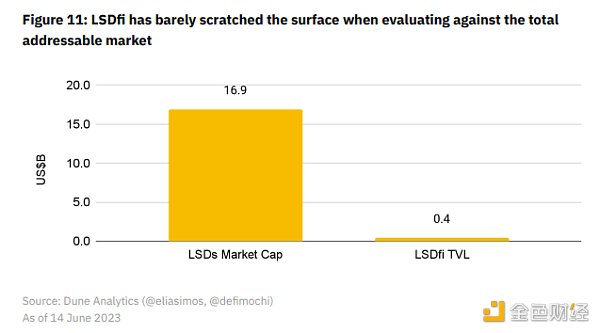

LSDfi协议的增长受益于Shapella升级后质押ETH的结构性助推。随着更多人参与质押,流动抵押的采用也增加了。自然地,持有LSD的人也会寻求LSDfi协议以产生额外的收益。考虑到以太坊上超过169亿美元的LSD和LSDfi协议约4.12亿美元的TVL(约占总市场的2%),这样的增长并不令人意外。

LSDfi协议的增长受益于Shapella升级后质押ETH的结构性助推。随着更多人参与质押,流动抵押的采用也增加了。自然地,持有LSD的人也会寻求LSDfi协议以产生额外的收益。考虑到以太坊上超过169亿美元的LSD和LSDfi协议约4.12亿美元的TVL(约占总市场的2%),这样的增长并不令人意外。

3、LSDfi展望

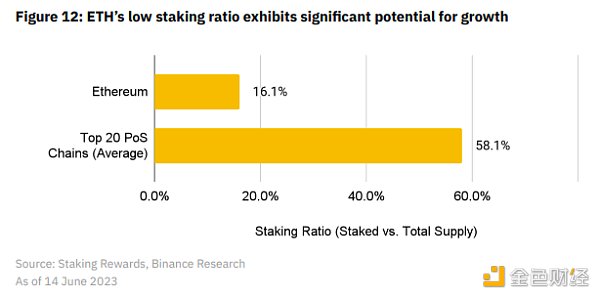

有利因素1:质押ETH的增长

目前,ETH的质押比例为16.1%,远低于前20个PoS链的平均值58.1%。随着Shapella升级后提现功能的启用,质押变得更具吸引力,质押者可以随时退出质押。

因此,质押比例有望增加,质押ETH的增加将成为LSD和LSDfi协议的积极催化剂和结构性助推力。

根据链上数据,已经出现了对ETH质押的增强需求的迹象。质押比例从Shapella升级前的不到15%略微增加到今天的16%以上,自Shapella升级以来已经质押了超过460万ETH。此外,从当前的验证队列时间46天也可以看出对质押的需求。(任何希望进入网络并质押他们的ETH的新验证者都必须等待46天。

有利因素2:LSDfi的渗透

虽然LSDfi协议的采用(以TVL衡量)有所增加,但它仍然是一个相对较小的行业。考虑到大多数项目是在过去几个月内推出的,对于该行业来说,现在仍然是早期阶段。尽管如此,随着LSD的持续发展和更多持有者寻求产生收益,更多的创新和项目推出以应对不断上升的需求并不足为奇。

从另一个角度来看,LSDfi协议中的TVL目前仅占总市场的不到3%(以LSD的市值作为**)。尽管一些LSD持有者可能对使用LSDfi协议持保留态度,而实现*的渗透几乎不可能,但低个位数的渗透率代表着巨大的增长空间。

4、风险

需要注意的是,LSDfi是一个相对年轻的市场,与所有新兴技术一样,使用者应该意识到与参与此类项目相关的风险。其中包括与流动抵押一般相关的风险。

-

惩罚风险:验证者未能达到某些质押参数(例如离线)将面临惩罚,持有LSD的人可能会面临惩罚风险。

-

LSD价格风险:由于市场力量,流动抵押代币的价格波动可能与其基础代币不同。这可能使用户面临价格波动和潜在的清算风险(如果作为抵押品)。

-

智能合约风险:用户与每个智能合约交互都存在新的智能合约漏洞层。

-

第三方风险:某些项目可能在其正常运营中使用其他dApp(例如收益策略)。在这种情况下,用户将面临额外的交易对手风险。

-

此外,上述因素不包括各个项目之间不同的项目特定风险。用户在参与之前应进行彻底的尽职调查。

四、结束语

LSDfi协议为寻求收益的LSD持有者开辟了新的机会。通过为流动抵押代币提供额外的使用案例,LSDfi鼓励质押参与,并有潜力加速流动抵押的增长。考虑到该领域目前处于早期发展阶段,我们将兴奋地观察该领域的进一步创新,并监测LSDfi的采用情况。流动抵押是一个新兴的生态系统,刚刚开始。请记住,在接下来的几周里,我们将发布一份关于基于数据驱动的流动性抵押的深度报告,请拭目以待。

文章链接:https://www.btchangqing.cn/556567.html

更新时间:2023年06月19日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。