Neptune Mutual是一个去中心化保险协议,基于参数覆盖模型,致力于降低投保人面临的加密市场风险。当前Neptune Mutual已在以太坊和Arbitrum网络上部署测试。 Neptune Mutual成立于2021年,截至目前,Neptune Mutual已完成3轮融资,累计融资超过1000万美金。Neptune Mutual有何独特的设计,能获得投资机构的如此青睐?

一、参数保险模型

Neptune Mutual 协议**的创新就是:基于传统参数保险设计的保险模型。参数保险(Parametric Insurance)也称为指数型保险, 参数保险的赔付不依赖于主观的人为定损,而是依靠客观事件的触发。参数型保险的**优势体现在理赔环节,不需要进行复杂的现场人为定损,保险可以在合同参数被触发之后迅速进行理赔。这一方面能为投保人提供更加及时的补偿,另一方面也能大幅度降低保险公司的理赔管理成本。具体参考:

链接:https://en.***.org/wiki/Parametric_insurance

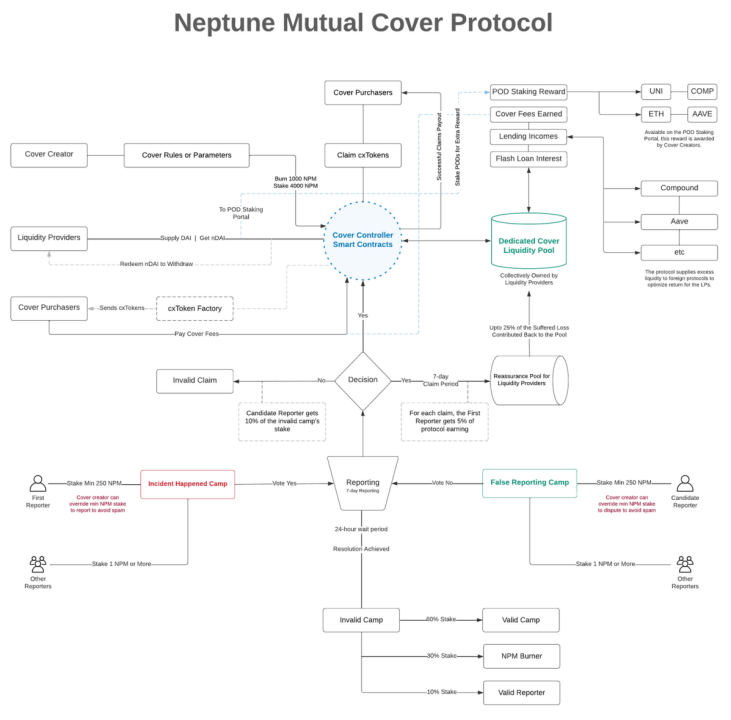

因为Neptune Mutual是去中心化的,其参数保险还是设计了索赔流程。其与其他去中心化保险项目的索赔不同的是,当保险事件发生时,Neptune Mutual只要有一个保单持有人提出索赔,只要索赔经过验证是成功的,其他所有该类保单持有人不需再索赔,都能自动获得赔付,每个单位保单都获得相同数量的稳定币支出(减去费用),保单持有人根据持有的单位保单的数量获得对应的赔付,当然任何一个保单持有人都可以提出索赔。

与其他去中心化保险项目相比,Neptune Mutual还有一个不同的地方是:如果风险事件确认发生,保单用户获得索赔,并不要求保单持有用户真的有财务损失。当风险事件发生时,索赔用户或者其他持有同样保单的用户获得赔付无需提供任何损失证据、提交数据或屏幕截图。也就是说,用户如果猜测或预测某个承保的智能合约风险事件会发生,用户即使在智能合约里没有任何资产,他也可以购买保单,当智能合约的风险事件真的发生时,协议只要验证了风险事件的发生,所有投保人都可以在几天内得到陪付,支付的金额就是用户在投保时就确定了的风险事件发生时投保人可以获得的索赔金额。

Neptune Mutual 协议当前只有智能合约和交易所类型的保险,其他类型的参数型保险还在规划中,下面从与其他去中心化保险项目(当前最成功的保险项目)对比下来看下Neptune Mutual 保险协议的优势和特色。

二、承保池设计

Neptune Mutual 协议的承保池类似可分为“专用”和“多样化”承保池,保证支付仅适用于专用承保池。专用承保池没有资本效率、杠杆作用或对保险子产品的支持。多样化承保池可以支持子产品保险,共同承保各种具有额外杠杆作用和资本效率的保险标的。下表是“专用”和“多样化”承保池之间的一些重要区别和相似之处。

三、流动性提供者

保险合约创建者

当前保险合约创建功能只能通过邀请机制。任何被列入白名单并拥有 NPM 代币的用户都可以创建一个保险合约。创建者必须销毁 1000 个 NPM 代币,以避免垃圾、可疑和无法理解的保险合同。此外,合约创建者必须抵押 4000个NPM 代币或更多。在没有任何承保责任的时候,保险合约创建者可以选择提交终止保险合约提案,但需要通过协议治理流程投票决定或由 Neptune Mutual 团队自行决定。

随着新的保险合约的创建,一个专门的流动性池也被创建。每个流动性池由流动性提供者共同拥有,流动性提供者提供流动性,分享收益,并在发生索赔事件时共同承担损失。流动资金池不属于 Neptune Mutual 协议。

在提供流动性之前,流动性提供者需要分析保险合约,以确认它是否满足其风险偏好。流动性提供者可以用 DAI、USDC或其他受支持的稳定币提供流动性。在提供流动性时,流动性提供者还必须提供 250 NPM 或更多(由保险创建者指定)。

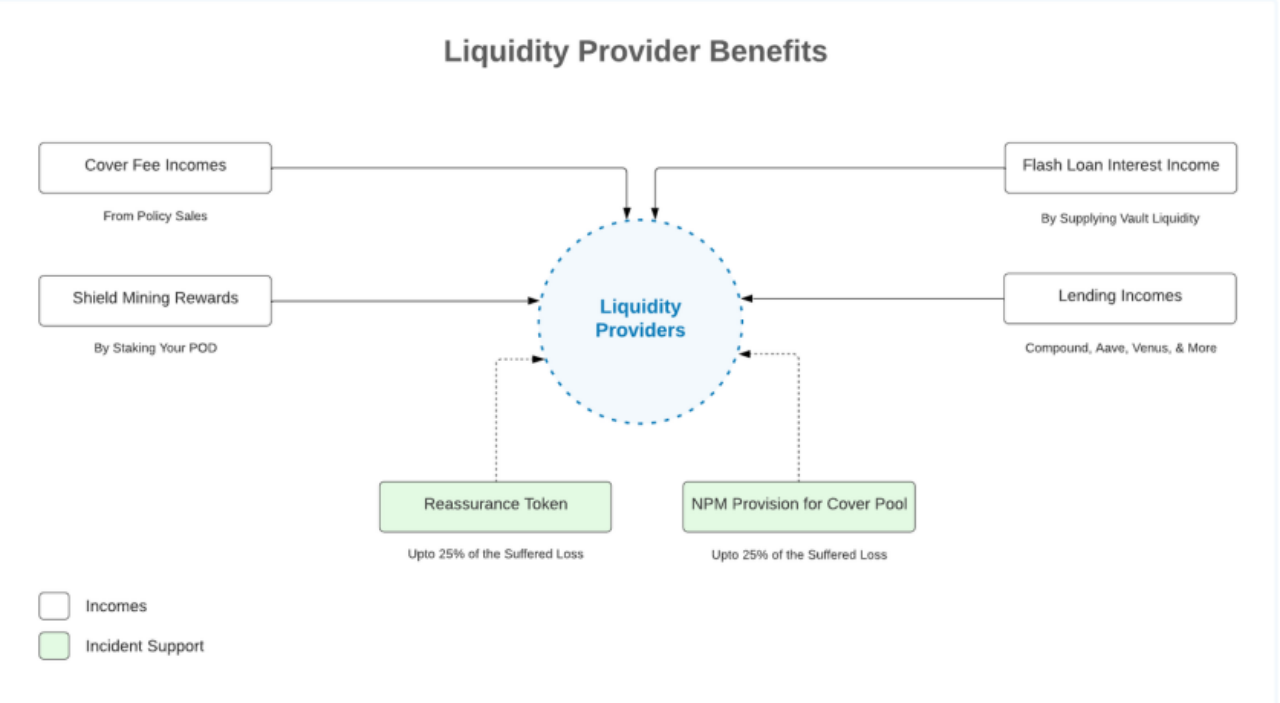

流动性提供者在提供流动性时,流动性提供者将收到 POD(存款证明)代币 。 POD 代币是产生收入(或损失)的资产。 POD 可以在提现期间赎回,以取回稳定币。

流动性提供者能获得保险购买者支付的保单费用收入, 所有保险购买者支付的保单费收入都会自动添加到资金池中。在每个月的月底,承保承诺到期,再次释放流动性以供用户购买保险。随着时间的推移添加到流动资金池中的保单费收入(以稳定币计)会提高 POD 的价格。作为流动性提供者,无需赎回 POD 即可获得保险的收入。

协议的资金池的多余资金在风险控制的情况还支持闪电贷和借贷业务,以为资金池获取更多的收入来源。

POD质押奖励

保险合约创建者可以向POD质押者提供额外奖励。奖励给质押POD者奖励支出不是稳定币,而是以保险合约标的的项目代币支付。

四、佣金与收入

购买保险

持有 1 个或更多 NPM 代币的任何人都可以购买最多3个月的保险合同。不需要 KYC。为保证理赔成功,协议将限制流动性提供者在一定时间内提取流动性,也就是说在一定时期内协议将锁定资金池内资产。已过期的保单费用自动累积在资金池中。

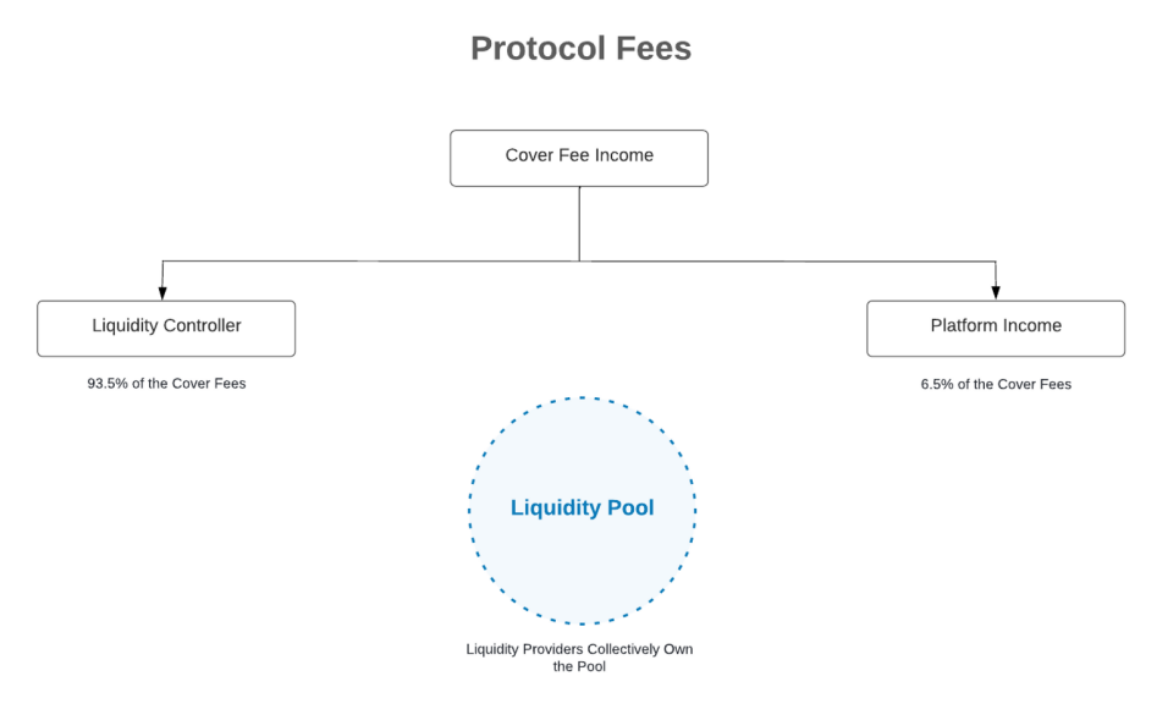

佣金与收入

在用户购买保单时该协议会自动扣除6.5%的保单费用。佣金收入的主要用来引导和拥有长期流动性和基金保障池。为了建设社区,收入的一部分也会奖励给协议的治理者。

五、经济模型

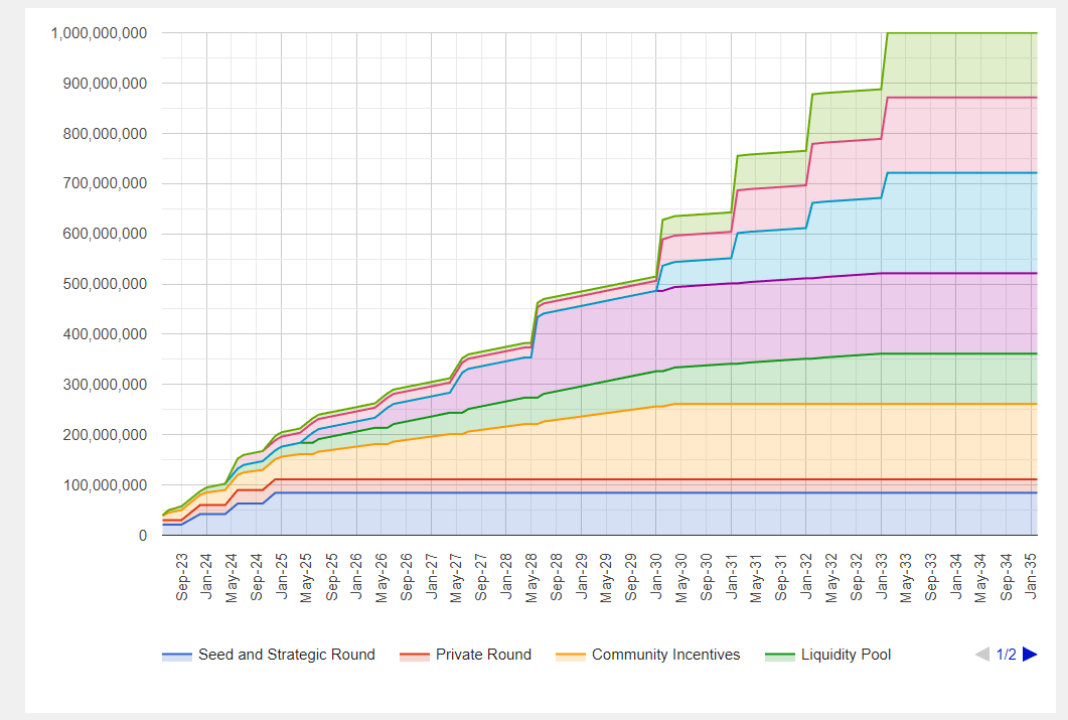

Neptune Mutual代币(NPM) 没有固定供应量,但可以铸造的**代币数量限制为 10 亿个代币。到 2033 年年中,将需要大约 10 年的时间才能完全发行所有 NPM 代币。已分配给战略和机构投资者的代币受悬崖期和锁仓时间表的约束,最长可达 2 年,具体取决于地区。团队代币将在未来 5 年内线性释放,这将导致总共约 7 年的代币锁定。

锁定代币:释放和流通

无锁定代币

社区激励代币的分配有助于提高协议的承保池的流动性和协议拥有的流动性,其总体目标是支持基于以太坊的协议并覆盖智能合约风险。这些代币的分配时间取决于协议的使用情况,因为初始活动高的话可能会更快地耗尽分配,而初始较低使用将导致分配在较长时间内分配。如果这些分配被耗尽,协议可能会考虑调整其他种类的分配以增加社区激励和流动资金池分配。

暂定代币发行时间表

债券机制

债券机制的灵感来自 OmpusDAO 概念化的 Protocol-Owned Liquidity 功能。然而,与前者不同的是,NPM 代币不是无限的和通货膨胀的,因此协议不会有一直持续的债券活动。债券池功能只会在赛季中公布。对于债券池可用性的每个季节,都会以折扣价提供固定分配的 NPM 代币。

作为用户,用户可以在等待一周(锁定期)后,使用债券机制将用户的 NPM/DAI 对代币兑换成打折的 NPM 代币。在用户的锁定期之后,用户可以获得打折的 NPM 代币,而不是 Uniswap v2 LP 代币。协议使用 Bond 来引导 POL(Protocol-Owned Liquidity),增加 DEX 上 NPM 代币的流动性深度,并为合格的保险合约项目筹集承销风险资本。

六、融资信息

截至目前,Neptune Mutual已完成1030万美金。其中种子和战略轮完成500万美元融资,主要投资者包括,Fenbushi、Coinbase Ventures、Animoca Brands、GBV Capital、Huobi、OKX等。私募轮融资完成530万美元,XT.com、Gate io、Bitmart、LD Capital、Mapleblock Capital、Pulsar Global、The DuckDao、Dweb3、Lux Capital、Cabin VC、Poolz Finance、BSC Army、Whitelist Ventures、CryptoLark等参投。

Neptune Mutual Cover Protocol 目前处于开发的早期阶段。项目决定进行任何 ICO、IDO、IEO 公开发售,而是将公开发售的所有代币分配给社区。

七、NFT空投和代币

根据项目的文档提供的信息,项目已分配了大量代币在未来几个月和几年内空投给协议的用户。Neptune Mutual 的 NFT 系列将分为以下类型 – Free to Mint 和 Soulbound。

Free to Mint的 NFT 是可以免费铸造的**艺术品。在 Neptune Mutual 中,用户可以通过与平台互动获得经验来获得这些 NFT。另一方面,空投的 NFT 是分发给个人的,不需要任何形式的支付或补偿。这些 NFT 可以作为促销奖励或作为参与特定事件或活动的奖励提供。

项目用户可以通过与协议交互,多种方式赚取积分:可以购买保单、提供流动性或同时进行。获得一定量的积分就有机会获得NFT和代币NPM的空投。但是,要铸造更**别的 NFT,您必须首先铸造较低级别的 NFT。NFT等级越高,获得的NFT空投和代币空投越多。

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理。

文章标题:深入解读融资超1000万美元的DeFi保险项目:Neptune Mutual

文章链接:https://www.btchangqing.cn/521303.html

更新时间:2023年04月23日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。