上周,dYdX DAO 一项旨在将交易奖励减少约 45% 的治理提案 DIP 20 正式获得通过。与此同时,DYDX 代币价格应声飙升 30% 。

该提案本身并不复杂——减少交易激励,将资金节省下来充入金库,至于具体用途留待后议。但其背后反映出项目及利益相关方的意图却很直接:出于更长期的社区利益考量,dYdX 选择了适当放弃短期激励和好看的交易量数字。

这场 dYdX 内部对利益分配机制的“改革”以 84% 票数支持、 16% 反对落下帷幕,并未像此前 Uni 选择跨链桥工具那般引发轩然**。而作为 DeFi 头部项目的 dYdX,能够屡屡借助社区投票和公众治理来及时沟通、调整项目发展细节和中长期规划,已然成为业内不可多得的范本。

本文将以 dYdX 过往的数次重要转折为引,细致分析其社区治理思路对项目的短、长期影响,对比总结去中心化社区(即 DAO)在共识建立和利益分配等方面所遇到的挑战。

dYdX 治理发展进程和重要转折点

dYdX 提供类似 Binance 等中心化交易所的永续合约交易服务,其最终目标是建立一个完全去中心化的衍生品交易所。

2017 年夏天,前 Coinbase 工程师 Antonio Juliano 创立了 dYdX。该协议的前两个产品 Expo 和 Solo 是为以太坊上的保证金交易构建的。看到 2019 年 Bitmex 永续合约交易的爆炸式增长,dYdX 决定跟进。BTC 和 ETH 等衍生品合约的推出吸引了大量交易员,随着 2021 年 StarkNet 发布,基于其上的dYdX易用性得到进一步改善。

此外,dYdX 之所以能成为目前最成功、市场占有率很高的链上衍生品平台,得益于它较早采用订单簿模型、极具竞争力的费率机制、利用第三方喂价合约价格、丰富的订单类型以及良好的 UI/UX 界面等方面。

不过,曾经通过流动性激励吸引大量交易者和套利者的 dYdX,此后也困于大量薅羊毛的虚假交易。此外,如何进一步提升可扩展性,以及设计新的价值捕获模型,也是 dYdX 需要解决的问题。

2022 年 6 月 22 日,dYdX 宣布其 V 4 版本将作为基于 Coos SDK 和 Tendermint 的 Layer 1 区块链推出,同时 DYDX 被提议作为 dYdX v 4 的原生代币。

对 dYdX 而言,从以太坊撤退、基于 Coos 开发应用链的举措自然是有利于社区和用户的。通过这种方式,dYdX 有望提供一个新的价值捕获的故事——即,用户需要使用 DYDX 支付交易费用和验证节点费用。此外,DYDX 还可以参与 staking,运行自己的 sequencer 或 verifier 获取 MEV 以降低交易手续费等。

而在做出这样的选择之前, 2022 年 1 月 11 日,dYdX Trading Inc. 宣布了 dYdX 协议通往完全去中心化的道路:dYdX V 4 将是开源的、完全去中心化的,并且完全交给 dYdX 社区。

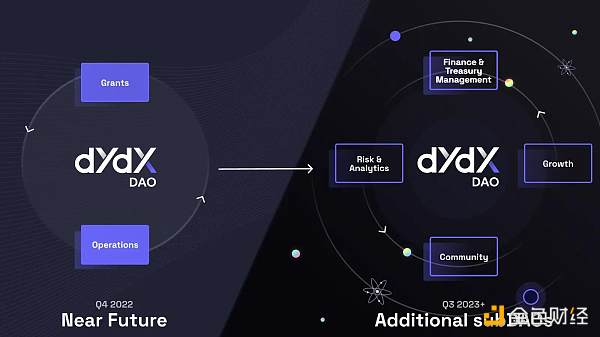

可以说,dYdX V 4 在主网上的发布标志着 dYdX 协议去中心化的转折点。从那时起,dYdX DAO 将单独并完全负责 dYdX 协议运行的所有方面。为此,dYdX 基金会在社区内部发布了关于 dYdX DAO 的潜在路线图。

在他们的设想中,dYdX DAO 可能会由几个自治的 subDAO 组成,每个 subDAO 负责 dYdX 协议的一部分核心功能(如财务和资金管理、增长、风险管理等),并最终对 dYdX 社区负责。subDAO 需要及时关注 dYdX 社区论坛上的评论请求 (DRC),引导社区讨论及推动提案进展,顺利执行已获通过的链上投票提案等。

dYdX 治理经验及背后逻辑

dYdX 通往去中心化的路径自然不是一蹴而就的,但奠定其核心的 dYdX 基金会早已在2021 年 6 月于瑞士成立。作为一家非营利性基金会,它的使命就是通过支持社区、开发者和去中心化治理来发展 dYdX 生态。

2021 年 8 月 3 日,dYdX 基金会正式宣布发行治理代币 DYDX,通过启用对协议的共享控制,允许 dYdX 社区真正治理 dYdX 第 2 层协议,协调交易者、流动性提供者和合作伙伴之间的激励,并围绕治理、奖励和质押建立一个强大的生态。

而通过数年间 dYdX v3 治理的经验和观察,官方曾发布过一些具体数字:

从参与治理的普遍度来看,在 dYdX v3 上的 30 个提案中,平均有 2600 万个 DYDX(约占可投票供应量的 7.0% )和 412 个地址(约占所有可投票钱包的 1.1% )参与投票。尽管市场存在波动,但 2022 年选民治理参与度环比增加。

从达成共识的效率来看,整个提案生命周期中论坛讨论、链下投票以及创建链上投票之间的平均准备时间分别为 17 天和 48 天。

而为了进一步提高 dYdX 治理普遍度和效率,dYdX 社区选择的解决方案是将某些参数的决策权委托给专门的 subDAO。此外,他们还在考虑将投票权和提案权实现进一步分配和去中心化。

综合来看,在过去数年的数十个提案中,关于安全模块、流动性模块以及资助计划、激励计划的讨论因直接影响 dYdX 的协议收入和生态发展引起了社区的广泛热情,参与投票的社区成员大多也站在社区整体利益的角度表达了自己的意见。

而 dYdX DAO 的使命感最早源自其创始人 Antonio Juliano。他曾在社区发文讲述自己对 dYdX 社区价值观的看法,其中尤为重要的一点是,他坦率讲述了 DAO 应该考虑资助哪些类型的贡献者。与其用少量的钱来补偿大量贡献者,Juliano 建议**是向少数才华横溢的贡献者支付大量的钱。

此外,在社区中产生重要影响的一件事莫过于 2023 年初 dYdX 基金会发布一项关于 DYDX 代币归属时间表的修正案。30% (1.5 亿 dYdX)代币原计划在 2023 年 2 月初解锁,这将使流通供应量增加 * 以上。然而,修正案将代币锁定期延长至 2023 年 12 月 1 日。此举有力凝聚了社区对 DYDX 的信心和认同感,然后传递给了更为广泛的投资者群体,最直接的表现就是,消息发布后 dYdX 代币价格飙升超 25% 。

DAO 治理挑战与总结

迄今为止,DAO 的治理模型大多是国家和公司治理模型的简化版本。当今加密项目中的大多数治理机制,都是基于代币的一种民主实现形式。

机制设计者们的确借助新颖的链上功能对旧模型加以强化,比如类似于直接民主的 One-Wallet-One-Vote、旨在降低巨鲸投票权二次投票机制以及 Vitalik Buterin 等人提出的参与证明(PoP)。

这些改进不能说不重要,因为它们主要集中提高效率并减轻或延迟恶意提案的影响。但它们没有回答一个关键问题:底层治理框架能否在处理复杂任务的同时激励良性行为?

绝大多数 DAO 治理模型很难做到这一点。

最初,大多数链上治理系统旨在协调非常简单的决策:比如将抵押代币列入白名单、修改某个参数、激活或停用某个不太重要的功能。DAO 的任务是被明确定义的,贡献者的角色是保持它正常工作或做些微小改进。

然而随着用户基数和收入数字的提升,DAO 能够发挥作用的范围越来越多,当 DAO 的治理涉及到大量财务或其他资源的转移时,问题将被迅速放大。也因此,几乎每个 DAO 都面临着两个核心挑战:太过集中、太过脆弱。

至少在当下,DAO 治理只是模仿了传统的股东治理,换句话说,我们还没有看到真正的去中心化治理以及 Web3 的魅力——即,赋予更多的人为系统做出创造性贡献的能力。

但需要肯定的是,关于 DAO 的试验进展得非常之快,它正在迅速演化成传统模式看不懂、学不会的样子。借助互联网和区块链的规模化、颗粒度、可编程性、可组合性,它有望通过不断的实践和创新进化成更好的模型。

如果 DAO 的试验注定会犯错,我们希望看到的是有成效、有裨益的错误。当下不必苛求 DAO 的完美,更多类似 dYdX 的加密项目将朝着更适应市场的方向前进。

来源:星球日报

文章标题:浅谈dYdX的治理发展进程和重要转折点

文章链接:https://www.btchangqing.cn/500543.html

更新时间:2023年03月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。