(梵高橄榄园)

自6月15日Compound为其治理代币COMP推出流动性挖矿以来,不到一个月后,流动性挖矿已成为加密货币界最热门的话题,越来越多的项目正在开展各自的流动性挖矿,所以DeFi的流动性挖矿是什么?

蓝狐笔记在下面进行了简要说明,本文适合新手阅读。

流动性挖矿的爆炸式增长

复合挖矿效应

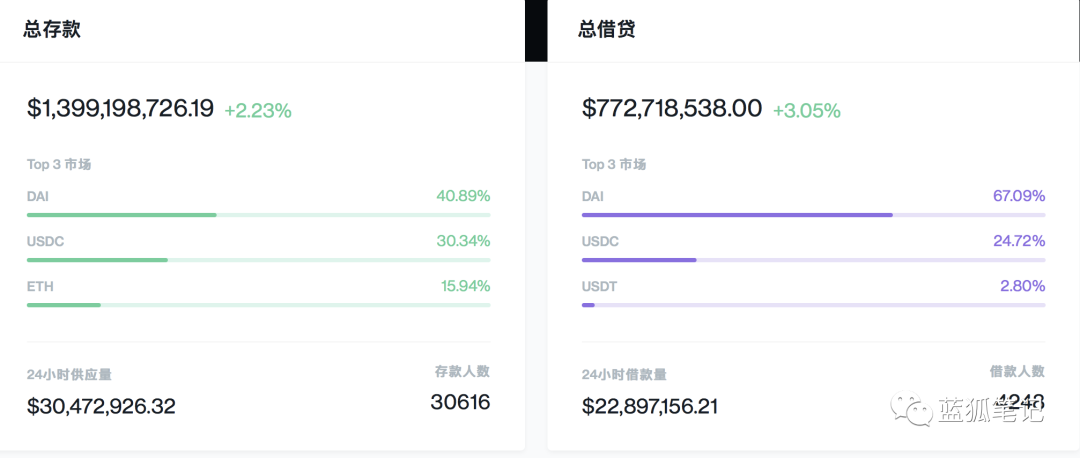

复合流动性挖矿最初已形成类似于小黑洞的虹吸效应。在撰写《蓝狐》笔记时,Compound的总存款超过13.9亿美元,是20天前的大约10倍,贷款总额超过7.7亿美元,是20天前的30倍;存款数量达到30,616人,借款人数达到4,248人。在不到一个月的时间内,这些变化是惊人的。

(当前总存款和总借款,来源:复合)

此外,复合流动性挖矿释放后,其溢出效应也非常明显。例如,Cure的稳定币交易量猛增;例如,Compound在几天前更改了挖矿分配规则,这直接导致对DAI的需求激增。这些是Compound对DeFi圈的直接影响。关于Compound的挖矿,“ Compound超越Maker成为DeFi市值**的项目:DeFi戏剧开场”

平衡器的流动性增长

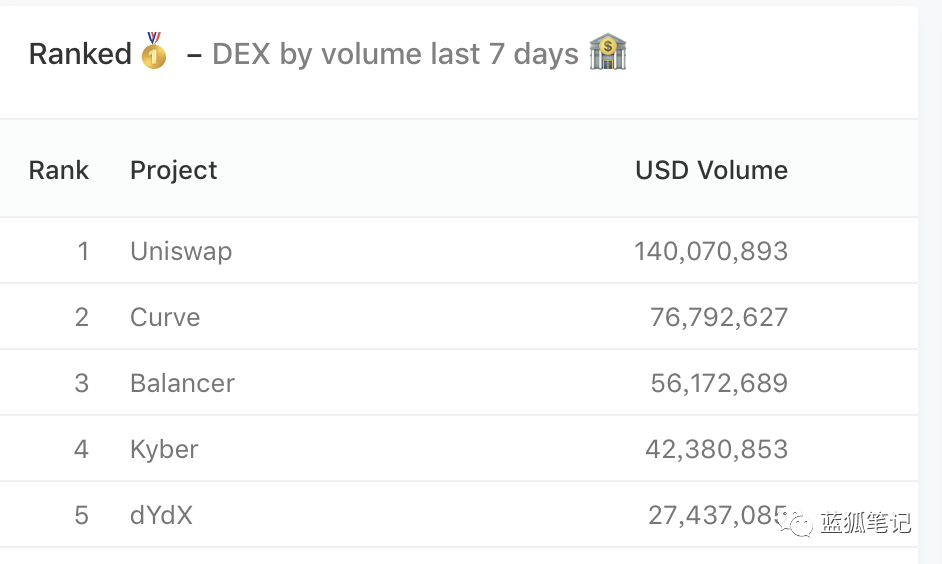

Balancer是继Compound之后最近进行液体挖矿的第二个项目。它的流动性从6月5日的不到2,000万美元增加到7月5日的1.4亿美元,每月增加了约7倍,使其成为当前流动性**的DEX项目。同时,其交易量也在迅速增长。从上周的交易量来看,它已跻身前三名,仅次于Uniswap和Cure,并且有继续攀升的趋势。更多关于Balancer的文章“ Balancer接管了Compound?”

(Balancer的7天交易量在DEX中排名前三,资料来源:Dune*ytics)

许多人在路上

除了Compound和均衡器的流动性挖矿外,还有Cure,Bancor,Thorchain,mStable,bzx,Kaa …等的挖矿。整个DeFi领域的挖矿活动正在扩展,并且还有更多的路要走。从总体趋势来看,流动性挖矿肯定会过热。一些鲸鱼甚至在挖矿后甚至没有保留挖矿的代币,而是直接出售它们以锁定利润。

DeFi的流动性挖矿是什么?

首先,什么是DeFi?

DeFi English是去中心化财务,即去中心化财务或分布式财务。它们是在公链(例如以太坊 )上运行的产品。这些产品具有不可篡改的操作逻辑,也就是说,不能被篡改的智能合约。

为什么要在以太坊等以太坊上运行?而不是单独开发金融产品来为用户提供服务?由于以太坊其他井链由数千个节点组成,因此每个网络节点都维护相同的状态记录和代码。其所有交易和州都需要达成共识。没有一个节点可以随意更改交易的历史记录和状态,也不能随意更改合同代码。在公链上运行金融产品意味着它不能被篡改。同时,它不需要许可,每个人都可以参与,这就是DeFi成为开放式金融的一部分的原因。**,它仍然是可组合的,并且可以基于这些金融产品进行构建,连接和组合,这导致了各种创新,这就是DeFi Lego这个术语经常出现的原因。

但是从目前的实践以太坊 ,由于以太坊汽油成本高昂,以及钱包管理和其他技术门槛,少量的金钱挖矿几乎不可能获得良好的收入。从这个角度来看,当前的DeFi流动性挖矿不能被视为包容性融资或真正的开放式融资,因为它具有相对较高的资本门槛和技术门槛。这将通过公链及其上运行的DeFi产品的后续迭代来解决。

由于DeFi在公链上运行,因此它是无许可证,不可篡改且可组合的,这意味着任何人都可以参与其中,并可以进行诸如借贷和交易之类的金融活动。简而言之,DeFi是一个全新的领域。

其次,什么是液体挖矿?

DEFI当前流动性挖矿,主要发生在以太坊在产品上的块链,它是通过以太坊受益于DEFI产品提供流动性。简而言之,可以将存放某些代币资产用于挖矿。之所以称为挖矿,也是基于比特币挖矿业。在Compound上进行流动性挖矿主要是为了在其上存入代币或借出代币,以获得COMP治理代币的报酬。 COMP代币表示复合协议的管理权。 COMP持有人可以对复合协议的发展方向进行投票。如果复合业务有价值,那么COMP具有自然的治理价值。

在Balancer上进行流动性挖矿的目的是为交易代币池提供流动性,例如为BAL- ETH池提供流动性,并且流动性提供者可以按一定比例(例如80:20)存入BAL和ETH代币,然后根据某些规则,获取BAL代币和相关交易费用。

简而言之,流动性挖矿主要是通过提供代币资产,从而获得收入。

流动性挖矿的好处是什么?

流动性挖矿的好处包括治理代币和交易费用。流动性挖矿可以简单地通过存放代币来获得被动收入,但是如果您想获得更高的收入,就需要对其进行管理。即使相同的协议在不同的货币市场或代币池之间,不同协议之间的收益率也不同。回报率也有很大差异。

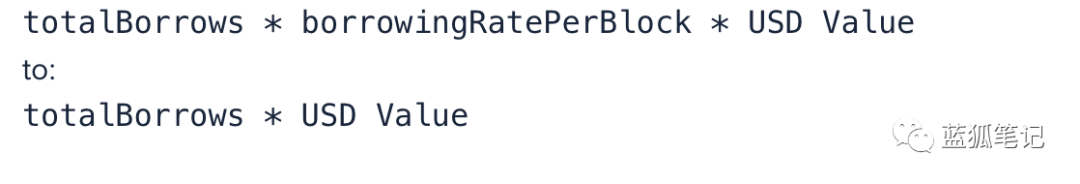

流动性挖矿的收入取决于许多因素。由于每个时间段(每天或每周)发行的代币数量基本上是固定的,因此收入主要取决于奖励代币的价格和流动性本身的权重(影响因素决策)以及总流动性的比例。复合代币的**价格超过了330美元,但现在已经降至186美元。不同的价格直接影响挖矿产量;同时,随着不同货币市场的存款总额和借款总额的增加,挖矿收入也增加了,流动性越来越稀释了。复合最初使用不同货币市场的贷款利率作为其重要的分配基础,但现在已删除了该因素。这对货币市场的资产流动有很大的转移作用。以前,英美烟草的贷款利率**,导致英美烟草在大宗商品上的流动性**。现在,更改规则后,极大地刺激了对稳定币DAI的需求。

(Compound分配规则调整,来源:Compound)

平衡器也有类似的经验。 BAL上市后的价格已超过20美元,目前在11美元左右波动。 BAL每周固定分配145,000。然后,当BAL的价格为20美元和10美元时,对流动性挖矿收入的影响是巨大的。当前,在平衡器中,不同流动性池中BAL代币的奖励权重存在差异。例如,某些代币池的权重为1,而某些代币池的权重仅为0.08,这将导致BAL分配的显着差异。通过设置影响因子,对资金流向有指导作用,对交换需求更强的优质交易池给予更大的重视,有利于其积极发展。

截至编写蓝狐笔记时,平衡器提供的总流动资金超过1.5亿美元,BAL的年度分配额达到7,558,418。除了BAL代币的收入外,均衡器上的流动资金池还可以捕获交易费用,但是目前这部分收入的比例并不大。

流动性挖矿的**盈利能力

当然,流动性挖矿可以通过杠杆操作**化利润,但同时也带来更大的风险。用户可以在同一协议内或跨协议进行操作。

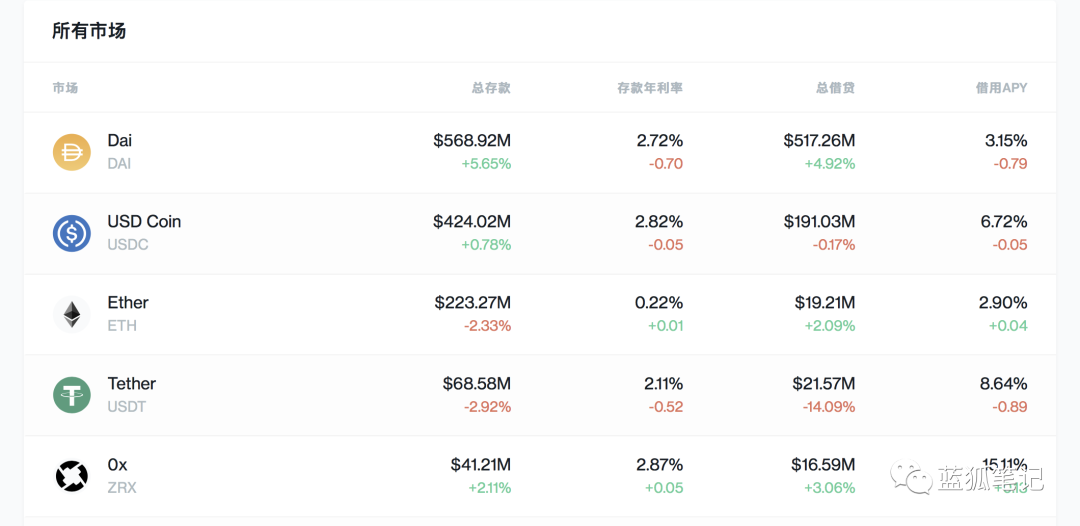

例如,在Compound上,由于它既对贷方又对借款人都进行了奖励,因此这使用户可以进行杠杆操作。用户先存入DAI,然后再贷出DAI,再存入DAI,再贷出DAI …目前市场上约有1.7亿DAI,现在DAI在Compound上的存入已达5.68亿美元,总借贷达到了5.17亿美元。当然,这也会带来更大的风险。

(DAI在大院中的总存款和总借款在两天内急剧增加,来源:大院)

此外,用户还可以跨协议进行操作,例如在Compound上借出代币,然后为Balancer提供流动性。如果“平衡器”和“复合物”上的收入超过了“复合物”上的贷款利息,则是有利可图的。

液体挖矿的虹吸管

内部平衡

随着越来越多的协议提供流动性挖矿,资金将流向最有利可图的地方,并**限度地利用不同协议之间的资产。最初,风险和回报的平衡是在协议内达成的,**,在不同的DeFi协议之间已达到平衡。**,它将与外界保持平衡。

虹吸外部资金

当然,更重要的不是DeFi协议之间的竞争,而是吸引生态外部的资金,例如CEX和机构资金。尽管目前规模不大,但是这一切正在发生,并且速度正在加快。

流动风险

流动性挖矿可以赚取高回报,尤其是在早期,但同时也充满风险。这里的风险包括智能合约风险,预言机风险和黑天鹅风险。一旦发生重大风险,可能会导致重大损失并使收益相形见.。

另外,随着越来越多的资金涌入,可能会进入过热阶段,矿业收入无法持续,一旦泡沫破裂,也很容易造成资产损失。流动性挖矿的目的之一是实现代币的去中心化,它也是一种代币分发机制,它允许更多的人参与协议的开发。但是,并非所有参与者都是有实际需求的用户。 。例如,有多少实际贷款需求的复合用户?流动性挖矿参与者是否符合协议的未来利益?一旦流动性挖矿收入难以维持,将会产生什么影响?

简而言之,对于想要进行流动性挖矿或投资治理代币的新手,除了获得高额回报外,还必须做好风险控制的准备。

风险警告:Blue Fox Notes中的所有文章均不能用作投资建议或推荐。投资是有风险的。投资应考虑个人风险承受能力。建议对项目进行深入调查,并仔细做出自己的投资决策。

欢迎加入蓝狐笔记小组的微信:pacinoli

文章标题:对DeFi的流动性挖掘的简单理解

文章链接:https://www.btchangqing.cn/49873.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。