撰文:0xmin

美国中小银行接连暴雷!

3 月 8 日,以加密货币友好**的银行 Silvergate Bank 宣布清盘,将所有存款退还客户。

3 月 10 日,专门为硅谷科技公司提供金融服务的硅谷银行(Silicon Valley Bank) 出售 210 亿美元的可销售证券,遭受了 18 亿美元的亏损,疑似存在流动性问题,周四股价暴跌超过 60%,市值一日蒸发 94 亿美元。

这也吓坏了一众硅谷大佬。

“硅谷教父”彼得蒂尔的风投基金 Founders Fund 直接建议投资的公司从硅谷银行撤资,Y Combinator CEO Garry Tan 也发出警告,建议被投企业考虑限制对贷方的敞口,**不要超过 25 万美元……

更可怕的是,硅谷银行或是酿成危机的第一块多米诺骨牌,不仅影响其他美国银行,更可能对硅谷的科技初创公司带来打击。

究竟发生了什么?

今天,我们将讲述一个关于银行如何破产的故事。

解读银行商业模式

首先,我们需要了解银行业的商业模式。

简单来说,商业银行就是一家经营货币的公司,银行的商业模式,和其他生意在本质上没有区别——低买高卖,只是这个商品变成了金钱。

银行从存款人或者说资本市场那里拿到钱,然后把它贷给借款人,从利息差里面获利。

比如:一家银行以年利率 2% 从存款那里借到钱,然后把它以年利率 6% 贷给借款人,银行就赚了 4% 的息差,这就是净利息收入。此外,银行还可以从基本的收费业务和其他服务中赚取利润,这就是非利息收入。净利息收入和非利息收入加在一起,构成了银行的净收入。

因此,银行想要获得更多利润的话,和销售商品一样,**的状态是无库存,也就是把低成本吸收进来的存款全部高价贷出去,毕竟存款都是有成本的,需要给储户利息。

这也构成了银行资产负债表的两端。

所有者权益 + 负债:所有者权益就是股本,客户放在银行的存款,本质是银行找客户借的,属于负债。对于银行而言,负债也就是存款越多越好,成本越低越好。像 Silvergate 这样主打加密友好的银行主要通过提供 SEN 网络这种独特的服务来吸收到了来自加密世界大公司的存款。

资产:与存款对应,银行发放给客户的贷款,就是银行的债权,属于资产,包括各类抵押贷款,面向普通消费者的信用贷款,各类债券,如国债、市政债券、抵押支持证券(MBS)或高评级公司债券。

那么,商业模式如此简单的银行是如何走向“破产”的呢?

当银行遭遇危机,也就意味着资产负债表出现了问题,通常有两种情况:坏账;期限错配。

-

银行坏账:在正常情况下,银行产生利润需要收回贷款,如果发出的贷款或者购买的债券是一堆垃圾,纷纷违约,那么银行将会面临实际损失。在次贷危机中破产的雷曼兄弟,就是因为因为持有大量不良贷款,资产负债表上的资产损失远大于银行的股本,也就是资不抵债。

-

期限错配:资产端期限与负债端期限不匹配,主要表现为“短存长贷”,即资金来源短期化、资金运用长期化。

举个例子,你这个月 1 号要交房租了,但是你的唯一现金流收入是这个月 10 号发放的工资,你的现金流入流出不匹配了,就出现了期限错配,也就是流动性危机。这时候怎么办呢?要么,你把手里的资产,比如股票、基金、加密货币等卖了换成现金,要么找朋友借点钱,应付一下当前的危机。

回归到 Silvergate 和硅谷银行,期限错配才是他们陷入危机的原因。

不仅是这两家银行,此前陷入危机的各类加密独角兽们,Celsius 、币印、AEX 等都是因期限错配导致的流动性危机而破产。

归根究底,这背后都与美联储加息相关,他们都是美元周期下的尸体。

Silvergate 如何破产?

成立于 1986 年的 Silvergate Capital Corp(股票代码:SI)是一个位于美国加州社区零售银行,几十年来一直保持沉寂,直到 2013 年 Alan Lane 决定进入加密行业。

Silvergate Bank 主打的标签是,一个对加密货币非常友好的银行,不仅接受加密交易平台和交易者的存款,还为加密货币结算建立了自己的加密结算支付网络 SEN(Silvergate Exchange Network),帮助交易所和客户更好的进行出入金,成为连接法币和加密货币的重要桥梁,比如 FTX 就一直使用 SEN 用于法币出入金。

截至 2022 年 12 月,Silvergate 总共有 1620 个客户,其中包括 104 家交易所。

当加密牛市到来,大量资金进入,来自加密行业的客户存款急剧增加,特别是由于 SEN 的存在,导致大量交易所的资金不得不沉淀在 Silvergate。

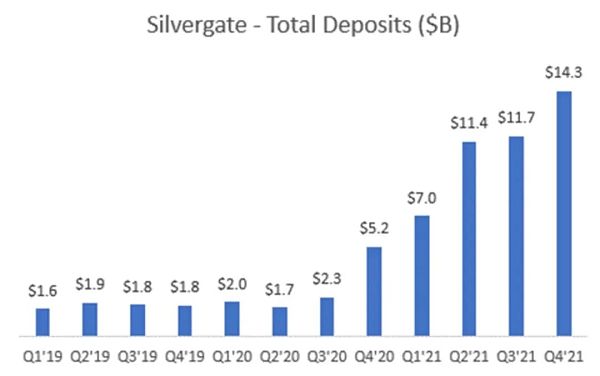

从 2020 年三季度到 2021 年四季度,Silvergate 存款直接从 23 亿美元飙升至 143 亿美元,增长接近 7 倍。

加密货币友好以及加密牛市,让 Silvergate 负债端也就是存款急剧扩张,但是这倒逼该公司不得不去“买资产”,发放贷款周期太长,而且这也不是 Silvergate 的优势,于是他选择在 2021 年期间购买了数十亿美元的长期市政债券和抵押支持证券(MBS)。

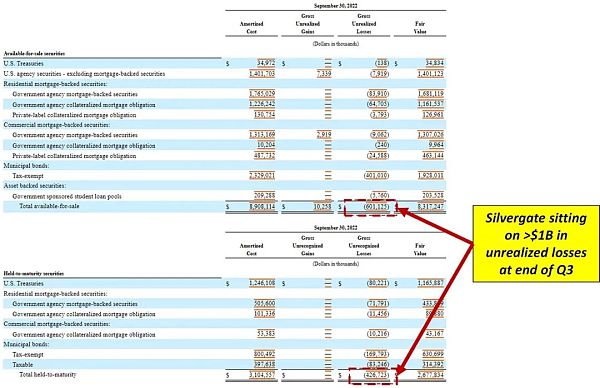

截至 2022 年 9 月 30 日,该公司的资产负债表显示约 114 亿美元的债券,此外,贷款仅有约 14 亿美元。所以,Silvergate 本质上是一家在加密世界和传统金融市场套利的“投资公司”:靠银行牌照和 SEN 从加密机构低息甚至零息吸收存款,再去买债券,赚取中间差价收益。

廉价的存款与优质的资产并存,一切看起来都很美好,直到 2022 年,两只黑天鹅来临。

2022 年,美联储进入疯狂加息模式,利率迅速上升,导致债券价格下降。

金融产品有一个恒等式,今天的价格*利率=未来的现金流,债券的特点是已经设定了到期还本付息的金额,未来现金流是不会变的,所以利率越高、今天的价格就越低。

截至 2022 年第三季度末,Silvergate 持有的证券账面价值已经出现了超过 10 亿美元的未实现损失。

此外,在加密牛市期间,财大气粗的 Silvergate 于 2022 年初收购了 FaceBook 烂尾的稳定币项目 Diem,股票加现金总计接近 2 亿美元。到了 2023 年一月 ,Silvergate 披露,其在 2022 年第四季度计提 1.96 亿美元的减值费用,减计了去年初从 Diem Group 收购的知识产权和技术的价值,相当于曾经的 2 亿美元全部打了水漂。

总之, Silvergate 在泡沫顶点买了太多高价资产,但是这种情况下,只要负债表不出问题,也可以安全着陆,但偏偏这个时候,Silvergate 的超级大客户 FTX 暴雷。

2022 年 11 月,FTX 宣告破产,恐慌情绪下,Silvergate 的储户开始疯狂提款。

在 2022 年第四季度,Silvergate 的存款下降了 68%,提款超过 80 亿美元,这种情况就是我们常说的银行挤兑。

流动性危机来临,为了应对存款人的赎回,Silvergate 别无选择,要么借钱,要么卖资产。

首先, Silvergate 被迫在 2022 年四季度和今年一月出售此前购入的高价证券从而获得流动性,带来的结果是造成了约 9 亿美元的证券损失,这相当于其股本的 70%。

此外,Silvergate 通过从旧金山联邦住房贷款银行借入43 亿美元,获得了部分现金,该银行是一家政府特许机构,主要业务是向急需现金的银行提供短期担保贷款。

后来的事情,大家也知道了,3 月 9 日,Silvergate Bank 坚持不住宣布清盘,称根据适用的监管程序有序地逐步结束运营并自愿进行清算,将会全额偿还所有存款。

硅谷银行危机

如果你理解了 Silvergate Bank 的危机,那么硅谷银行(SVB)的流动性危机也几乎一样,只是硅谷银行规模和影响力更大。

硅谷银行一直是硅谷科技和生命科学初创公司中****的金融机构之一,一旦硅谷银行暴雷,不可避免会影响到各类初创企业,带来科技与金融的双重危机。

事件的导火索是,SVB 以“跳楼大甩卖”的方式抛售了 210 亿美元的债券,造成 18 亿美元实际亏损,于是 SVB 表示,将通过出售股票的方式筹集 23 亿美元,以弥补与债券出售相关的损失。

这一下子把各路硅谷风投机构吓坏了。

“硅谷教父”彼得蒂尔的风险投资基金 Founders Fund 直接建议投资的公司从硅谷银行撤资;Union Square Ventures 告诉投资组合公司“只在 SVB 现金账户中保留最少的资金”;

Y Combinator CEO Garry Tan 警告其被投初创公司,硅谷银行的偿付能力风险是真实存在的,并暗示他们应该考虑限制对贷方的敞口,**不要超过 25 万美元;

Tribe Capital 建议众多投资组合公司:如果无法彻底从硅谷银行提取现金的话,也要撤走部分资金。

于是,银行挤兑来临,硅谷银行陷入更深的流动性危机。

我们来分析一下其资产和负债。

-

负债端,此前由于整个货币市场利率低,SVB 靠着 0.25% 的存款利率吸引了大量存款,再加上去年几年科技创投和 IPO 市场不错,让 SVB 负债表也有了快速的增长,从 2019 年的 617.6 亿美元跃升至 2021 年底的 1892 亿美元。

但是,如今科技创投市场变得不景气,特别是 IPO 市场在过去一年十分冷清,SVB 的存款持续下降,以及对于储户而言,直接购买美债是一个性价比更高的选择。

-

资产端,和 Silvergate Bank 一样,当有了大量存款,无法通过传统的贷款方式释放资金,SVB 也选择购买 MBS 等债券,问题的关键是,他不是买一点,而是近乎“梭哈”。

当利率处于低位时,美国的大银行还是将更多的存款放在政府债务上,在经济不确定的时期接受较低的收益率。硅谷银行以为利率会长期低下去,为了更高收益率,将大部分存款投入到了 MBS 中。

截至 2022 年底,SVB 拥有 1200 亿美元的投资证券,其中包括 910 亿美元的抵押贷款支持证券组合,远远超过了 740 亿美元的贷款总额。

根据 SVB 公开的资料,该公司出售的 210 亿美元的债券投资组合收益率为 1.79%,久期为 3.6 年。对比一下,3 月 10 日,3 年期美国国债收益率为 4.4%。

随着利率飙升,债券价格下跌将造成硅谷银行的亏损。

硅谷银行持有 910 亿美元的债券组合持有至到期,如今市场价值仅为 760 亿美元,相当于 150 亿美元的未实现亏损。

SVB 首席执行官 Greg Becker 接受媒体采访时曾表示:我们预计利率会上升,但没有想到会像现在这么多。

总体上,Silvergate 和 SVB 的困境主要是对美联储加息节奏的误判,带来错误的投资决策,梭哈债券一时爽,美元加息难收场。

文章标题:硅谷银行危机:一场美元加息周期下的豪赌

文章链接:https://www.btchangqing.cn/486621.html

更新时间:2023年03月10日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。