近期,加密市场经历了2023年以来的**重大回调,同时还有美国的监管举措和美国证券交易委员会SEC打击行动的消息。比特币上Ordinals和Inscriptions的出现正在为区块容量大小创造一种新的、意想不到的需求。

加密市场经历了自 1 月份反弹以来的**大幅回调,从每周高点 2.33 万美元回落至 2.15 万美元的低点。与此同时,来自美国的重大监管消息也随之而来。例如美国证券交易委员会对 Kraken 的质押服务处以罚款,美国证券交易委员会针对 Paxos发行 BUSD 稳定币的法律诉讼等。

最近几周,比特币 NFT 以Ordinals协议和 Inscriptions 的形式被引入,已经创建了超过 6.9万个地址。因此,比特币网络活动显著增加,费用压力上升。

本文,我们将从两个关键角度探索比特币网络:

-

投资者在从局部高位回调期间的行为表现为新买家们高额的未实现利润点。

-

Ordinals协议出现及其对链上活动和费用市场压力的独特影响。

图1:2月6日-2月12日的比特币价格

市场进入宏观过渡阶段

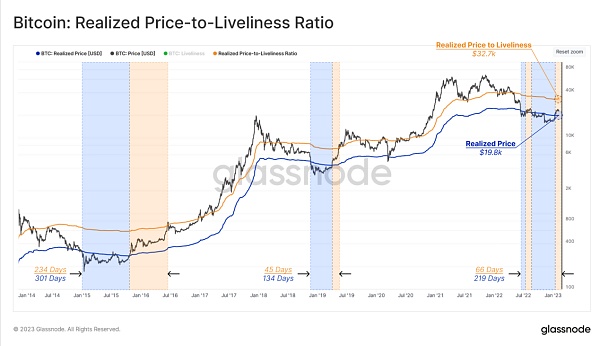

随着比特币现货价格突破实现价格,市场进入了宏观过渡阶段,历史上该阶段通常受两种定价模型的约束:

-

该区域的下限是已实现价格(蓝色):1.98万美元,对应于市场的平均链上收购价格。

-

该区域的上限为已实现价格与活跃度之比(橘色):3.27 万美元,这是已实现价格的变体,反映了按 HODLing 活动程度加权的“隐含公允价值”。

通过分析上述范围的前期阶段,我们注意到当前市场与 2015-16 年和 2019 年的再积累期之间存在相似之处。

图2:已实现价格与活跃度之比-比特币

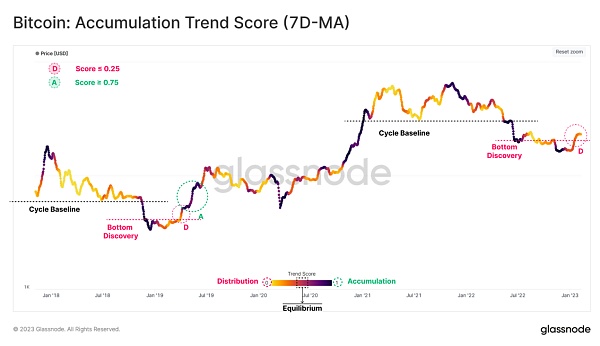

比特币价格在局部高点 2.36万美元处暂停上涨。我们可以利用积累趋势指数来考察投资者此时的行为,它反映了过去 30 天活跃投资者的总余额变化。较大的实体(例如鲸鱼和机构)占据的权重较高,值为 1(紫色)表示大量投资者正在积累比特币,增加他们的链上余额。

与以往的熊市相比,类似的底部发现阶段反弹都引发了一定程度的抛售,抛售者主要是在低点附近积累的实体。最近的反弹也不例外 (红色D点),积累趋势指标已降至 0.25 以下。

因此,当前反弹是否持续将在一定程度上取决于这些较大的实体是否继续增持 (绿色A点),是否使增持趋势指标回到 1.0 的值。

图3:积累趋势指标(7天移动平均)-比特币

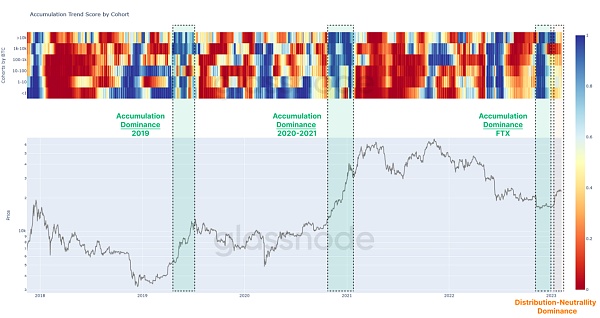

我们可以进一步探究积累趋势指标的组成部分,以提供对不同比特币持有量钱包的精细分析。最近几周投资者的行为发生了普遍变化,从净积累(FTX 投降后)转变为平衡 (橘色)。

在所有持有者钱包中,拥有1000-10000 BTC的持有者产生了最急剧的行为变化,从净增持转变为大幅抛售(红色)。

图4:不同钱包的积累趋势

短期持有者获得未实现盈利

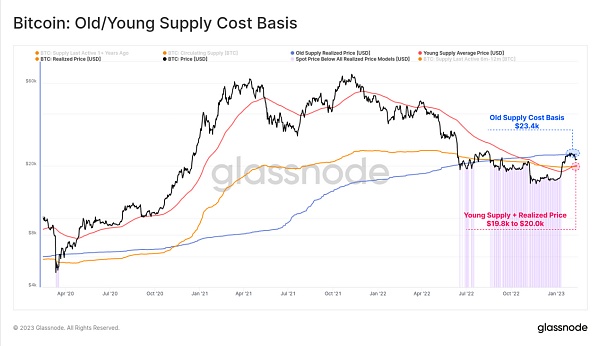

一般来说,比特币市场从极端水平(如宏观顶部或底部)回撤后,最近活跃的投资者的行为会成为市场的重要影响因素。下图显示价格停滞在2.34万美元的成熟比特币(持有时间>6个月)基础成本附近(蓝色),高于1.98万至2万美元的实现价格 (橘色) 和年轻比特币(<6 个月)基础成本(红色)。

图5:成熟\年轻的比特币基础成本

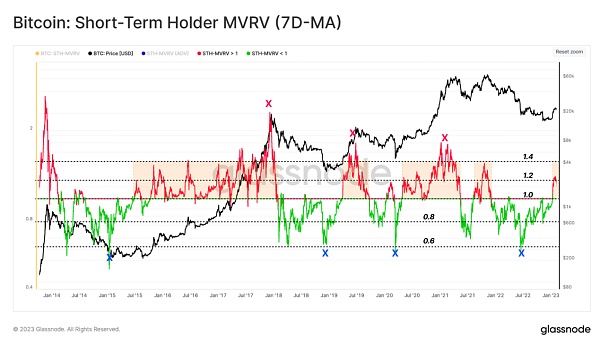

聚焦最近的购买者,我们可以使用短期持有人 MVRV 估算他们持有的平均未实现利润倍数。该指标衡量现货价格与其链上基础成本的比率。通过该指标的周平均值,我们可以得到以下观察结果:

-

该指标突破 1 意味着新投资者获得未实现利润,这往往表明市场正在发生转变。

-

宏观顶部(和底部)仍然非常相似,顶部的平均未实现利润倍数为 +40% ,底部为-40% 。

-

局部顶部(和底部)通常在 STH-MVRV 回归中心值 1.0 时发出信号,因为投资者会对价格回到盈亏平衡水平做出反应。

-

在短期持有人有 20% 的未实现盈利(STH-MVRV = 1.2)或未实现亏损(STH-MVRV = 0.8)时,短期修正的可能性往往会增加。

最近, STH-MVRV 达到 1.2 ,2.36万美元使短期持有者获得20%的未实现盈利。考虑到第三个观察结果,如果进一步修正,STH-MVRV 值回归 1.0将表明市场回落 1.98万美元,与新买家群体的基础成本回归和实现价格保持一致。

Ps: STH-MVRV (7D-A) 达到 1.0 表示现货价格已回到短期持有人平均基础成本的收支平衡点。

图6:短期持有者 MVRV(7天移动平均)

积极的链上势头

随着最近比特币上Ordinals和Inscriptions的出现,链上活动指标也出现了显著提升,尽管对总供应量变动的影响相对较小。

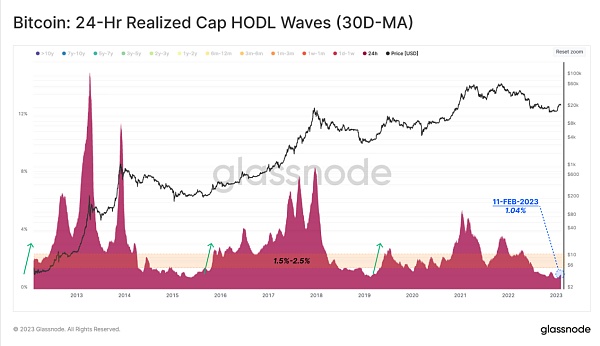

我们可以通过 Realized Cap HOLD Waves 的 1 天波段追踪每日比特币流动的规模。该指标反映了每天易手的比特币价值的相对份额。

如果我们观察到该指标大幅增长时,我们可以确定需求增加的时期,以及大量比特币易手的时期。在最近的这次反弹中,该指标仅出现小幅上升,从 0.75% 上升至 1.0%。

这表明虽然网络活动正在攀升,但这与以更高或更低价格获得的比特币的易手无关。

图7:Realized Cap HOLD Waves – 1 天(30天移动平均)

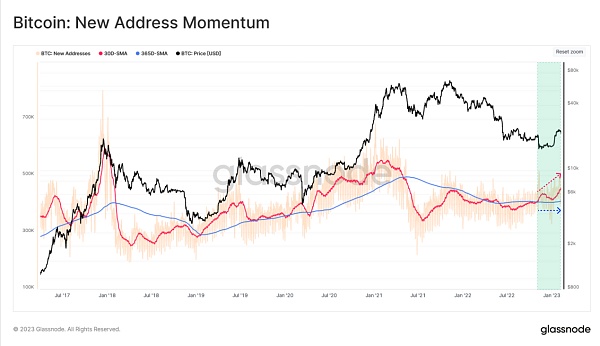

新增地址和活跃地址的数量都产生了更值得注意的变化,这些地址表示出网络活动的宏观变化。以下分析比较了这些指标的月度移动平均值(红色)和年度移动平均值(蓝色)。

自FTX崩溃引发的抛售事件以来,加入网络的新地址的月平均值已经超过了年平均值,这是一个积极的迹象。该指标在本周出现第二次显著增长,但长期移动平均线仍处于横向趋势,表明这种上升仍处于起步阶段。

图8:新增地址数量

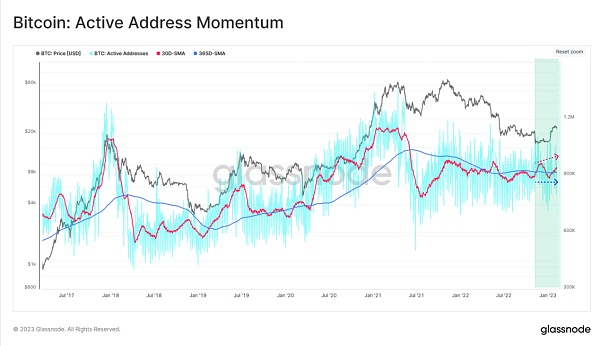

我们还可以看到活跃地址势头略有上升,但宏观横盘趋势在很大程度上仍处于持有模式。

图9:活跃地址数量-比特币

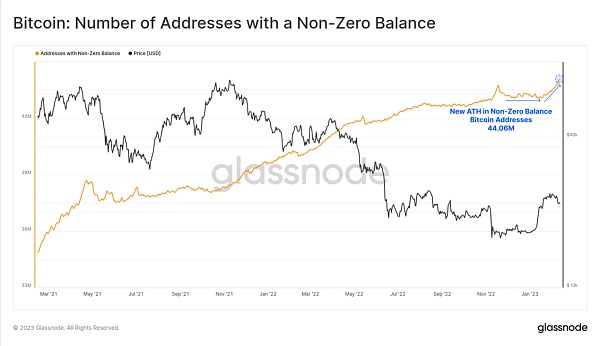

与此同时,非零余额地址总数已达到 4406 万的历史新高。总的来说,这表明最近比特币网络的活动出现了短期上升,但这不一定是指交易的比特币数量。此活动的主要来源是由于 Ordinals,它没有承载大量的比特币,而是承载了更大的数据和新的活跃用户。

图10:非零余额地址数

费用市场的新竞争者

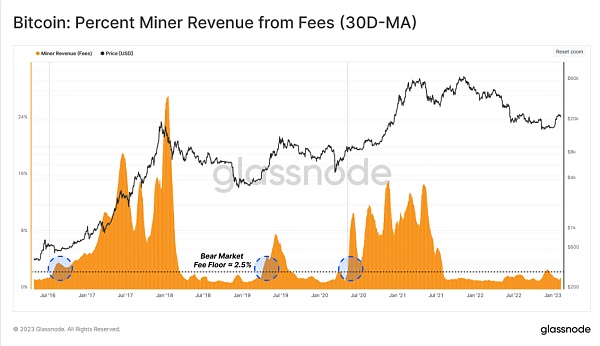

由于这项新活动,比特币网络面对区块容量的新需求,对费用市场带来了上行动力。对费用市场的分析可以很好地衡量对区块容量的更高需求,并且往往会在总体需求增长期间表现出来。

查看Miner费用收入的月平均值,很明显该指标在相当长的一段时间内尚未超过2.5%的熊市费率低点(蓝色)。

图11:Miner费用收入(30天移动平均)

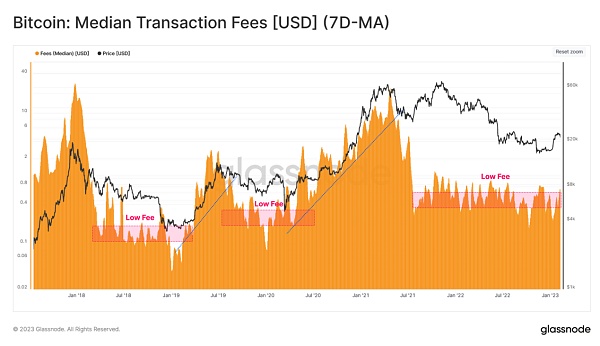

散户投资者对于确定市场转型的可持续性往往很重要。在这里,我们可以使用另一种工具,通过观察支付的交易费用中位数(以美元计价)的周平均值,来放大这些投资者对费用市场的影响。这是最有可能归因于散户投资者的较小交易费用的代表性指标。

图12:交易费用中位数

Ordinals的出现

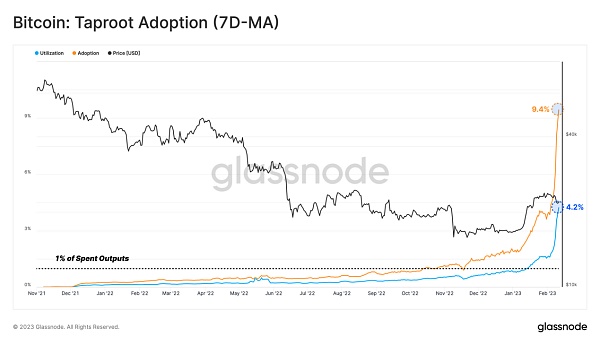

自 2023 年 1 月下旬推出以来,用于Ordinals和Inscriptions 的新出现的比特币用例引发了整个社区的大量讨论。正如这项协议的创造者——Casey Rodarmor在他们的博客中描述的那样,Ordinals 利用Taproot软分叉和 satoshis 的编号(序列化)将数据写入比特币交易的见证部分。

在这项新创新的影响下,Taproot 的采用率和利用率分别飙升至 9.4% 和 4.2% 的历史新高。

图13:Taproot 的采用率(7天移动平均)

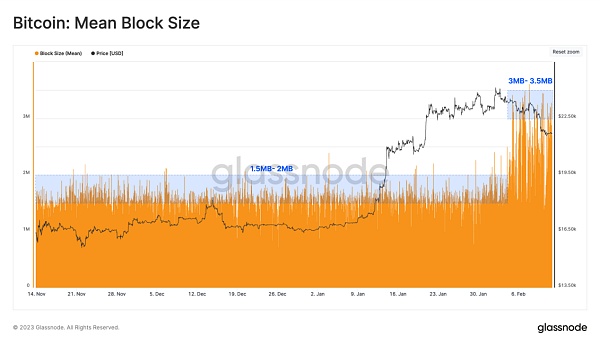

Ordinals对平均块大小的影响也很显著,平均块大小的上限从稳定的 1.5 到 2.0MB 增加到上周的 3.0 到 3.5MB 之间。

图14:比特币平均区块大小

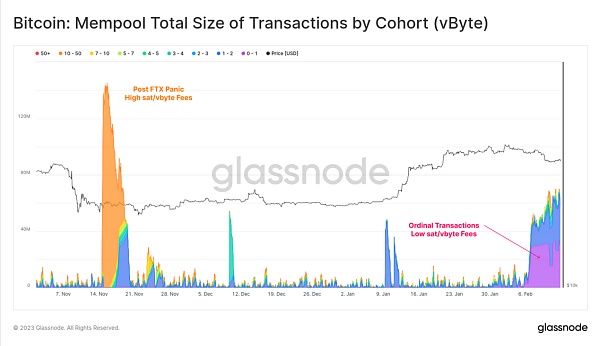

这些更大的区块引发了关于Ordinals对比特币区块链大小、初始节点同步时间、mempool 拥塞和长期费用市场状态可能产生的长期影响的讨论。到目前为止,Ordinals 的影响是设置区块包含所需交易费用的新下限。可以看到大量低费用交易(0 到 1sat/vbyte)涌入我们的 mempool(紫色)。这与 FTX 崩溃后的恐慌不同,在 FTX 恐慌中,mempool中充满了紧急、高额的交易(橙色)。

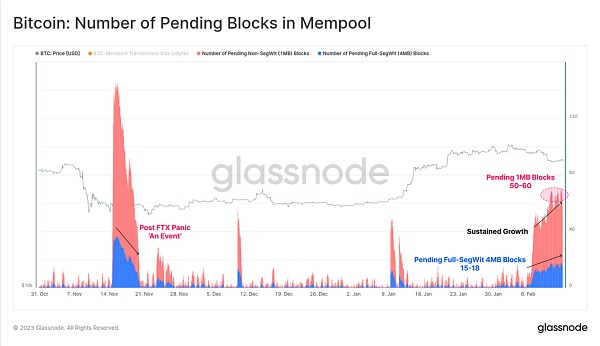

图15:不同交易的mempool总额

我们还可以估算出清除mempool所需的待处理块的数量,假设标准的 1MB 非 SegWit 交易(红色)以及4MB完整的SegWit块,我们可以再次注意到与 FTX 后期的显著差异,随着恐慌平息,该时期的待处理块数量迅速衰减。随着Ordinals的趋势,我们实际上可以看到过去一周对区块空间的需求在逐渐增长。

图16:mempool中待处理块的数量

总结

比特币网络和资产在其动荡的 14 年历史中经历了无数的叙述、创新和大事件。Ordinals和Inscriptions的出现是出乎意料的,它可能不体现为投资者之间典型的比特币转移,而是表现为对区块空间需求的潜在扩张。

这是比特币历史上一个全新且独特的时刻,Ordinals催生链上活动,而无需进行资产交易量转移。这代表了比特币用户群的增长以及来自并非典型投资和资产转移用例的使用对费用市场的上行动力。

文章来源:https://insights.glassnode.com

原文作者:CryptoVizArt, Glassnode

原文链接:https://insights.glassnode.com/the-week-onchain-week-07-2023/

文章标题:熊末牛初:Ordinals是福是祸?

文章链接:https://www.btchangqing.cn/467758.html

更新时间:2023年02月20日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。