文/清华大学五道口金融学院博士后吴辉航,卓佳中国首席运营官游旭挺,清华大学金融科技研究院鑫苑金融科技研究中心初级研究专员殷子涵、王艺熹

当前,中国私募基金行业迎来巨大机会,中国市场对外资机构呈现欢迎姿态,外资私募证券基金在中国发展迎来新契机。外资私募基金行业进入中国市场步伐亦在加快,外资进入中国私募正当时。同时,私募证券基金业务从设立至运营有特定的复杂性,外资私募基金管理人应提前进行筹划。

中国正逐步地、渐进地推动资本市场开放,越来越多的境外机构投资者有充足的途径进入中国资本市场。尤其是最近两年,越来越多的外资私募基金管理者在中国资本市场崭露头角。随着营商环境的改善、金融业持续开放,以及中国经济在疫情后展示的强大韧性,近年来,外资私募对中国市场投资信心增强,投资渠道也逐渐拓宽,私募证券基金增长迅速。在此背景下,本研究报告提供了翔实的资料和数据,系统地梳理了外资私募基金管理公司在中国的监管政策背景、行业发展现状和企业设立规定。

中国资本市场现状

中国担任世界经济增长的主要引擎之一

自1978年改革开放以来,中国作为最耀眼的新兴经济体绽放出蓬勃的经济活力,一跃成为世界第二大经济体,并担任世界经济增长的主要引擎。据中国国家统计局数据,中国国内生产总值(GDP)从2011年48.8万亿元人民币到2020年突破100万亿元人民币,年均复合增长率(CAGR)为8.49%,呈现持续增长趋势。自2019年底新冠肺炎疫情暴发,全球经济贸易遭受前所未有的挑战,中国成为2020年主要经济体中唯一实现增长的国家,GDP同比增长2.3%,占据全世界GDP的17.4%。2022年1月17日,国家统计局发布2021年经济数据,初步核算,全年GDP为114.4万亿元,比上年增长8.1%,两年平均增长5.1%。

中国居民金融资产比重有较大提升空间,多元化资产配置潜力巨大

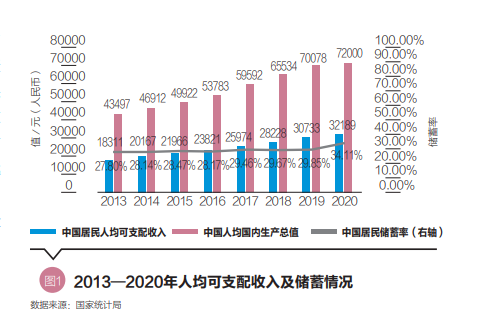

从总量上来看,居民理财需求的增长将会给中国财富管理行业带来巨大的增长潜力。根据第七次全国人口普查结果,中国共有14.4亿人口。在GDP与人口共同增长的情况下,中国人均GDP、居民人均可支配收入亦有稳步提升。从2013年至2020年,中国居民人均可支配收入从1.83万元逐渐增长至3.22万元,年均复合增长率8.41%(见图1)。值得一提的是,中国平均居民储蓄率近30%,为个人财富管理的市场带来旺盛的理财需求。

根据中国社科院发布的《中国居民资产负债表》数据显示,2020年中国居民部门总财富为574.9万亿元,近10年年复合增长率约为12.38%。其中,居民金融资产(不含房地产)的占比也从2010年的51%快速上升到了2020年的57%。可见,中国居民目前金融资产的比重正在迅速上升。从结构上来看,中国居民财富的多元化资产配置拥有很大潜力,多资产配置的需求将进一步使得中国财富管理行业差异化服务质量提升。在中国居民的财富配置中,风险资产的配置依然不足。根据中国人民银行发布的《2019年中国城镇居民家庭资产负债情况调查》显示,居民在金融资产中,现金、定期存款和低风险的银行理财等金融资产占比达65.7%,金融资产中的风险资产占比依然非常低。

中国资本市场绿色金融新生机

随着中国碳达峰、碳中和战略推进,ESG(Environmental,Social,Governance,即环境、社会、公司治理)责任投资在中国的发展规模仍处于起步加速阶段,空间非常广阔。ESG责任投资理念强调选择在环境、社会以及治理方面表现**的企业为投资对象,从而获得稳定收益。根据联合国责任投资准则(UNPRI)数据,截至2021年10月,其覆盖机构的全球管理资产规模已超过120万亿美元。据中国责任投资论坛(China SIF)数据显示,就信贷、基金、债券而言,中国市场总和规模约为13.6万亿元,与欧美市场同时期15万亿美元量级还相差较远。我国绿色信贷余额达11.55万亿元、泛ESG公募证券基金规模为1209.72亿元、绿色债券达1.16万亿元、社会债券达7827.76亿元。

中国私募基金市场现状

中国私募基金市场概况

私募基金向特定投资者以非公开方式募集资金,以资产组合的方式进行利益共享、风险共担的投资。私募基金投资者多为机构投资者或富有的个人投资者,需要严格遵守合格投资者制度,对风险承受能力较强。相较公募基金,私募基金监管规则相对宽松、投资策略更加灵活。在运营私募基金时,基金管理人更加关注**收益与超额回报,注重为投资人带来稳健的持续收益。

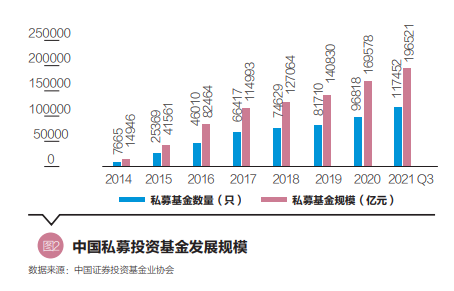

近年来,私募基金行业始终保持正向发展,投资者对私募基金的热情高涨。截至2021年三季度,在中国证券基金业协会中登记备案的私募基金产品共11万只,总规模达到19万亿元(见图2)。

证券投资基金是指主要投资在证券交易所或银行间市场上公开交易的证券的基金。区别于主要在一级市场投资的股权、创投基金,证券投资基金的投资标的集中在二级市场。目前中国私募市场中,股权、创投私募基金市场占比较大,然而证券投资基金势头强劲,发展极其迅速,在私募基金市场中占比稳步提升,2020年规模增幅大幅领先股权、创投私募基金。

中国私募证券基金市场概况

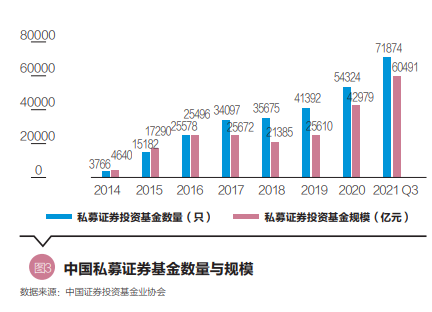

中国私募证券投资基金市场在规范稳定的节奏下高速发展,近4年来存量在8900家左右,每年新增登记管理人的数目保持在400家上下。在基金管理人数量稳定的背景下,基金管理人平均管理产品数量和规模持续提升。中国私募证券投资基金发行产品数量和规模持续增长,近两年成长尤其迅速,两年来市场规模增幅超过70%。截至2021年三季度,中国现有私募证券投资基金产品数量超过7万只,总规模超过6万亿元(见图3)。

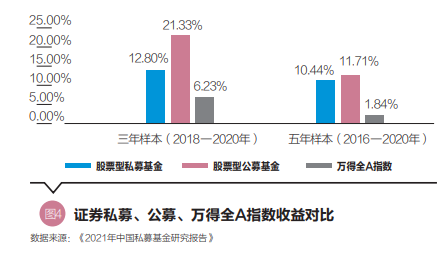

从长期来看,私募证券投资基金收益率始终跑赢大盘指数,但在近年与公募基金的对比中没有表现出明显的业绩优势。根据截至2020年末的数据分析,在2018年以前,股票类私募基金收益率明显高于股票类公募基金和大盘指数,但在2018—2020年三年中,股票类公募基金业绩表现**,股票类私募基金业绩收益优势有所减弱,但仍然相对大盘指数占优,在三年样本中超过万得全A指数6.57%(见图4)。

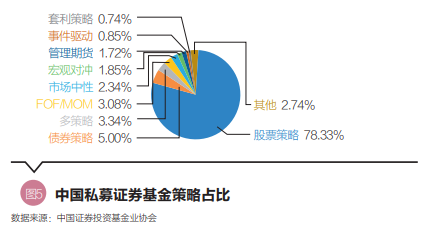

私募证券投资基金可根据主要投资策略分为以下类别:股票策略、债券策略、多策略、基金中的基金/管理人的管理人基金(FOF/MOM)策略、市场中性策略、宏观对冲策略等。中国私募证券投资基金市场中股票策略占据明显的主流位置,截至2020年末,市场规模占比达78.33%,其中债券策略占5.00%,多策略和FOF/MOM位居第三、四,分别占3.34%和3.08%(见图5)。

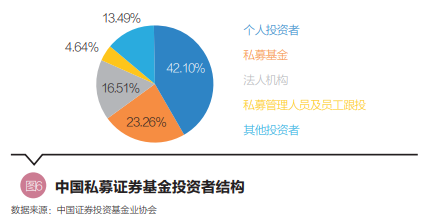

私募证券投资基金投资者主要包括个人投资者、法人机构、私募基金、私募管理人及员工跟投、非法人机构、证券/基金/期货公司及其子公司资管计划等、商业银行理财产品等。在中国市场中,私募证券投资基金投资者以个人投资者为主,所投金额截至2020年末占比达42.10%。根据中国证券投资基金业协会估算,若追溯图示投资者结构中“私募基金”和“其他投资者”中的各类金融产品至最终投资者,个人高净值客户所投金额总占比超过50%(见图6)。

中国私募基金的监管法律法规

中国市场私募基金主要受***行政监管管理,以及中国证券投资基金业协会会员制自律管理。***不对私募基金进行注册审批,而对私募基金运营合规性进行持续性监管。私募基金管理人应向中国证券投资基金业协会申请登记,私募基金应向协会申请办理备案。基金业协会为私募基金管理人和私募基金办理登记备案不构成对私募基金管理人投资能力、持续合规情况的认可,同时不作为对基金财产安全的保证……

付费¥5

本文编辑:秦婷

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时删除。

文章标题:私募基金的现状及发展趋势知乎(私募基金的现状及发展趋势知乎)

文章链接:https://www.btchangqing.cn/467708.html

更新时间:2023年02月20日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。