澎湃新闻记者 葛佳

今天,首批9只基础设施公募REITs正式开售!

自产品获批以来,基础设施公募REITs的项目进展都备受各界关注,而在上周网下发售时,更是有项目获得机构超过15倍的超额认购,足见其魅力。

那么,对于普通投资者来说,是否要参与到首批公募REITs的认购?今日开启认购的有哪些项目?如果要认购又有哪些渠道可以交易?

澎湃新闻(www.thepaper.cn)记者就此研究了首批9个项目的公告和资料,并采访了多位市场人士进行解答,希望能对读者在进行投资决策时有所帮助。

一、公募REITs是什么?

REITs即不动产投资信托基金,是指在证券交易所公开交易,通过证券化方式将具有持续、稳定收益的不动产资产或权益转化为流动性较强的上市证券的标准化金融产品。根据发行方式和募集资金对象的不同,REITs被分为公募REITs与私募REITs。对于投资者而言,公募REITs是一种低门槛投资不动产的工具,通常来说具有长期收益较好并且分红较为稳定的优势,具备较好的投资价值。此外,作为另类投资产品,公募REITs与其他主流投资品种的相关性较低,能够有效分散投资组合的风险。

简单来说,REITs投向的并不是大家熟悉的股票、债券,而是不动产,并且是经过特殊处理(即资产证券化,ABS)之后的不动产。因此,在产品结构上,REITs并不是直接在房地产市场上买下一栋楼、拥有这栋楼的**,而是买下这栋楼发行的ABS产品,ABS产品*持有这栋楼,然后REITs也就持有了这栋楼。

根据目前各家基金公司的产品说明,REITs成立后之后,基金80%以上的资产都将投资于ABS之上,穿透取得基础设施项目完全所有权。因此,REITs的收益也来自于这些不动产管理运作得到的收入,比如租金、费用等等;越稳定、越赚钱的不动产项目肯定会带来更好的回报。

二、首批9只基础设施公募REITs有哪些?

首批公募REITs涉及公路用地、公共设施用地、仓储用地。进一步分类看,这9只公募REITs可大致分为产权类(永续类)和经营权类(非永续类),这两类REITs产品的预期投资收益构成存在明显差异。

进一步分类看,这9只公募REITs可大致分为产权类(永续类)和经营权类(非永续类),据分析人士指出,这两类REITs产品的预期投资收益构成存在明显差异。

1、对于仓储物流、产业园区等产权类REITs,其初始股息收益率可能不超过5%,但未来租金的现金流大概率将带来底层资产价值的波动,从而影响收益;资产到期市场化处理。

2、包括高速公路在内的经营权类REITs则以股息收益为主,其经营权价值将逐年递减直至终值归零,因而增值收益的体现可能不明显。

虽然两者都是权益类公募REITs,但经营权类REITs更接近债,而产权类REITs的股性特征相对更强,其收益特性预计将介于传统股债之间,与国际市场上的REITs产品也更为接近。

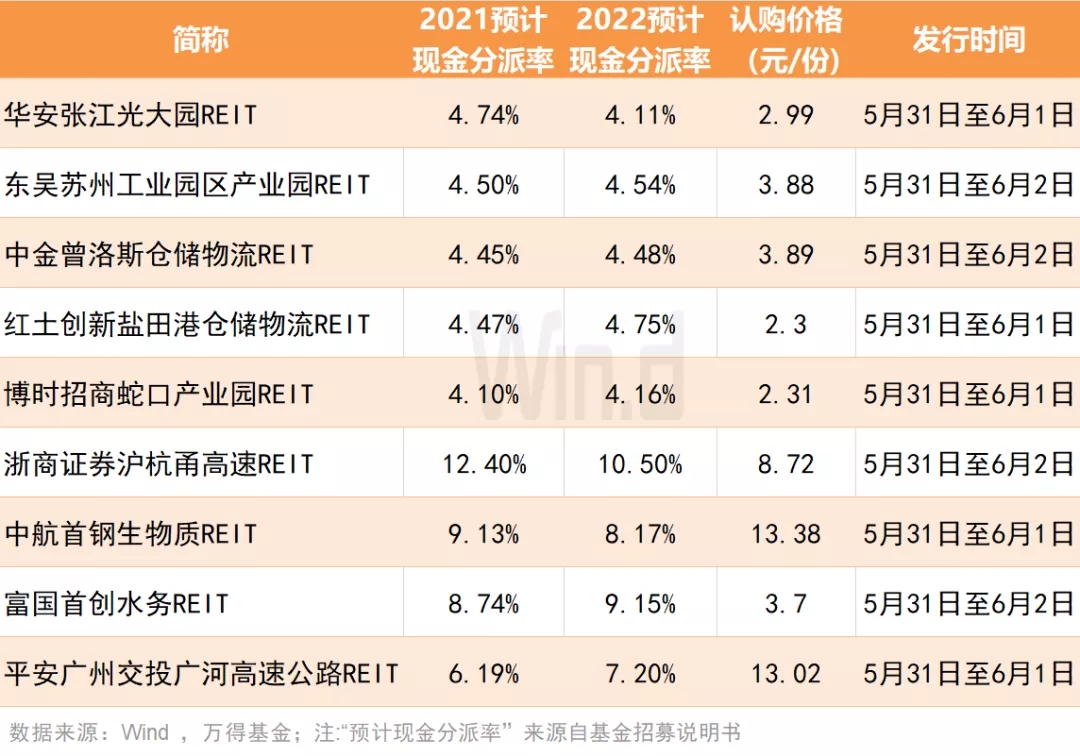

首批公募REITs项目发售情况。

三、要不要买?

公募REITs的收益包括以下两部分:

1、高比例分红。基础设施公募REITs产品采取强制分红政策,要求收益分配比例不低于合并后基金年度可供分配金额的90%,稳定的分红率类似债券的派息,表现出债性特点,但强制分红并不等同于债券的固定利息回报。

2、交易差价。基础设施公募REITs采取封闭运作,但后续会在交易所上市交易,投资者可在二级市场进行竞价交易。基础设施公募REITs上市首日涨跌幅限制为30%,上市首日以后的涨跌幅限制为10%。

中金公司认为,公募REITs的投资价值主要体现在两个方面,一是**认购的打新收益,二是长期持有的配置收益。

据中金公司预测,考虑到基金上市的周期相比于股票可能更长、项目数量目前仍不多、全额缴款资金效率较低、认购中签率可能不高、REITs估值体系稳定缺乏上涨弹性、封闭式基金可能存在流动性折价等多方面因素,参与REITs打新套利收益的吸引力可能并不如股票打新大,据其测算,若基金在缴款后20天上市卖出,中签率为5%,首日涨幅为5-10%,则REITs打新的年化收益率在4.6%-9.1%左右。

从长期持有的配置收益角度看,中金公司认为,随着资产配置的重要性越发提升,REITs作为新的资产类别,依靠介于股票和债券之间收益风险特征、和传统资产的低相关性、稳定的分红率等优势,将获得国内FOF、银行理财、固收+产品等资金的青睐,建议投资者关注其长期配置机会。

值得一提的是,由于这些基金是封闭式基金,存续期最短的张江REIT、浙江杭徽均为20年,而存续期最长的广河高速REIT,存续期为99年。因此如果是通过场外认购的话,到时如果想卖出,还不能直接赎回,只能转到场内进行买卖,而在转换时,有可能碰到折溢价的情况。

此外,虽然REITs是一种比较稳健的产品,但它依然是基金,只要是交易性产品,就有其“股性”的一面,就可能会受到供求关系、市场预期以及运作项目收益等多重因素影响而产生价格波动。

有研究机构认为,考虑到资本市场对REITs产品及其投资逻辑尚不甚熟悉,不排除首批产品上市后二级市场价格会出现波动。建议投资者理性看待首批上市公募REITs的投资价值,避免追涨杀跌,导致投资损失。

那谁最适合持有公募REITs呢?应该说,这类产品整体上还是偏向于风险偏好较低,同时又能长期持有,或是可以把它当作是自己组合、资产配置一部分的投资者。

四、怎么买?

首先来看发售方式。公募REITs分为网上和网下发售,网下投资者要求是专业的机构投资者,其实就类似于网下打新,这部分都是专业机构投资者参与。

对于中小投资者来说,购买公募REITs可通过场外直销及代销机构认购,也可通过券商走场内认购的渠道。投资者参与基础设施基金场内认购的,应持有场内证券账户;投资者参与基础设施基金场外认购的,应持有场外基金账户。

通过交易股票的证券账户进行购买,要先到券商进行开户,由于这9只公募REITs分别在上交所和深交所上市,因此需要有两个交易所的账户,一般来说,在券商开户时都会同时开通。

在此需要特别说明的是,券商开户往往需要1天的时间,因为投资者当日开户是无法认购的。

当开通了证券账户后,还需要开通基础设施基金的购买权限并签署风险揭示书,这个一般在券商APP的权限开通栏目里面。

当权限开通之后,有的券商是在”交易所基金申赎”界面提交认购申请,如果没找到入口的话,也可以直接通过搜索代码认购。

五、具体认购时间是?

根据基金发售公告,张江REIT、盐港REIT、首钢绿能、广州广河、蛇口产园等5只公募REITs面向公众投资者的募集时间只有5月31日-6月1日短短两天;浙江杭徽、东吴苏园、普洛斯、首创水务等4只公募REITs面向公众投资者的募集时间有3天,为5月31日至6月2日。

但此前机构认购的情况异常火爆,平均有效认购倍数超过7倍,留给个人投资者的配售比例普遍只剩15%到20%。多家券商预计,5月31日正式对公众投资者发售的部分份额,届时很有可能将出现“一份难求”的情况,因而募集期或提前结束。

六、**认购金额是多少?

深交所的场内认购是以1000份为**认购门槛,上交所的场内认购多数是以1000元为**认购门槛。而每只公募REITs的场外**认购门槛不太一样,有**100元的,也有**1000元的。

首批基础设施公募REITs公众投资者认购门槛。

七、基金费率是多少?

费率方面,公募REITs的认购费率不高,低于100万(或1000万)的认购费率在0.5%-0.6%,明显低于权益类基金,与债券基金相仿。管理费方面,除博时招商蛇口产业园REIT为固定费率0.3%/年,其余8只采用固定费率加浮动费率组合的模式,浮动费率与基金业绩相挂钩。

八、公募REITs配售也需要“摇号”吗?

在5月31日当天,即首批公募REITs募集期首日,如果公众投资者募集总规模达到或超过公众发售规模上限,所有提交了有效认购申请的公众投资者均可按比例获得配售,同时公众发售部分的募集期将提前结束。

这也就是说,如果公众投资者募集规模为10亿元,却在募集期首日有100亿元认购规模的话,则每名投资者均能买到其认购规模的1/10。这与新股网上申购采用的“摇号”制有显著不同。

九、怎么卖掉?

基础设施公募REITs采用封闭式的方式运作,封闭期限较长,且封闭期内不办理申购与赎回业务,但是封闭期内会上市交易,上市后,投资者可通过证券交易所进行投资交易。

基础设施基金上市后,投资者使用场内证券账户认购的基金份额,可直接参与场内交易;使用场外基金账户认购的基金份额,应先转托管至场内证券经营机构后,才可参与场内交易。

责任编辑:是冬冬

校对:栾梦

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时删除。

文章链接:https://www.btchangqing.cn/463952.html

更新时间:2023年02月15日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。