原文作者:0xLaughing,律动 BlockBeats

引言

一直以来,NFT 市场都在致力于解决「流动性不足」的问题,从 NFT 的估值定价、撮合方式等方面切入,许多**的产品和创新机制不断出现推进了 NFT 金融化的持续发展。一个健康的金融市场需要让市场参与者能随时扮演多空双方的角色,以实现对冲交易风险、增加获利机会、丰富交易策略等目的。然而,NFT 交易者目前只能对 NFT 现货执行低买高卖的策略获利,交易方式十分单一,NFT 交易者有杠杆做多/做空 NFT 的需求,蓝筹 NFT 价格高昂,散户想参与交易却有心无力。针对这些问题,人们期待从传统金融市场和 DeFi 市场中找到的 NFT 衍生品交易答案。

传统金融期货市场曾有个固有的局限,那就是它有结算日期且杠杆交易能力有限,不能适应这个 724 小时交易的加密市场。于是,BitMEX 在 2016 年 5 月 13 日推出了永续合约,采用了创新的资金费率调控现货与合约的价格尽可能保持一致,解锁了使用高达百倍杠杆的进行做多/做空的机会。它的横空出世永远的改变了加密货币及整个金融领域。

事实上,有不少 NFTFi 创新的灵感来自于 DeFi :例如,第一个 NFT AMM 项目 sudoswap 参考了 uniswap v3 AMM 的集中流动性方案,点对池借贷协议龙头则参考了借贷协议 Aave。

有了 DeFi 市场的永续合约作为参考,能杠杆做多/做空 NFT 的永续合约平台 nftperp 来了。

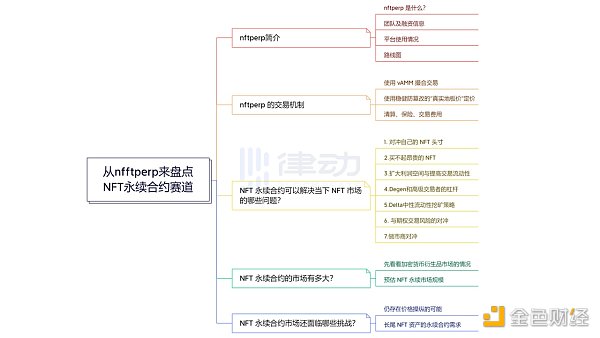

nftperp 简介

nftperp 是什么?

见名知意,nftperp 是一个针对 NFT 的永续合约去中心化交易所:

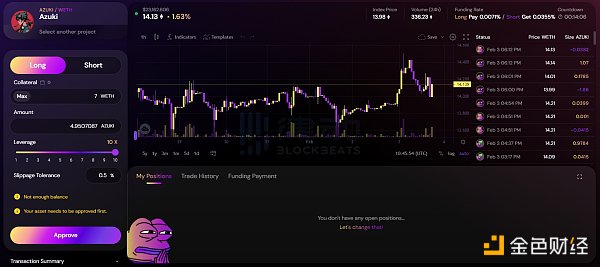

• 建立在 Arbitrum 上

• 用户以 ETH 作为抵押品可以对 BAYC、CryptoPunk 等蓝筹 NFT 项目以很高 10 倍的杠杆进行永续合约交易

• 协议在蓝筹 NFT 的地板价基础上使用 NFT 价格评估协议 Upshot 集成 Chainlink 预言机馈送链上实时 NFT 价格数据

• 不需要真实的流动性提供者,也不使用订单簿,而是改进了由 Perpetual Protocol 首创 vAMM(虚拟自动做市商)机制来撮合 NFT 永续合约交易

团队及融资信息

目前公布的团队信息较少,仅知悉团队创始人是Joseph Liu。另外有多位投资分析师和研究员Mckenna、Nick Chong、Ben Roy和Ben Lakoff作为团队顾问。

11 月 25 日,NFT 永续合约交易平台 nftperp宣布以 1700 万美元估值完成 170 万美元种子轮融资,本轮融资由 Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等机构参投。

平台使用情况

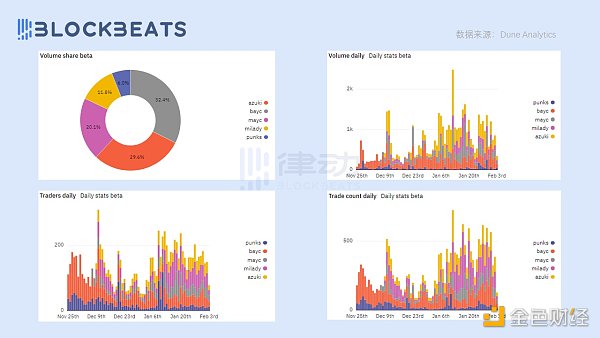

2022 年 11 月 25 日 nftperp 启动了 beta 主网,根据 Dune *ytics数据,截止发文该平台:

• 累积交易量超过了 7000 万美元

• 有 1, 381 位用户进行了共计 21, 150 次交易

• 目前平台仅支持对 BAYC、Azuki、MAYC、CryptoPunks、Milady 五个系列进行永续合约交易

• 交易量知名的 NFT 系列是 Bored Ape Yacht Club,占 32.4% 的份额,其次是 Azuki,占 29.6% 的份额

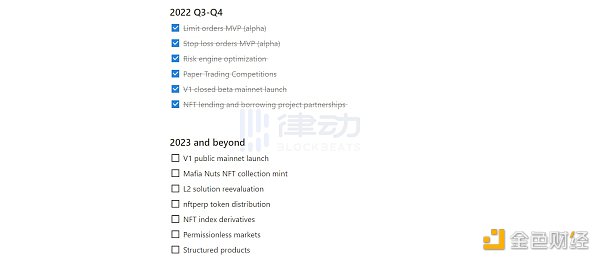

路线图

根据官方路线图显示, 2023 年后续的计划有:

• V1 公开主网上线

• Mafia Nuts 集合发售

• L2 解决方案重新评估

• nftperp 代币分发

• NFT 指数衍生品

• 无需许可的市场

• 结构性产品发布等等

nftperp 的交易机制

使用 vAMM 撮合交易

原始的静态 vAMM

2018 年,去中心化永续交易平台 Perpetual Protocol 推出了 vAMM(Virtual Automated Market Makers,虚拟自动做市商)机制。

与普通的 AMM 相同,vAMM 也是采用了 x * y = k 进行自动价格发现,不同的是 vAMM 不需要真实的流动性提供者,用户将真实资产作为抵押品存入智能合约金库后会铸造虚拟资产,然后按照 x * y = k 在流动性池内交易和报价,由此也提供了做空和杠杆交易的功能,且避免了无常损失。

vAMM 作为一个独立的结算市场,所有的利润和亏损直接在担保金库中结算,即一个交易者在 vAMM 的盈利就是其他交易者的亏损。

vAMM 如何独立结算损益

然而原始的静态 vAMM 在单边行情会发生问题:假如在牛市时现货价格暴涨,要将合约价格与现货价格保持一致,需要建立大量的多头头寸,因而资金费率很可能是需要支付给多头持有者的,空头没有动机激励去支付这些资金费率,即资金费率造成了多空利益失衡,价格也会远远偏离联合曲线,此时协议会面临系统性风险。

为了解决这个问题,Perpetual Protocol v2 整合了 vAMM 机制与 Uniswap v3 的集中流动性,同时提供 PERP 流动性激励和上线限价单功能。Solana 的永续合约协议 Drift 则是在其基础上通过「重新挂钩」和「调整流动性」开发了 Dynamic vAMM。

nftperp 引入了动态 vAMM

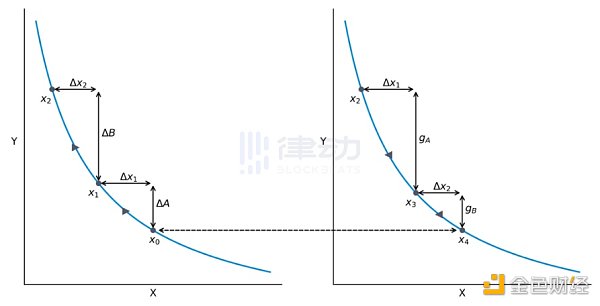

nftperp 便是借鉴了 Drift 的这个动态 vAMM,采用了 DVL(Dynamic Virtual Liquidity,动态虚拟流动性),使得 x * y = k 等式中的虚拟资产 x 和 y 可以根据以下两种情况动态调整(参考 nftperp 文档):

• 收敛事件:当永续合约价格偏离预言机价格超过 5% 持续 8 小时以上时,认定发生了收敛事件。系统将采用以下公式调整 y 值来与预言机价格匹配。一旦触发收敛事件,虚拟流动性就会重置到联合曲线的中心。

此外,nftperp 目前无限期提供收敛奖励,当 vAMM 价格与指数价格偏离超过 2.5% 时,用 $vNFTP 激励用户缩小价格偏离,收敛奖励根据收敛交易(开仓时间超过 30 分钟)的名义价值分配。

• 流动性因子 k 的动态扩张/收缩:由于协议不能预测平台的多/空头持仓,因此动态的 k 至关重要。k 表示虚拟流动性的深度。k 越大,交易执行时的滑点越小。只要 k 扩张/收缩的过程不影响 x 和 y 之间的比率,该协议就可以承受任何市场条件(高持仓量与低持仓量)。

通过以上模型,nftperp 确保价格始终在 vAMM 流动性最深的曲线部分交易,可用虚拟流动性与交易需求相对应,使得交易者获得**滑点和可用流动性。

另外,为了保证 nftperp vAMM 在非正常行情中仍保持高可用性,还进行了以下两项优化:

• 动态资金费率:标准资金费率会考虑头寸规模、合约标记价格和预言机价格,而 nftperp 会考虑多头和空头之间的总比率,以更好地平衡未平仓合约。另外,资金费率每小时更新一次,以确保合约价格不会太偏离 NFT 交易市场地板价。

• 波动限制:为每个区块的合约价格设定了 ± 2% 的变化限制,以保护协议免受闪电贷攻击和高波动期间保险基金流失的操纵。Drift v1 经历过这种情形,LUNA 价格的大幅波动导致系统内未实现的损失和收益不平衡,并且超额收益可以不受限制地从保险基金中提取。

使用稳健防篡改的「真实地板价」定价

根据nftperp 官方文档说明,由于 NFT 的非同质化特性,使得 NFT 定价/估值非常困难。在当前 NFT 相关的协议中,大多数都是采用地板价作为定价/估值指标。

然而,直接采用 NFT 的地板价作为预言机的喂价数据会产生一些问题:

• 价格操纵

• 单一 NFT 挂单(成为地板价)并不能代表该 NFT 系列的广泛共识

• **售价仅代表卖方而不是公允价格(出价和要价都认同的价格)

其中,价格操纵是最显而易见的问题,即使是单价高昂的 BAYC 等蓝筹 NFT 也无法幸免于难。例如,去年 11 月,BAYC 的第 7 大持仓者Franklin曾「操控」地板价来引发 BendDAO 触发拍卖清算实现他的「砸盘套利」策略。(可参考《BAYC 大下跌:一夫当关,万夫清算》一文)

Upshot x Chainlink

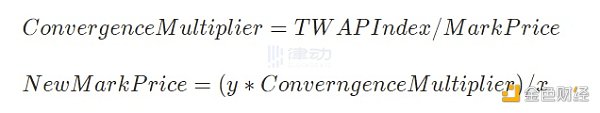

参考 DropsDAO NFT 预言机模型,nftperp 使用 NFT 价格评估协议 Upshot 集成 Chainlink 预言机数据,最终计算出稳健防篡改的「真实地板价」(True Floor Price)馈送给平台使用。

计算方法:

1. 收集和解析:对** NFT 市场上的链上/链下 NFT 交易事件进行收集和解析

2. 检测数据合格性:根据交易事件类型、Token ID 和清洗交易检测确定数据是否合格

3. 过滤异常数据:使用统计方法和波动性评分过滤极端异常值和可能的异常值

4. 计算:使用时间加权平均价格算法对过滤后的数据进行计算,得出「真实地板价」

「真实地板价」计算中涉及的数据是通过 nftperp 运营的预言机从 Opensea、LooksRare 和 X2Y2 的 API 中提取的交易数据。每次发生合格的公开交易时都会更新计算出的价格,确保价格是新的,同时保护用户免受价格操纵。这个过程已经在真实的蓝筹 NFT 交易数据集上进行了回溯测试,以证明其有效性,如下图所示。

清算、保险、交易费用

当交易员建立杠杆头寸时,他们利用抵押品从协议中借入资金,买卖资产。当市场朝着他们不利的方向变化,该交易员头寸的价值与最初抵押品的价值接近到某一阈值时,协议将会对该头寸进行清算,以维持其偿付能力。

当该交易员的头寸价值对他们不利时,他们的损失将转向他们的保证金,即初始抵品。该协议现在面临风险,价格的突然变动可能使交易员的头寸价值低于最初的抵押品。当交易员头寸的价值与最初抵押品的价值过于接近时,协议将对该头寸进行清算,以维持其偿付能力。

各个 NFT 集合的**杠杆许可和最小保证金比例要求不同

nftperp 采用了传统的 Keeper bots 清算机制,在清算时赚取名义头寸规模的 1.25% ,其余部分进入协议的保险基金。

保险基金用于确保协议对坏账的偿付能力,基金池中的资金由清算和交易费收入(协议 0.15% 的交易手续费)组成。保险基金的规模会随着协议的采用而增长,在未来将能够允许偿付更多的未平仓合约。

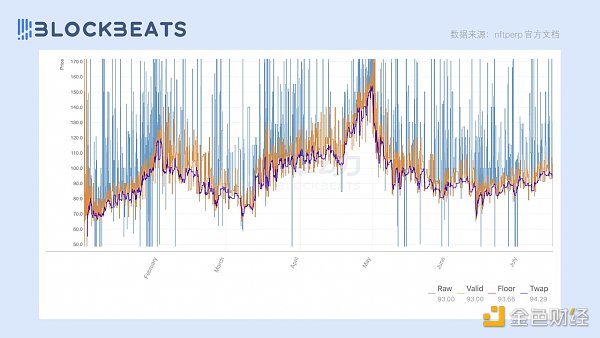

协议交易费用的动态调整

协议的基本交易费用设定为 0.3% ,但这个数字也会随着标记价格的偏差而动态调整,以激励空头和多头之间的平衡。费用调整机制如上图所示。官方文档中也提到代币质押者将获得一部分交易费用,但目前尚未公布信息。

NFT 永续合约可以解决当下 NFT 市场的哪些问题?

当前 NFT 市场的缺陷:

• 无法对冲风险

• 大多数人无法购买昂贵的蓝筹 NFT

• 没有简单且资本效率高的方法来进行杠杆交易

• 二级市场的手续费和版税减少了交易者的利润

针对这些问题,nftperp 提供了七个具体场景的解决方案。

(参考官方《nftperp 用例——填补 NFT 金融中的空白》一文)

1. 对冲自己的 NFT 头寸

持有 NFT 即持有现货,在 NFT 的价格上涨后许多交易员/收藏者想在继续持有的同时对冲潜在下跌的风险。在这种情况下,可以选择开一个空头头寸,风险敞口等于被对冲的 NFT 价格。这种对冲策略有助于在保留 NFT 所有权的同时保护收益,因此持有者仍然可以获得所有相关的好处,例如白名单机会、空投机会和社区访问权。

2. 买不起昂贵的 NFT

众所周知,蓝筹 NFT 价格高昂,nftperp 降低了准入门槛,可以实现以低至 1 美元的抵押品在 Punks、BAYC、MAYC、Squiggles、Azuki 和 Moonbirds 上创建头寸。

这种灵活性不仅会迎合现有的 NFT 交易者,而且还会使 NFT 交易的入门对于用户更加友好,这对于未来 NFT 被大规模采用来说意义重大。

3. 扩大利润空间与提高交易流动性

例如,当一名交易员购买的 BAYC 从 70 ETH 上涨至 75 ETH,此时有 5 ETH 的浮盈,他决定获利了结。然而在扣除了 OpenSea 的 2.5% 手续费 + BAYC 的 2.5% 版税 + Gas Fee 以后,利润仅剩不到 2 ETH。nftperp 认为平台和项目方的层层加码不仅减少了交易者的利润,还降低了 NFT 市场的流动性。

Nftperp 为优化交易利润提供了一个更好的选择,开仓/平仓的基本费用设置为 0.3% 。为了激励空头和多头之间的平衡,该费用确实会根据未平仓量进行调整,但要达到接近 OpenSea 水平的费用需要极端的情况。此外,该协议基于 Arbitrum,它的 Gas Fee 比以太坊低得多。

除了较低的费用之外,永续合约比 NFT 现货更具流动性。因为无需找到出售的 NFT 的特定买家,nftperp 上的头寸可以随时了结。金融市场流动性为王,尤其是对于机构交易而言,但这些好处同样适用于所有交易者。

4. Degen 和**交易者的杠杆

杠杆是一个强大的工具,nftperp 提供高达 10 倍的多头和空头杠杆,但这会放大所有收益和损失。因此,通常杠杆的使用需要 NFT 市场动态方面的专业知识和所交易特定 NFT 集合的催化剂。对于具有较高风险承受能力或对某项交易有强烈信念的交易者,杠杆可以提供更高的资本效率。

5. Delta 中性流动性挖矿策略

BendDAO 和 Jpeg’d 等 NFT 抵押借贷协议允许用户将他们的 NFT 存入金库以借出资金。用户可以将这些借出的资金带入更广泛的 DeFi 生态系统中以赚取收益,在获利后偿还贷款以取回存入的 NFT。借款人面临的主要风险是,如果 NFT 的价值下降并将其抵押率降低到某个阈值以下,则其 NFT 将被清算。这种情况下,空头对冲将成为有用的工具。在存入的 NFT 损失价值的情况下,空头将获利,为存款人提供额外的资本来偿还足够的贷款并避免清算。

6. 与期权交易风险的对冲

期权可以作为另一种形式的 NFT 金融衍生品。持有人的另一种常见的下行保护策略是购买看跌期权,授予他们在设定时间段内以预定价格出售 NFT 的权利。交易看跌期权的卖方承担了这种下行风险,以换取买方支付的期权费形式的收益。为了使用 nftperp 对冲这种风险,看跌期权卖方将在同一 NFT 集合上做空,以在期权被行使时保护他们。反之亦然。

可以参考最近 nftperp 与 NFT 期权协议 Hook Protocol 关于 Delta 中性的合作内容。

7. 做市商对冲

NFT 做市商和 NFT AMM 的用户也可以从对冲中受益。随着 Sudoswap 等平台将基于流动性池的交易引入 NFT 市场,流动性提供者现在可以将他们的 NFT/FT 存入这些池中,并指定他们对买入/卖出 NFT 的出价/要价。然后,交易者可以在池中买卖 NFT,价格由池的联合曲线决定。

当 LP 可以通过 nftperp 进行对冲时,买卖价差应该会收紧,因为在价格下跌的情况下,投标人可以通过做空来减少下行风险。这将改善池内的流动性,并可能提高交易者的资金利用率。

NFT 永续合约的市场有多大?

先看看加密货币衍生品市场的情况

与传统金融市场一致的是,加密市场的衍生品交易的市场规模要大于现货交易。根据 TokenInsight, 21 年 Q2 永续合约单项的的交易量为 19 万亿美元,相当于每天的交易量超过 2000 亿美元,已经超越了现货。若加密货币的总市值在 5 年内达到 10 万亿美元,伴随的衍生品交易量可能会达到 70-100 万亿美元。

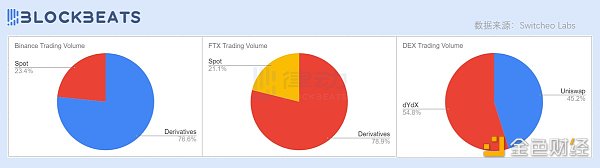

根据 Switcheo Labs 数据显示,中心化交易所的加密货币衍生品交易平均占加密货币总交易量的 69% 。例如,Binance 每日交易量的 76.6% 来自衍生品(646.5 亿美元中的 495.2 亿美元),而 FTX 产生每日衍生品交易量的 78.9% (78.8 亿美元中的 62.2 亿美元)。

在去中心化交易所方面,让我们比较一下 Uniswap 和 dYdX 的交易量,因为它们是该领域知名的现货和衍生品市场。Uniswap 的日交易量为 10.9 亿美元,而 dYdX 的衍生品平均日交易量为 13.3 亿美元。这分别达到 45.2% 和 54.8% 。

Bloomberg此前也曾报道,BTC 永续合约的交易量占期货交易总交易量的 93% 。

由此可见,无论是传统金融市场、加密市场的中心化交易所还是去中心化交易所,衍生品交易市场规模都要大于现货交易。而永续合约作为加密市场首创且独有的衍生品市场,相较于其他金融产品有着巨大的交易灵活性,备受市场青睐。

预估 NFT 永续市场规模

根据 DappRadar 数据,最近一个月交易量知名的 NFT 平台是 Blur,总交易量为 4.42 亿美元,日均交易量为 1473 万美元。通过对比头部 NFT 现货交易平台,可以预估当 nftperp 逐渐被更多交易者采用时它的市场份额。

根据 Dune *ytics数据,自 11 月 25 日 nftperp 的累积总交易量为 7100 万美元,日均交易量为 101 万美元。类比去中心化交易平台现货交易与衍生品交易比例,保守估计 nftperp 的日均交易量也可以达到知名的 NFT 现货交易平台同样的水平。nftperp 对平台上的所有头寸收取 0.3% 的交易手续费,其中有部分收益会分给其平台代币 $NFTP 的质押者。

NFT 市场过去一年的交易量

此外,根据 NFO 数据,过去一年 NFT 市场总交易量为 170.6 亿美元,日均交易量为 4674 万美元,同样类比于加密货币市场,NFT 的衍生品市场潜力巨大。

NFT 永续合约市场还面临哪些挑战?

仍存在价格操纵的可能

任何金融市场都存在价格操纵的可能,由于 NFT 市场体量偏小,现货价格是相对容易**纵的。现货价格操纵发生时,价格的剧烈波动可能导致衍生品市场发生大量清算事件,协议的保险基金可能不足以偿还坏账,进而协议会面临系统性风险。

可预见的是 NFT 衍生品市场份额会逐步增大,当从衍生品市场获利机会大于操纵现货市场的的成本时,价格操纵的事件就一定会发生。因此,如何规避或尽量降低这种事件发生的概率是需要预先考虑的。

vAMM、「真实地板价」机制的鲁棒性、能否与资金利率配合维持系统正常运转等方面尚待市场检验。

长尾 NFT 资产的永续合约需求仍需被满足

2004 年美国《连线》杂志总编辑克里斯·安德森 (Chris Anderson) 提出了**的「长尾理论」(The long tail),认为互联网将为利基市场赋能长尾巴,而长尾的利基市场规模甚至会超过短头的规模经济。

NFT 市场也有自己的「长尾」版本,就是指那些市值小、交易量低、知名度不高的 NFT 项目,目前 NFT 市场上有上数万个 NFT 项目,然而只有少数几个能进入前 50 名,成为所谓的「蓝筹」和「准蓝筹」,其他的项目则构成了「长尾」。加密货币市场也是同样的道理。

因此,面向 NFT 和加密货币的长尾的利基市场的平台/服务在未来可能有着更大的价值空间。

参考去中心化交易平台,交易现货的 DEX Uniswap 通过可以通过无需许可上币为众多长尾资产提供了流动性,但是去中心化永续合约鲜有能实现无需许可上币功能的(CoinFLEX、Mycelium 等平台已实现),原因在于永续合约交易比现货交易更复杂,对于撮合交易机制、链上响应速度、链上清算等方面有着更高的要求。同时,创建永续合约池的门槛高,例如去中心化永续合约协议 TracerDAO(现为 Mycelium)如果要部署一个 Token 的永续合约池的话,需要配置很多参数:杠杆函数、更新间隔、铸币/烧毁费等等。

对于 NFT 市场,长尾 NFT 资产的永续合约需求仍在,但是能实现非蓝筹的 NFT 项目的借贷、衍生品交易等功能的产品迟迟未出现,这是由多个原因造成的。

以 nftperp 为例,它的「真实地板价」对于数据质量和计算方式要求很高,NFT 市场存在大量的不可靠数据(如清洗交易),这造成了它目前只适用于流动性大的蓝筹 NFT 系列。以 BendDAO 为例,即便是**蓝筹 BAYC 也会被大户操纵地板价来「清算套利」,更何况是市值更小的长尾 NFT 资产呢?

归根结底,NFT 流动性差、NFT 难以估值定价等上游问题没有得到很好的解决,制约了下游的 NFTFi 产品开发,无法释放 NFT 长尾资产的潜力。

结语

着眼于 DeFi、NFT 乃至整个加密领域,不断的金融创新将市场推向了更高的水平。不同细分领域的产品之间可组合性的提高将进一步刺激市场的创新,NFT 特定的衍生产品将为市场提供更多的交易策略,新生的 NFT 市场会获得更多深度,就像期权和期货合约在成熟的金融市场中发挥重要作用一样。

随着 NFT 基础设施越来越完善,相信上层的 NFT 金融化进程也会不断加快,NFT 将不只是一张小图片,它将与 NFTFi 一同成为加密领域乃至金融世界的重要组成部分。

文章标题:深度盘点NFT永续合约赛道:可以加杠杆做空NFT了?

文章链接:https://www.btchangqing.cn/457096.html

更新时间:2023年02月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。