作者:Terry

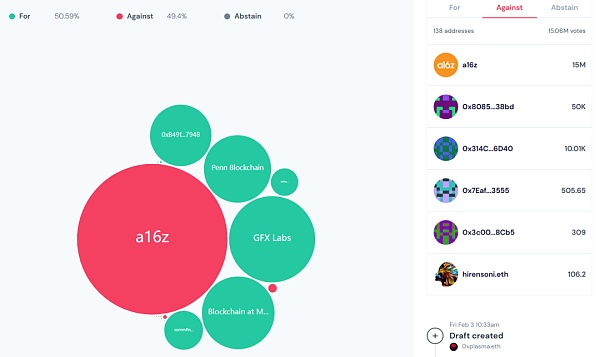

2 月 5 日,a16z 向 BNB Chain 上部署 Uniswap V3 的最终提案提出反对票,导致 Uniswap 登陆 BNB Chain 的计划搁浅。

社区KOL直接发问质疑,称「Uniswap 由 a16z 控制?」,并引用有关 a16z 疑似出于个体利益的猜测:「a16z 之所以使用其全部投票权重来反对 Uniswap 使用 Wormhole 跨链桥在 BNB Chain 上启动 Uniswap 协议的提议,是因为它是 Wormhole 竞争对手 LayerZero 的大投资者」。

DeFi 协议背后的 VC 身影

事实上,a16z 确实是 Uniswap 背后拥有举足轻重影响力的关键人物:Bubblemaps 统计显示,a16z 可以通过 11 个地址控制 4150 万枚 UNI,这占 UNI 供应量的 4.15%。

而此次投票截止目前为止,a16z 仅仅动用 1500 枚 UNI 的权重就已占据优势,这也意味着 a16z 的 UNI 权重是通过任何 UNI 提案所必不可少的投票势力。

其实 a16z 并非是不愿意将 Uniswap 部署至 BNB Chain——毕竟在 Uniswap 决定是否部署在 Pogon、Celo 和 zkSync 中时,a16z 是投了「赞成票」的。

按照赵长鹏转推的具体说法,这场斗争的核心,是 a16z 不愿意用 Wormhole 做跨链桥来作为 Uniswap 登陆 BNB Chain 的跨链选择。

这就涉及风险投资公司 a16z 和 Jump 的直接对战——它们分别支持 LayerZero 和 Wormhole两个跨链桥。

其实 DeFi 协议因为背后向其提供资本支持的 VC 影响,而或主动或被动选边站队的情况,并不鲜见——早在 2021 年 8 月,SushiSwap 就曾透露为什么它选择使用 Arbitrum 而不是 Optimi 作为其**布局的的 Layer2 扩展解决方案。

其中 SushiSwap 直言是因为 Optimi 给了 Uniswap 优惠待遇,推动 Uniswap 率先上线:尽管「SushiSwap 已经到Optimi的Kovan测试网上完成部署,但**被告知 Uniswap 将获得这个机会,Optimi 非常直接地告知 Uniswap 必须先部署」。

而按照 SushiSwap 的说法,Optimi 之所以青睐 Uniswap,是因为受到了投资者 a16z 和 Paradigm 的影响,并直言这两家风险投资公司可能「串通一气」,以影响他们的既得项目并使其受益。

区块链世界的治理游戏

太阳底下没有新鲜事,在更早的 2021 年 11 月,也曾上演了一场另一个 DeFi 龙头协议 Curve 的精彩「纸牌屋」剧情。

首先我们需要回顾下 Convex-Curve 的机制设计:

CVX 是 Convex 的原生Token,持有 CVX 便相当于拥有了对 Convex 的控制权——CVX 作为 Convex 平台的治理Token,通过锁定 CVX 便可以让 LP 对 Convex 的 veCRV 治理决策进行投票:

Convex 利用更具吸引力的 cvxCRV 激励,换取了用户的 CRV;

Convex 把这部分 CRV 统统进行四年锁定,换取知名的 Curve 投票权(veCRV);

而 Convex 在获得大量 veCRV 后,就等同于控制了 Curve;

也就是说控制了 CVX,就是控制了 Convex,而控制了 Convex,就等同于控制了 Curve。这时它可以为具体的某个稳定币池子增加激励权重,这就导致很多有意思的事情——譬如稳定币项目方的贿选行为等。

而2021 年 11 月份,Mochi 稳定币 USDM 团队利用 Convex 对 Curve 发起了一场「劣币兑换良币」的「治理攻击」:

首先,Mochi 推出了治理Token MOCHI,并在 Curve 推出 USDM 稳定币(抵押铸造,MOCHI 就为抵押品之一)的流动性池激励;

然后,Mochi 项目方利用持有的大量 MOCHI 印了大量的 USDM,然后去 Curve 上换为 DAI ;

接着,Mochi 项目方使用换来的 DAI 购买大量的 CVX (约 6000 个 ETH),然后进行投票,并成功提高了 Curve 上 USDM 流动性挖矿池子的收益率(CRV 奖励的分配);

**,在高收益率的吸引下更多的流动性提供者参与其中,直至USDM 稳定币的流动性池内达到 1 亿美元的流动性,项目方将 MOCHI 铸造成 USDM 并在池子中兑换成 DAI ,直接套现跑路,造成高达 3000 万美元的损失;

整个过程堪称围绕劣质稳定币、Curve、Convex 治理逻辑的教科书级案例,这也从侧面表明了 Convex 通过对 Curve 的「控制」,在整个加密市场发挥越来越重要的影响力。

DeFi 怎么了?

自 2020年「DeFi 盛夏」以来,整个 DeFi 赛道获得了长足发展,市场衍生出了DEX、借代、衍生品、固定收益、算法稳定币、资产合成、聚合器等诸多细分领域。

不过伴随着 2021 年 5·19 达到历史峰值以来,UNI、LINK、SUSHI、SNX 等传统 DeFi 蓝筹颓势渐显,无论是 Uniswap、Synthetix 这样老牌 DeFi 龙头,还是 OHM 等「DeFi 2.0」新秀,似乎都逃脱不了被市场逐渐冷淡厌弃的命运。

尤其是在过去 2022 年加密世界的发展中,经历 NFT、DAO、元宇宙、Web3 等叙事的轮番繁荣,DeFi 已经被绝大部分市场参与者遗忘,成为失宠的市场叙事。

不过,暂时抛开纵向的 DeFi 协议Token在二级市场上的低迷表现,仅从 DeFi 赛道内部观察,还是有一些颇为有趣的变量正在发生。

其中最值得注意的,就是除了扮演底层组件的角色外,以这些协议层的 DeFi 龙头为圆心,围绕着它们的工具类和应用层的 DeFi 项目也开始不断衍生,更丰富的**功能不断强化。

明眼可见的是,越来越多的 DeFi「工具式应用」,围绕单个底层的「超级 DeFi 协议」,辅助其完善更为丰富的**衍生功能,依托底层的「超级 DeFi 协议」发展壮大,并最终反哺底层的「超级 DeFi 协议」实现更大赋能,从而逐步生发出一个个独具特色而又自成体系的「小生态」。

正如Uniswap+ dextools\Unitrade\Yin 等之于流动性管理,Curve+Convex 之于稳定币兑换等等,更有趣的是这些一个个小生态之间又正在发生着更进一步的「合纵连横」。

以 Curve 为例,众所周知在稳定币兑换尤其是大额稳定币兑换赛道,Curve 手续费、交换滑点和无常损失均远低于诸如 Uniswap 或 Sushiswap 等一众 AMM DEX,是当之无愧的行业龙头。

但同时 Curve 与合成资产协议 Synthetix 也合作推出跨资产兑换服务,提供通用资产(如 ETH/WBTC 对)的Swap功能。

这也是目前众多 DeFi 协议从诸多渠道入手,开展自我救赎的一个缩影。

小结

在经历了 2020 年的寒武纪大爆发和 2021、2022 年的触顶下跌之后,目前 DeFi 世界的场景创新基本已经达到饱和,后续如何进一步完善治理机制、提高加密经济模型在整个协议机制中的作用,才是打开下半场的关键所在。

总的来看,DeFi 世界无论是「治理演进」还是Token经济模型的创新,仍旧路漫漫其修远兮,究竟会何去何从,让我们拭目以待。

文章标题:谁在”掌控”Uniswap?轮番上演「纸牌屋」的 DeFi 何去何从?

文章链接:https://www.btchangqing.cn/456953.html

更新时间:2023年02月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。