这是一个序列化目录

红色为当前内容

第一章,认识祖先

第二章:USDT的重大事件

第三章,USDT的动机

第四章,USDT的意外崛起

第5章:竞争中失去的去中心化稳定币

第六章:稳定币价格的决定因素

第七章,USDT发行和赚钱逻辑

第八章,历史上最完整的稳定币分类

第9章:分析各种稳定币使用场景

第十章,稳定币安分析

第9章:分析各种稳定币使用场景

在本章中,空城将总结当前市场上每种稳定币类的特征,并根据这些特征分析各种稳定币的适用场景,**为您提供一些使用建议。自己总结的表:

1.跨平台中心化式稳定币的使用场景分析

到目前为止,我们看到的跨平台中心化式稳定币的类实际上非常有限。困难在于它可以同时由多个主流平台支持。这种货币具有使用率更高的优点。广泛地,您可以在主要平台之间转移资产,非常方便,USDT,USDC,TUSD,PAX四种类在此类别中功能最强大。其他诸如USDS和SUSD几乎没有被称为跨平台,但实际上不受一线平台的支持,因此,如果您知道它们的存在,则无需使用它。

这四种类的稳定币都支持三个主要的兑换,因此使用非常方便。其中,USDT是更主要的货币。目前,没有交易所不敢支持。可以说作为交易所不支持USDT并不大。

除了广泛使用即流动性外,除超级流动性国王USDT外,其他三种货币都相当令人满意,并且在所有稳定币中处于中等水平,因此对于大多数货币持有者而言,中小额货币存款和取款完全可以管理,但是对于成千上万的资金,您只能使用USDT进行存款和取款,否则会出现折价交易的尴尬场面。

从使用广泛性和流动性的角度来看,USDT必须是最合适的选择。就是说,如果您短期持有存款和取款,那么使用USDT(尤其是大笔交易)要比其他三种稳定币要好。

然后是稳定币底层公链的安全性问题。 USDT在Omni, ETH和TRON的三个公链上运行。 Omni之前曾说过它曾被称为MastERCoin,而中文也被称为MastERCoin。这种货币刚在空城中进入市场。 2013年位居世界前五名货币,技术是牛X,但由于种种原因,在沙滩上掀起浪潮之前,USDT还未出现在2014年的ETH ,甚至在网上估计都不敢毕竟,这并不是完美的,所以USDT使用了MastERCoin作为当时的基础公链,MastERCoin当时的牛市倍。

后来, ETH逐渐完善,大多数新发行的USDT都移到了ETH ,从2019年3月开始,USDT开了第三家公链TRON。

这样,USDT的底部将比其他中心化式稳定币更为冗余,并且可以使用具有无缝交换功能的三个公链。

但是,其他三个公链的安全性也反映在政府的监督中。孔城认为这将更加重要。我将在下一章重点介绍这一点,在此不再赘述。

根据以上对安全性,广泛使用和流动性的分析,空城认为最适合USDT的是资金的存入和提取,基本上不会打折交易(折扣是是否会以更高的价格购买)。以当前交易价格为基础的价格或更高价格(低价销售是两个具有溢价的概念),市场容量足够大,各种优势合而为一,可以称为短期持有的**选择,但是特别是致命的弱点没有得到调节,因此不建议长期持有,更不用说建议持有大量参与的DeFi和cefi。

其他三个特征基本相同,安全性高,流动性强,使用性好。但是,USDC的流动性比TUSD和PAX更好,因此它们更适合于小规模的存款和取款。或长期持有DeFi和cefi的小规模持股。

2.独立平台上稳定币的使用场景分析

独立平台稳定币的**功能是仅受一个平台支持(某些情况下偶尔受支持)。坦率地说,该平台本身发行货币进行充值。这些货币通常由大平台(例如三大平台)发行。交易所有自己的问题硬币。独立平台稳定币有可能发展成跨平台货币。例如,USDT实际上是从Bitfinex的平台代币开发的,但是老实说,如果我们现在要开发,我们必须与USDT竞争。这是非常困难的,例如GUSD,GUSD基本上在最近几年被USDT击败,USDT的先发优势太明显了。

独立平台OKEX的广泛使用非常简单,流动性也不佳。尽管它们大多数受到监管( OKEX的USDK除外),但它们太受约束而无法使用,因此它们只能用作存入和提取钱时USDT的备用选项。不建议长时间ard积或参加DeFi和cefi。

3.非主流稳定币的使用场景分析

每个人都会发现市场上一些小平台正在使用自己的稳定币。不管这些货币是否受监管,都不需要持有和使用它们(Time的AEX CNC是唯一几乎不能使用的货币,但不建议持有,因为它们的CNC板的交易深度远高于该货币。 USDT板),即使持有时间较短,也无需直接使用USDT。如果该平台甚至不支持USDT,建议不要使用该平台。稳定币实际上完全取决于平台的寿命。该平台是完全认可的。监督而不是监督意义不大。例如,我们表中的AUSD就是这样的稳定币。

4.去中心化稳定币的使用场景分析

目前(目前)是去中心化的稳定币,除了DAI的流动性和广泛使用之外,基本的资产ETH波动是可以接受的,其他人根本不需要接触,我正在谈论所有其他去中心化的稳定币!甚至DAI也只能小规模参与。不要让时代的潮流落下。我认为,DeFi可能会导致未来去中心化稳定币的兴起。由于当前面位于正确的交易区域中,因此已保留了很长时间。拥有稳定币的意义并不重大。此外,孙大生目前正在研究的USDJ也是一种去中心化的稳定币。保持专注,不要参与。在USDJ的未来(至少五年)中,我认为这可能会挑战DAI去中心化稳定币的规模。在C位置,目前还不够。标的资产TRX与ETH之间仍有较大差距,波动幅度大于ETH 。

5.强大稳定币的使用场景分析

这里强大的稳定币不仅是我们知道将在未来几年内上市的DCEP和天秤座,而且是每个国家未来都会使用的各种加密货币。

所有这些功能强大的稳定币之间的关系就像我们当前的纸币环境一样。例如,在我们当前的纸币世界(包括银行电子簿记货币)中,使用最广泛的美元和欧元是全球通用货币。人民币,英镑和日元是区域货币。其他国家的货币只能在该国家流通。您要使用的其他人未被其他人使用,例如韩元KPW。

孔城在2017年前往朝鲜时,他们只在朝鲜购买了美元,人民币和欧元。不允许其他人使用它们,包括自己的韩元,韩元只能在本国的普通民众中使用。

当所有国家/地区都对链上的货币进行加密时,它与当前的纸币环境相同。据说,简单的链上货币是一种不能改变强力货币使用范围的形式。

权力货币的使用范围如何看待货币背后的经济和军事实力。因此,相对可以肯定的是,如果美联储将天秤座或其他新货币认可为美国版国家加密货币,那么在所有获得强有力认可的稳定币中,它们的广泛使用将是广泛的。当然,空城本身对王朝的发展充满信心。 DCEP超过美元只是时间问题,但是在我们的经济实力和军事力量没有完全超过旧美国之前,这种事情不会发生。

如果有天秤座和DCEP,它将对币圈中的币圈产生什么影响,例如替换USDT。当然,该主题的前提是美联储并未杀死USDT,它们处于公平竞争的状态。

我认为在这种情况下,天秤座和DCEP仍然很难替代USDT,其原因有两个:

A.在USDT的进入和退出币圈在币圈是垄断的,并且用户的黏性太强。一两年之内无法撼动它。除非USDT被极度压制,否则每个人都会开始改变思维方式,并尝试其他方式存入和提取资金。

B.无论是DCEP还是天秤座都受到***别的监管,资金流向太容易发现,这将使大多数货币人感到不安全,即使USDT的货币受到监管将来,至少仍然可以使用混合货币技术。当前的btc混合货币非常成熟, btc将来很容易实现,但是您认为DCEP和Libra可能允许混合货币吗?**不。

将来,如果大陆的主要交易所正规化,则很有可能与DCEP付款有关。如果同时有DCEP和USDT付款方式,我们应该如何选择?两种罪恶有权取光:

答:如果USDT受监管,我选择使用USDT。如果这两种方法都安全,我希望不要受到监视。

B.如果USDT仍然不受监管,我选择DCEP。与被监视相比,我讨厌USDT被打雷

第十章,稳定币安分析

本章希望与您讨论稳定币的安全性问题,因此您仍然必须张贴上一章中的表格:

我们知道,这个安全问题,不是十全十美的,没有**的安全性,因此不要以为鬼城到一个稳定币安的中心币安安全性中心高,但是两者遇到了不同的安全性级别问题,中心化式稳定币的主要问题是政策安全性;去中心化的稳定币主要处于抵押基础货币水平。

1,全币安中心分析

中心化式稳定币的安全性主要在政府层面,但还有一个每个人都应注意的小安全项目,即底层公链的问题。在上一章中,我们还说过,除USDT外,目前所有中心化式稳定币都仅在ETH的ERC20协议上运行,因此它们的安全性在此级别上是一致的。

USDT同时在Omni, ETH和TRON的三个公链上运行,因此在安全性方面,USDT底层公链的安全性高于其他中心化式稳定币。毕竟,如果ETH存在问题,那么随时都有替代品。可以使用链条。

接下来是中心化式稳定币的主要安全问题,即政府是否会干预稳定币。目前,最可能的干预措施是USDT。为什么?

目前,稳定币基本以美元为基础,少数稳定币以人民币或其他货币为基础。在以美元为基础的稳定币中,USDT很明显是主导货币,长期以来市场份额超过90%。可以预见,USDT的发行将很快超过100E。对于美联储来说,尽管这个数量并不高,但最接近美联储的是币圈数量。只有一个,而另一个太小的美联储则失去了份额。

此外,目前的主流交叉交换美元稳定币(USDT除外)均受到监管和审计(您可以转到以前的表格),但监管的类不同,但无论如何,监管都是通过旧的美国一个州认可金融机构的监管;去中心化的稳定币不仅规模小,而且还由美联储根据代码抵押发行。

USDT并未受到美联储关注的原因是交易量不够大。根据孔成对未来的分析,如果我们有幸看到下一轮市场,那么将USDT的流通量增加10倍,1000E将是一件容易的事,我相信这把刀的尺寸很可能会引起不适到美联储。 TEDA相当于绕过美联储并进行数字美元发行。重要的是要赚取美联储应赚的薄荷税。它不受监督。美联储不支付任何保护费用。美联储在哪里可以证明这一点?

根据目前的情况,其他稳定币根本没有与USDT竞争的实力,一旦在存款和取款领域形成垄断,用户就会养成习惯,并且粘性超级,特殊且非常强大。将来,将来会发生两件事:

A.将来接受监管并接受透明的储备金制度

孔城个人认为,USDT之所以不接受监管的主要问题是他们的准备金不是100%。当然,我没有证据。我认为,储备金仅为0和100%。没有监督,就不会有事故准备金。越来越少,直到奔跑引爆的那一天,这就是我之前在其他系列中所谈到的。

归根结底,这是因为信息不透明。没有准确的信息可以告诉交易所通过发行USDT收到的资金是多少。如果我们知道这笔钱稳定地存放在世界各地的主要银行中,那么TEDA每年只会收取利息。别再要求什么了,我们真的会放心的,我们也不必费心去看他赚了多少利息(但是很可能是亏钱的负利息哈哈),但是不幸的是现在不透明。

如果USDT进行监管审计并保持100%的准备金,那么我对USDT的未来非常乐观,因为很难撼动USDT的先入为主的状态。

B.继续不接受监督,等待美联储封锁

简而言之,只要USDT将来不接受监管,从我的角度来看,迟早会有事故发生,但是我不知道时间,因此您可以看到我总是建议每个USDT都是仅用作存款和取款工具。不建议使用USDT参加DeFi和cefi。如果有必要参与,它将仅占您个人投资资本的一小部分。那么,不管是发生了第一条还是第二条,它将对币圈的未来产生什么影响?

这是我之前从未讨论过的事情,因为USDT现在对btc等btc软件包具有强烈的粘性。如果美联储阻止USDT,那么USDT很可能无法顺利撤回资金,因此每个人都会拼命地将btc兑换为btc等btc会带来短暂的牛市。为什么我说这是短暂的牛市?

黄金需求是刚性需求。当持有USDT的人发现自己手中的东西是一块废纸时,首先要考虑的是如何找到另一个黄金出口,而btc事故变成btc btc btc btc金btc ,而不是btc例如btc 。被动的恐慌情绪只能一the而就,当他们找到合适的黄金出口时,我相信他们仍然会持有稳定币。这些出口是其他稳定币。

在这种情况下,您会选择哪种稳定币来代替USDT?显然,在USDT之外,最广泛的流动性将是**的,即三种USDC,TUSD,PAX,因此这三种货币将是**的受益者,很可能会取代USDT的头寸,而其他由于大交易所的支持有限,中心化式稳定币将受益有限,而去中心化稳定币也将受益。由其机制引起的体重缓慢增加也是有限的受益者。

因此,我不同意二宝报所说的话,即如果USDT被美联储封锁,将有一个大牛市,一个小牛市将出现,但这只是泛滥而已。每个人都在寻找新的出路。那时,我相信这将不是当前的主导结构,而是将USDC,TUSD和PAX分为三个部分的时候。

2,到中心进行稳定的全币安分析

我们已经说过,安全只是相对的而不是**的。大多数人认为,去中心化事物比中心化式事物更安全,因为他们只看到去中心化的优势而忽略了中心化式的优势。

去中心化的优势实际上非常简单,那就是稳定币的发行完全是通过代码完成的,运行没有问题,即在TEDA中没有USDT这样的发行角色,但是您考虑过运行。它会接近零吗?

未来充满活力!让我们欣赏稳定币接近于零。我们选择的品牌不小。在全球**去中心化系统Bitshares中,我们选择了市值**,交易量**的Bitcny(人民币稳定币)。

下图是过去一年(2019.5.23〜2020.5.24)的结果,Bitcny从1Bitcny = 1元变为人民币,今天1Bitcny只能兑换0.6元。中间的**时间是在2019.12.18,这一天**的时候1Bitcny只能兑换为0.12元,也就是说,一年前您以1元的价格购买了Bitcny。不幸的是,在2019.12.18那天,您只能将1美分兑换为2美分。绝大部分的btc货币btc真的!

每个人都注意到,Bitcny与cny 1:1交换的完全分离现在是长期的事情。这不是偶尔的几天。已经半年了。目前仍然是1Bitcny = 0.6 CNY。

那么为什么会这样呢?实际上,很简单,只要您了解去中心化的稳定币形成的基本逻辑,就知道原因。市场上所有去中心化的方法都是相同的。如果您知道一个,就会知道。

举一个简单的例子,以BTS抵押贷款生成Bitcny为例。其他DAI / ETH ,EUSD / EOS ,USDJ / TRX请您自己动手:

假设在一个去中心化的市场中,BTS的价格目前为1CNY,并且1CNY = 1Bitcny,我手头有3个BTS,现在我缺少紧急使用的资金,但是,我认为BTS将来会上涨,所以我不不想出售失去BTS之后,我询问可以通过BTS抵押来组建Bitcny,然后去BTS**兑换法定货币,该法定货币可以用于生活(例如购买卫生纸)。

在BTS抵押系统中,我想要获得1Bitcny必须抵押相当于BTS的3倍的抵押贷款,因此我接下来在系统中抵押3 BTS到系统中,因为当前的3 BTS恰好是3CNY,所以我得到1Bitcny,我卖掉了通过BTS**向收款人发送1比特币(假设手续费为1%,而忽略了贷款利息),这样我的银行卡上将收到0.99元。

我什么时候有钱要还钱或者系统规定的时间时,我将去**将1Bitcny兑换成1元,然后在BTS系统中退还1Bitcny。如果贷款有利息,将偿还贷款利息。利息是根据实际情况来计算的。要计算Bitcny的借入金额,为什么我这么擅长偿还这笔钱?因为如果我不退还1Bitcny,他们将以当前价格出售我抵押的三个BTS,以退还1Bitcny。我也很无助,因为系统握住了手柄。我不是那么高贵。

整个市场中的Bitcny是由像我这样需要法定货币但不想出售BTS的人生成的,该市场中的某些人会ho积Bitcny。他们为什么ho积?这是因为他们想to积Bitcny,以从借款中获得他们认为稳定的利息收入。 (有人说这被称为财务管理,实际上是一种去中心化的P2P业务,只是因为以BTS作为抵押的人理论上不会逃脱。)我们目前在市场上看到的DAI,EUSD,USDJ也是这种方式,只有DAI抵押贷款是ETH ,EUSD抵押贷款是EOS ,USDJ抵押贷款是TRX,而Bitcny抵押贷款是BTS,这是主要区别,机制完全相同。

然后有人要问,为什么资产抵押是3倍,为什么不是1倍,2倍,10倍或其他? (所有人都注意到这里的3倍资产抵押意味着我抵押的BTS以当前价格转换为Bitcny,该价格必须是我实际要借出的Bitcny金额的3倍。基准是Bitcny而不是我抵押的BTS)

实际上,无论抵押还可以几次,只需更改合同中的数字即可。设置3倍的抵押贷款可以对冲当前加密货币市场波动的风险,但目前3倍是一个相对合适的价值。 ,根据整个市场中不同的货币和不同的抵押品设置,应该有所不同。抵押资产的资产倍数越高,抵押品越高,从法定货币出轨的可能性越低,抵押倍数越低,抵押品越低。法定货币的出轨率越高。

为了说明这个问题,在这里我将引用2个栗子来解释为什么3倍当前相对合适,为什么1个栗子是1倍抵押,另一个栗子是10倍抵押。

板栗一:1倍资产抵押

假设当前市场情况:1BTS = 1CNY; 1CNY = 1Bitcny(这表明当前市场处于正常状态)

我手里有1个BTS。我将此1BTS抵押到市场上。我获得了1Bitcny,并从**兑换了法定货币。结果,第二天,市场暴跌1BTS = 0.5CNY。由于我只抵押了1个BTS,所以现在1 BTS的价值就是我借入的Bitcny的价格,即1Bitcny = 0.5cny,为什么?因为我昨天借的Bitcny变成了1cny的法定货币,现在我可以用1cny的法定货币购买2 BTS,所以我可以完全破坏合约而不赎回1BTS,而是拿走我昨天借的1cny并购买2 BTS,然后我只想在贷款市场维持1cny = 2Bitcny或更高水平时履行合同,对吗? 0.5cny = 1比特cny

在这种情况下如何防止我违约?这是增加抵押资产。在上述情况下,如果我当时抵押了2个BTS,我可能会去履行合同(假设没有利息和手续费),因为1cny我已经在抵押市场上赎回了2BTS,并且我在抵押贷款市场购买了2BTS。当前市场。对我来说也是一样

换句话说,当对资产进行两次抵押时,我履行合同的意愿的下限为1BTS = 0.5cny,即当BTS根据我的借款价格下跌50%时。

同样,抵押资产3倍的下限为1BTS = 0.3333cny,抵押资产4倍的下限为1BTS = 0.25cny,依此类推…

板栗II:资产抵押的10倍

根据李自宜的计算,当抵押资产为10倍时,我愿意执行高于1BTS = 0.1cny的合约,即BTS暴跌90%。这种安全性确实更高,但是又出现了另一个问题。我借了10元钱借了1元钱。作为借款人,我需要考虑流动性和贷款金额之间的平衡。

我们知道,在我们的法定市场的私人贷款中,通常可以借入抵押资产评估价值的50%至80%,这意味着,如果我估算的汽车抵押价值为100万元人民币(抱歉,我很有钱在第二次会议上将注意到这所房子将被抵押),所以我通常可以根据自己的资格借50至80瓦。

让我们看一下去中心化P2P系统的情况。抵押贷款的3倍表示贷款金额是贷款金额的1/3,抵押贷款的10倍表示贷款金额的1/10。这与法定市场相距太远。很大,如果借款利率太低,我将不借款,流动性对我来说仍然非常重要,因此最终市场选择了3倍的抵押贷款,但即便如此,33.3%的借款利率仍远低于法定货币借款市场。

上面我们已经讨论了很多,**的重点是基础抵押资产的波动性,更具体地说,是基础抵押资产的暴跌程度。

因为当基础资产飙升时所有去中心化稳定币都没有收益,所以如果只有很小的跌幅,就没有损失,只有崩溃会导致系统崩溃。

你可能会说:你给我的例子都是BTS抵押Bitcny,我们的DAI不可能发生, ETH牛X.

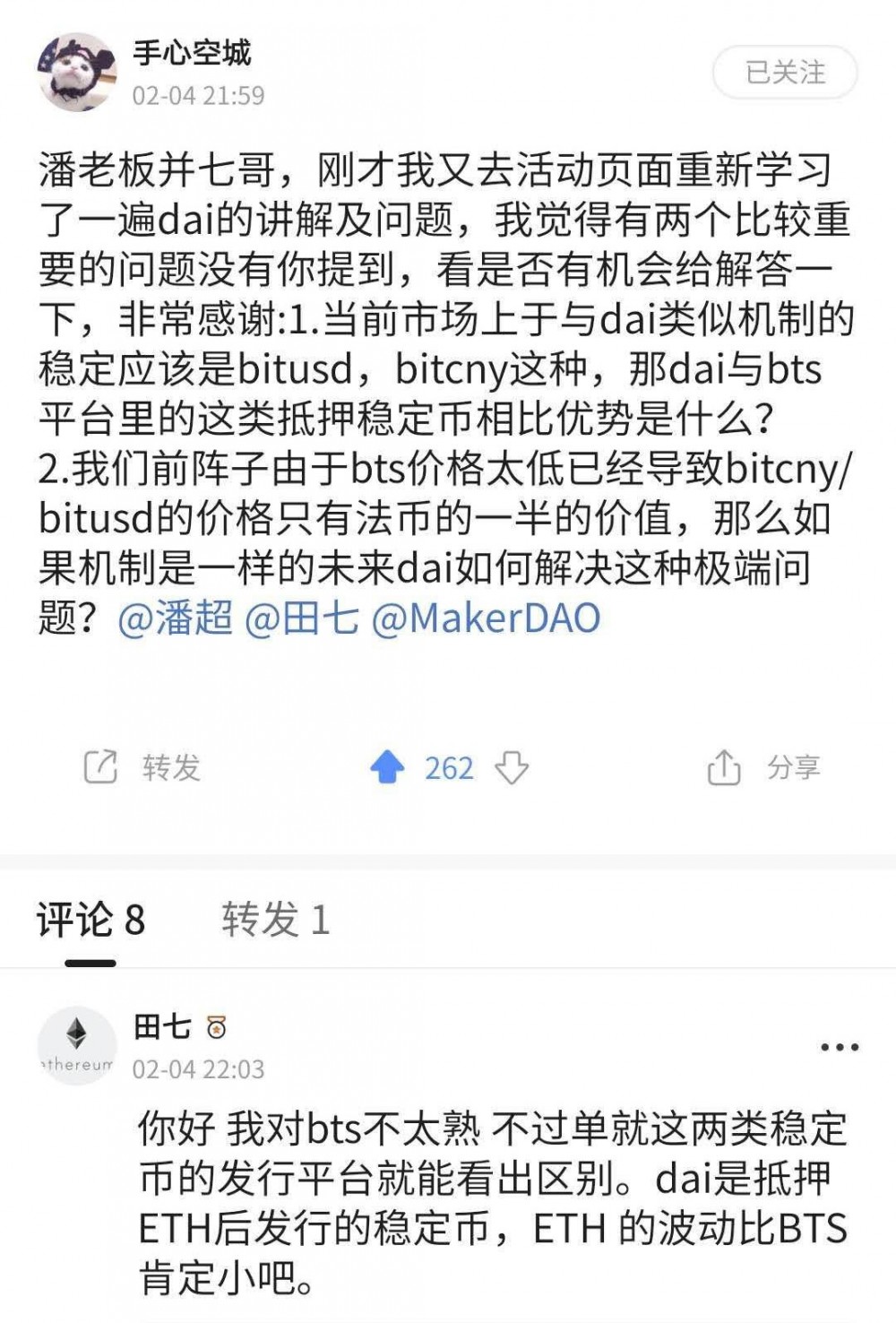

这是一个巧合。大家都知道,今年2月4日,MAKERDAO中文社区负责人潘先生制定了一项计划,在碧湖推广DAI。那天我没有赶上现场直播。忙后,我再次听了潘。在老板解释之后,下面的屏幕快照中有一个关于我的问题。

潘老板不知道为什么我没有归还。只有老板田琦回来了。一个月后,每个人都经历了312次。 DAI在短时间内与美元脱钩,然后迅速恢复。

因此,与DAI和Bitcny相比,DAI的**优势在于其基础资产ETH的跌幅小于BTS。 DAI选择的基础资产ETH比BTS的稳定性高几个级别,但这也不能保证不存在脱钩的可能性。只是可能性远低于Bitcny。

今天在市场上可以看到的去中心化稳定币有:基于ETH平台的DAI,基于EOS平台的EUSD,基于TRX平台的USDJ,基于BTS平台的BitUSD / Bitcny,基于UDAO平台的UNDT,等等。使用相关抵押资产的价格稳定性。价格越长,安全性越高。另一种更简单的方法是直接查看标的抵押资产的总市值。可以维持的安全性越高,则越高。这样我们可以获得以下安全排名:

因为总市值:

ETH gt; EOS gt; TRXgt; BTS

因此安全性:

DAIgt; EUSDgt; USDJgt; BitUSD = Bitcny

如果btc基于btc在未来出现,他们将DAI之前排名。

总而言之,选择去中心化的稳定币就是直接查看其基础资产的长期总市值排名,并找到更高且稳定的排名! (至少取决于总市值超过1年的波动性。将来,**以一个周期查看4年的波动性。排名基于CMC和非小号)

3,多环节的币安稳定问题影响整体

多链发行也是多平台发行。例如,我们前面提到的USDT当前是唯一的多链发行中心化式稳定币,也是唯一的多链发行稳定币。对于中心化式稳定币,多链发行是一种提高安全性的有效方法,因为无论发行哪种公链,无抵押资产都将导致破产问题。假设有一天ETH公链存在问题,您可以快速使用TRON或Omni替换它。

去中心化稳定币的情况并非如此,因为去中心化稳定币的**安全风险是前面提到的抵押资产暴跌导致的破产,因此选择货币价格更为稳定的公链是王道。使冗余安全机制有意义但并不重要不是主要矛盾。

所以之前我从官方制作团队听到了,我ETH支持抵押发行DAI比其他的ETH未来,如支持EOS问题DAI。谁都知道ETH的价格稳定性必须高于EOS ,所以如果引入EOS发行的DAI,我们永远也不会走,因为DAI完全一样,因为ETH抵押的DAI担保远高于EOS从DAI抵押;相同的,如果制作团队能够拿出btc抵押DAI大家有必要摒弃DAI抵押的ETH ,因为DAI的安全抵押由btc是远远高于DAI抵押的ETH 。

因此,多链发行对提高中心化式稳定币的安全性具有作用,而去中心化稳定币是否能提高安全性取决于新抵押资产的价格范围是否小于当前抵押资产。较小会提高安全性,如果振幅较大,则会降低安全性。

4.孔城对去中心化稳定币当前参与的理解

一,空城认为当前市场只与稳定DAI的去中心化货币打交道,原因是DAI基于ETH基础资产, ETH在实际加密市场中的稳定性除btc**之外,还会有将来也是基于ETH稳定代币,但是如果市场规模小于DAI,那将毫无意义,因为进出黄金确实很不方便,当前DAI的交易规模也很小,而且很小交易规模意味着结果,大笔资金需要打折买卖。

B.总体而言,空城目前不大规模参与去中心化稳定币的原因如下:

①市场容量小,出入不便,打折交易容易

②,发行效率极低

③,相对于稳定的币安中心币安而没想到的是,目前半打

④,**资产上升,您没有赚钱,**资产下降,但您可能会亏损

⑤P2P借贷收入很少(前期为8%,这是补贴的假象,没有长期的参考意义。一旦大规模进入,折价的钱就会提款时丢失)

C.在什么情况下我可以选择大规模参加?

①如果出现以btc为基础资产的btc稳定币,我会考虑

②基于btc资产的稳定币具有一定规模,例如交易量是当前USDT的1/10,我认为可以接受

③孔城判断它已经进入大周期的正确交易区域

④还有更多的剩余资产不愿转换为法定货币

D.什么时候去中心化的稳定币更容易使法定货币价格脱轨?

我们之前讨论过,过去中心化式稳定币的安全性取决于货币暴跌的幅度。什么时候最可能下降?答案是大周期的左侧交易区间。大周期的左侧交易区间没有尽可能多地持有去中心化的稳定币。它仅在右侧交易区间(即整个市场正在缓慢改善)时才适合持有,我认为这种情况将持续10年以上。

但是您找到问题了吗?实际上,根据市场周期的操作逻辑,由于持续下跌和下跌的可能性很高,我们应该在市场左侧的交易区间中持有稳定币(USDT / DAI等);根据我对去中心化btc btc看法,Logic也应此时不尝试持有btc和btc ;如果我能说出市场已经在正确的交易区间内,我是否不应该持有非btc ( btc等)?为什么此时我应该持有稳定币?

因此,按照我的逻辑,去中心化的稳定币实际上有点鸡肋。当我想持有稳定币时,它太冒险了(离开交易区间);当我不想持有稳定币时,其风险会降低(正确的交易区间)。

如果您遵循这种逻辑,那么在市场的左侧交易区间中,如果我存有大量资金,并且我只能选择USDT和DAI,那么选择USDT会带来安全问题,但至少流动性要好得多;而我DAI的安全性不高时流动性不好,我该如何选择?我觉得我会选择USDT,尽管我很不情愿。

当然,幸运的是,在实际市场中,存在USDC和TUSD货币期权,这些期权可以考虑安全性和一定的流动性。

5.对强大稳定币的安全性了解

说实话,这个话题已经离开我们的币圈的币圈 ,以及强大的稳定币也说,这是完全一样的纸货币或电子记账本位币,我们目前使用的,还是那句话着眼于经济实力以及代言国的军事实力。 ,货币只是链上的一种方式。

这个系列的结尾〜

文章标题:系列结局||最终使用场景和安全性的稳定货币分析-第九章,所有类型的使用场景都可以稳定货币分析10,这是本系列末期对整个稳定币安的分析-

文章链接:https://www.btchangqing.cn/44961.html

更新时间:2020年06月27日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。