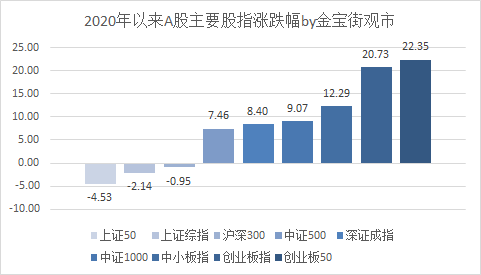

有一个趋势要接受,那就是成长风格又回来了。拉图看看,今年短短2个月不到,市场风格极端变化,成长大幅跑赢价值20多个点:

A股的大小盘风格历来是轮动的,只是过去3年,大盘价值风光无两,大家都被教育服服帖帖的时候,中小盘成长风格他胡汉三又来了。顺势而为很重要,如果没有踩对中小板块,今年收益也一般。

昨天创业板成交量创出历史新高2232亿,超过15年最疯狂的时候。今年以来,多只创业板指数涨幅超20%。

关键问题来了,很多人纠结的,现在估值已经不便宜了(基本都在历史中枢以上),创业板指数后面涨势能否持续?

一、中期,市场风格偏向成长

首先要接纳这个趋势。

1、我觉得,中期依然看好成长风格。

核心逻辑在于宏观转型+微观产业趋势。大方向上,国家进入了经济转型新阶段,创新成长成为中国新的经济动能。而2019年下半年以来的成长风格就开始演绎,背后在于一些产业新趋势的确定性上行,科技、TMT等行业的景气度提升趋势没有改变,并且业绩相对受疫情黑天鹅影响较小。

至于权重股的修复行情,恐怕要等到4月份左右重要会议下稳增长发力,同时得看到疫情基本宣告胜利。也不会让金融地产的低估便宜一直持续,反正我是两手抓(左手科技成长+右手低估价值,现在左手稍重一些),眼光放全年看。

2、监管政策宽松周期,利好创业成长。

再融资政策松绑,新一轮政策监管宽松周期开启对成长风格是极大支撑。

创业板再融资简化条件,对创业板在市场中的并购、上下游的整合、外延式的增长上将会更为有利,强化科技成长风格,更加利好优质公司,有助于实现从“小而美”到“大而强”转变。

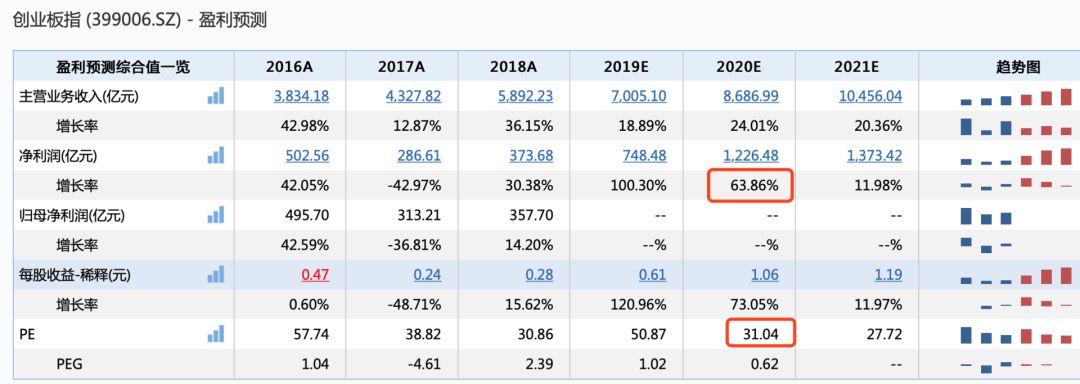

3、估值不低,但是有业绩支撑。

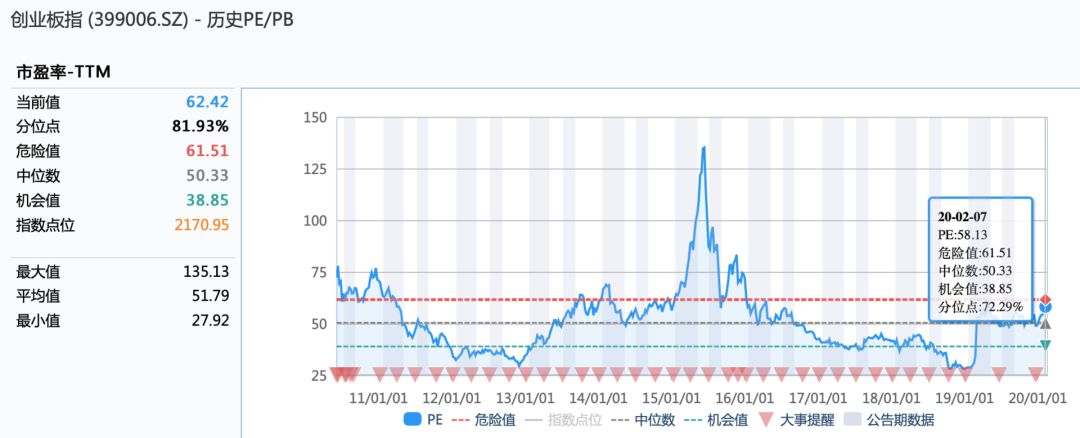

创业板经过一段时间上涨后,估值处于历史中枢偏高水平。

创业板指的动态估值为62,历史平均数是51,目前已在历史分位点82%位置。(不过看着离极端行情高位,还有距离。)从短期交易角度看的确累计了一定风险。

但从业绩增速来看,万德2020年预测的净利润增速63.86%,目前六十倍的市盈率,业绩增长有望帮助估值消化。

所以短期看,交易角度创业板积累了一定风险,但拉长看,目前对具有高景气成长指数而言还有均值修复空间,主要也看业绩盈利能力能否支撑高估值。

二、创业板细分主题指数分析

如果市场中期风格偏成长,那么昨天说的中证500+科技100ETF就是不错的组合,中证500代表成长风格配置,比较稳。

但还有人想更激进一些,创业板能不能上车?

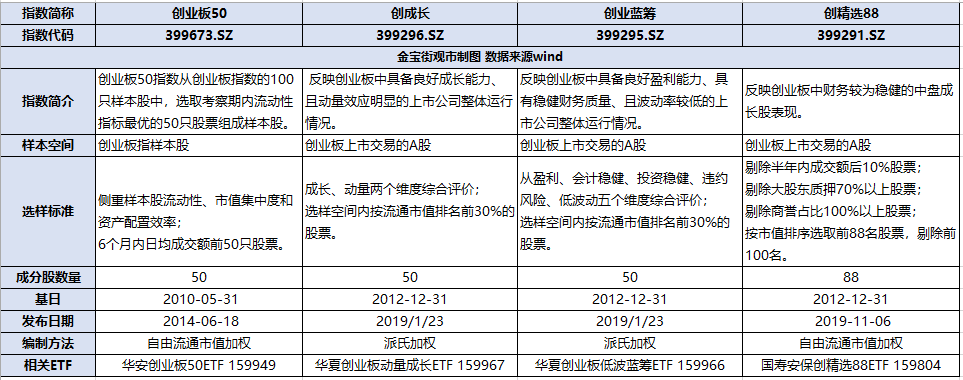

之前我们写过创业板宽基指数,可以回顾《创业板十年一梦,上车的方式》,今天接着梳理了创业板4只更精选的指数:创业板50、创成长、创蓝筹、创精选88。

这几只都是在创业板股票中再精细选股,有什么区别呢?

创业板50:最**,2014年发布,主要是选取了创业板指中流动性好的50只股票。其他三只指数都是2019年新发布的指数,其中创成长和创蓝筹还是art Beta指数:

创成长,侧重成分股的成长能力和动量效应明显的上市公司;

创业蓝筹,则注重上市公司的盈利能力、财务之类、波动率等;

我新发现的有一只创精选88,资历最浅,从编制方法上来看,它在创业板中“小中选小”,集中创业板里的中盘股。(它对应的基金还未成立)

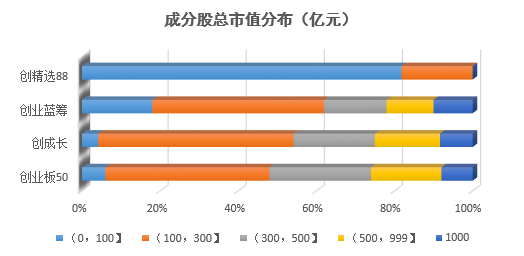

(可以看到,创精选88大部分市值在100以下)

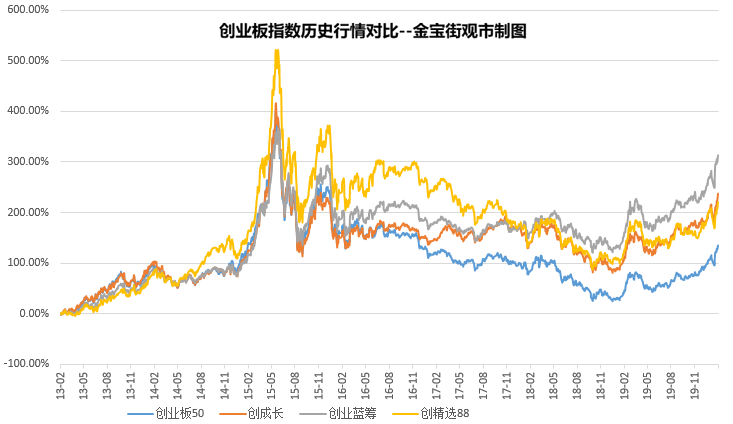

四只指数历史走势如下:

一眼望去,2013年以来,这只资历较浅的创精选88,因为更偏中小市值,历史中弹性**,回撤也大。价值风格下,创业蓝筹近两年走势较优,创50表现垫底,回撤大;但今年来,创50涨幅**,因为持仓中医药生物+TMT占比很高。

从4只指数行业持仓分布上看,创业成长的医药生物权重很高占到36.88%,创业板50TMT占比较高,创精选88的计算机、电子占比较为集中。

总体,创业板50和创业蓝筹的泛科技持仓较为集中,占到90%以上。

三、相关基金产品梳理

目前市场上,跟踪这几只创业板指数的产品如下,

跟踪创业板50指数的产品较丰富,场内、场外、分级产品都有,其中华安创业板50ETF规模**,管理费也是***。

创成长和创业蓝筹这两只art Beta产品都由华夏基金包揽,创蓝筹规模稍大一些。

从最近一年的走势来看,创业板50ETF表现突出,只有它跑赢了创业板指,创成长表现略差。前面也分析了主要是因为创50持仓集中在医药生物+TMT。

**,我们来看看前10大重仓股。创业板50剔除了温氏股份这种传统业务企业,重仓股以医药生物、泛科技标的为主。而其他都含有温氏,创业蓝筹前10大重仓股中有东方财富、同花顺金融服务公司。

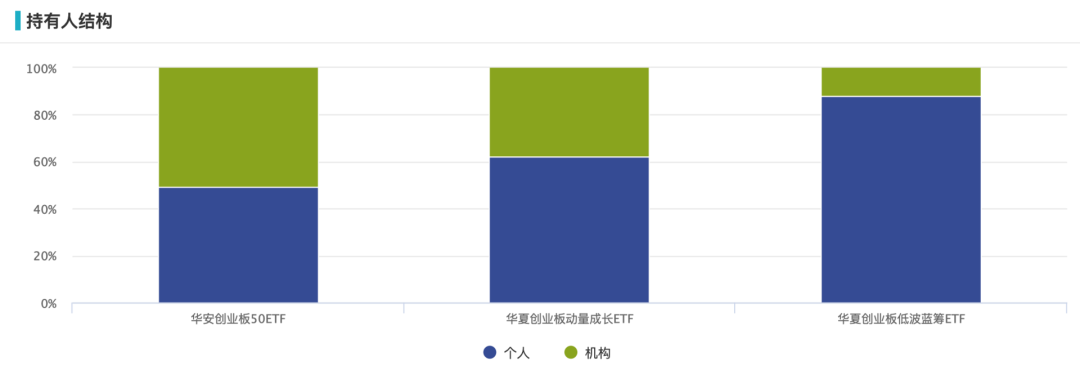

从基金规模和持有人结构来看,创业板50具有规模优势,机构持仓与个人持仓分配也较均匀,华夏低波蓝筹的机构配置比例较低。

综上,我再捋一捋:

1)创业板50,剔除温氏股份这类传统企业,持股集中在医药生物+TMT,有泛科技的属性(集中创业板);结合当下科技成长的环境,所以近1年表现更优。

2)创精选88,在创业板里又挑了一遍中小市值公司。它在2014、2015年弹性好,因为当时正值上轮再融资政策松绑,炒的就是小票,不过这次逻辑不大一样了,我觉得并不是鸡犬升天,还是要注重成长公司的质量,**商业模式和竞争优势,利好的新兴科技企业。

3)两只创业板art Beta指数,按理说偏成长的更适合创业板,但这几年收益看创成长并没有跑过创蓝筹,不知道是不是因子的原因。

4)综合费率、规模和流动性看下来,创业板50指数还是更好一点,更偏泛科技概念。

5)总体上,如果中期市场风格偏成长,偏中小市值的泛科技指数表现应该就更给力一些。

那么,与前我们对比的6只泛科技art Beta指数中,同样以中小市值风格为主的科技100ETF相比呢?

创业板50集中在创业板单一板块,波动风险更大;而科技100ETF是中小板占比为主,创业板占比33%左右,且是art Beta还有主动选股的策略,每3个月就调仓一次,优势还是在的。看个人风险偏好。

我看了一下科技100ETF跟踪的新兴科技100指数,已经创出新高,其他几只泛科技指数还在爬坑中。给力。

创业板短期交易风险是有的,但结合中期风格偏成长的情况,子弹还会飞一会儿。分析仅供参考。

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时删除。

文章链接:https://www.btchangqing.cn/442866.html

更新时间:2023年01月17日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。