在我们开启新的 L1/L2 加密叙述的新篇章之前,让我们根据 2022 年的采用指标数据回顾一下迄今为止所有不同链的表现。

有多少人在使用区块链,他们结算了多少交易,采用趋势如何?谁是赢家,谁在衰落?每个链中发生了什么,即将到来的催化剂是什么?让我们用一些硬数据来探索这一切。

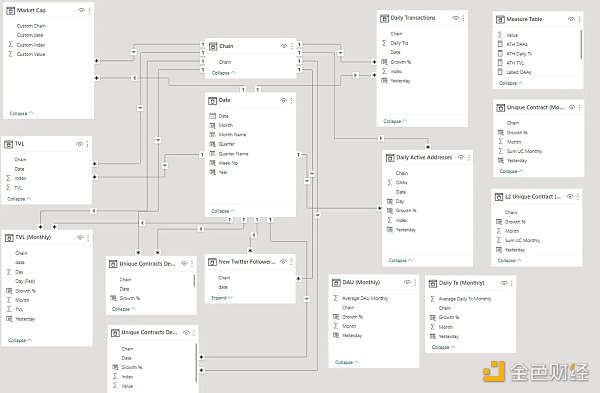

我将使用的 4 个基本采用统计数据是每日活跃地址 (DAA)、每日交易数量、总价值锁定 (TVL) 和部署的唯一合约数量。

DAA 衡量有多少人在使用它,每日交易数量衡量人们使用它的活跃程度,TVL 衡量对 dApp(构建者)的需求,唯一合约数量衡量一个链的建设速度。

所有数据均从 Goku Stats 中提取并在 Power BI 上进行了清理。

我还添加了我对 M-o-M 增长率的计算,以更精细地可视化采用趋势。

分析结果后,我决定将这些链分为两个集群更合适,“***”和“挑战者”。

由于规模的巨大差异,比较同一类别下的所有区块链将很难想象新玩家的趋势。

根据当前趋势(每月变化),进入***的类别资格是:

-

TVL >= 10 亿美元

-

每日活跃地址 >= 200 k

-

每日交易数量 >= 100 万

符合***类别的是以太坊、BSC、Pogon 和 Solana。

符合挑战者类别的是 Arbitrum、Avalanche、Coos、NEAR 和 Optimi。

1. ***类别

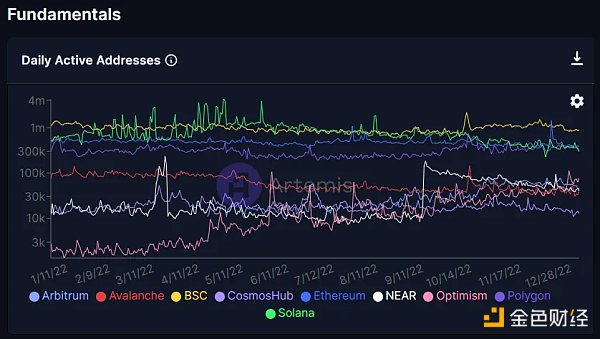

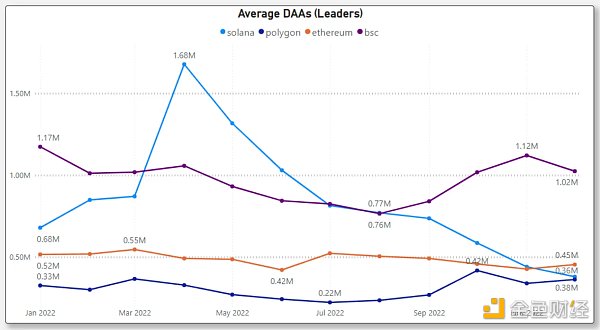

1.1 日均活跃地址

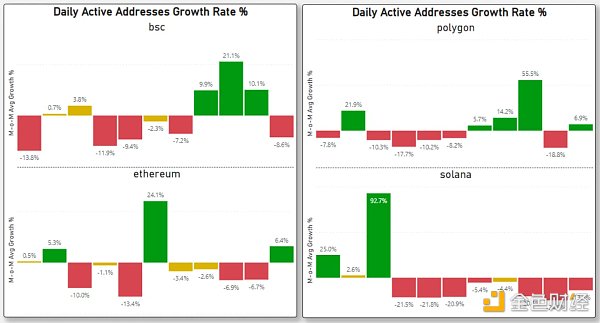

为了衡量 DAA 的保留趋势,我计算了平均每日活跃地址的 M-o-M 增长率 %。

任何在 -5% 到 5% 之间的增长率都是稳定的(黄色),低于 -5% 属于收缩(红色),高于 5% 属于扩张(绿色)。

-

BSC 是唯一一条日活跃地址数超过一百万的链。

-

以太坊 DAA 在 400-500 k 之间,Pogon 在 300-400 k 左右。

-

Solana 一直处于水深火热之中,连续 8 个月出现负增长。

-

Solana 的每日活跃地址在 2022 年 12 月第一次低于以太坊。

-

Pogon 自 5 月以来缓慢而稳定地复苏,10 月突然飙升 55%。飙升可能是由于 Reddit 在 10 月份的 NFT 计划 + 他们获得的成功的 web2 BD 交易浪潮。

-

BSC & Pogon 在第 3-4 季度表现相对较好,在 2022 年上半年**刷新后夺回了用户增长。

-

相对于 BSC & Pogon,以太坊在 2022 年下半年表现不佳,但其放缓趋势得到了很好的控制。没有一个月低于 – 10%。

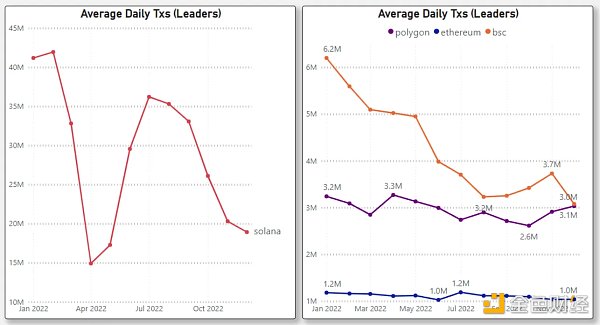

1.2 日均交易数量

查看每日交易数量的 M-o-M 增长率,

-

Pogon 显示最稳定的每日交易,方差最小。

-

Pogon 即将在第四季度翻转 BSC 每日交易数量(现在都在 300 万笔左右)。

-

BNB Chain 的每日交易数量在 2022 年前 7 个月连续下降。

-

Solana 的每日交易数量很高。(不包括投票交易)

-

Solana 在第二季度表现**,但同期 4 月、5 月和 6 月的每日活跃地址收缩。

-

大部分交易激增来自未知合约。

-

理想情况下,每日交易数量的激增应与每日活跃地址的增加相关联,以使增长故事保持一致。

-

FTX 崩溃后,Solana 在第四季度表现最差。在 Solana 投降后,107 名抽样开发者中只有 3 人表示他们正在切换链。

-

以太坊的日交易数量在 2022 年稳定徘徊在 100 万笔左右。

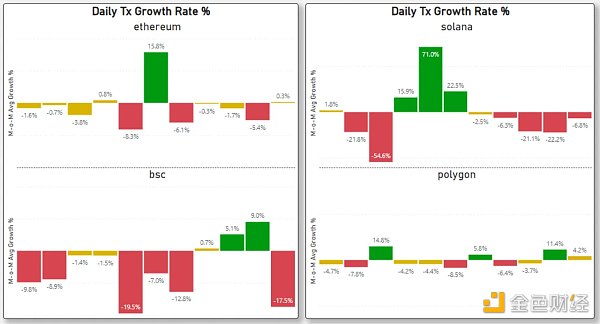

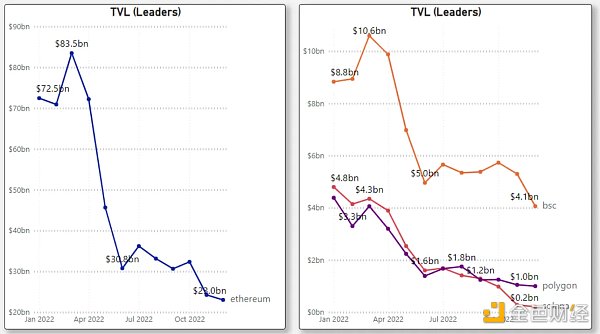

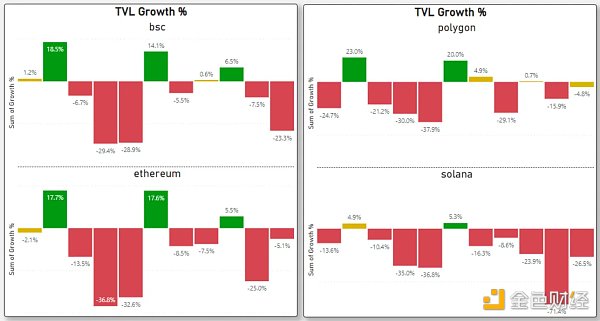

1.3 锁定总价值(TVL)

在 TVL 方面,

-

以太坊仍然是无可争议的领先,年底时约为 230 亿美元。

-

截至 2022 年 12 月,BNB Chain 的 TVL 是以太坊的 18%,Pogon 是以太坊的 4.3%。

-

在这一点上超越以太坊对于任何 L1 来说似乎仍然是一个遥远的梦想。

-

Solana 是***类别中第一个低于 10 亿美元 TVL 的链,降幅为 96%。

-

在 2 月和 6 月的积极月份中,Solana 的 TVL 流入量比其竞争对手低 3-4 倍。2022 年没有超过 10% 的绿色增长。

-

5 月份 Terra 的崩溃给每个人带来了沉重打击,随着 11 月 FTX 崩溃,蔓延影响减弱。(除了 Solana,它恶化了)

-

每条链的 TVL 都是相关的,这是一条单向的道路。在 6 月的缓解性反弹之后,2022 年下半年新的 TVL 流入量保持低迷。

-

以太坊并没有从熊市中的“避险”理论中受益。

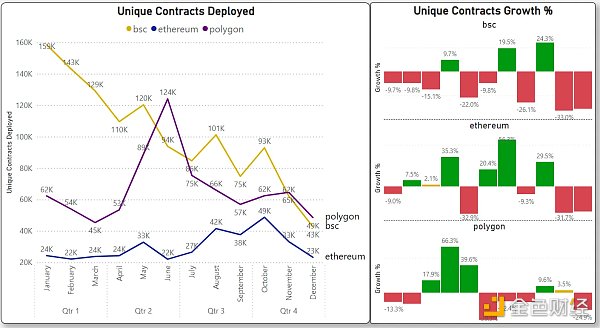

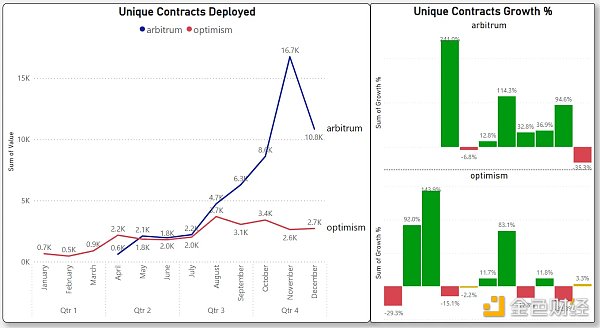

1.4 部署的唯一合约数量

-

就部署的唯一合约数量而言,BNB Chain 下降趋势最强。12 个月中有 9 个月出现收缩,年初至今为 -70%。Pogon 于 2022 年 12 月翻转了 BNB Chain。

-

以太坊在前 3 个季度表现出缓慢的正上升趋势增长,但在第 4 季度回落到最初的水平。使用 Pogon 可以观察到相同的趋势。

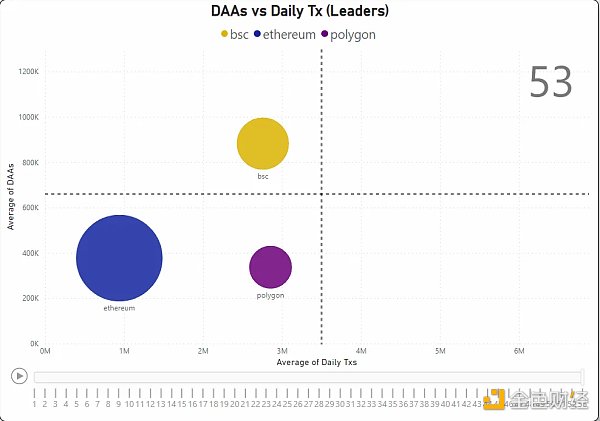

将所有指标放在一起,这是我创建的散点图,用于可视化 2022 年实时的每周状态变化。(Solana 已被排除在外,因为它的交易量太高,而且它在 TVL 之后被从***类别中排除,跌至 <10 亿美元以下。)

气泡大小代表 TVL,y 轴代表平均每日活跃地址,x 轴代表平均每日交易数量。理想情况下,您希望看到气泡变大并向右上角移动。

总而言之,对于***类别,

-

以太坊是 TVL **。

-

BSC 是活动和速度**。

-

Pogon 是稳定**,稳中求进。

-

从所有指标来看,Solana 都像是堕落的天使。

-

下半年收缩速度放缓,表明“游客”已经被冲走。但目前还没有积极复苏趋势的迹象。

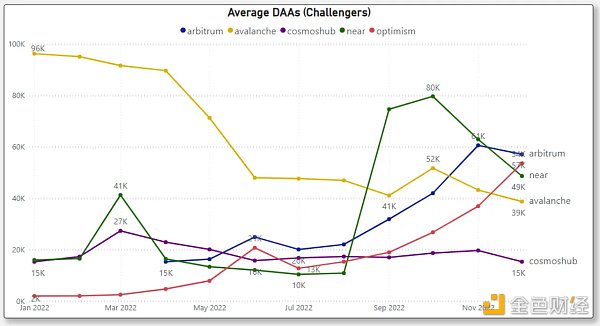

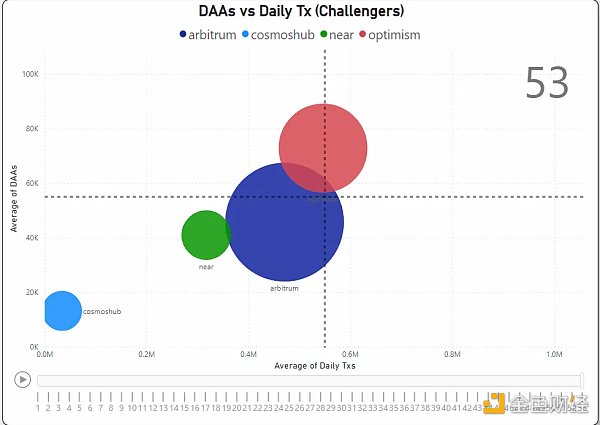

2. 挑战者类别

2.1 日均活跃地址

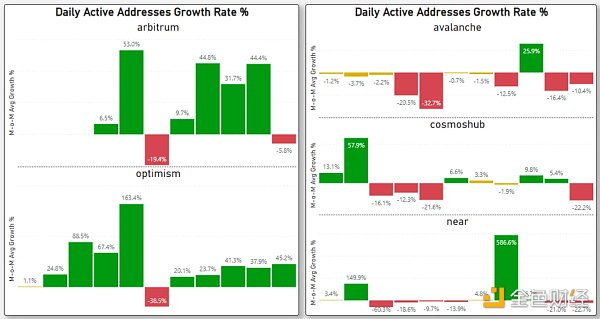

对于 M-o-M DAA 增长率,

-

Arbitrum 和 Optimi 是高增长的后起之秀。平均每日活跃地址显示出强劲的正增长。到 2022 年 12 月,两者都在 50-60 k 左右。(Optimi 通过其 OP 代币奖励获得额外优势)

-

Optimi 于 2022 年 12 月宣布了其第二轮追溯性公共产品资金。1000 万个 OP 代币将于 2023 年 2 月分发给满足其概述要求的用户和项目。

-

Coos 保持相对平稳,2022 年几乎没有增长。大部分活动来自 CoosHub、Oosis 和 Evmos。

-

从 1 月开始,AVAX 每日活跃地址减少了 50% 以上。除 10 月 Avalanche 推出 Banff Elastic 子网外,该年度每个月都呈中性至负增长。

-

Banff 解锁了子网创建者使用其代币激活权益证明和正常运行时间奖励的能力。这允许用户通过抵押代币成为子网上的验证者。

-

NEAR 的每日活跃地址在 9 月急剧飙升 580%,但在第四季度有所下降。

-

NEAR 的 DAA 飙升是由于 9 月份的 Sweat 经济 E。同月,NEAR 还启动了 nightshade 分片的第一阶段,允许“仅块生产者”验证者以较低的计算要求生产部分分片。

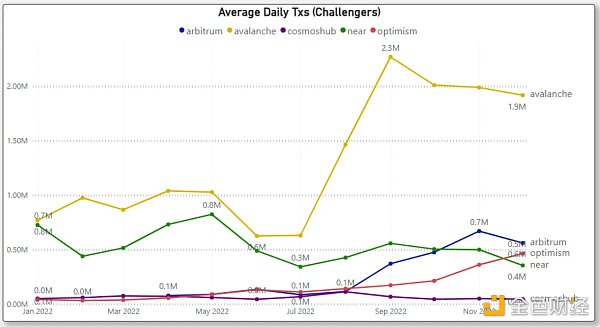

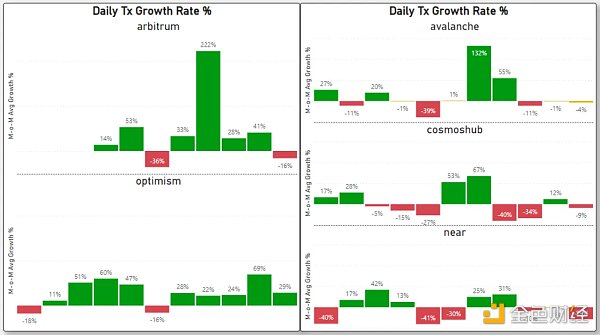

2.2 日均交易数量

-

Arbitrum 和 Optimi 在全年的日常交易中表现出强劲的正增长。9 月 Arbitrum 的飙升可能归因于 GMX 的发布以及 Nitro 升级以优化链性能。

-

尽管 AVAX 的 DAA 收缩,但其每日交易量在 2022 年下半年出现了 * 的飙升。它来自 DeFi Kingdoms (DFK) 和 Crabada (Swimmer Network) 迁移到他们自己的子网。

-

尽管子网被归类为 AVAX 上的总交易数量,但只有 Avalanche C 链上的活动才会产生费用并为 AVAX 代币增值。

-

对于 NEAR,尽管 Sweat Economy 的每日活跃地址急剧增加,但这并没有转化为每日交易量的增长。可能是因为 Sweat Wallet 尚未推出其许多链上 DeFi/NFT 功能。

-

Coo 的所有竞争者都让其日常交易相形见绌。

-

Coos 是每个人都在谈论和炒作的项目,但所有指标的采用和牵引力仍然低迷,主要是因为它缺乏占主导地位的 DeFi/稳定币生态系统。

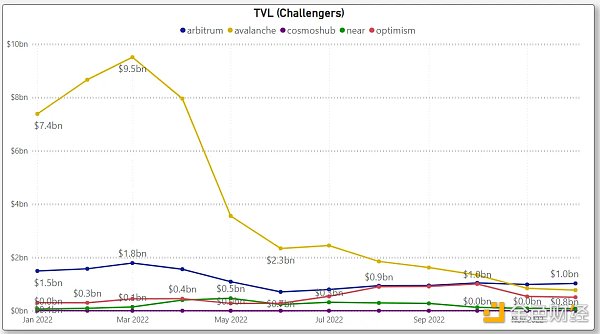

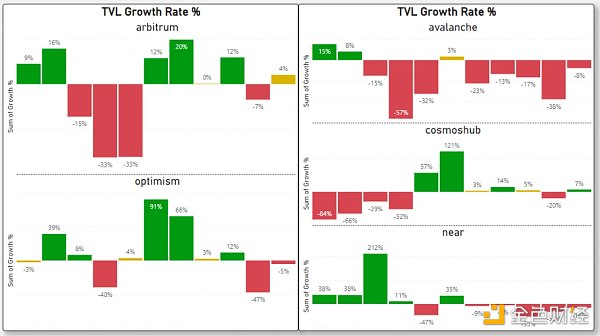

2.3 总价值锁定(TVL)

-

截至 2022 年 12 月,Arbitrum 是挑战者类别中唯一一条拥有超过 10 亿美元 TVL 的链。

-

**部的时候,NEAR 的 TVL 不到 1 亿美元,Coos 的 TVL 不到 100 万美元。基于 DeFilama 的数据,Coos 的 TVL 完全来自 StarFi,一个流动性质押 dApp。

-

Coos 和 NEAR 在今年下半年持平。没有新的值得注意的项目引起新的 TVL 存款的注意。

-

Arbitrum & Optimi M-o-M TVL 增长在 2022 年下半年显示出放缓迹象。

-

Optimi 的 TVL 在 11 月份暴跌了约 50%。

-

AVAX 曾经在 TVL ($80-90 亿美元)方面表现强劲,可与***类别相媲美,但它在 3 月份从悬崖上一跃而下,自 3 AC 暴雷之后就再也没有恢复过来。在今年剩下的时间里,资金逐月流出。

2.4 部署的唯一合约数量

-

至于哪个链更受开发者和 dApp 的欢迎,Arbitrum 显然是赢家,因为它具有网络效应。

-

大多数 DeFi 协议都选择在 Arbitrum 上线,包括最近的 TraderJoe & Gains Network。Arbitrum 上的 dApp 越多,其网络效应的价值就越强。

总结挑战者部分,

-

Arbitrum 是 TVL **。

-

Arbitrum & Optimi 是后起之秀,Optimi 紧随其后。

-

从所有指标来看,AVAX 都像是堕落的天使。

-

NEAR 和 Coos 是落后者。

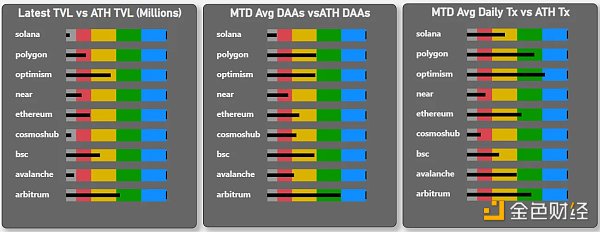

3. 结论

**,这是一张直观的图表,显示了哪条链在 TVL、每日活跃地址和每日交易数量方面从其 ATH 下降最严重。这显示了熊市期间每个链的保留和弹性强度。

灰色区域中的任何东西都是 =>90% 下降并且不是健康的标志。绿色或蓝色区域中的任何东西都被认为非常强。

按照排名顺序,TVL 是最重要的指标,因为它与市值的相关性很高,其次是在分析链采用时的每日活跃地址和每日交易量。

-

Arbitrum 是唯一一条在所有 3 个指标中都是绿色的链。

-

Optimi 排在 Arbitrum 之后,表现相对健康。

-

Optimi 每日交易量在 12 月飙升,原因就是第二轮 OP 代币空投。

-

NEAR、AVAX 和 Coos 受到了相当严重的打击。

-

Solana 在 TVL 和 DAA 方面是灰色的,表明大多数玩家在 2022 年离开了。

-

好的一面是,Solana 的 TVL 是人为支撑的。这意味着它的跌幅并没有那么糟糕,因为真正的 ATH 应该更低。

总而言之,监控这些采用趋势可以提供广泛的见解,以了解该行业是在增长、停滞还是收缩,以及哪些链条在增长,哪些链条没有增长。

展望 2023 年,以下是一些关键催化剂,需要密切关注。

3.1 2023 催化剂

***类别

-

Ethereum 上海升级(ETA 最早 3 月)。这将是 The Merge 之后的下一个里程碑。为抵押的 ETH 启用提款将增加对 ETH 的需求,并吸引更多用户进行抵押。

-

EIP-4844(proto-danksharding)。分片的第一个里程碑。EIP-4844 是分片 blob 交易,一种接受“blob”数据以扩展网络的新型交易类型。

-

EIP-1559 销毁叙事。尽管市场低迷,但在 10 月至 11 月的某些时期,活动的小幅激增足以激活 ETH 销毁阈值,从而导致 ETH 通缩。当市场出现复苏迹象时,热度可能会升高。

-

Pogon zkEVM 测试网更新。目前正在进行审计。它是主网之前**一个测试网的**一步。

-

Solana 转机。Solana 提供了一个高风险回报的机会。可以肯定的是,所有的掠夺者都被淘汰了,Solana 技术团队强大,网络高性能。如果网络中断问题能够得到解决,那么 Solana 就有了不错的机会。但寄希望于转机往往很困难,尤其是当大部分生态系统已经离开时。

挑战者类别

-

Banff 5 升级中的 Avalanche Wrap Messaging 允许子网在本地相互通信。它目前在 Golang 和 Rust VM SDK 中可用,但很快将在 2023 年推出到 EVM 子网。

-

Arbitrum 恢复“奥德赛”活动,这是一个 NFT 计划,由于 gas 飙升和 Arbitrum 代币的投机而早些时候被迫停止。

-

Arbitrum 蚕食了 DeFi 生态系统。Arbitrum 上的 Uniswap 接近翻转 Pogon 24 小时交易量。

-

基于 Avalanche 的子网或 Arbitrum 的 Nova 构建的 GameFi 或社交应用程序。

-

Coos 的 Interchain Security 计划于 2023 年 1 月准备就绪,Circle 将原生 USDC 引入生态系统,并推出 dYdX 应用链。

-

Coos 2.0 白皮书的修订版将会被提出。

-

Optimi 将于 2023 年 1 月 12 日将 Goerli Testnet 迁移到 Bedrock。如果一切顺利,Mainnet 有望在第一季度迁移到 Bedrock。Redrock 改进降低了 L1 数据费用并引入了新的证明机制。

-

Optimi 的唯一载体 Synthetix 在其 v3 发布后推动采用统计数据。

当然,我可能遗漏了很多其他的催化剂。

挑战者类别将在 2023 年变得更加拥挤和激烈竞争,新出现的竞争者包括 Sui、Aptos、Sei、Bera chain、Celestial、Oasys、Myria、IMX、subnets、应用链、Starkware、zkSync、Eclipse/Neon/Solana 上的 Nitro 等等。(加上 GokuStats 上没有的 Fantom 和 Polkadot)

这将是激动人心的一年,因为我们将看到谁将进入新的***类别,谁将落后。

原文:TheBabylonians,由DeFi 之道编译。

来源:DeFi之道

文章标题:对比四大指标:哪条 L1/L2 链是 2022 年的赢家 2023 年的催化剂又是什么?

文章链接:https://www.btchangqing.cn/437255.html

更新时间:2023年01月08日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。