起因是最近不知道在哪里听到一种说法:基金经理如果不敢于重仓、集中某些行业,说明他对自己选的股票和行业没有信心。

原来在一部分人眼里,均衡也是一种罪过。

前段时间刚好看到零城老哥写了一篇文章,梳理了市场上主要的均衡型基金经理,所以我也想聊一下一点看法。

先说一下最近看到的一个访谈,博道基金研究副总监兼研究部总经理、专户投资二部总经理何晓彬也出来发新产品了,在访谈里面讲了一些投资理念,我感觉还是比较有意思的。

注意,这个基金经理没有任何公募历史业绩,在这种低迷市场情绪下,这个基金能不能保成立都是很大的问题。不过他的几个观点还是吸引我了,首先是用量化的方式拆解了公募基金的收益来源:

第一层是权益资产风险溢价,即承担了权益资产本身波动后,应被补偿的回报,这是用非常低的成本可以拿到的,比如去买中证800指数ETF,过去十几年,中证800指数年化收益率为10.52%。

第二层是比较容易获取的超额收益。2006年1月到2022年3月偏股混合型基金长期年化回报是15.38%,高于同期权益资产风险溢价本身,那么,这部分超额收益就是偏股混合型基金整体作为基本面投资者创造的价值。进一步分析这部分超额收益的来源,归因结果显示,仓位选择贡献很小,主要是行业选择能力和个股选择能力,两个能力还比较平均。

第三层是较难获取的超额收益。这是**公募权益基金经理进一步超越同行创造了更高的超额收益,这个超额收益相对更难,因为要有更高的超额收益需要组合里有长牛股,而市场少数公司获得大部分市值增长,“马太效应”非常明显,不论A股还是美股都有这个现象,这意味着组合要有更高的超额收益,需要找到这些少数的**公司。

他讲得比较专业,稍微用大白话的方式说就是:第一层是承受了权益资产的波动带来的风险补偿,只要你敢于承受波动,就能获得这个收益,也就是时代赋予的贝塔;第二层是公募集中投资带来的超额(个人理解,说难听点就是抱团),这是公募行业的贝塔;第三层是抓住大黑马获得了超越同行的收益(说难听点就是可能是瞎猫逮到死老鼠),也就是个人(撞大运)的阿尔法。

当然基本上没有基金经理会承认自己投资里面的运气成分。

何晓彬在访谈里面很**地直接探讨了如何平稳获得超额收益的方法与思路:如果一只权益型公募基金的业绩表现能够长期稳定在50%分位数之上,比如40%分位数,那么它长期累计业绩的排名分位数是20%左右,这是实现慢富的“复利”路径。如果想要做到持续保持中位数之上的业绩,赚到后面两个超额收益,需要在三个维度上构建能力圈:第一个维度是个股选择能力;第二个维度是行业配置能力;第三个维度是对**公司的认知。

其实类似的观点,李进也说过(利益相关:高点买了李进的新基金,目前亏18%+,手动狗头)。

好吧,即便基金经理们每个人都相信自己是天选之子,是时代选中的那个人,是靠赌赛道能三年三倍的人,但对于普通人甚至普通基金经理而言,均衡是长期立于不败之地的唯一法则(注:不败不等于能赢,不失业可能也会长期陷入平庸)。

我天然对于偏均衡型的基金经理有很强的好感,比如之前就说我非常欣赏周应波和袁芳,熊市跌得少,牛市涨得多,谁不喜欢?关键是,这种大部分都是后验的,所以我们只能往两个方向放宽了看:

哪些基金经理能够做到熊市跌得少,牛市基本上能跟大盘跑得差不多?

哪些基金经理能够做到熊市跌得不比大盘多太多,牛市能大幅跑赢大盘?

不管市场对基金经理总结的风格如何,历史收益不会说假话,就如同姜诚不喜欢外界把他定义为深度价值基金经理一样,在很多人眼里,投资不是非黑即白:可以赚价值的钱,也可以赚成长的钱;可以赚估值修复的钱,也可以赚成长股拔估值的钱。管它黑猫白猫瞎猫山东狮子猫英短蓝猫,能抓住老鼠都是好猫。

还要说明下,我筛选的很多都是跑赢沪深300的选手,但现在很多产品严格意义上的业绩比较基准已经偏向于对标中证800了。

如果你跟得上沪深300指数,其实也很一般,因为沪深300全收益指数才是真正需要跑赢的,仅仅跟上沪深300指数而没有任何超额,长期来看还是不能算跑赢市场。

去年2月份,沪深300全收益指数创出历史新高,要比前两轮高点高很多。

看沪深300指数,会有一种市场长期不涨的感觉。

如果按照现在的点位,上证指数后续能超越3700,沪深300全收益指数可能会突破历史新高。目前来看,3200~3300是长期非常合理的估值水平,但因为各种短期因素,导致指数上不去。

扯远了,哪些基金经理比较均衡、能稳定做出超额?

1、郎骋成的富荣沪深300指数

这个成绩已经可以吊打近三年90%的主动权益基金经理,但对于大部分基民会觉得挺没意思的,因为这个超额短期看不明显,不过拉长看,近三年相对于沪深300的超额超过了90个百分点。

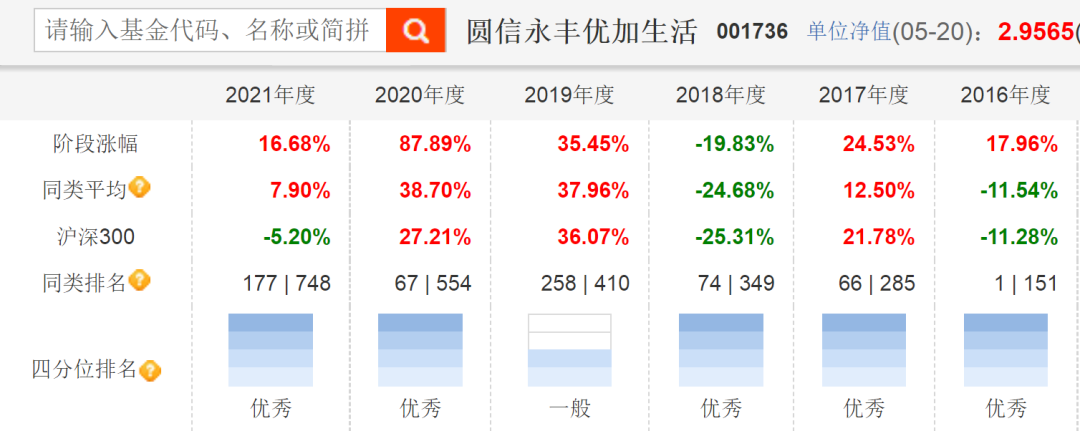

2、范妍的圆信永丰优加生活

一直半红不红的状态,最火的是接受采访回答跟谢治宇谁做家务,但业绩一直被忽视,今年业绩也很平淡,但如果你做相对收益,这种产品拿着是一点都不会慌的。

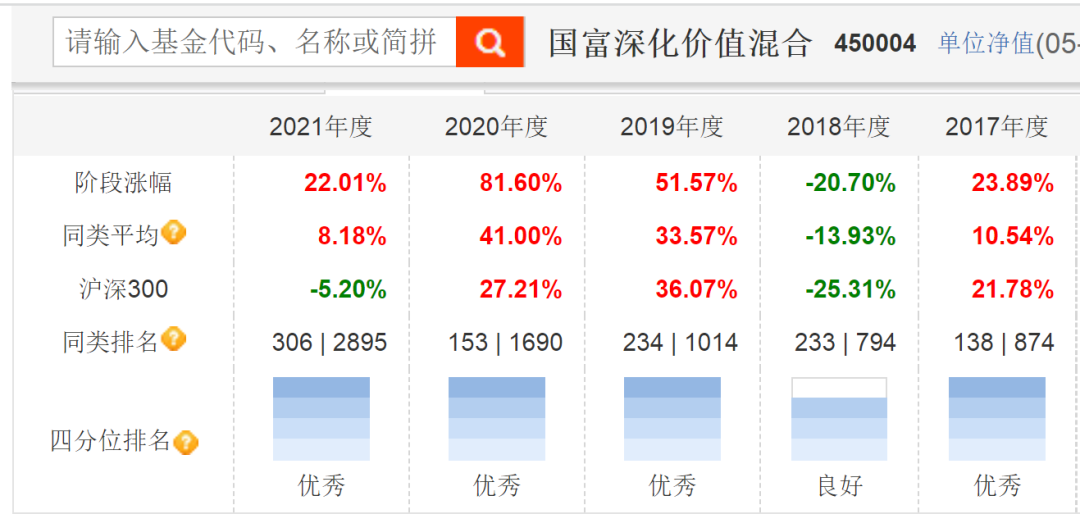

3、刘晓的国富深化价值混合

均衡型基金经理的标杆,就这业绩出去,****值一个大公募的权益投资总监。

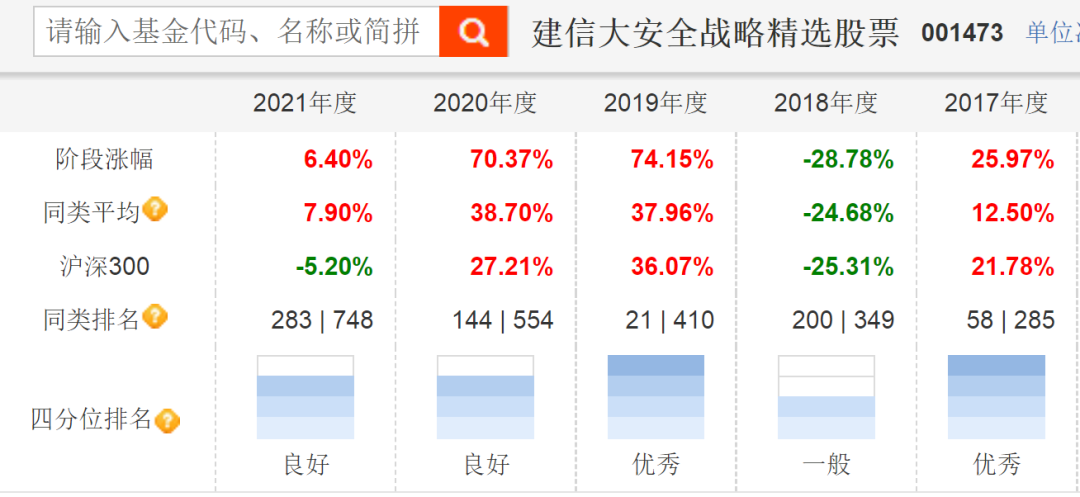

4、王东杰的建信大安全战略

也是一个15年7月高位接盘的可怜人,熊市回撤稍大,但牛市是真的很猛,可以接受。

5、王景的招商制造业混合

牛市选手,不解释,我持有时间还挺长。

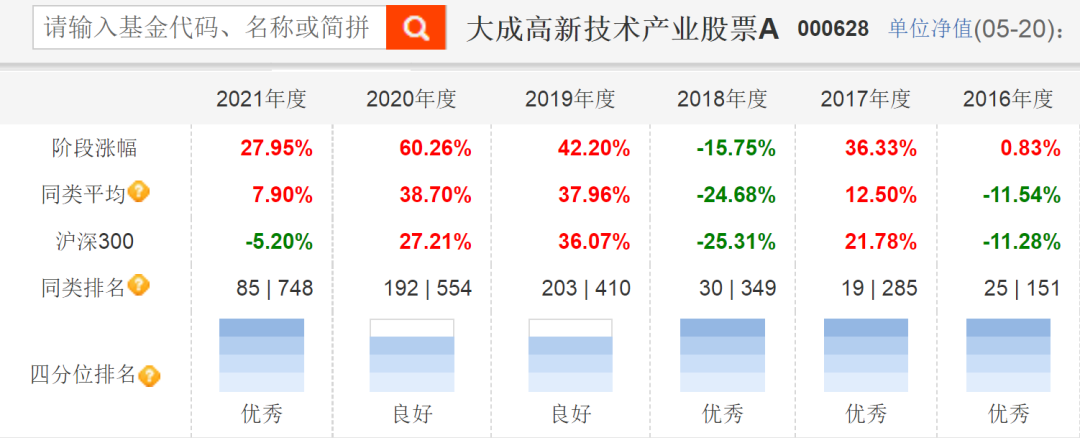

6、刘旭的大成高新技术产业

同样是高位接盘选手,挑不出毛病,加加油说不定可以超越刘晓。

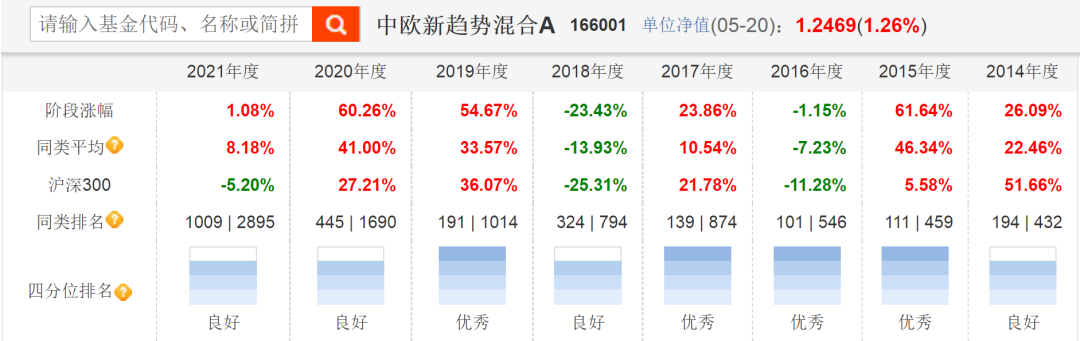

7、周蔚文的中欧新趋势

这老师傅如果不是规模太大,**是T0级别中的T0选手,无可挑剔。

8、谢治宇的兴全合润

规模太大了,太大了……

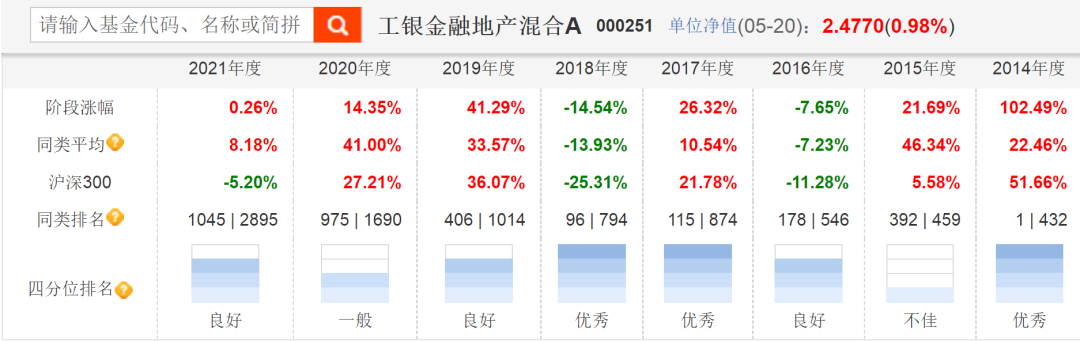

9、鄢耀的工银金融地产混合

这是一个谜,你不知道他怎么做出来这种业绩的。

10、徐荔蓉的国富中国收益

**,这还是平衡型,基本上常年6成股票仓位……

当然还有很多其他的均衡型的基金经理,篇幅有限,大家可以在评论区讨论。感谢观看!

(风险提示:权益基金属于高风险品种,投资需谨慎。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 本人不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本人不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。定投过往业绩不代表未来表现,投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》等基金法律文件,全面认识基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,在了解产品或者服务情况、听取适当性意见的基础上,理性判断市场,根据自身的投资目标、期限、投资经验、资产状况等因素谨慎做出投资决策,独立承担投资风险。市场有风险,入市需谨慎。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。)

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时删除。

文章链接:https://www.btchangqing.cn/435339.html

更新时间:2023年01月05日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。