作者:零城逆影

指数基金的收益来源到底是什么?

——简单的指数基金,不简单的躺赢策略

大家有没有想过指数基金的不合理之处——凭什么指数基金可以躺着赚钱?一个不懂投资的人,也不用任何研究,只需要买入并持有沪深300或标普500,就可以取得不错收益,跑赢市场上大多数人,而且只要付很少的管理费(不像主动基金和私募基金要给高昂的管理费),凭啥??

即使经历了疫情期间的下跌,沪深300ETF(159919)近8年(20120507-20200515)依旧提供了6.72%的年化收益率。标普500ETF(513500)近6年(20131205-20200515)提供了年化10.48%的收益率。

几乎不需要付出什么费用和精力,就可以取得这么好的收益?如果稍微再加入一些低估买入、高估卖出策略,收益会更好。指数基金的钱是怎么赚来的?

买指数基金是赌经济景气度吗?

有人说买指数基金就是赌经济周期。经济好,指数基金的收益就来了。这个观点大体正确,但是不太准确。

比如2001年中国加入世贸组织,2008年举办了北京奥运会,这些都是中国的高光时刻,可是上证指数在2001年却下跌了20.62%,沪深300在2008年暴跌了65.95%,说明经济景气度并没有实时反映在股价上。

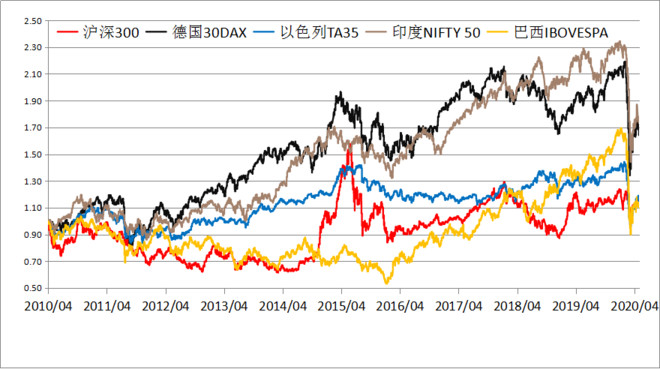

再比如下图为德国、以色列、巴西、印度的代表指数与沪深300近十年的走势对比,要不是因为疫情,咱们沪深300(红线)差点连巴西和以色列都没跑赢。讲道理他们经济没我们好、近几年发展也没我们快,凭啥他们指数收益比我们好呢?

还有,究竟A股哪个指数能代表中国经济形势呢?

上图是近五年(20150519-20200516)4个指数的走势,分别为代表国家基本实力的沪深300(蓝线),代表国家未来发展的$创业板(SZ159915)$(红线),代表我们国民基本消费的中证主要消费(黄线)和代表医药体系的300医药(紫线),前两个还没有爬回上轮牛市的坑,后两个早就创了上轮牛市以来的新高。难道我们还不如5年前?还是说中国经济只是喝酒吃药?

综上,指数基金的收益来源并不是完全是赌经济形势。那指数基金的钱究竟是怎么赚来的?我的观点你可能没听说过——指数基金的收益源于主动投资!!!

哈哈,合上你惊掉的下巴,且听我分析:

指数基金的收益来源

1、足够多的主动投资者

指数基金的收益为所有成分股的涨跌,称为beta;主动投资超越指数的那部分收益称为alpha,也就是你买入的股票比指数涨的多。

这两种收益,在一定情况下是可以转换的。由于机构投资者更加专业、定价理性、长线持有、换手较低,当一个市场从事主动投资的人足够多(高度机构化)的时候,所有的股票大家都在研究,好的股票大家都去买,大家都获得了同样的alpha,那相当于没人获得了alpha,因为你没比别人创造更多超额收益,你怎么能说自己是alpha呢?这个alpha就转化成了beta。这时,散户即使在不研究股票基本面的情况下买入指数基金,依然可以获得同样的收益,实现躺赢。(beta收益也可以通过择时转化为alpha收益,这里不就展开说了)

背后的逻辑是:股票市值=股价*股本数,如果股价被合理定价,那么市值就是准确的,好公司高市值、差公司低市值。如果市场上大部分的股票都有一个合理的定价,由于绝大多数指数是以市值加权,所以指数基金就能取得好公司的合理收益,指数投资者间接受益于市场上的主动投资者。

打个比喻,普通学生是beta,尖子学生是alpha。当一个尖子生在普遍班的时候,他是拔尖的(有alpha)。当这个尖子生来一个尖子班,他就很难拔尖了(有alpha),就变成了尖子班的普通生(虽然是beta,但**值依旧很高)。这时候如果一个普通生混进了这个尖子班,他就可以通过****的方式(买指数基金),取得**值较高的beta收益。

可是A股是一个散户为主的市场,大家知道散户还有一个名字叫“韭菜”。在这样一个差生很多的班级里,你想要通过****(买指数基金)是很难取得好成绩的,长期来看,你一般只能取得平均分的收益。

好学生越多、平均分越高,这就是为什么我说,指数基金的收益源于主动投资,只有认真去研究股票基本面的机构(好学生)越多,指数基金的收益才能高。如果差学生很多的话,我想你应该不愿意去作弊了吧,还不如自己做呢~

2、主动投资者控制足够多的资金量

其实A股的专业投资者数量并不少,公募、私募、外资、险资、游资等等有一大把。光公募基金就有6000多个,数量甚至比股票还多得多!

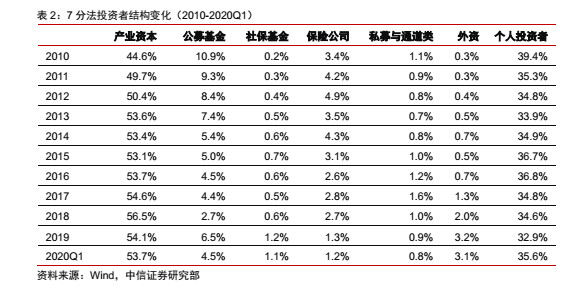

下图为A股投资者结构分类

2019年股票型基金的平均收益率47.33%,偏股型基金的平均收益率44.96%,同期沪深300指数基金涨幅为38.01%。公募基金跑赢了7-9个点!这说明A股机构投资者的实力也不低。

可是为什么我们的beta还是不高呢?因为主动投资掌握的资金量还不够大,能力与势力不够匹配。数据显示,2020年一季度A股投资者结构为:公募占比4.5%、社保占1.1%、保险占1.2%、私募占0.8%、外资占3.1%,合计仅17.9%,而个人投资者占比35.6%,是机构资金的2倍。

从人数来看,截至2019年12月31日,全国股票投资者数量达1.59亿,其中自然人投资者占比99.76%。从交易来看,散户贡献了82%的交易量,机构只贡献了14.7%的交易量。

这些数据的差异是巨大的,说明A股的机构势力还很弱,只掌握了少的可怜的资金,即使能力很强,也无法影响到整个市场。就好像学校里有一个很强的尖子班,但是另外还有19个普通班,那么学校的平均分(beta)还是高不到哪去。

因此要想A股有好的beta,需要有专业投资者,更需要他们的资金量足够多。也就是说,如果咱们想要未来早点用上指数基金、实现躺赢,现在咱们大家都得去买主动基金,哈哈!如果A股有足够多的散户去买主动基金,那A股的指数基金也会水涨船高。

还记得上面那个例子吗?为什么沪深300跑输了德国、印度,差点跑输巴西、以色列?因为印度股市中机构投资者交易占比44%左右,并且以海外机构投资者为主,德国个人投资者占比不到10%,巴西、以色列的数据查不到,美国、日本市场的个人投资者持有的市值占比分别仅为4.14%、4.59%。正是因为他们的股市高度机构化,定价比较合理,指数基金才能水涨船高。而我们的A股,已经处于低估区间很久了!可是散户不进场,机构着急也没用。

分市场说明机构化对指数基金收益的影响

1、美股

美股是一个高度机构化的市场,2018年数据:美股个人和机构市值占比分别为4.1%、93.2%。在这样一个市场,主动投资很难跑赢指数基金了。并不是因为指数基金有多高明,是因为美股机构的整体投资实力太强了,全世界的高手云集,拉高了平均分。甚至强如巴菲特,近几年都开始渐渐跑输标普500了。下图为近十年伯克希尔·哈撒韦(蓝线)VS标普500(红线)。

所以在美股,普通投资者只要买便宜的指数基金,就能躺着取得不错的收益,难怪巴菲特都一直建议普通投资者买标普500,甚至立遗嘱都要求遗产买标普500。

但美股同样也有高于平均分的**投资者,今年以来全球市场巨震,多只基金表现惨烈,全球**对冲基金桥水基金一季度收益为-23%,截止20200419西蒙斯大奖章基金却上涨了39%,尖子班的尖子生!属实牛逼!

2、港股

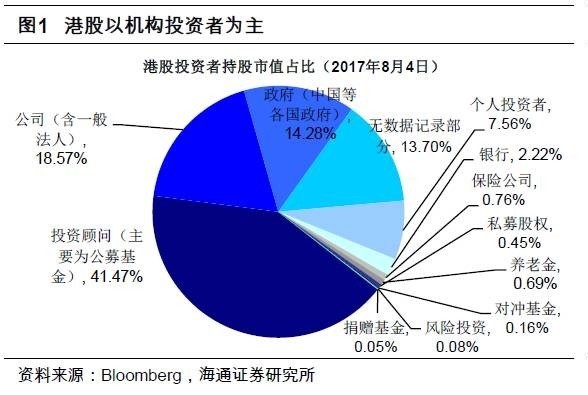

港股也是机构化很高的市场,2017年数据:个人投资者占比7.56%

港股估值却很低,低的比A股还不合理。有些大陆投资者,到了港股,看见遍地低估的股票,就买买买,但是价值就是不回归!

为什么?不是港股机构少,而是因为港股的主力是外资,外资交易占比51%,外资把港股当成边缘市场,一直给港股很低的定价。如果外资不买的话,内资再看好,他的资金也拉不起股价。所以我前面说,机构投资实力强,还需要有匹配的资金量,才能对股市形成影响。

以港股吉利汽车为例,吉利2005年在港股上市,到2015年的时候已经发展的很强了,当年销量54万辆,国内排名第14。那时候港股通也已开通,大陆投资者可买港股了,可是吉利的股价就是起不来。就是因为外资不参与、不了解!到了2016年,吉利销量已经排进第6了,股价才拉起来,不过港股的好处就是股价反映很快,一步到位!

吉利还算是一个好的例子,港股很多股票如银行、地产,同样的股票股价甚至是A股的一半,可不管股价怎么破净,外资就是不买,股价也起不来。所以我看过很多机构**对港股的结论就是——我们接受港股的低估值的特殊性,不会因为便宜就大量配置。本质就是内资没有港股定价权。

所以港股目前的beta,主要还是取决于外资。虽然估值低,但不太影响港股的长期回报,因为是一视同仁的低估值,就像老师改卷统一严格扣分,学生的平均分低但是排名不受影响,所以港股的市值因子还是有效的,恒生指数近55年的年化回报率是10.5%。

近八年,有些主动基金没能战胜恒生指数,也有些战胜了↓

积极的变化是,内资在港股日益壮大,1996年内资仅占港股外地投资者交易金额的1%,2018 年达到了28%,而且一半以上是机构投资者,相信内资慢慢会夺取港股定价权的,只不过任重道远。

3、A股

A股是散户主导的市场,很多时候是无效的,其实咱们A股也有局部的有效市场——消费行业。

消费是长牛行业,是各路投资高手竞争厮杀最激烈的行业(没有之一),不管是公募、私募、还是游资都最关注消费行业,投入了最多的兵力、精力和财力,想要在这个行业创造alpha。尤其是2017年以来,外资大举进入A股,重点布局的也是消费行业。

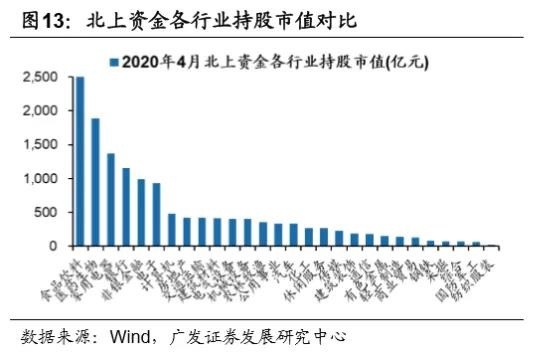

下图为外资在A股各行业持股市值,前三行业为食品饮料、医药生物和家用电器↓

那么多人去研究和投入的结果就是——专业投资者在消费行业的alpha大部分转为了行业beta。一方面主动投资在消费行业很难有alpha,另一方面指数基金的beta值提升。2017年以来,中证消费指数基金的回报为127.1%,收益挺高的!同期消费行业最**水平的代表作易方达消费行业(F110022)和汇添富消费行业混合(F000083)的回报分别为120.5%和138.2%,胡昕炜稍微跑赢了一些,萧楠没跑赢,还有其他很多很多消费主题基金都跑输了消费指数。

这时候指数基金就体现出了优势了,费率低廉、交易灵活,而且指数持仓没有公募基金“双10%”的限制,更符合强者恒强的逻辑,成为比较好的配置工具。

其他要点

1、其实也不一定非要机构投资者多指数基金才能躺赢,如果散户整体的投资水平足够高,市场同样可以有效定价。可是指望散户整体有较高的投资水平,这个….好像…比较难….

2、机构化的提高,还能降低市场的波动率,从而降低指数基金的波动风险,也能间接促进指数投资者取得好的收益。否则买指数基金今年涨*,明年跌40%,虽然还赚了20%,但这个波动很多人会受不了,实际上无法取得等同于指数的收益。

3、指数基金的赚多赚少还取决于该市场上市公司行业结构情况,例如港股包含金融地产较多,也会使得整体收益降低。包含周期股较多,会使得指数收益波动较大。目前A股周期类达33%、科技类仅12%,美股分别为14%、27%。

只有市场有良好的吐故纳新机制,保持较好的行业结构。目前的科创板和创业板注册制的实行是一件好事,但我们的退市制度还需加码,A股2001年至今退市的公司才80多家。而纽交所的退市率达到6%,纳斯达克达到9%,东京交易所达到10%。

约翰博格——伟大的基金发明家

约翰博格的故事许多人应该都耳熟能详了,我简单概述一下。1975年博格成立先锋基金,以**、追踪标普500为架构,创造出世上第一个指数型基金——先锋标普500。先锋基金成立后,大幅降低了基金的管理费,成为了行业的异类,也获得了快速发展。有些人认为低费率是约翰博格的成功关键因素。我认为他的成功是因为他发现了指数的躺赢策略。

曾几何时,美国的个人投资者占比也很高,1945年美国家庭持有股票总市值比例高达85.7%,60年代以养老金为代表的机构投资者迅速崛起,70年代初至世纪末家庭直接持股比例从65%左右下降至40%,到现在只有4.1%。先锋基金也从发展初期1100多万美元,到现在管理1.8万亿美元,成为世界知名的公募基金。

说真的,先锋基金要是再早成立10年,那时候指数基金的收益并不好,可能就没那么好运了。因为费率便宜从来都不是最重要的,能赚钱才是最重要的。有些人只关注到了指数基金低费率,其实是没有看到指数基金的本质。

结语:文章比较长,我写了好几天才写完,希望大家看完能对指数基金有一个新的认识,如果觉得文章有用,恳请帮我点赞评论转发三连,拜托啦!

其实还有很多我没有说到的问题,比如指数基金能取代主动基金吗?如果所有人都买指数基金会怎样?art beta指数基金的收益来源是什么等等,欢迎大家持续关注,这些问题我们下次再聊。

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时删除。

文章标题:指数基金赚钱原理(指数基金赚钱原理图解)

文章链接:https://www.btchangqing.cn/432919.html

更新时间:2022年12月31日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。