文字|棘轮披萨

DeFi圈子中流行“贷款挖矿”吗?最近,**的DeFi项目Compound已成为关注的焦点。

引入此模后,COMP的管理代币COMP在推出的第一天就上涨了500%,并且Compound自身的业务量也直接翻了一番。

但是,在令人眼花乱的文字记录背后,“借阅即挖矿”模式也引起了很大争议。

DeFi代币的价值支持是什么?发行硬币会成为所有DeFi项目的共识吗?风险在哪里?

关于这些问题,DeFi行业一直在寻找答案。

01“贷款在挖矿”

北京时间6月16日,DeFi行业的明星项目Compound受到了外界的极大关注。

在同一天的清晨,Compound项目的代币COMP上线了,其分发机制称为“借阅和挖矿”在这一天,COMP上涨了500%。

复合到底是什么?所谓的“借贷就是挖矿”?

在DeFi圈子中,Compound一直被认为是继MakerDAO之后在DeFi行业中第二好的玩家。它专注于数字货币借贷业务,被称为“ DeFi银行”

之所以称其为银行,是因为它的行为与吃银行的利差相似。

在Compound上,玩家可以存入数字货币并成为“存款人”以获取利息。他们还可以抵押资产以获得贷款并成为“借款人”存款和贷款之间的差额是大院的收入。

例如,在Compound上存入100USDT的玩家可以获得的年收入为12.33%;在平台上借入100USDT需要17.68%的利息。中间的5.35%价差是复合的。 (请参阅:“数字货币贷款抵押,这种DeFi模式,真的可以彻底改变传统金融的生活吗?”)

到目前为止,Compound已经运行了两年,资金规模一直保持在1亿美元左右。

但是,Compound的野心并不止于此。

今年2月,Compound宣布了其货币分配计划,宣布将发行1000万个COMPs,其中423万将在四年内分配给所有用户。

具体规则是,只要您参与“复合”借贷,便可以获得每天2880个COMP的官方分配。数量越多,您获得的COMP越多。同时,交易中的借方和贷方均可获得COMP,双方均可获得50%。

中国币圈玩家将这种代币分配机制归类为“借用和挖矿”

“借贷即挖矿”的效果是立竿见影的。根据去中心化交易交易所Uniswap的数据,COMP推出时,价格仅为0.08 ETH 。但是仅仅几个小时之后,其货币价格上涨了500%,达到0.48 ETH 。

根据这一计算,Compound的市值也达到了11亿美元,是上一个DeFi圈的***MakerDAO的市值的两倍。

但令人尴尬的是,Compound平台上的锁定仓位金额仅为2亿美元。 “一家只有2亿存款的银行,其市场价值为11亿美元。”一些球员感叹。

同时,许多从未与DeFi接触过的币圈玩家已经开始涌入Compound参与平台存款和贷款,以获得免费的COMP-他们发现,即使他们需要支付借贷利息,挖矿获得的COMP仍可以回报。

Exchange数据显示,向Compound借出100 USDT可以每年赚取0.71 COMP。根据当前的货币价格,其价值约为45美元。

以当前的借贷利率,向Compound借出100 USDT所支付的利息仅为$ 18.95。

基于此计算,即使您借贷了Compound,您仍然可以实现26%的年化收入。

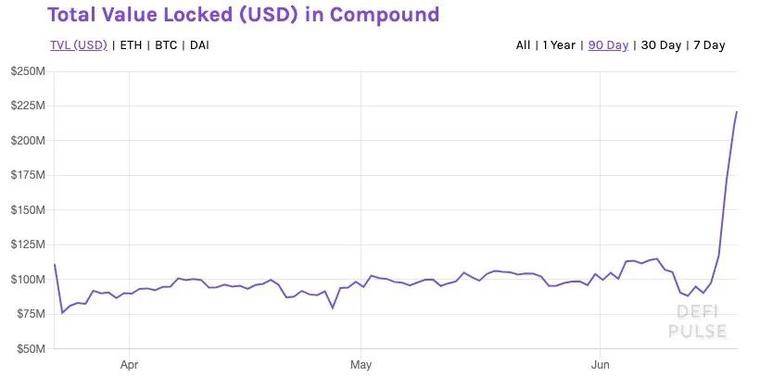

在“借阅和挖矿”游戏的刺激下,Compound获得了大量流量。 DeFi Pause数据显示,Compound平台的整体业务量从1亿美元增加了一倍,达到2亿美元。

复合锁定量来源:DeFi暂停

02资本交易风险?

大院发起“借贷就是挖矿”,目的是什么?

业内人士指出,这是Compound促进市场发展的措施之一。

“主要是刺激平台的业务量。” Force Protocol首席执行官雷雨(Yu Yu)告诉区块链。

他说,最近,AAVE和其他竞争产品在业务量方面已经接近Compound,后者显然感到压力。

对于大院团队来说,发行硬币几乎没有成本,但它可以直接刺激市场。

从这个角度来看,Compound的货币发行计划是成功的。

但是与此同时,该计划也给Compound带来了争议。

国内玩家并不熟悉“借贷就是挖矿”,这类似于FCoin的“交易就是挖矿”但是,Fcoin崩溃了。

在一些参与者看来,Compound的“借贷即挖矿”的隐患甚至可能成为下一个Fcoin。

但是,也有人指出,Compound的游戏玩法相对安全,至少没有资金风险。

“ Fcoin的“贸易就是挖矿”游戏的核心是股利。交易所拿出收入给每个人每天的股利以吸引玩家投资。这是资金的风险。”区块链研究员孙元说:“但是Compound的代币COMP没有股息属性,因此很难算作基金订单。”

同时,他指出,目前,Uniswap上COMP的高价并不重要,并不一定代表COMP的真实价值。

目前,Uniswap交易所是COMP交易的主要头寸,但是该市场中COMP的总量并不多。 COMP在两天内总共发布了5760张,加上项目方上一交易日投放的25,000张COMP,市场上COMP发行的总量仅为30760张。

因此,只需少量的资金即可多次提高COMP的价格。 “目前,在欧洲和美国的DeFi领域中,主要参与者正在拉动市场,他们有动力坐下来。”雷宇告诉区块链。

早期投资者的投机心理和极低的市场流动性使COMP成为一定的溢价。 “因此,使用COMP的当前货币价格来计算Compound的市场价值没有意义。”孙元说:“所谓的复合市值超过了MakerDAO,这只是一个mm头。”

在币圈的历史中,如果一个项目的早期发行量极低,但具有很高的知名度,则可能会产生很高的市场溢价。例如,大零币ZEC于2016年10月上线,价格达到了3300 btc ,约合200万美元。但是很快,它的价格暴跌。

现在,在COMP硬币价格短期上涨之后,它已经开始逐渐下降。截至6月18日下午4点,Uniswap显示COMP的价格为0.27 ETH ,比很高价位下降了43%。

COMP货币价格来源:Uniswap

DeFi市值数据显示,Compound的当前市场价值为6.4亿美元,仍比MakerDAO的市场价值高19%。

03促进DeFi增量

对于整个DeFi行业,Compound的“借贷就是挖矿”是什么意思?

“实际上,这不过是Compound的代币分配机制。当它发行硬币时,它总是发出硬币。如果您不能进行ICO,请使用’借用和挖矿’,至少您可以保证获得为用户自己赚钱。”孙媛说。

但是在DeFi行业中,这种代币分发机制确实可以为项目带来一批新用户。在新用户中,其中一些将永远存在并成为项目的核心用户。

“ Compound的这场比赛不仅为Compound带来了增长,而且为整个DeFi生态系统带来了增长。”雷雨说。

“例如,如果玩家想参加“借贷即挖矿”,就需要将资金从中心化交易所转移到DeFi市场。”他解释说:“商品交易将交给Uniswap,有些人习惯于中心化交易,因此他们将尝试去中心化交易的权力。当他们发现两者的复杂性相似时,它们可能生存下来并成为该商品的长期用户后者。”

他认为,使用“借贷即挖矿”和其他模来增强项目流动性可能成为DeFi行业的主要趋势。例如,去中心化交易所Bancor已发行BNT硬币。如果Bancor还从“借款和挖矿”中借钱,其竞争对手Uniswap可能会受到影响。

但同时,也有人指出,DeFi项目中的代币并不是出色的价值投资目标,它们的捆绑价值属性不足。

以MakerDAO项目的MKR为例。这是一个管理代币。持有MKR的人可以参加MakerDAO的运营并投票制定平台规则。但是,MKR持有人无法获得平台红利。这也是上一代DeFi治理代币和其他价值代币之间的**区别。

“发生这种现象的原因是,大多数DeFi项目位于美国,都具有严格的金融监管政策。一旦项目方为代币添加了太多的价值属性,监管机构就可以将其视为安全。因此,过去在设计代币功能时,DeFi项目通常很保守。”雷雨说。

实际上,作为DeFi行业最**的项目,MKR的市场价值并不高,交易量超过50个。在三大HBO交易所中,只有OKEX推出了MKR。

但是,业界仍然对DeFi治理模的未来充满信心。数据分析平台Messari的新报告指出,COMP的发行是迄今为止DeFi社区通过“借贷和挖矿”获得的最成功的“去中心化去中心化”案例,Compound通过COMP委托COMP投票。用户。

“人们一直在关注Compound的DeFi协议,昨天(6月16日)是用户有机会参与Compound治理的第一天。”复合创始人利什纳说。

孙元告诉区块链,尽管今天DeFi治理代币的价值有限,但在将来,如果DeFi市场继续扩大,DeFi治理代币的重要性将逐渐显现。

“现在,整个DeFi市场的资金规模为10亿美元,这已转变为传统的金融行业,即农村商业银行的存款水平。”孙媛说。

“没有人关心农村商业银行的利率和准备金率的调整。但是,如果DeFi的未来基金规模继续增长,DeFi项目总负责人的规则将变得至关重要,DeFi治理代币的地位也可能会变得至关重要。跟随。变得更高。”他总结说。

DeFi的**人士可能不会想到,有一天,Compound将依靠“借款和挖矿”的模式。

COMP的飞涨使得越来越多的投机者开始关注DeFi的内容。这是好事还是坏事?

在新的参与者中,羊毛派对有多少,将保留多少?一切都是未知的。

文章标题:是著名的DeFi项目Compound发起“借贷即挖矿”,是资本骗局,还是未来的标准?

文章链接:https://www.btchangqing.cn/41587.html

更新时间:2022年10月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。