原标题:葫芦娃救爷爷?“污点私募”散户级越买越套,南土资产霸榜博众精工流通股前十大

如今,公司又拟募资17亿来继续按照该模式发展,并开拓远落后于同行业的新能源业务,真有这个必要么?

作者 | 春晓

编辑 | 小白

每当风云君没有灵感的时候,就会去APP社区逛逛找(看)找(看)灵(前)感(台),这不,看着看着就发现了有意思的事儿。

(来源:让你时常充满灵感的市值风云APP)

有老铁发帖称,某私募基金重仓一股“被套”,反复加仓后,包揽了该上市公司的前十大流通股东。

有瓜怎么能少了风云君呢?拉上窗帘,备好纸巾,有请今天的主角——博众精工。

污点私募霸榜前十大流通,临注册前主动撤回只为实控人套现?

1 污点私募明牌炒股,霸榜前十大流通股东,大家小心!

首先,风云君打开了新版的市值风云APP,搜索博众精工,来到吾股F10的股东一栏。

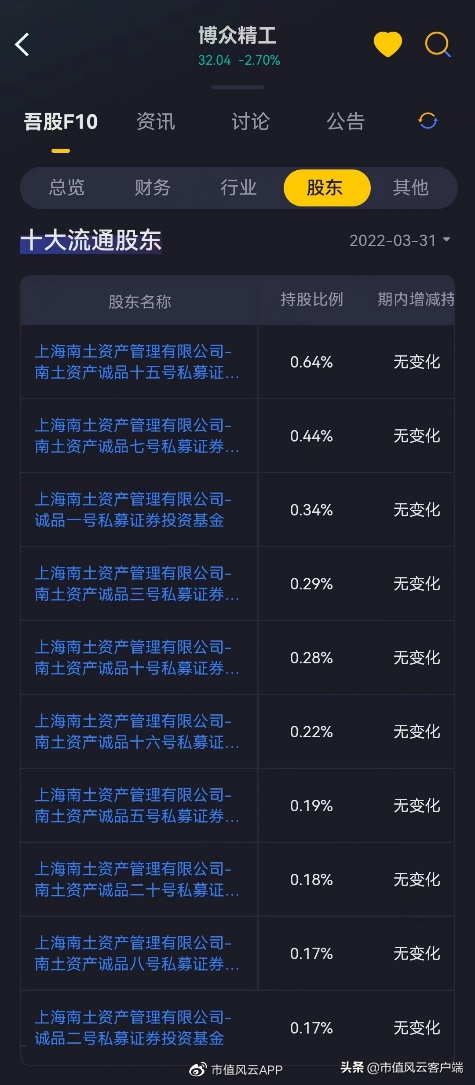

确实如这位老铁所说,截至2022年3月底,博众精工的前十大流通股东,都与一家名为上海南土资产管理有限公司(简称“南土资产”)的私募机构有关。

(用市值风云APP,暗夜模式和炒股更配哦)

继续往前扒,风云君发现,自博众精工于2021年5月登陆科创板后不久,南土资产就开始持有其股票。

截至2021年中报,前十大流通股中,南土资产持有博众精工675万股,持有均价为27.41元/股;2021年第三季度,南土资产增持180万股,增持均价为41.7元/股;

2021年第四季度,南土资产增持325万股,增持均价为44.6元/股,此时,南土资产已经包揽博众精工前十大流通股东,占流通股的近三分之一。

2022年第一季度,南土资产继续增持177万股,增持均价为38.69元/股。

(下载市值风云APP,横屏看股大满足)

截至2022年3月底,南土资产以大约4.76亿元的成本,持有博众精工至少1,357万股股票(前十大流通股东之外仍可能有持股),占流通股的34.64%,持股成本35.08元/股。

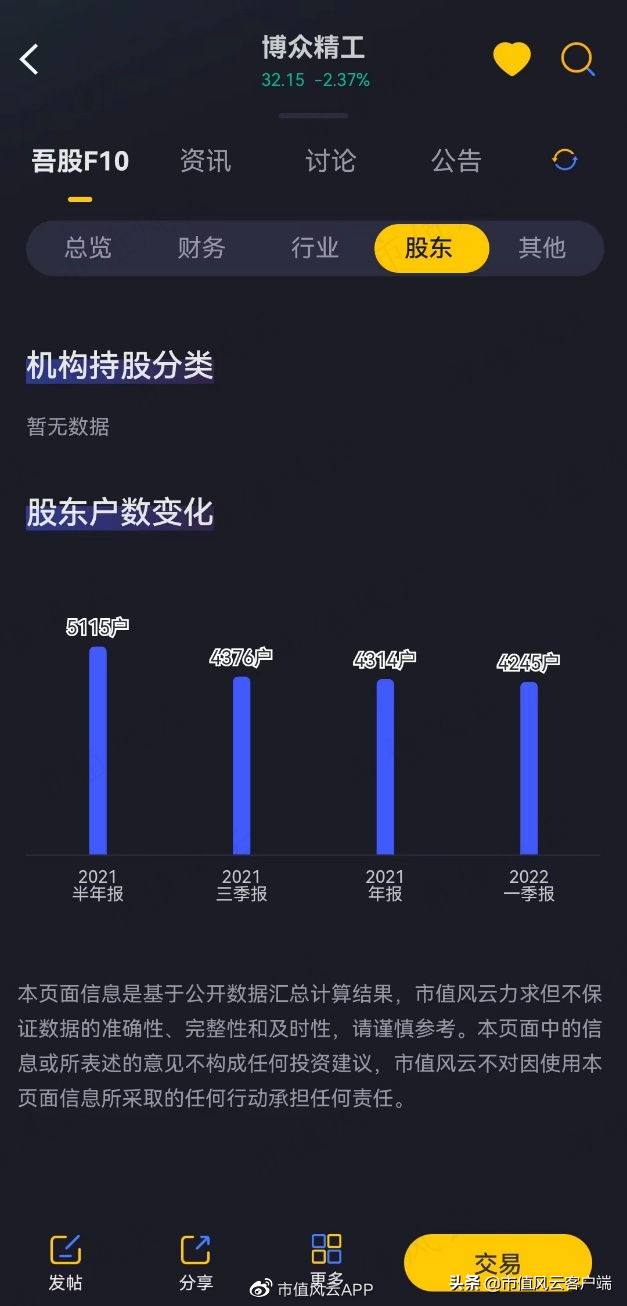

同时,博众精工的股东户数仅有4,245户,筹码集中度那是相当高。

(明明可以靠颜值,却偏要靠才华的市值风云APP)

概括一下,南土资产在增持博众精工后,股价先是一路上涨,但却在2021年底包揽博众精工前十大流动股东后,迎来一路下跌并一路继续买入。

另外,南土资产还有违规增持上市公司股票的“前科”。

2021年1月,南土资产因增持星云股份达到5%时未停止买卖,也未及时公告,而收到了创业板的监管函。

2021年11月,南土资产同样因违规增持世华科技,先后收到了上交所的监管函和江苏证监局的警示函。

如今,在博众精工股价即使在触底反弹50%后,南土资产仍浮亏近8%。

所以大家如果没有火中取栗的本事,静静地看它表演是**的选择。

2 临注册前主动撤回,只为实控人套现2个小目标?

更有意思的是,博众精工在登陆科创板之前,还有主动撤回IPO申请的戏码。

早在2019年4月,博众精工就曾向科创板发起过冲击,神奇的是,就在博众精工已经过会且提交注册,离上市就差临门一脚时,2020年4月,博众精工选择主动撤回了注册申请。

更加神奇的是,仅仅四个月后,2020年8月,博众精工重新向科创板提交了上市申请,并于2021年5月终于上市。

如此折腾一出,自然也引起了上交所的注意。二次申报的第一个问题,上交所就要求博众精工说明前次撤回的原因。

对此,博众精工简单解释为“出于自身战略调整考虑”,具体表现为引入外部投资人和制定了期权激励计划。

2020年6月,博众精工引入了招银成长贰号、招银朗曜、美的智能等8家外部投资机构,苏州众二将2,160万股作价3.3亿转让给这8家机构。

其中,苏州众二为博众精工的员工持股平台,实控人吕绍林、程彩霞夫妇持有苏州众二71%的股份。换句话说,这次引入外部投资者套现的3.3亿中,有2.34亿都进了吕氏夫妇的腰包。

原来主动撤回IPO这一出,是为实控人上市前减持开通绿色通道,怪不得提交注册后也甘愿撤回。

早在2017年,博众精工还曾现金分红3个亿,其中大部分也进了实控人夫妇的口袋,多少有些突击分红的意味。

截至2022年3月底,吕程二人通过苏州众一、苏州众二、苏州众六等员工持股平台,间接持有博众精工81.39%的股权,是妥妥的家族企业。

颇为尴尬的是,博众精工**申报时,还曾被举报少确认收入及偷漏税。

2012年-2014年期间,博众精工少确认了1.14亿营收,金额不算小,同时缴纳了3,440万元的税款及滞纳金,这说明公司的内控确实存在瑕疵。因为财务数据的前后不一致,博众精工连2020年的高新技术企业都没申请下来。

说完了故事,咱们来看看博众精工是做什么的吧。

抱紧苹果一个大腿,营收突增但净利润持续下滑,现金流恶化

1 自动化设备生产商,七成营收来自苹果

博众精工成立于2006年,起家于生产治具、半自动设备,随着技术水平的提升,2013年以后,公司拥有了全自动生产线、柔性生产线。

生产并销售各类自动化设备,逐渐成为了博众精工的主业。

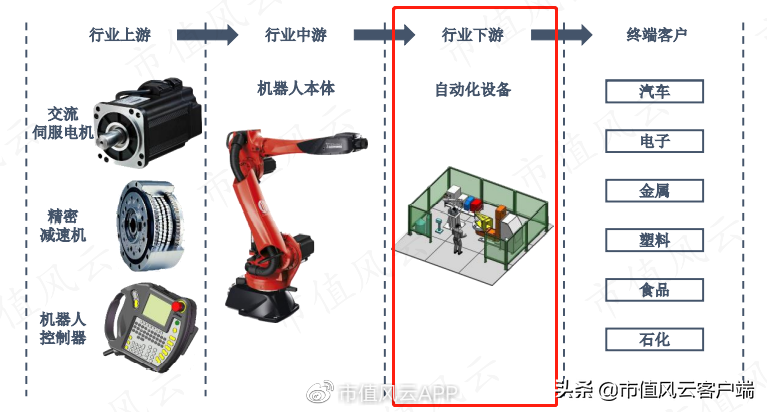

博众精工的自动化设备业务,位于智能装备制造业的下游,即公司根据下游客户需求,向上游、中游采购核心零部件以及机械手臂等,自主生产自动化设备,向汽车、电子、金属、石化等领域的终端客户实现销售。

2021年,博众精工八成以上营收,均来自于消费电子领域。

说起博众精工的发展历程,便不得不提到他的大客户——苹果公司。

(来源:你想要的全都有的市值风云APP)

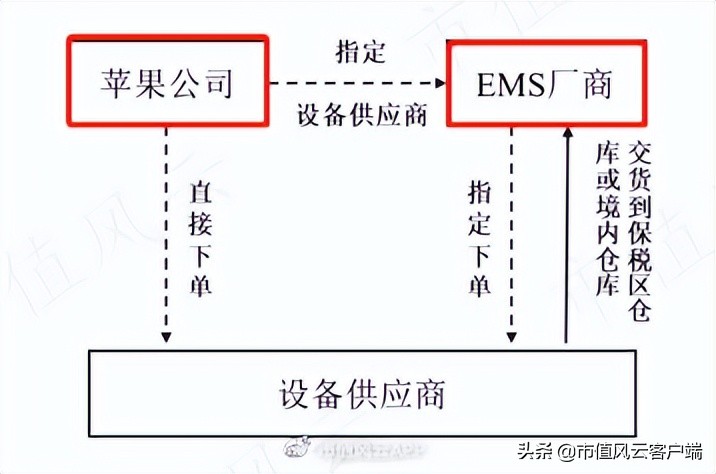

2010年,博众精工开始和苹果合作,苹果通过直接下单、或指定EMS厂商(Electronic Manufacturing Services,即代工厂)下单的方式,向博众精工采购自动化生产设备。

博众精工再将设备发货至EMS厂商的保税区工厂或境内工厂,EMS厂商以此进行零组件生产、整机组装、量测和测试等。

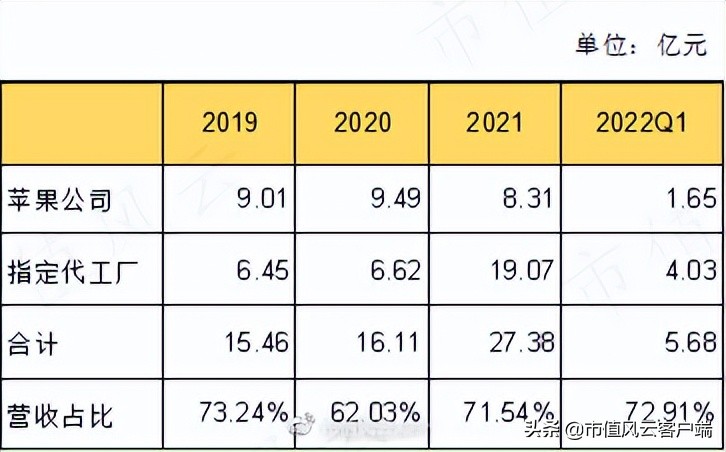

总体来看,苹果及其指定代工厂每年贡献了博众精工七成以上的营收。可以说,抱紧了苹果这条大腿,才有博众精工如今的规模和上市的机会。

2 靠代工厂带来营收增长,净利润却逐年下滑

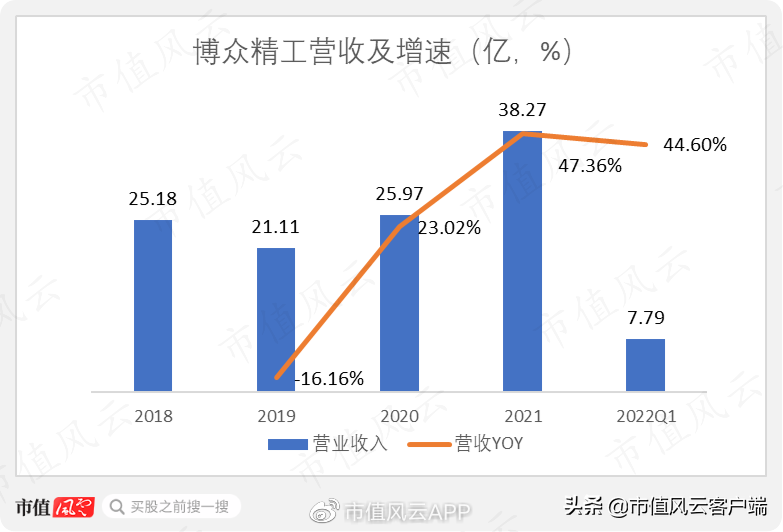

2021年,博众精工实现营收38.27亿,同比增长47.36%,似乎打破了此前营收增长停滞的局面。2021年一季度,博众精工营收为7.79亿,同比增上升44.6%,继续保持增长。

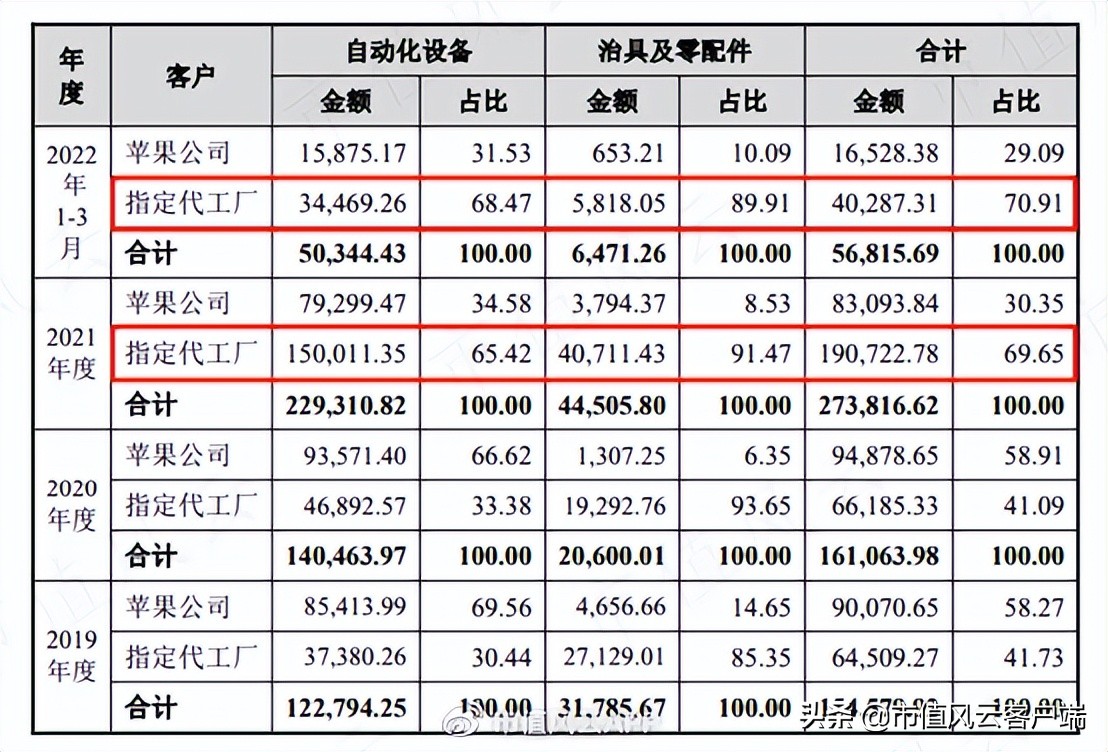

但实际上,2021年及2022年一季度,博众精工营收增长的主因只有一个——来自代工厂的订单陡然增加。

博众精工对指定代工厂的营收由2020年的6.62亿,增加到2021年的19.07亿,是之前的三倍。2022年一季度也是如此。

按博众精工自己解释,对代工厂的营收激增,主要是因为采取了“横向拓展+纵向延伸”的发展策略。但事实上还是围着苹果这一个大客户转。

横向拓展即拓宽自动化设备在消费电子终端产品的应用范围,实现了手机、平板电脑、TWS蓝牙耳机、智能手表、笔记本电脑、智能音箱等系列终端产品的全覆盖。

纵向延伸即继续向消费电子产业链上游延深,在摄像头模组、外壳、电池等高精度模组的组装与检测领域取得突破。

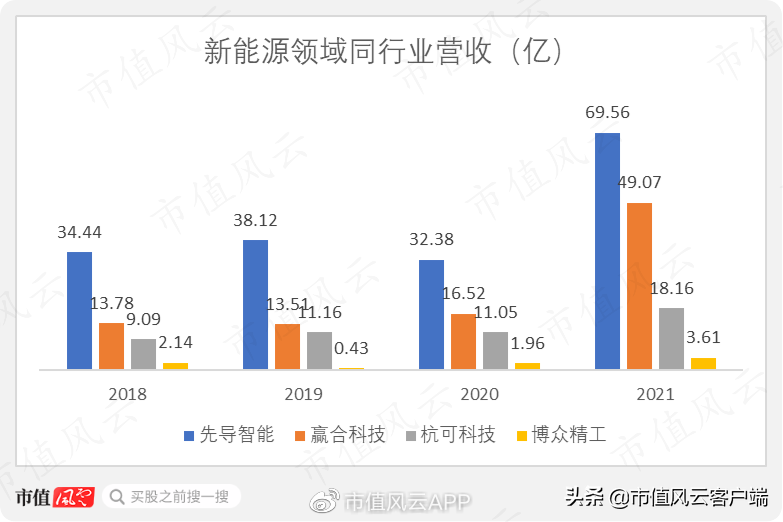

同时,2021年,博众精工在新能源领域实现营收3.61亿,同比增长29.32%,占总营收的9.45%,也为营收增长出了一份力。

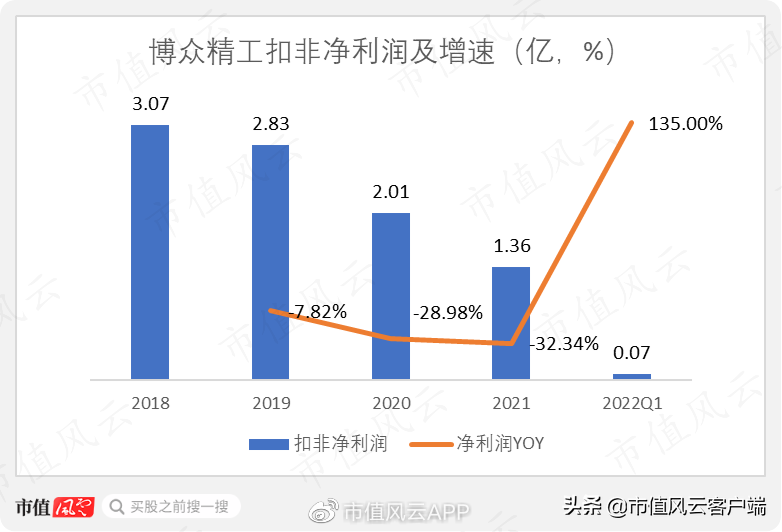

然而,博众精工的扣非净利润却在逐年下滑。2021年,公司实现扣非净利润1.36亿,仅为2019年的一半。

博众精工对此解释为:公司以定制化产品为主,“横向拓展+纵向延伸”发展策略开拓新业务首台/套的前期设计成本和后期安装调试成本较高,加之部分原材料涨价,拉低了整体的盈利能力。

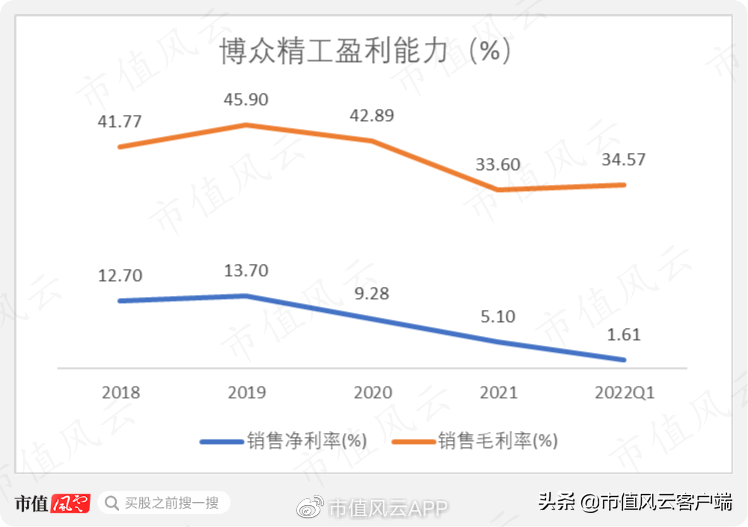

2021年,博众精工的毛利率也因此下滑了近10个百分点至33.6%,净利率仅为5.1%。

综上,2021年博众精工将产品向“纵向+横向”延伸,似乎使公司摆脱了营收的增长瓶颈,但是也明显拉低了整体毛利率,使得盈利能力反而变差了。

3 借钱扩产,现金流承压

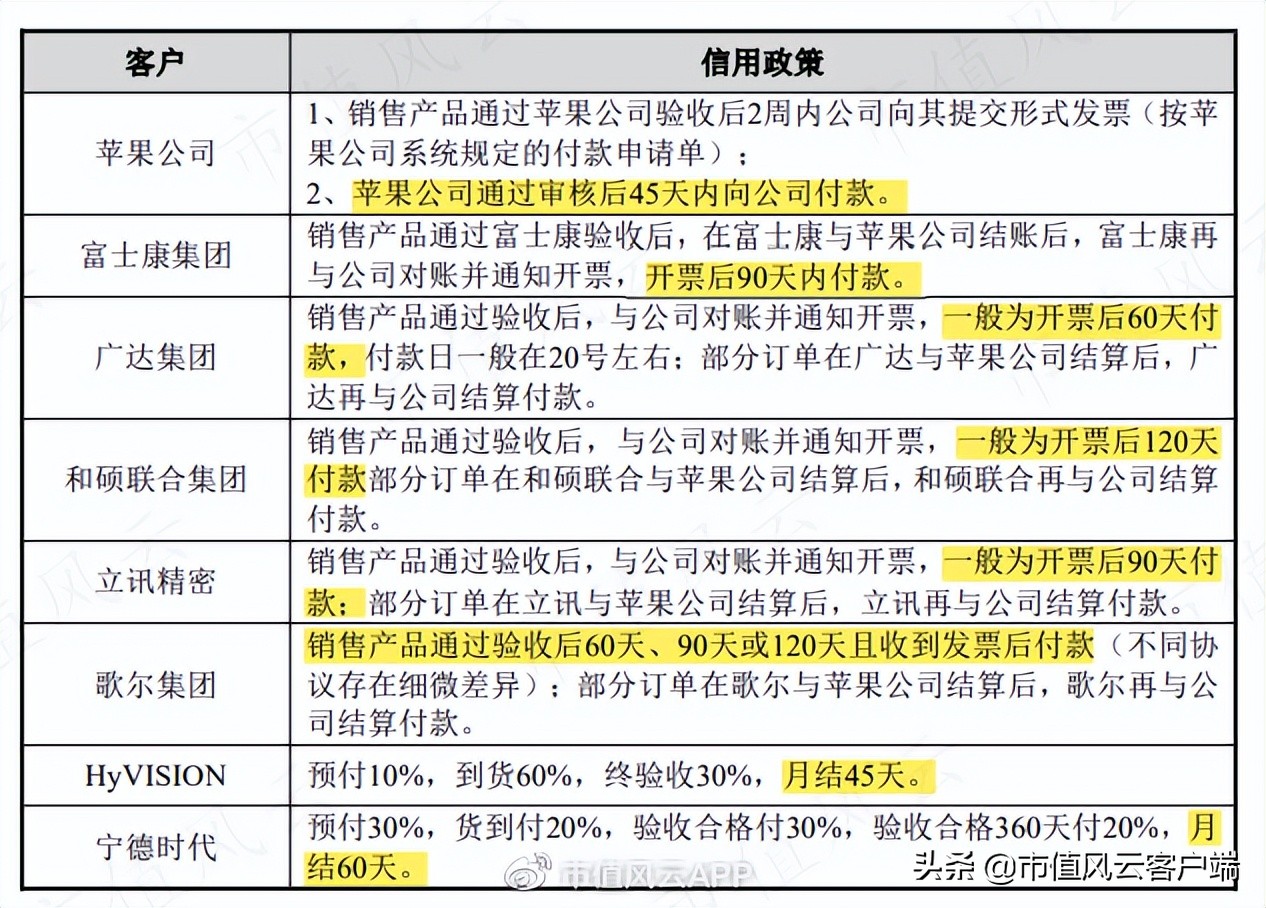

代工厂营收激增的副作用,除了拉低了博众精工的毛利率,回款周期也被拉长。

由于代工厂通常在苹果向其结账付款后,再和博众精工结算,2020年末以来,博众精工对代工厂的直接收入增加,整体拉长了博众精工的回款周期。

当回款慢再遇上扩产,博众精工的现金流就出现问题了。

随着博众精工销售订单和生产规模的扩大,原材料采购、员工薪酬等支出也随之扩大,然而回款的周期却在拉长,采购付款与销售回款的时间出现错配。

2020年以来,博众精工连续两年经营活动现金流量净额为负,2021年,该金额扩大至-5.89亿。同时,博众精工的自由现金流为-8.58亿,现金流周转压力已迫在眉睫。

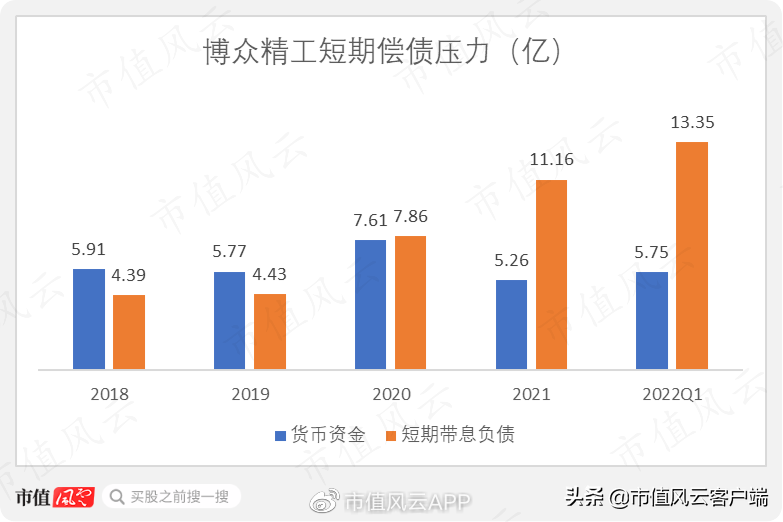

自身的造血能力不足,博众精工只能转而向银行借款,来满足扩产的需要。

博众精工的长期借款由2019年的2,300万,激增至2021年近2亿规模。

同时,其短期偿债压力也逐渐显现。2021年以来,公司的短期带息负债已经明显超过货币资金,截至2022年3月底,短期带息负债达13.35亿,账面货币资金仅有5.75亿。

这么看来,虽然苹果代工厂使得博众精工的营收激增,但副作用其实更明显。

宁王给的底气?17亿募资新能源占C位,5亿卡线补流

1 拟募资17亿,拿到宁德时代订单,7亿发展新能源业务

上市公司资金不足?老铁们别慌,没什么是一次募资解决不了的,如果有,那就再募一次。

2022年1月,博众精工发布了17亿的定增预案。募资金额知名的项目是“新能源行业自动化设备扩产建设项目”,拟募资7.46亿,其次才是博众精工一直以来的主战场消费电子行业。

而新能源业务能够占据C位,也可能与拿到了宁德时代的订单有关。

2021年6月,博众精工成为了宁德时代的供应商,并拿到了量产订单,注液机、包膜机、电芯配对机等产品已经开始批量生产。不过,博众精工并未具体披露2021年宁德时代贡献的营收金额。

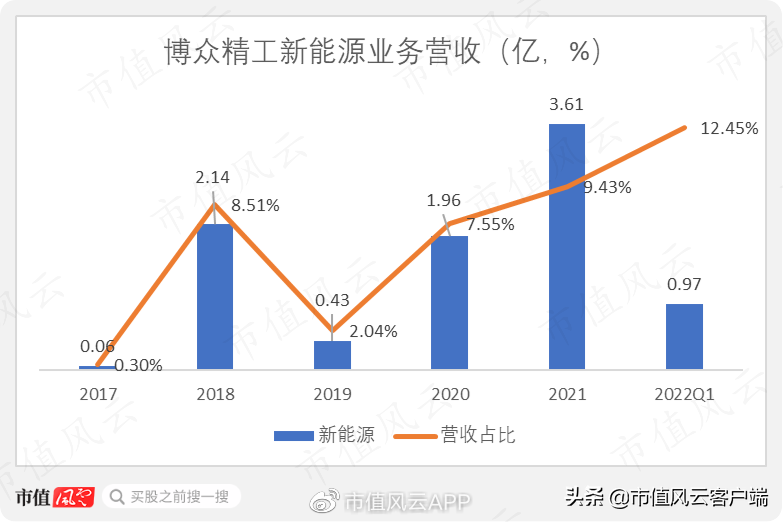

然而,整体来看,近年来博众精工的新能源业务规模不大,且波动较大。

2017年,博众精工开始与蔚来汽车合作,向其销售自动化换电站设备,2018年,博众精工对蔚来的营收迅速上升至2.1亿。

不过,双方的合作并没有保持下去,2019年,蔚来贡献的营收下降至3,600万元。对此,博众精工也未解释具体原因。

2021年,博众精工新能源业务营收上升至3.61亿,占总营收的9.43%。

截至2022年3月底,博众精工新能源锂电池自动化设备及配件在手订单为6.18亿元,新能源充换电站设备在手订单为4,163万元。

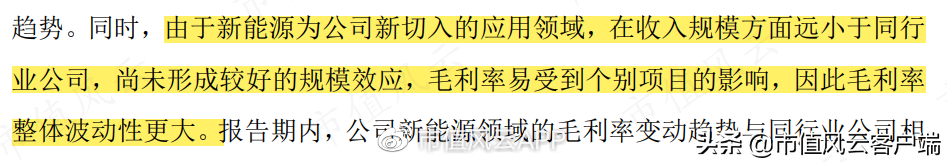

由于刚起步,博众精工新能源业务的营收规模十分弱小,连同行业竞争者营收的零头都不到。

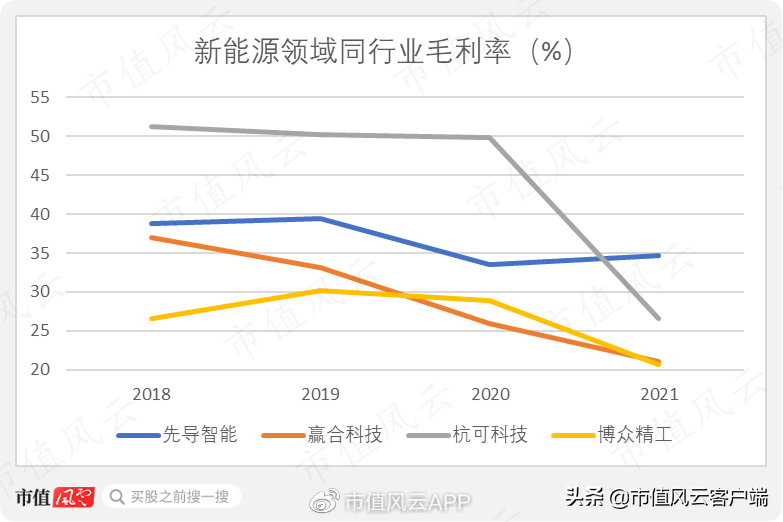

同时,博众精工新能源业务的毛利率,在同行业中也处于垫底的位置。2021年,新能源业务的毛利率为20.56%,同比下滑了8个百分点。

对此,博众精工自己也承认,作为该领域的新手,规模远逊于同行,面对激烈的竞争,毛利率波动较大。

2 5亿卡线补充流动资金,预期单位产值明显下降

面对较大的偿债压力,博众精工同步卡线募资补流。

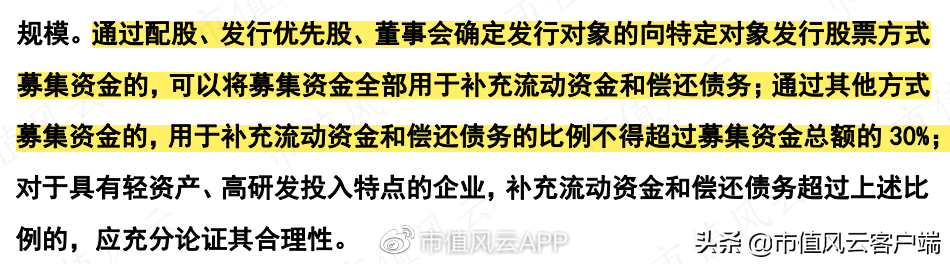

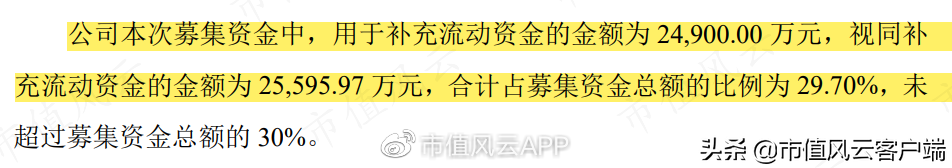

根据规定,通过配股、发行优先股、确定发行对象定增募资的,可以将全部募集资金都用来补充流动资金,除此之外的募资方式,用于补流和偿还债务的比例不得超过募资总额的30%。

而博众精工拟将2.49亿用于补流,另有2.56亿作为预备费、铺底流动资金及研发人员薪酬支出,视同补充流动资金。

这么算来,博众精工此次募资17亿,有5.05亿都用来补流,占总募资额的29.7%。虽然没有超过30%的规定,但也是卡着线来募资补流啦。

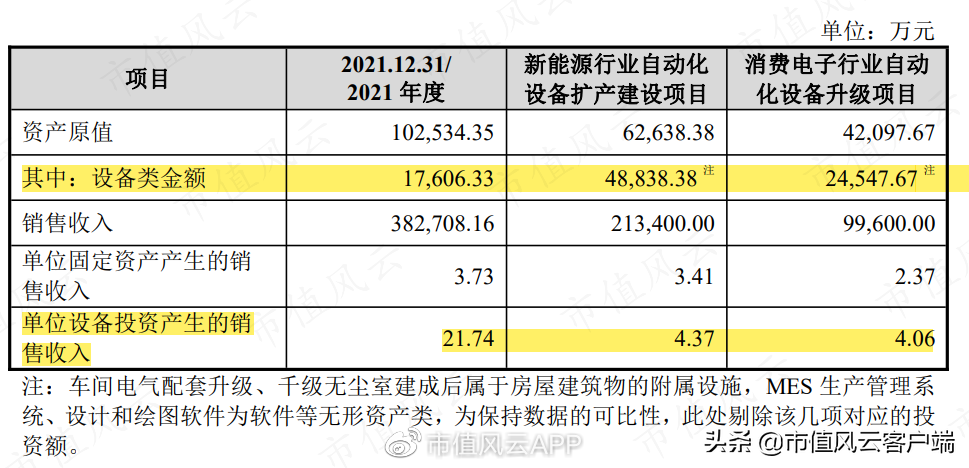

更有意思的是,博众精工此次募资拟购置设备的金额不仅远高于现有资产规模,且预期单位产值远低于现有单位产值。

2021年博众精工现有设备的单位投资产值达21.74万,然而,拟募资建设的新能源和消费电子项目,其单位投资产值仅有4万元左右。这也呼应了上文毛利率的持续下滑。

对此,上交所也在第二轮问询中,要求公司说明此次募投项目单位投资产值较低的原因,目前博众精工尚未回复。

综上,2021年博众精工营收虽然激增并打破增长瓶颈,然而代价却是毛利率持续下降、现金流持续恶化和偿债压力倍增。

如今,公司又拟募资17亿来继续按照该模式发展,并开拓远落后于同行业的新能源业务,真有这个必要么?

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究

本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时删除。

文章链接:https://www.btchangqing.cn/408740.html

更新时间:2022年12月07日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。