2019年能源积累后,普惠领域在2020年已初步打开局面。无论是在放贷领域,还是在DEX或衍生品领域,锁定资产的数量、放贷、交易、用户数量等都有了很大的改善,年初蓝狐票据推出了凯伯的《凯伯的衰落与崛起》。当时,凯伯在市场上相对低调。到写蓝狐笔记时,凯伯的市值已经超过2亿美元。根据coinmarketcap的数据,其市值排名第40位。

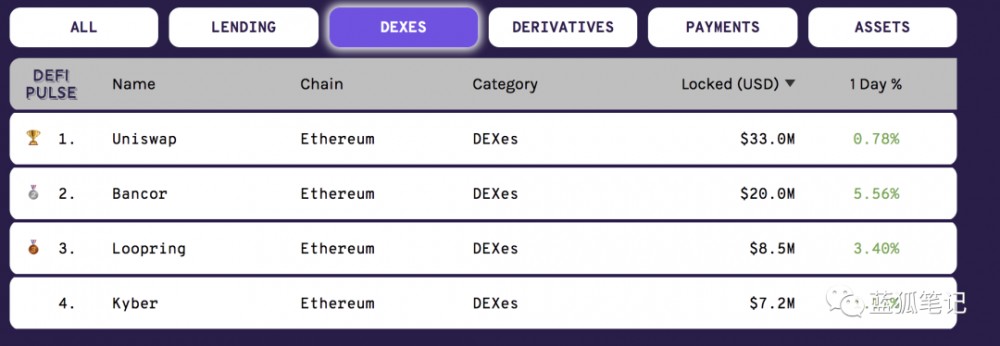

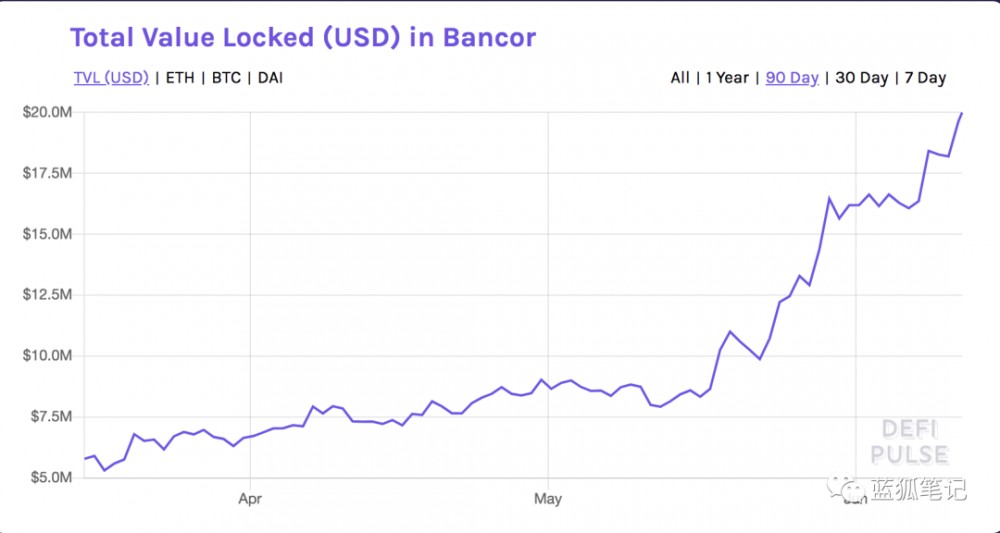

近两个月来,班科尔的崛起也引起了蓝狐纸业的注意。下图显示了Bancor的锁定资产及其趋势。

(Bancor的锁定资产,来源:DeFipulse)

(Bancor锁定资产趋势,来源:DeFipulse)

(Bancor新24小时交易量、总流动性等数据,来源Bancor统计)Bancor token BNT在过去两个月也发生了变化,市场对捕捉整个过程非常敏感。同时,随着kyber、wayprint等DEX市场的全面发展,BNT逐渐受到市场的关注。其中,Bancor V2是Bancor再次追赶的关键。

Bancor V2试图解决流动性提供者的“波动性损失”

近年来,AMM模式在加密领域得到了广泛的应用,Bancor是AMM模式的前身。不过,Uniswap刚刚得到推广。主要原因是Uniswap一开始很简单,任何人都可以参与到市场中。煤气费较低,用户体验较好,同时也借鉴了synthetix等DeFi的发展趋势。这些因素的综合作用,使AMM模式在Uniswap上开花结果。

然而,随着AMM的深入使用,一个不可避免的问题摆在我们面前,那就是关于“无常损失”(无常损失,请参阅蓝狐之前的文章“为什么自动做市商会亏损?》),简单地说,假设您为火币4代币池提供流动性,但如果火币4快速上涨,您从代币池提供流动性中获得的费用收入可能不如直接持有火币4代币池的收入。

这是目前流动性提供者对AMM池最不利的地方,也是DEX发展的**阻力之一。这将阻止机构和用户为DEX提供流动性。这也是Bancor 2的关键点之一。如果Bancor V2能够真正解决这个问题,它就有机会在流动性方面赶上Uniswap。如果能够实现,我们可以看到它在未来几个月的发展。

Bancor V2的“波动性损失”解决方案是通过创建一个具有固定流动性储备的AMM来实现的。它使用链式预言机价格来保持其外汇储备的相对价值不变,曲线的稳定币池和Uniswap的火币4-火币4池都是这样成功的。Bancor V2的方法是将这种方法推广到高度不稳定的资产中,它不需要流动性提供者持有额外的打包和合成资产。

除了解决“易变损失”问题外,Bancor V2还解决了代币风险暴露问题。在Uniswap中,流动性提供者按照50%:50%的价值比率提供代币池的流动性。在Bancor V2中,流动性提供者只能提供单一代币的*,这对于扩大流动性非常重要,因为它们可以让自动做市商提供单一代币的流动性。假设流动性提供商小兰对MKR代币持乐观态度。在传统的AMM中,通常需要按照一定的价值比例(Uniswap为50%)提供mkr-火币4池,这可能导致mkr代币数量的减少。如果根据前两天的波动提供MKR,且价值比例为50%:50%,则提供MKR-火币4代币池,实际上持有MKR的用户在减少,而持有火币4的用户在增加。如果用户不想减少他持有的MKR代币数量,他可能会放弃提供流动性。Bancor V2试图解决这个问题。流动性提供者只能提供单一代币的*,维持代币的敞口,支持自定义代币池的比例,从0-*不等。当用户只提供单个代币的流动性时,用户不仅可以维持代币的敞口,还可以赚取交易成本。

这是流动性提供者最关心的问题之一,Bancor V2提供了一个甜点。它支持AMM综合贷款协议,这意味着流动性提供者不仅可以获得交易成本收入,还可以获得贷款利息收入。

以上三点都是从流动性提供者的角度来看的,而对于交易者来说,最重要的担忧之一就是滑点。Bancor V2也希望能解决这个问题。它将提供一个可定制的联合曲线,以提高Bancor-AMM的资本效率,并将在给定的汇率范围内使用更多的流动性池资本,从而减少下滑点。细节还没有透露太多。

Bancor V2有机会超越Uniswap吗?

AMM的做市模式是Bancor提出的,后来在Uniswap上发展起来的。但目前DEX的自动做市模式并没有像传统CEX那样形成足够的网络效应。这意味着,在当前形势下,Uniswap的领先优势并不是**的。目前,Uniswap在流动性和交易量方面明显好于Bancor,但两者之间的差距并不大。

对于AMM模的DEX,首先是流动性。如何激励流动性提供者愿意提供流动性是关键。目前,为了激励自动做市商,Bancor除了采用传统的交易成本激励外,还采用BNT代币作为激励手段。做市商利用BNT提供流动性,可以获得交易收益和质押收益。上述Bancor V2还将整合贷款协议,帮助流动性提供者获得贷款收益。为了刺激流动性提供者的参与,Bancor V2做了许多新的设计,这是收益的一部分。在减值方面,Bancor V2还试图帮助流动性提供者减少“波动性损失”

如果Bancor能够有效地解决上述问题,为流动性提供者提供更具吸引力的解决方案和更大的利益,那么Bancor就不可能超越Uniswap。实质上,流动性提供者对平台本身没有太大的粘性。他们在牟利。哪个平台提供更高的做市收入,他们就会流向那个平台。从这个角度看,AMM模式的DEX可能很长一段时间都无法确定最终的模式,并将形成互相追赶的局面。

文章标题:Bancor有机会超越uniswap吗?

文章链接:https://www.btchangqing.cn/37122.html

更新时间:2020年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。