最近,英格兰银行副行长萨姆·伍兹(Sam woods)表示,英国将率先采取针对银行和加密货币资产的全球规则,以避免英国银行在没有足够资本支持的情况下积累大量加密货币资产的风险敞口。

伍兹提到的规则是巴塞尔委员会于今年6月提出的《加密资产风险谨慎处理咨询文件》(以下简称“文件”),为商业银行评估加密资产的风险水平提供了相关建议。

然而,全球金融市场协会(GFMA)最近对该文件内容的合理性提出了异议。它认为,对加密资产实施分布式账本技术可以帮助银行提高为客户服务的效率,巴塞尔委员会的文件将阻止银行参与加密行业。因此,建议巴塞尔委员会修订该文件,并调整加密资产的风险框架。

比特币可能被列为最严格的风险等级

近年来,海外商业银行涉足加密货币资产已司空见惯。以银门银行为例。去年1月,该行提供了一款名为Sen coverage的贷款产品,允许客户使用比特币作为抵押品获得美元贷款。根据半年度报告,截至今年第二季度末,该产品的未偿余额为2.034亿美元。与此同时,大都会商业银行加密资产形式的存款比例已从2018年的15%大幅跃升至今年第二季度末的45.3%。

巴塞尔委员会认为,加密资产在过去几年已进入快速增长期。尽管其规模仍占所有金融资产的一小部分,且对银行的风险敞口有限,但加密资产和相关服务可能造成的潜在金融风险已引起监管部门的关注,包括信用风险、流动性风险、洗钱和恐怖融资。

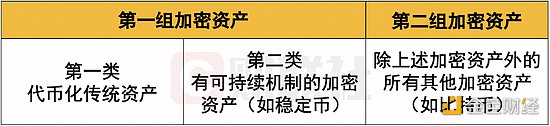

根据巴塞尔委员会的咨询文件,加密货币资产分为“两类/三类”。首先,文档确定第一组加密资产可以是代币传统资产,也可以是具有稳定机制的加密资产,其价值可以链接到某种类的传统资产(如稳定币);不符合上述要求的加密资产包括在第二组中,包括比特币、以太坊和其他数字货币。

对于第一类和第二类加密资产,文件明确指出了“稳定机制”。商业银行应监控加密资产与相关传统资产之间的价值差异,以评估稳定机制的有效性。具体标准为:一年内,价值差异不得超过传统资产价值的10个基点,且不得超过三倍。如果不符合此标准,稳定机制将被视为无效,所涉及的加密资产将被划分为第二组。

第二,在计算信用和市场风险的**资本要求时,对于第一组加密资产,该文件建议它们至少应等于传统资产的相关要求(进一步考虑资本加注)。例如,银行账户中持有的代币公司债券将受到与持有的非代币公司债券相同的风险加权。

相比之下,以比特币和以太坊为首的第二组加密资产的风险急剧增加,因此它们将面临严格的审慎资本约束。该文件建议将资本要求设定为很高风险水平,风险权重为1250%,这意味着商业银行必须为其风险敞口留出足够的风险准备金。如果他们有价值1美元的比特币,他们需要留出1美元的准备金。

此外,该文件建议银行披露以下信息:

1.与加密资产相关的业务,以及这些业务如何转化为银行风险的组成部分;

2.与加密资产风险敞口相关的风险管理政策;

3.与加密资产相关的报告范围和主要内容。

一些英国银行拒绝接受比特币

伍兹认为,巴塞尔委员会的文件“相当明智”,监管机构可以控制银行分配加密资产的每一步行动。尽管目前英国银行并未从加密资产中产生实质性风险敞口,但随着加密行业的不断发展,散户和机构投资者的“胃口”可能会大大增加,这一问题仍需提前规划。

与此同时,据伍兹称,一些银行已采取相关措施,防止加密货币风险暴露。据《泰晤士报》今年早些时候报道,包括汇丰银行在内的一些英国银行已联合禁止与加密货币交易所进行交易,并已采取措施防止客户使用信用卡和借记卡购买加密货币。

今年3月,汇丰向客户发送的反馈显示,“虚拟货币(如比特币、以太坊等)及其相关服务的政策已经改变,汇丰将不再参与虚拟货币的购买或交易。”

汇丰集团首席执行官Noel Quinn也证实了上述信息。今年5月,他表示,与其他金融机构不同,汇丰没有向客户提供加密服务的计划。就在最近,他再次表示需要对加密货币的风险敞口进行监管。同时,他还肯定了中央银行数字货币(CBDC)的作用,“CBDC是一种流行的数字经济,可以促进金融创新。”

作为另一家英国老银行,巴克莱对加密货币的态度经历了360度的转变。据了解,巴克莱银行于2018年初与比特币交易所coinbase达成协议,允许其投资者开立巴克莱银行账户。但仅仅一年多之后,巴克莱宣布“分拆”,不再为coinbase提供交易账户服务。

反对意见:审慎框架过于严格

虽然一些英国银行逐渐对比特币和其他加密货币“说不”,但一些银行机构和协会表示,巴塞尔委员会的文件对比特币的风险监管过于严格,相关监管框架应予以修订。

例如,全球金融市场协会(GFMA)首席执行官肯尼斯·本特森(KennETH Bentsen)认为有必要对加密资产领域进行监管,但他也表示“该文件将阻止银行进入加密资产行业。如果风险审慎框架过于严格,银行无法参与加密市场,将扼杀竞争机制。“相反,他认为银行受益于分布式账本技术和区块链技术,特别是在提高服务效率方面。因此,应适当调整文件中提出的审慎框架。

与此同时,GFMA执行董事Allison parent也认为,新的资产形式并不一定需要新的风险框架。与其他现有资产一样,可以使用现有的风险管理框架评估和管理加密资产的风险。在此框架中,加密资产将根据标准进行分类,并给予适当的风险权重。

目前,实施数字货币监管措施需要时间。巴塞尔委员会在文件中还表示,鉴于加密资产快速演变的特点,其风险敞口的决策可能是一个迭代过程,未来将继续公开征求意见。

文章标题:银行如何计算比特币的风险水平?巴塞尔委员会的文件引发了激烈的辩论

文章链接:https://www.btchangqing.cn/323911.html

更新时间:2021年09月27日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。