Uniswap V3不要求流动性提供者(LP)在完整的价格范围内(如V2)提供流动性,但支持一种称为集中流动性的机制。简言之,它为有限合伙人提供了使用其流动性的价格范围偏好。

当你的价格范围高度集中时,你的头寸资本效率更高,在价格范围内产生更多的费用。

当然,这是有代价的。价格范围越广,成本越低。然而,如果你的价格区间较窄,你将面临更大的短期损失风险。

这有点棘手吗?

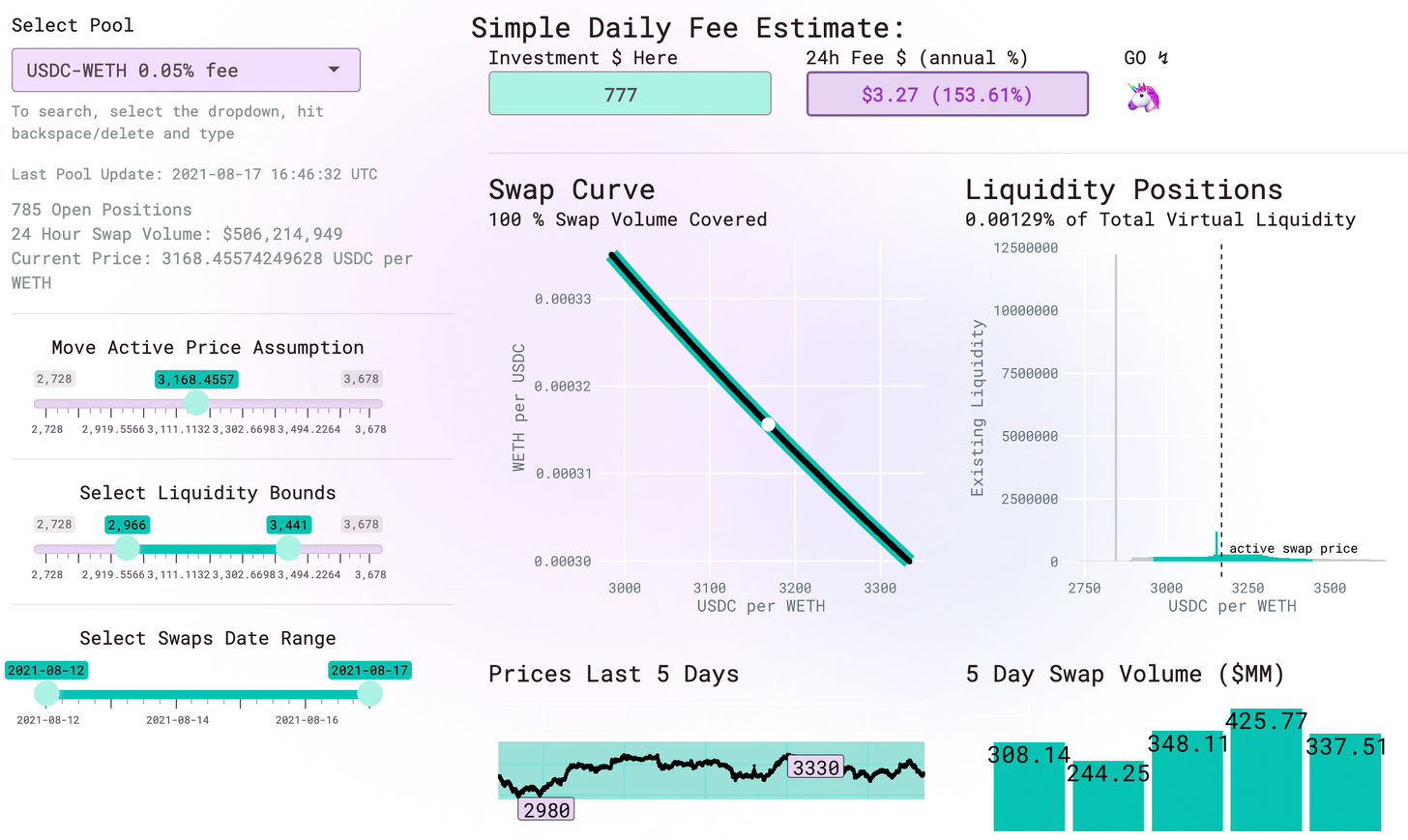

您可以使用这样一个方便的工具来估计uni v3中的流动性头寸回报。然而,这似乎是一项艰巨的工作。要成为V3中成功的流动性提供者,您必须了解做市商,并在日常管理中更加积极。

但并非所有人都是专业的做市商。我们中的一些人想要建立它,然后忘记它。

幸运的是,加密领域正在为散户投资者构建自动化Uniswap v3流动性头寸的工具。

目前,有一些有趣的自动移动设计。有些人会给你一个可替换的erc20标记来代表你的立场(不是NFT)。其他人则使用类似于year的vault设计。这些设计极大地改善了LP体验。

以下介绍如何自动化您的Uniswap V3流动性头寸。

如何自动化Uniswap V3流动性提供

随着Uniswap V3的发布,以太坊的去中心化交换(DEX)生态系统向前迈出了一大步。

问题在于,在Uniswap V3上提供流动性比在V2上更复杂。因此,本文将向您展示如何通过一些***且易于使用的Uniswap V3 LP自动化DAPP来自动化您的Uniswap V3流动性提供商(LP)头寸。

目的:探索自动化的Uniswap V3 LP生态系统

新的Uniswap V3范例

Uniswap V2由于其简单性,过去和现在都是一个奇迹。对于任何想要提供流动性的V2交易对,你所要做的就是获得两种代币的同等比例,然后你就可以随时随地成为做市商。

但问题是:Uniswap V2需要统一的流动性(即,就价格而言,您为LP的任何代币对提供零到无限的流动性),并且您以50/50的方式提供流动性,这意味着您为Uniswap V2 ETH/Dai对存入50%的ETH和50%的Dai,您的头寸将涵盖从0.00美元到100美元的交易∞.

Uniswap V3的主要创新之一是集中流动性。V3 LP现在可以定制他们想要提供流动性的精确价格范围,而不是从零到无限的价格范围。

对于Uniswap V3 LP而言,集中流动性的优势在于,他们可以比V2同行赚得更多,尤其是在形势良好(交易量很大)的情况下。你的资本更有效率。

去中心化的DeFi也受sec监管?

另一方面,当交易急剧恶化时,这些有限合伙人将因非**性损失而损失更多。可以想象,合理微调Uniswap V3 LP位置的参数非常重要,但对初学者来说也可能非常复杂。

这就是为什么目前,DeFi最有趣的垂直行业之一是自动化Uniswap V3 LP部门。本文介绍的协议使您能够通过预设策略轻松获得V3收入。

这些服务可以通过存款自动管理。以下是目前可用的一些**自动化Uniswap V3 LP解决方案。

自动化Uniswap V3头寸的**方法

自动化Uniswap V3 LP的领域正在蓬勃发展,但仍然相对较小。目前,该领域有五个新兴的DAPP需要考虑。让我们逐一简单介绍一下!

xToken的xU3LP代币

xtoken项目专门提供“买了就忘了”erc20代币,代表特定的DeFi存款和LP机会。

换句话说,您购买这些xu3lp代币中的一个,以绕过手动输入并主动管理所有涉及的关键LP参数。这里提供的一些***的策略包括:

Xu3lp A:通过dai usdc Uniswap V3池实现收入**化

Xu3lp B:通过usdc USDT Uniswap V3池实现收入**化

Xu3lp C:通过SUSD USDT Uniswap V3池实现收入**化

Gelato Network的G-UNI

被称为“以太坊自动化协议”的gelato网络在今年夏天早些时候转向了自动化Uniswap V3 lping。此时,gelato推出了g-uni,这是Uniswap V3的自动流动性供应erc-20,其核心目的是使“Uniswap V3的不可替换流动性头寸可替换”。

正如gelato团队所解释的:

“G-uni将Uniswap V3的资金效率与Uniswap V2的简单用户体验相结合,使用户只需将资金存入G-uni erc-20,即可代表用户在Uniswap V3上自动管理其流动性。”

如果你有兴趣进一步探索这些标记化的V3 LP位置,你可以考虑查看冰沙金融和泽利翁的当前G-UNI池。

Visor Finance

visor财务团队开发了所谓的“智能NFT库”系统。请记住,Uniswap V3 LP位置由NFT表示。

用户来到visor并将资金存入协议的Uniswap V3流动性保险库或visor保险库之一。这些保险库由称为hypervisor和supervisors的智能合约系统在链上管理,这些系统通过预先指定的策略自动赚取储户的交易费用。

Charm.fi Alpha Vaults

另一组值得考虑的产品是charm.fi的alpha vault,即Uniswap V3流动性vault。

Charm目前有三个活动保险库(如上图所示),它们都接近**容量,因此不要期望立即进入。然而,随着时间的推移,这些容量限制预计会得到缓解,因此,如果/当可采用被动再平衡战略时,这是有效和有利可图的。

Mellow Protocol

Mellow协议是Uniswap V3 LP自动化领域值得关注的新项目之一。

梅洛目前没有任何流动性保险库,但该项目已宣布将在不久的将来推出一些。在上周发表的一篇题为“Uniswap V3:流动性条款101”的文章中,mellow团队指出:

“Mellow的目标是建立一个强大的工具生态系统,以消除市场效率低下,并为用户创造结果[…]我们不仅将其视为一种产品,而且将其视为复杂数学能够为DeFi领域带来的一种演变。与Uniswap和curve创新用户交易体验的方式类似,我们相信LP优化也促进了tradfi的可能性。”

总结

在Uniswap V3中提供流动性是目前为DeFi使用加密货币最有效的方法之一。

但是,如果手动设置Uniswap V3 LP位置,可能会很无聊,尤其是如果您是加密货币的新手。

所有这些协议和应用程序都是新的和危险的。因此,如果你想抓住这个机会,最重要的是拨出一些资金来运行。一旦你准备好了,自动化V3定位无疑是最简单的方法之一。只要你持有它,你就能获得可观的利润。

文章链接:https://www.btchangqing.cn/314141.html

更新时间:2021年08月22日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。