Defi源于英语中的去中心化金融和汉语中的“去中心化金融”。广义上,DeFi指的是基于区块链的金融。它不依赖传统金融机构,如经纪人、交易所或银行,而是基于区块链上的智能合约开展金融活动。从狭义上讲,DeFi是指去中心化市场中的流动性挖矿(也称为DeFi Yield farming或DeFi挖矿)。作为通过其数字货币赚取更多数字货币的一种方式,它通过基于区块链的“智能合约”向市场提供数字货币作为流动性,从而实现向他人借贷和交易,同时作为提供流动性的回报,存款人(即流动性提供者,缩写为LP)将获得利息或手续费等福利。

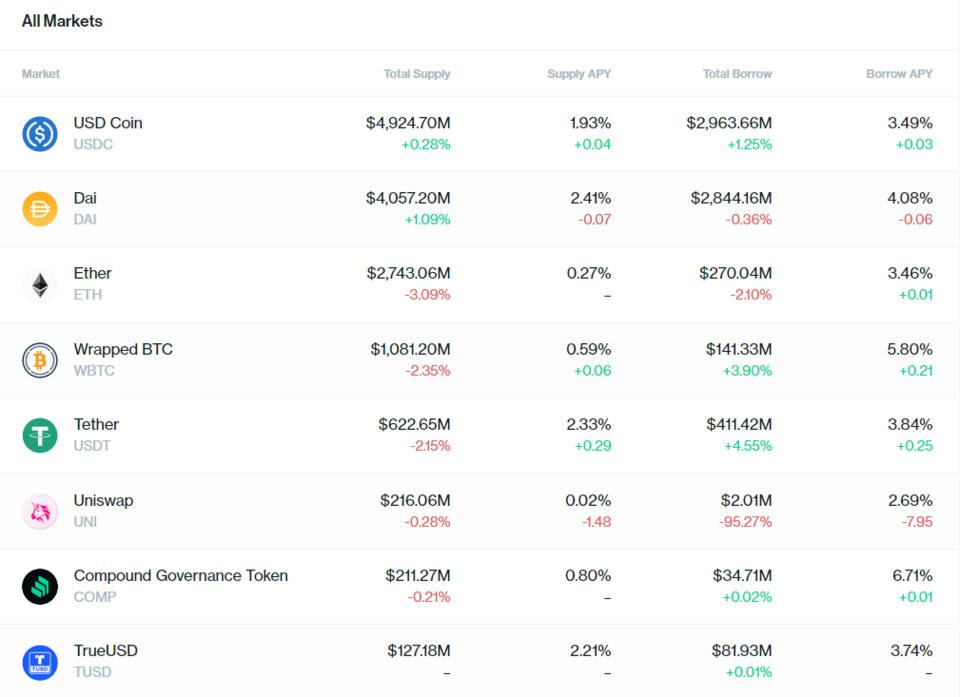

流动性挖矿本身并不是什么新鲜事。在以前的中心化交易平台(如Fcoin)中,对订单簿进行了流动性挖矿,并向在开盘时挂起订单的用户提供一定的代币奖励,以鼓励他们提供流动性。近来 DeFi 的大规模爆发始于 2020 年 Compound 的借贷流动性激励项目——存币的借出方和借币的借入方双方均可获得 COMP 代币奖励。

在初始阶段,代币奖励的价值超过了贷款差额。用户可以同时存入和借入大量资金以获得代币奖励,因此吸引了大量专业用户参与,这是早期的DeFi耕作/DeFi挖矿。此后,其他后续的DeFi项目也提出了创新计划,以改善其生态系统的流动性,比如现在大家所熟知的 YFI、Uniswap、Sushiswap 以及后来在其他链上兴起的 Pancakeswap、MDEX 等。

如前一篇文章“解读加密货币机构的市场结构和资产类”所述,本基金希望投资于优质资产并实现完全增值;资产需要更多的资金来实现他们想要实现的目标。目前,DEFI矿业已成为币圈的主流资产之一。由于它通常提供高回报率,许多贷款项目和流动挖矿项目相继出现。在初始阶段,它将提供年化率超过1000%的挖矿激励,到期后,它也将以10%-50%的年化率提供,远远超过传统资产。项目从以太坊原生链、以太坊 L2,发展到 BSC、HECO 链;协议有借贷方向的 COMP、AAVE,聚合方向的 Yearn,交易方向有 Uniswap、Sushiswap、MDEX 等。

目前,十大DeFi智能合约的总锁定金额(TVL)已超过500亿美元,并在不断增长。这些项目为币圈金融机构提供了非常好的生息资产,这些金融机构对收入极为敏感,经营方式极为灵活。

DeFi挖矿的基本分类

市场上常见的DeFi挖矿主要分为单币种贷款挖矿、双币种AMM挖矿、“单币种”杠杆挖矿和机关*池挖矿。其他类包括合成资产:Synthetix、永续合约上的 MCDEX 及后续预期会出现的订单簿交易流动性挖矿等等,下面是 4 种主要类的介绍。

借贷挖矿(单币挖矿)

挖矿借款类似于在银行存钱以获得当期/定期利息,这被视为无风险挖矿。此处无风险意味着除挖矿智能合同本身的技术风险外,没有其他风险(合同被黑客入侵),因为合同技术风险不可避免地存在于所有DeFi协议中。

借款、储蓄和挖矿的生息模式来自借款,资金提供者收取利息,借款人支付利息,LP的收入来自借款和贷款的利息。

显然,挖矿借款的优势在于风险相对较低,但也存在低收益的劣势。因此,一些平台将奖励平台货币作为LP激励,如复合贷款和其他贷款协议。

同时,用户可以反复获得“多利”操作的借款和挖矿收入。一般来说,借款和挖矿是将货币存入相应的合同中,然后持续获得收入。而部分借贷协议会自行铸造代币,用来代表用户在系统中存入的数字货币。例如将 DAI 存入 Compound,可以获得 cDAI (即 Compound DAI);将以太坊存入 Compound,可以获得 cETH。继续“套娃”式操作,可以将 cDAI 存入另一个协议,该协议会铸造第三种代币来代表用来代表 DAI 的 cDAI ,以此类推。

这种操作在贷款协议(curve、compound和AAVE)中尤其常见。其目的是继续交换锁定部分的流动性。同时巧妙地获得多笔到期存款和贷款,并鼓励多个玩家同时使用。

AMM挖矿

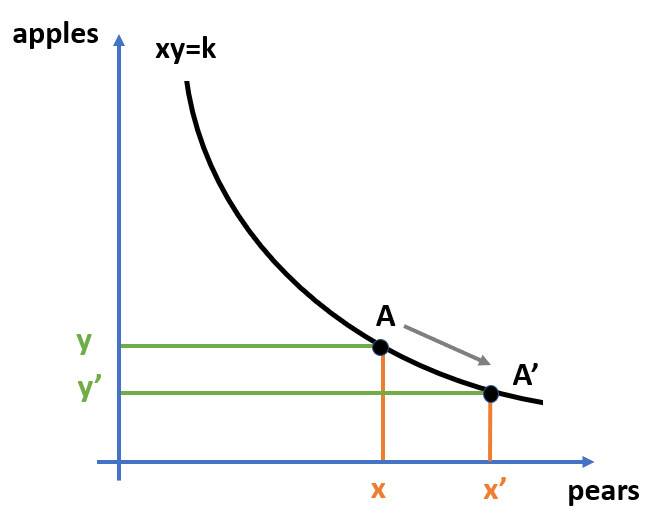

基于自动做市商(AMM)模式的流动性挖矿。挖矿方法是将两种不同的数字货币基金存入去中心化式交易所(DEX)的流动性池,成为流动性提供者。资本池为交易平台提供资本/流动性支持。其他交易用户可以使用资金池交换/交易代币并支付手续费。LP可根据其份额获得手续费报酬和/或平台货币奖励。

这是自动做市商(AMM)的运营基础。有几种不同的做市商功能(如Uniswap V2、Uniswap V3、BlancerV2、CurveV2等),本文将不详细介绍。

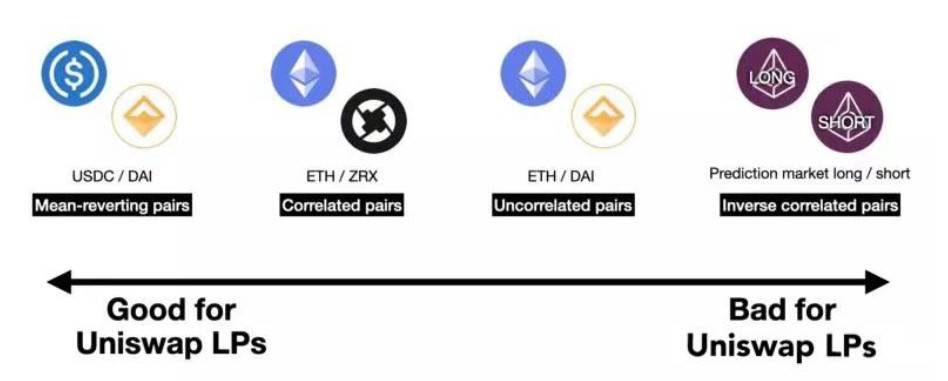

此处应提及非**性损失的概念,这意味着当AMM进行流动性挖矿时,由于代币价格偏离初始价格,AMM LP资产的两种货币分别发生变化(通常,两种货币的数量增加或减少),如果使用混合标准计算流动资产和初始投入(即将AMM的LP总资产与简单hodl的原始两种货币进行比较),则会发现流动资产无法完全转换回初始投入,且差额为非**性损失;价格偏差越大,无常损失越大。如果价格回到初始价格,流动资产和初始投入完全相同,暂时性损失将不再存在。

当然,考虑到AMM最终拥有挖矿收入(手续费等);Defi挖矿利润是挖矿收入减去非**性损失后的盈余。通常,短期损失较小的货币对是美元稳定币对之间的矿池,例如Uniswap的USDC dai矿池,因为它们的理论值为1usd。经验性(不构成投资建议)非**性损失,稳定币-稳定币主流货币-主流货币(具有一定的相关系数)主流货币-稳定币非主流货币-稳定币/主流货币(甚至是反相关货币)。

例如,Uniswap V3,现在有大量玩家进入Uniswap V3,它可以在一定的价格范围内提供流动性。由于资金的中心化,矿工的收入预期较高,这是目前DEFI矿业的热点。

杠杆挖矿(“单一货币”挖矿)

此处引用单一货币的原因是,杠杆挖矿的运营模式是将单一货币存入杠杆挖矿协议a,但该协议通过外部借贷协议B借入更多资产,挖矿协议c的单一货币或双货币矿池以获取收入。这本质上类似于中央交易所的杠杆交易逻辑,即协议通过抵押货币借入更多资产用于挖矿或投资。

例如,从市场上的其他优先贷款协议B贷款另一种货币,匹配两种货币的金额,并将其存入AMM交易协议C。收入来源于贷款协议B的利息补贴和协议c的AMM手续费收入,以获得更高的收入。

理论收益率=(协议c费用收入-贷款协议B利息费用+贷款B利息补贴)/初始无杠杆本金。

杠杆挖矿具有方便、一站式服务和收入翻倍的优势。缺点是用户需要承担多重风险。一是合同风险:一旦上述a/B/C 火币交易所合同出现问题,杠杆开采将受到影响。其次,杠杆式挖矿还存在贷款协议B中的债务比率过高并将被清算的风险。第三,如果协议c是AMM流动性挖矿,杠杆效应将进一步放大其非**性损失。因此,投资者在投资基金之前必须了解各种协议的清算规则,避免资产大幅波动造成的损失,并适当对冲波动性损失。总之,杠杆挖矿的管理成本高,综合效益不如大基金。

例如:Booster,Alpaca 等。

聚合器/机关*池(“单一货币”挖矿)

最经典的是2020年推出的year finance(绰号大叔)。作为DeFi生息服务的聚合器,它可以在市场上搜索各种协议,获得利率**的资产(不一定是简单的协议,而是一系列的操作组合)。即使这些资产的利率发生变化,智能合约也会自动更新当前的很高利率。其他聚合器项目包括出现在其他链中的coinwind聚合器。

在高收益的背后,自然存在着比“存款银行”更高的风险。此类项目的主要风险是DeFi项目本身的合同被攻击/窃取的风险,包括聚合器协议本身和聚合协议。

DeFi挖矿的风险及应对策略

所有协议都有技术协议风险。您可以在媒体上搜索“DeFi被盗/被攻击”和其他关键字以查看相关风险。根据过去的经验,运行时间长、锁定量大的协议通常具有较低的技术风险。

除了协议风险,我们主要讨论的DeFi风险是仓库爆炸清算和非**性损失的风险。下表列出了不同挖矿协议的风险源:

头寸爆炸的清算风险:不同的协议具有不同的头寸爆炸清算风险,通常出现在****或杠杆协议中。例如,compound将抵押品系数定义为75%,即如果质押率低于1.33(即LTV高于75%),复合物将把抵押品放在拍卖架上,并转让债权。在另一项贷款协议中,AAVE机制的头寸爆炸清算风险根据不同货币进行区分。

应注意的是,DeFi协议的头寸爆炸清算可能产生高达清算价值10%的手续费。因此,用户应主动防范风险,尽量留出足够的质押率保证金,并实时监控各贷款协议中的质押率,及时补充保险,避免被清算。

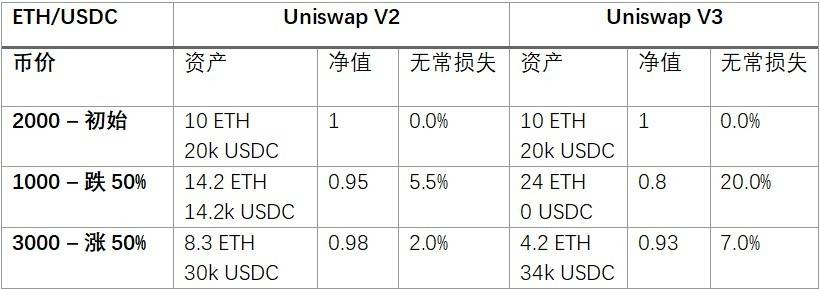

无常损失:无常损失是DFI AMM农业的公敌,上面简要介绍了这一点。在不考虑手续费收入的情况下,让我们进行定量分析,并将Uniswap V2(经典常数公式)与***的Uniswap V3进行比较。Uniswap V3意味着,通过将价格范围保持在一个小的区间内,中心化流动性可以产生更大的回报,并带来更高的非**性损失风险。

假设当前ETH价格为2000美元,则存入10 ETH和2万美元。当ETH价格下跌至1000美元或上涨至3000美元时,假设该计算基于初始资产净值10 ETH和20K USDC的混合基础:

从上面的例子可以看出,提供一定价格范围内流动性的双货币AMM矿石池的非**性损失水平将与无限范围相比成倍增加。因此,必须同时使用中心化交易所进行套期保值,并监控整体损益和风险敞口。

对于波动性损失的风险控制,市场上的主流方式是使用中心化交易所(如币安)永续/期货/现货对冲Delta。套期保值策略的原理是设置风险敞口、货币价格涨跌等风险控制参数阈值,并根据在DEX中的头寸在中心化交易所自动运行套期保值策略。套期保值策略通常分为三个步骤:

1.预测未来市场趋势(在下一个挖矿周期,货币价格在哪个范围内波动,很高点和**点是什么);

2.根据预期市场趋势的回测设置自动套期保值策略参数;

3.当市场趋势超出预期时,设计相应的措施;

在市场上,有定量团队为非**性风险对冲提供服务。他们通常收取固定的年化利息或挖矿净收入的份额。例如,它们提供定量套期保值服务(无论是期权还是期货**现货套期保值),以换取10-25%的年度化资产管理成本作为收入。

DEFI矿业机构投资者的运作模式

机构投资者具有以下特点:

资本量大,来源多样,资本需求可分为不同的风险偏好或时间周期灵活性;

该基金是分批募集的,只能以单一货币募集资金(如一期U标准基金或单一货币标准基金)。进入双币种挖矿时,需要平衡头寸;

资产方面的投资是多样化的。根据资本属性,投资于不同的挖矿场地,包括单币种/双币种、流动/固定币种、大币种/小币种、u本位/货币本位等不同类的资产:

*簿记具有资产方面的全局视图

*风险控制,确保整体风险可控

*结算、应收账款、应付账款和利润分配

总体风险偏好是保守的。它希望承担几乎没有合同风险和可控的非**性损失,不想承担任何头寸爆炸清算损失。因此,它将:

*在成熟矿藏(如复合矿藏和混合矿藏)中开采,以**限度地降低合同技术风险

*对冲波动性损失并减少风险敞口

*超质押实时监控,避免仓位爆炸清算

例如,第一阶段DeFi矿业基金团队筹集了500万美元(假设当时1 ETH=2500美元),目标公司进入了ETH USDT矿业资金池进行流动性开采。基金分为以下几部分:

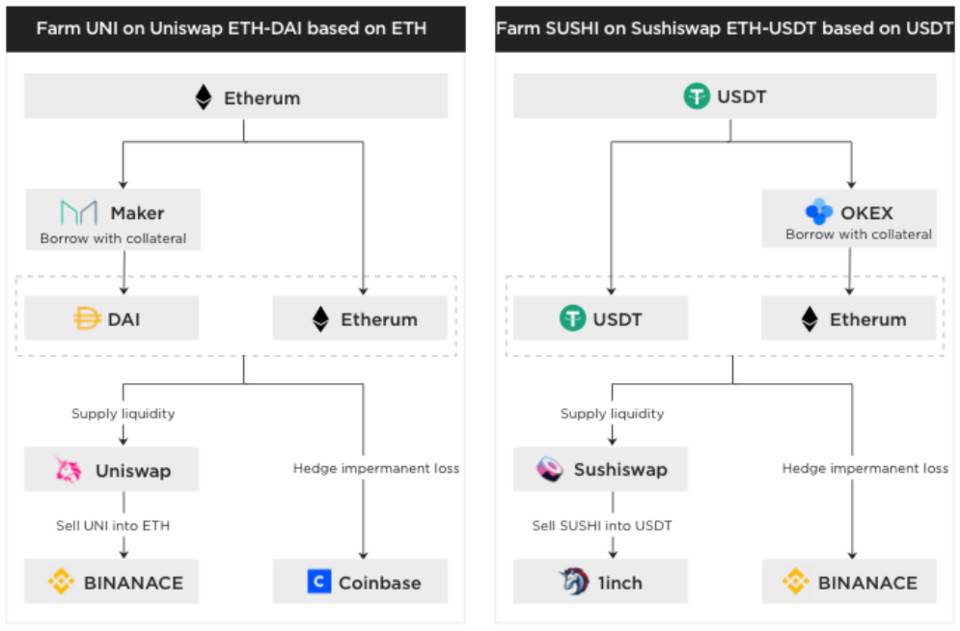

这里也可以使用抵押贷款。由于期货溢价较高,USDT通常用于货币兑换和期货套期保值。如果您使用货币兑换USDT,则更推荐使用抵押贷款。如果您只募集ETH,您可以到makerdao或中心化抵押贷款平台交换Dai,然后使用ETH+Dai在Uniswap中进行挖矿。

日常需要:

1.监控资产净值、风险敞口和杠杆率

2.风险敞口达到一定阈值后的套期保值损失

3.杠杆比率达到一定阈值后补仓或减仓

4、农耕的已实现收益和未实现收益按照基金标准资产计入净值,并向投资者反映

Defi挖矿工具

市场上有一个DeFi的聚合工具,它通过市场公共数据提供挖矿建议,或者读取区块链地址中的钱包。列出几个常见的网站:

Defipulse和apy999Rollups市场利率水平,指导资产配置;

Debank and DefboxRollups市场基本分析,提供基于地址的DeFi的资产读取;

MESARI,一个综合性网站,包括链上的研究和数据聚合;

对于机构投资者来说,这是一个不够有用的工具。1 Token为组织提供了更全面的解决方案。在资产方面,DeFi挖矿组织的功能可总结如下:

1.资金端到资产端全面记账、灵活结算

资金端

不同投资者在不同时期的资本份额;

分级基金(优先/次);

各种成本项目的记录和计算;

实时损益分析和分时结算收入。

资产端

您只需绑定DeFi地址(公钥)即可实时监控DeFi上的资产状态和非**性损失,以及中心化交易所的套期保值头寸和资产;

联利DeFi和中心化交换资产,甚至外部配置或抵押贷款,结合初始资本投资计算损益,**根据复杂的结算条款计算收益份额。

2.各种资产的风险控制,特别是DeFi资产的风险控制

*期货现货对冲账户头寸爆炸的风险;

*单一货币矿池质押率风险及预警;

*AMM矿业由于货币价格波动导致非**性损失和货币风险敞口;

*考虑或有损失对冲后的风险敞口;

*实时和预期退出的损益和净值基于实时货币价格和头寸;

3.交易执行/智能算法对冲工具

*在触发风险控制阈值上,会发出警报,让经理手动对冲,或设置对冲条件/阈值,以便在中心化交易所的合同或现场进行智能对冲(参数可调,自动/半自动操作)。例如,货币的增量风险敞口阈值。达到阈值后,对冲所有增量敞口,或对冲部分增量敞口,或延迟X分钟/小时(以避免在“pin”市场下不必要的重复对冲);

*1 Token还提供基于历史数据的回溯测试服务,根据对未来市场趋势的预期,对不同参数进行回溯测试,以确保在各种市场条件下,能够建议客户选择最合适的参数;

简言之,1token涵盖了从资本端到资产端的前、中、后台,全面服务于以DeFi mining为资产端的金融机构,让投资者实时看到投资份额和未实现损益。经理清楚所有资产组合的状态和风险,能够完全控制非**性损失和头寸爆炸清算损失。

1Token为各类加密金融机构提供一站式系统解决方案

1 Token cam系统为世界各地的大中金融机构提供前台、中台和后台软件系统支持币圈。目前,国内领先的金融机构,如慈欣fof/mom基金、matrixport fof/mom基金、fbgone资产管理业务、bitlink量化交易基金、多策略基金、fof/mom或欧美领先经纪Pb等,都是1token cam系统的客户。

CAM 系统有三个覆盖:

涵盖各类机构,包括币圈买方、卖方和托管银行。具体业务线,如财富管理/资产管理、DeFi miner、fof/mom、Pb、结构化产品卖家、贷款平台、矿池、机构miner、手动/定量基金、OTC流动性提供商等;

涵盖所有主要模块,包括交易、清算、风险控制、报价、转账/钱包、权限模块等;

涵盖币圈的所有主要资产类别,包括基金、(结构化)衍生品、贷款/资本分配、DeFi挖矿、算力/挖矿机器,以及传统证券和衍生品资产。

在广度方面:

1 Token团队在传统市场的贷款、资本配置、衍生品和其他系统开发方面具有丰富经验,并在币圈的定量基金、机构证券公司、机构矿工和其他系统方面具有丰富经验。1 scivantage(由refinitiv收购),该公司之前由token的核心团队服务,是美国传统市场上**的金融系统提供商。其服务包括美国银行、德意志银行、vanguard、Scottrade和其他服务于传统市场的知名卖方机构。经过近10年的积累,1 Token系统模块涵盖了各种资产的前端、中间和后台模块,能够快速支持需求定制。

在深度方面,+1token自身的经纪系统和量化基金系统(多套不同的DeFi量化策略)已连续三年实现日均交易量10亿元人民币以上,**峰值为50亿元人民币以上,充分体现了系统的稳健性。

考虑到1token cam的客户基本上都是大中金融机构,并且非常关注数据安全,系统支持本地化部署以保护数据隐私,并使用单独的模块存储敏感信息,如API密钥。

文章链接:https://www.btchangqing.cn/307273.html

更新时间:2021年08月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。