【导言】本文是SOLv联合创始人周志强的一篇文章,解释了为什么资产NFT是DeFi发展的必然方向。在SOLv团队中,作者与投资者和合作伙伴的沟通最为频繁和深入,对DeFi产品和实用技术的研究也最为深入。Solv选择NFT资产创新作为主要方向。作者是关键决策者之一,对其背后的动机、意义和价值有着深刻的理解。然而,在实际通信中,我们发现许多DeFi用户,甚至专家,对数字资产的NFT理解不足。

因此,作者专门写了一篇文章,从资本利用效率的角度解释非金融资产对DEFI的长期价值。逻辑非常严密,联系紧密,值得向您推荐。应该注意的是,异质资本池不是我们对非金融交易持乐观态度的唯一原因,但它确实是一个重要的论点。本文更专业,面向全球DeFi专业人士。其英文版已提前出版。我建议作者出版中文版,以促进专业的中文DeFi技术和思想交流。经作者同意,我已在我的官方帐户中重印了它。——孟岩

加密领域的人们每天都在谈论NFT和DeFi。作为权益的载体,NFT能够很好地描述丰富的信息,代表艺术品、收藏品、游戏道具等资产的独特所有权。这些资产与DeFi提供的金融服务密不可分,包括交易、借贷、拆分、ETF等。NFT还可用于描述复杂的金融合同关系,从而成为金融票据,代表DeFi世界中受智能合同保护的持有人的权益。

作为DeFi从业者,我非常关注上述第二类资产,即代表金融票据的NFT资产。我坚信,这些资产的数量不仅将远远超过收藏品和艺术品NFT的总价值,而且在不久的将来还可能超过coinmarketcap上所有DeFi项目的总价值。

这是一个大胆的预测,因为这相当于说在未来的DeFi领域,用户的资产证书将使用NFT作为价值载体,而不是通常的ERC-20统一质量证书。

这是违反直觉的。毕竟,到目前为止,以ERC-20为代表的统一证书在数量上是压倒性的,NFT资产甚至连一小部分都碰不到。此外,由于完善的基础设施,大部分DeFi创新仍然停留在ERC-20上,因此当我推广SOLv时,我遇到的**问题是,为什么不使用ERC-20来做你想做的事情?什么?您希望基于NFT构建DeFi协议(人们主要使用ERC-721和ERC-1155)。基于ft(ERC-20)的证书不是更均匀、更流动吗?为什么要麻烦?

我希望在本文中从一个特殊的角度回答这个问题,我的讨论将从Uniswap v3开始。

Uniswap构建非匀质化资金池是一种跳跃式创新

Uniswap V3**吸引力的创新是将同质基金池升级为非同质基金池,支持用户单独分配资金,从根本上提高资金利用率。我认为这是所有基金池产品的必由之路,因为从长远来看,随着机构用户的参与和越来越多的正规力量,用户对基金风险和收益组合的精细配置会有越来越多的需求。这将迫使许多DeFi协议按照Uniswapv3升级自己的基金池模,允许用户更个性化地配置基金。

让我们来看看UNISWAP如何将自己的基金池升级到一个非同质基金池,以便为用户提供更灵活的资金分配方案。

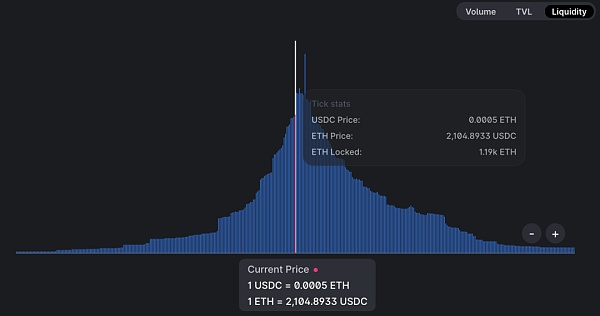

与V2相比,V3知名的变化是支持用户灵活调整做市区间,从而大大提高资金利用率。过去,Uniswap基金池中的资金平均分布在X*y=K的整个曲线上。现在可以灵活地选择较小的范围来开拓市场。如下图所示:

值得注意的是,在V3中实现这一点的关键是提高基金池的兼容性,并允许基金“个性化”。相比之下,V2要求所有资金都是无差别的。对于用户来说,如果选择将资金投入V2,则只能接受统一管理和使用。如果您将其放入V3基金池,您有权选择。由于V3基金池中的每只基金都可以明确划分为所有者,因此基金之间的差异不仅在于数量,还在于做市范围和累计手续费。

基于这种清晰的划分能力,Uniswap可以让用户进行选择。目前,用户普遍愿意大幅减少资金,以**限度地发挥做市商的效益。以ETH/USDC池(2021年7月15日)为例,其资金分配如下。可以看出,大多数人在2104 USDC/ETH左右做市。在Uniswap V2的情况下,下图应显示统一分布,而不是中心化分布,因为与USDC相比,每个人都将资金平均投入ETH价格的无穷大和无穷大之间。

如果DeFi协议能够按照完全统一的规则操作一个基金池的基金构成,那么这个基金池可以称为同质基金池,这意味着这个基金池中的基金构成是同质的,每个基金在金额上只与另一个基金不同。这与我们说比特币是同质的原因是一样的,因为每种比特币都是完全相同的,人们拥有的比特币数量只是不同。

如果基金池中的资金是个性化的,并且每一部分的资金不仅数量不同,而且属性也不同,则该基金池称为非同质基金池。

因此,我们可以得出结论,V2构建了同质流动性池,V3构建了非同质流动性池。V3可以为用户提供更灵活的做市范围选择。其核心是,非统**动性池允许用户在将资金存入同**动性池时保持个性化。

非匀质化资金池是 DeFi 产品发展过程中的必经之路

让我们看看其他异质性的资本池产品。

Armor,一家致力于帮助用户在nexus mutual中放置保险单的经纪人。作为中间商,armor的主要工作是接受被保险人的订单,并帮助他们为相应的产品投保。对于所有可保项目,armor建立了一个基金池合同,以统一管理投保人的需求。每个投保人可以在投保30-365天内的任何时间选择不同的项目,这使得对保险资金的需求多样化,资金池中的资金是“异质”的。

88英里/小时,固定利率贷款协议。88英里/小时与装甲的逻辑非常相似,但它关注的是赛道。主要帮助用户通过风险分担获得定期存款收益率。88mph为不同的项目建立了不同的异质资本池,为存款用户提供多样化的存款条款选择。

可以说,在交易、贷款、保险、期货和期权等所有DeFi产品领域,为专业机构等基金池供应商提供更丰富的基金配置选项的需求是一种必然趋势。在交易环节,Uniswap为用户提供了更加灵活的资金分配选择,大大提高了资金利用率;随着低流动性抵押品的增加,非常有必要为贷款人和借款人提供灵活的期限选择,以实现定期贷款;在保险产品中,保险人应当对自己的保险事项有更灵活的选择,以便更好地平衡自己的风险和利益等。

NFT是异质基金池必须选择的所有权注释

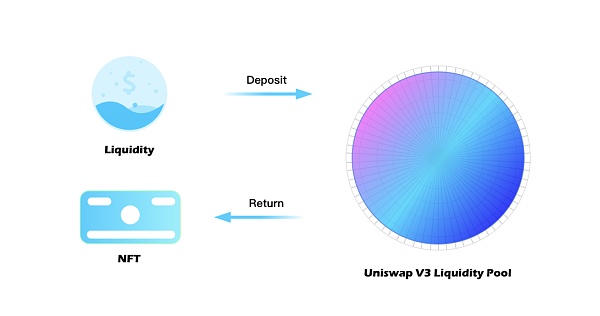

Uniswap、armor、88mph和其他异构基金池产品都使用NFT作为基金池的所有权证书。换句话说,基金池的提供者将获得NFT,以代表从基金池中提取资金的权利。

以Uniswap V3为例,为了确保基金的每个部分都有明确的所有权,Uniswap团队使用NFT(一种可以描述丰富信息的载体)来记录异构基金池中不同“个性化”基金的所有权。每个NFT都可以专门定制,代表用户多样化的资本头寸。

回到我们文章开头的问题,为什么我们要建立基于NFT的DeFi协议(目前人们主要使用ERC-721和ERC-1155),而基于ft(ERC-20)的凭证不是更同质、更流动?

当产品建设的资金池是异构的时,我们不能基于ERC-20进行构建,实现方法是从异构的资金池中提取具有相同属性的资金,形成小的同质资金池。根据每个同质基金池创建不同的ERC20智能合约。

这样做有两个主要问题:

- 团队发展的成本太高。与Uniswap V3类似,一旦用户打开选择做市区间的权限,就会出现数百个做市区间。我们不希望团队为一个产品部署数千份合同。

- 对于用户来说,过多的ERC-20会给用户带来较高的理解成本。许多DeFi产品喜欢用复杂的信息命名ERC-20,如“2020-10-31-borrow-5%”,这仍然让人们对该代币所代表的信息感到非常困惑。

因此,为了避免上述缺点,一些产品采用了限制用户选择数量的解决方案。例如,它只支持选择多个贷款条款(如收益率和Pendle),只支持选择多个承保条款(如保险)等,牺牲了用户的选择权。这种做法有缺点和优点,我们将在将来讨论。

综上所述,尽管ERC-20比NFT更灵活、更具流动性,但如果您想要构建一个异构基金池产品,您只能选择NFT作为基金池所有权的证明。

写在末尾

可以看出,给基金提供者更多的选择意味着基金将具有个性化属性,这将不可避免地形成一个异构的基金池,而DeFi项目将不得不使用NFT来定义用户资金的所有权。这是我的核心观点,我的意思是DeFi是NFT。

当NFT完全进入DeFi时,异质资本池产品将为资本供应商分配风险和收益提供更丰富的选择。零进入门槛和丰富的选择权将形成真正的金融自由。DeFi的自然去中心化属性已经实现了零进入门槛,但如何更好地满足流动性提供者的多样化需求,以及如何创造更丰富的风险回报分配选项将成为金融自由之路的下一站。

在金融领域创建并代表特定金融利益的所有非金融资产统称为金融非金融资产,以区分此类非金融资产与艺术品和收藏品非金融资产。我们创建了SOLv协议,致力于将金融NFT引入DeFi领域,并创建了一个新的代币标准,以支持此类资产并满足拆分和合并等共同需求。

文章链接:https://www.btchangqing.cn/307100.html

更新时间:2021年08月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。