文摘:在回顾稳定币发展的基础上,分析了近期稳定币的发展,并对稳定币的发展前景进行了展望。

广义而言,稳定币是一种资产或货币锚定法定货币或实物,如锚定美元或锚定黄金。其价格其实并不“稳定”,但相对于加密资产而言,由于锚作为背书,其价格波动往往相对较小。

从狭义上讲,稳定币是以区块链为基础,以法定货币为锚定的加密资产。目前,在市场上,以稳定币锚定美元为主,而稳定币锚定其他法定货币较少。下面提到的稳定币是指狭义上的稳定币。

稳定币可以说是一种特殊的存在。稳定币的话题近年来一直是业界的热门话题,从持续的霹雳或争议不断的美元兑美元,到监管困境中的Libra稳定币,从摩根大通等稳定币的JPM发行,再到各交易平台相继推出稳定币。

本文回顾了稳定币的发展,分析了近期稳定币的发展,**展望了稳定币的发展前景。

1、 稳定币的发展

稳定币来源于加密资产交易的兴起:一方面,由于对法币交易的监管限制,许多交易平台关闭了对法币交易的直接访问,转而以美元等稳定币作为资金转移接口;另一方面,比特币等加密资产波动剧烈,许多投机者会选择稳定币作为临时避难所。目前,随着稳定币在贷款投机、资金转移支付等领域的渗透,应用领域逐步扩大。

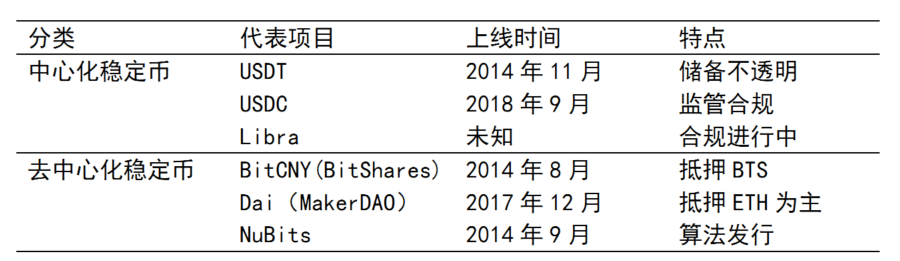

资料来源:qkl123

稳定币的发展大致可以分为去中心化和中心化两条线:一条是以美元兑美元、美元兑美元等为代表的法定货币抵押中心化稳定币;另一条是以傣族、比特币等为代表的加密资产抵押去中心化稳定币。

(1) 中心化稳定币

美元稳定币由tETHer发行,于2014年11月推出。最初,USDT是在比特币上层协议Omni-layer的基础上发行的,承诺以1:1的比例兑换外汇储备。然而,Tether公司背后的美元储备不够透明。虽然美元贸易链上的账户是开放的,但由于缺乏储备和其他中心化而造成的问题一直受到业界的批评。此外,tETHer与bitfinex之间的利益关系,即“资金挪用风险”,增加了USDC雷声大作的可能性。

与美元兑美元不同,美元兑美元是一种受监管的稳定币。2018年9月,纽约财政部批准了首批两种合规的稳定币GUSD和Pax,随后在同一个月推出了USDC。之后,在circle和CoinBase的大力支持下,USDC在应用场景和生态建设方面优势明显,市场占有率很快超过前两个。

值得一提的是,Facebook牵头的Libra项目还将为锚定法定货币等资产发行稳定币,其中主要是美元稳定币,也可能包括锚定资产的一揽子稳定币。Libra项目将试图建立一个区块链基础设施,这仅限于各国监管限制的压力。新版本2.0将以联盟链和单一稳定币的形式进行推广。

(2) 去中心化稳定币

比特币、比特美元等一系列稳定币以比特股抵押方式发行,人民币和美元分别锚定。Bitshares是一个去中心化的交易平台,由BM(现EOS项目技术总监)于2014年创建。但是,由于BTS的市场价值较小,价格波动剧烈,直接涉及到以BTS为抵押物的稳定币,难以保证稳定币体系的稳定。

与比特股稳定币不同,稳定币Dai以以太坊生态建设为基础,是makerdao项目的重要组成部分。Makerdao于2017年12月上线。随着超级抵押贷款和MKR作为股权和管理的清算方式的发行设计,稳定币发行体系变得更加稳定。Dai和美元的汇率固定在1:1,最初只有ETH用于抵押贷款。支持多资产抵押模式。

此外,大多数稳定币的“准央行监管”无担保算法都是伪造的。Nubits于2014年9月上线,但基于算法的稳定币显示出“非常不稳定”,特别是在比特币价格暴涨暴跌时期:短期或抛售将导致稳定币严重偏离。2018年3月,唯一稳定的在线算法货币nubits的价格再次暴跌,而且从未恢复。

2、 稳定币的新演变

如果说2018年是美国合规稳定币相继推出的一年,那么2019年将是全球主要交易平台布局稳定的一年。那么,稳定币市场是如何演变的呢。接下来,我们将从市场规模、发行平台、流通变化等方面分析近期稳定币市场的表现。

(1) 为什么目前没有人在动摇USDC?AMPL

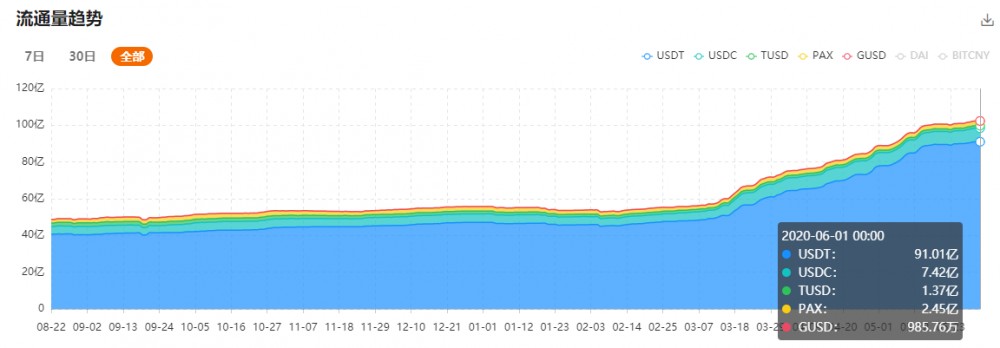

来源:qkl123

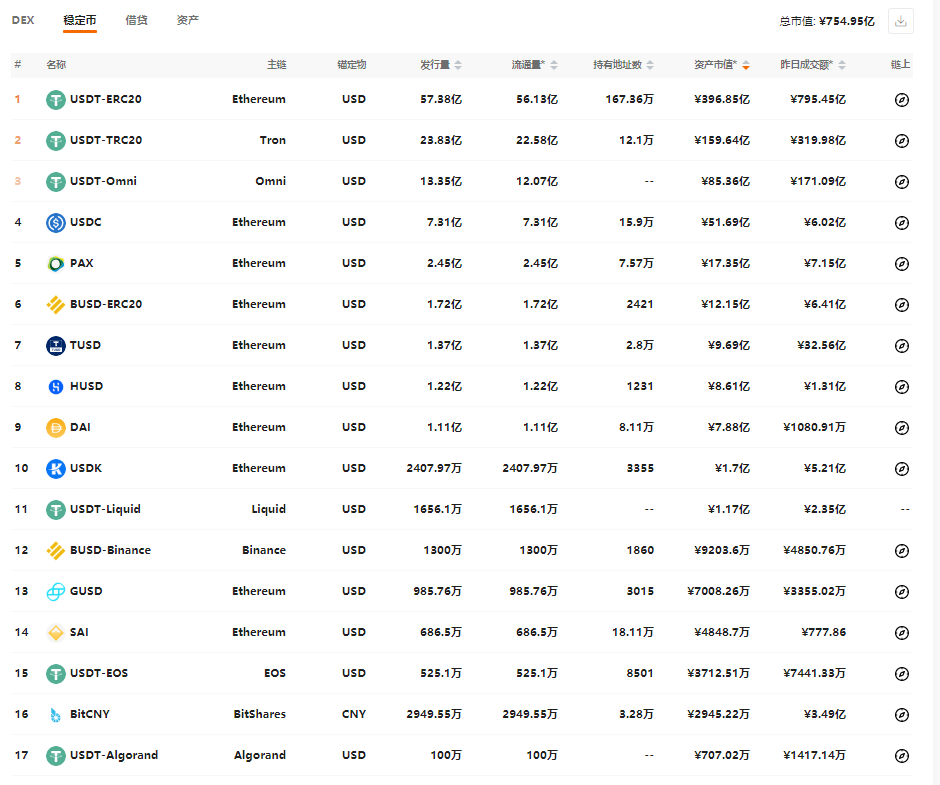

截至2020年6月1日,稳定币总市值约724亿元(占加密资产市场的3.6%),近7天日均成交量约1200亿元。据不完全统计,法国货币抵押稳定币的市场价值远高于加密资产抵押稳定币。美元兑美元和美元兑美元的市场价值分别占88.91%和7.26%。在加密资产支持的稳定币中,Sai(single morage Dai,前身为Dai)的市值占总市值的62.28%,比特币占37.72%。

近年来,虽然有越来越多的稳定币,但仍然没有动摇美元兑美元的市场地位。一方面,美国国债规模大但不跌,特别是在各大交易平台的支持下,一直徘徊在监管之外。即使暴露的准备金不足等,运行风险(杠杆率)仍然很小,目前下跌的可能性非常小。另一方面,对美元贸易的需求也在增加。尽管不断增加,但网络优势和先行者的便利性使得市场交易需求显著增加。

(2) 为什么Sai迅速下降?

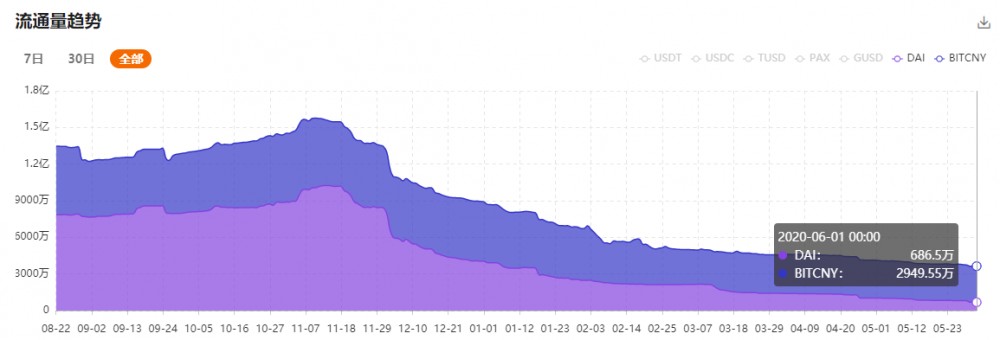

来源:qkl123

在过去的一年里,稳定币流通量一直在增加,特别是在过去的三个月里。其中,在过去的六个月里,USDT、USDC和GUSD的发行量几乎翻了一番,而tusd和Pax的变化并不明显。然而,与法国货币抵押贷款类稳定币相比,加密资产抵押贷款类稳定币的流通量明显减少。其中,Sai发行量从2019年11月的峰值(1.02亿份)下降至目前的686.55万份,不及前一次的十分之一。

近半年来Sai的明显下降是由于Dai的不断升级。2019年11月,makerdao推出多重抵押贷款Dai,将逐步取代单一抵押贷款Dai。目前,多套房贷的发行规模约为1.11亿套。如果单笔抵押贷款的发行规模为686.55万套,那么总发行规模(1.8亿套)明显高于此前的峰值(1.02亿套)。

(3) 为什么它主要基于以太坊?

来源:qkl123

目前,大多数稳定硬币都是基于以太坊发行的,一些稳定硬币将基于多个平台发行。其中,USDT主要分布在以太坊、Tron、Omni、liquid、EOS、algorand等平台。与比特币等现有公链相比,以太坊在技术开发、交易成本、应用生态等方面具有更为综合的优势。

3、 稳定币的前景

未来,随着区块链技术的迭代升级和全球加密资产监管力度的加大,稳定币的竞争格局将发生变化。

目前,在非监管条件下,违规中心化稳定币具有“劣币驱逐良币”的动机,并延续着野蛮的增长模式。但从长远来看,集权背后积累的挤兑风险会逐渐增大,最终必然下跌。随着国家监管和全球监管的出现,合规的中心化抵押稳定币或央行数字货币将超过不合规的中心化稳定币。

对于加密资产抵押稳定币而言,短期内受到技术和生态发展的限制,但长期来看将受益于区块链技术的迭代升级。突破技术瓶颈后,公链将迎来应用生态的爆发。作为应用生态的重要组成部分,稳定币必将在未来获得收益。

附加说明:

一。对于全网稳定币数据,可以登录qkl123.com,选择“数据”栏,点击“全网稳定币数据”,查看稳定币的各种详细信息和市场统计。此外,多按揭傣族的历史数据也将于近期更新。

二。对于稳定币排名,登录qkl123.com,选择“排名”栏,点击“profi”,然后选择“稳定币”,可以查看不同链条上稳定币的详细信息。

本文仅供决策参考,不构成投资建议。

文章标题:在各种稳定的货币升值之后,没有人动摇过美元的主导地位?

文章链接:https://www.btchangqing.cn/30602.html

更新时间:2020年06月03日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。