衍生品交易在传统金融和中心化加密交易平台上都占据着巨大的市场份额。衍生品是任何金融体系中不可或缺的一部分。不过,在目前的DeFi生态下,整个市场的主要交易量仍以现货产品为主。

为什么衍生DeFi协议很难获得相同比例的市场份额?

回顾历史,我们认为衍生品市场在当年可能会遇到与现货交易平台同样的问题。也就是说,传统现货交易的订单簿交易机制不适合在链条上发展。一旦对基础交易模式进行根本性创新(AMM机制),链上的现货交易量就可以与中心化交易平台竞争。

目前,传统的衍生品形式存在诸多问题,制约了其在链条上的健康发展。比如,基于订单书的交易引擎,不同交货期造成的流动性碎片化,再叠加现有公链平台的性能瓶颈,导致多次尝试均未能取得良好效果。因此,只有衍生品的底层创新才能经得起链条中用户的考验。

在目前众多的衍生品模式中,我们认为,币圈原有的永续合约,凭借其产品模式固有的结构性优势,最有可能率先**现货产品在链条上的成功。因此,本文将围绕永续合同的基本原理,详细分析为什么永续合同是一种更有效、更适合在供应链中配置的衍生形式。

期货价格是商品未来的价格吗?

永续合约是由期货合约发展而来的。因此,在引入永续合约之前,有必要先回顾一下期货合约的基本概念。

期货合约是金融衍生品中结构最简单、概念最易被误解的产品。很多用户往往习惯性地认为,期货价格代表了商品的未来价格,反映了人们对商品未来价值的判断。因此,期货价格自然不等于现货价格。

在某种程度上,这种解释并非完全错误。然而,这种解释无意中忽略了一个事实,即市场对商品未来价值的预期不仅会反映在期货价格上,同时也会反映在商品的现货价格上。例如,某上市公司今日公告称,计划在一个月内以120元的价格以100元的现价回购公司股票,那么市场对公司股票未来价格的预期将立即变成120元。同时,这种未来预期的变化也将使该股现货交易价格立即从100元上调至120元,否则将出现无风险套利机会。

因此,证券的期货价格几乎与现货价格具有相同的“风险敞口”。换句话说,期货不是以“未来价格”交易商品,而是以“当前价格”交易“未来商品”。

那么,既然它承担着完全相同的风险敞口,人们为什么要在场外重新创造一种新的衍生品呢?

一般来说,获得资产风险敞口的最简单方法是购买并持有该产品的现货。然而,直接持有现货有两个固有的缺陷。一是现货商品往往有额外的成本,如储存和运输;二是资金效率确实不高(无法增加杠杆)。为了持有一个单位的风险敞口,投资者必须使用相同数量的资金购买现货。

因此,经过几百年的发展,人们逐渐找到了一种通过衍生品直接管理现货风险敞口的新方法。这是期货合约和配套的保证金交易系统。

因此,期货合约的目的是使投资者能够在不持有现货的情况下,对现货的风险敞口进行交易和管理。我们可以把它的目标简化为一个目标函数:y=X。其中y代表衍生品(期货)的价格,X代表原始资产(现货)的价格。因此,对于期货合约而言,核心问题是如何设计一种机制,使Y值与X值保持一致。这种机制就是期货的“价格锚定机制”。

期货合约是如何锚定现货价格的

有交易经验的读者必须知道,市场上每一份期货合约都有明确的交割日期。合同持有人可以选择在交付日进行“实物交付”。在交割日,买卖期货完全等同于买卖现货。因此,交割日的期货价格和现货价格必须相等。

交割日的价格锚定为未到期的期货合约提供了良好的定价基础。一旦未到期合约偏离当时的现货价格,就会导致市场无风险套利。套利者可以以较低的价格买入现货x,同时以较高的价格卖出期货y。如果他继续持有现货直到实物交割的到期日,他可以获得几乎没有风险的套利利润。这种套利行为将使偏离的期货价格y回到现货价格X。

实物交割保证了交割日期货价格与现货价格相等,基于实物交割的无风险套利进一步保持了未到期期货价格与现货价格相等。由此可见,期货合约维持和现货价格锚定的核心是实物交割机制。

虽然这一机制总体上是有效的,但在实际操作过程中给期货合约带来了许多额外的风险。

(1) 期货套利占用的资金成本也会影响期货价格

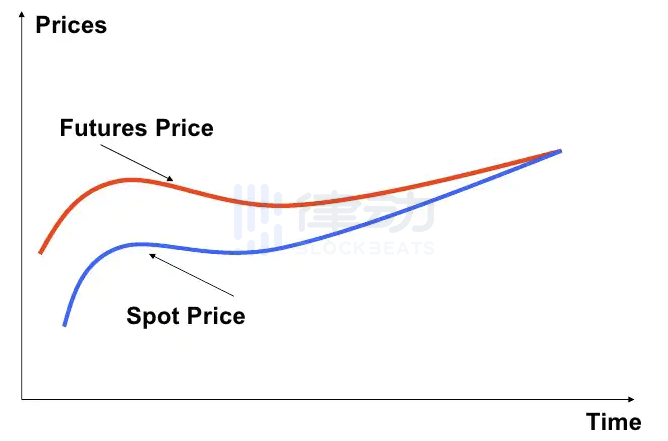

由于套利占用的资金具有时间成本,只有当期货价格和现货价格完全相等时,套利才能进行。从下图可以看出,离最终到期日越远,由于资金成本的影响,期货价格与现货价格的差异越大。这导致期货价格在到期前与目标价格略有偏离,使得期货合约的实际构建者从目标y=x变为实际;Y=x+C(C代表无风险利率敞口)。

(2) 实物交割导致流动性去中心化

由于期货合约的锚定机制必然要求交割日的设定,同一交易对的期货合约按不同的到期日被划分为无数个独立的交易合约产品。这不仅导致流动性的碎片化,也使得投资者需要在不同交割日频繁调整期货合约的仓位。

(3) 实物交割可能导致市场操纵

利用实物交割机制操纵市场,是我们经常听到的做空甚至做多的说法。当商品期货交易量超过现货交易量时,可能导致部分期货合约在交割日没有相应的现货交割,导致交割日价格大幅波动。这种市场操纵不仅扰乱了交易秩序,也破坏了期货与现货价格之间的锚定关系。

由此可见,期货合约的锚定机制不仅繁琐,而且带来许多附加风险。因此,2016年bitmex交易平台彻底重新设计了期货产品的锚定机制,并发明了币圈广泛使用的衍生品:永续合约。

永续合约是近十年来最重要的金融产品创新

永续合约的目标函数(y=x)与期货合约的目标函数(y=x)完全相同。永续合约与期货产品的唯一区别在于它采用了一种新的价格锚定机制。

从以上提到的期货合约的诸多缺陷中,我们可以看出,几乎所有这些影响期货锚定效果的问题都是由古老的实物交割锚定机制造成的。要彻底解决这些问题,必须从根本上创新锚定机制。永续合约完全放弃实物交割机制,通过支付资本金来锚定目标价格,实现合约价格与现货价格的捆绑。

永续合约采用的锚固机制可简化为以下三个步骤:

首先,从外部输入一个明确的目标价格x(通常是其他现货市场的现货交易价格)。

第二,通过永续合约的独立保证金交易市场(订单簿或AMM),通过自由交易产生独立于目标价格x的合约价格y。

三是增加一套奖惩机制。如果合约价格y高于目标价格x,合约市场的多头头寸将受到惩罚,惩罚将支付给持有空头头寸的用户作为奖励。价格偏差越大,罚款金额越高。

这种偏离目标价并维持目标价的一方支付违约金的方式,就是我们前面提到的永续合同的资本金收费制度。通过这种奖惩措施,永续合同的设计者促使合同市场中价格偏离的一方进行调整,最终使合同价格与目标价格趋同。从近年来的实际应用结果来看,这种新的锚定机制保证了永续合约和目标价格的锚定。

此外,永续合约还有以下明显的优点。

(1) 统一市场流动性

衍生品的流动性碎片化一直是制约衍生品产业链健康发展的关键障碍。传统的期货和期权受制于交割期和行权期的结构性缺陷。一个期货产品由于交割日期不同,会被人为地划分为几个甚至几十个独立的流动性市场,期权市场的碎片化是看不见的。流动性的碎片化大大降低了链上衍生品平台的交易效率,相应产品难以大规模推广应用。

对于采用新锚定机制的永续合约,由于不再需要按照每个锚定日期建立单独的交易市场,因此可以将一个交易对的所有合约交易需求Rollups到一个地方。一个交易对只对应一个永续合约产品,既解决了传统期货市场流动性按交割日分割的现状,又保证了永续合约的交易者在市场上能得到最充分的流动性支持。

(2) 同时采用保证金制度,交易经验与传统期货相似

永续合约仍采用保证金交易模式。对于传统的期货交易者来说,交易经验并没有太大变化。因此,传统期货交易者的交易策略也可以无缝运用。

(3) 永续合约削弱了无风险利率的影响,更好地反映了目标价格

由于永续合约的锚定机制不再**依赖现货套利,无风险利率对合约价格的影响变小,从而使永续合约更好地反映目标价格即现货价格。

(4) 创造永续合约不再依赖现货市场

永续合约的目标价格往往来自现货价格,但不需要实时现货交易市场,因此实物交割完成。永续合约交易平台仅依靠外部信息(如预言机)的输入就可以创建相应的合约交易产品,大大简化了永续合约交易平台的建设成本。

基于以上原因,本币圈最初创设的永续合约无疑是**链条上现货敞口的更有效选择。对于潜力尚未充分开发的衍生品市场,永续合约不仅产品结构简单,而且经过中心化交易平台验证,市场需求巨大。因此,链上可持续的合约交易平台可能成为DeFi创新的下一个突破口。

未来,我们还计划持续观察目前市场上主流的几大永续合约交易平台,如dydx、injective protocol、永续合约、bonfida等,给读者带来更详细的分析。

文章标题:深度|为什么永续合约更适合在链上部署?

文章链接:https://www.btchangqing.cn/305090.html

更新时间:2021年07月27日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。