像金融界的大多数事情一样,当某样东西承诺有很高的回报率时,通常会有可疑的东西。当然,DeFi贷款也不例外。

DEFI分析

简言之,DEFI即去中心化融资,是一个基于区块链的应用生态系统。

它提供一系列类似于传统银行、保险经纪人和其他金融中介机构提供的金融服务。

主要区别在于,这些分布式应用程序称为DApp,在中间没有任何第三方**自主运行。

这是因为每个数据处理程序都由一个智能合约提供动力——一个特殊的计算机程序,在满足某些预定义条件时自动执行一项功能。

加密贷款只是一种传统的金融服务,现在可以通过这些“点对点数据应用程序”访问。

与将资金存入储蓄账户以收取利息类似,加密货币投资者现在可以锁定其资金或使用这些资金在一系列去中心化的平台上提供流动性,并定期收取利息。

这些dapp提供的许多利率明显高于传统金融部门的现有利率,这使得它们成为加密货币持有者的一个有吸引力的被动收入来源。

但在借出任何资产之前,每个人都应该意识到许多相关的风险。

三大风险

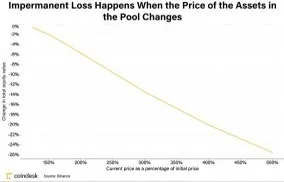

1.非**性损失

当你把你的资产放入流动资金池时,你已经面临所谓的“非**性损失”的风险。

与流动性提供者仅将资产存放在加密钱包中的事实相比,非**性损失是指锁定在流动性池中的资产价格在存放后发生变化时的未实现损失,通常以美元计算。

DeFi池保持池中资产的比率。以太坊/链路池可以将池中以太网代币和链路代币的比率分别固定为1:50。

这意味着,任何想提供流动性的人,都必须按照这个比例来汇集泰和纽带。

DEFI池依赖于套利交易者将池的资产价格与当前市场价值进行比较

如果链接的市场价格为35美元,但ETH/链接池中链接的价值为34.5美元,套利交易者会在发现差异后给予经济激励,将ETH添加到池中,从而去除折扣链接。

当套利交易者将代币浸入池中以移除折扣代币时,代币的比例将发生变化。

为了重新平衡,流动性池将自动提高较高供给(link)的代币价格,降低较低供给(ETHer)的代币价格,以鼓励套利交易者重新平衡流动性池。

一旦资金池重新平衡,流动资金池价值的上升往往低于贷款协议下持有的资产的价值,但这只是暂时的损失。

非**性损失表。来源:协作平台研究

非**性损失表。来源:协作平台研究

以下是图表数据和价格变化与损失百分比之间关系的摘要:

1.25倍价格变化=0.6%损失

1.50倍价格变化=2.0%损失

1.75倍价格变化=3.8%损失

双倍价格变化=5.7%损失

3倍价格变化=13.4%损失

4倍价格变化=20.0%损失

5倍价格变化=25.5%损失

为了维护这些协议,流动性提供者将向池中添加资产,从而获得按比例的交易费用,这通常会抵消暂时损失。例如,Uniswap向有限合伙人收取0.3%的固定交易费。

关键提示:

减少非**性损失的**方法是向波动性较小的资产池(如稳定器)提供流动性。

你不应该离开Defi空间,因为害怕暂时的损失。相反,这只是一个可计算的风险,你必须了解贷款前,你的资产。

2.闪贷攻击

闪电贷款是金融业中一种独特的非抵押贷款。

在传统的中心化银行模式中,有两种贷款

1.这些贷款不需要抵押物,因为它们通常数额很小,如几千美元。

2.担保贷款。这些都是大额贷款,所以需要抵押物,比如房产、汽车、投资等,在整个贷款过程中,银行会用信用评分、报告等工具来评估客户的信誉。

闪电贷款是一种无担保贷款,它使用智能合约来减轻与传统银行业务相关的所有风险。

这个概念很简单:借款人可以在不提供任何抵押品的情况下获得数十万美元的加密资产,但问题是,他们必须在发送的同一笔交易中全额付款,通常在几秒钟内。

如果贷款没有支付,贷款人可以简单地回滚交易,就好像什么都没有发生过一样。

因为发放此类贷款是零风险的,所以贷款金额没有限制;而且由于整个过程是去中心化的,没有信用评分或报告会阻止一个人获得快速贷款。

闪贷攻击是指一些不良行为人利用这些特殊类的贷款借入巨额资金,并利用这些资金操纵市场或利用脆弱的DeFi协议谋取自身利益。

前段时间,闪电贷款攻击的目标是农产品集成商Pancake Bunny。袭击者导致煎饼兔权杖价格下跌95%,引起媒体关注。

他们这样做的方式是通过Pancake App贷款协议借入大量BNB,然后操纵非市场贷款池中的兔子价格,然后将其抛入公开市场,导致其价格暴跌。

像几乎所有的闪电贷款攻击一样,窃贼没有任何反应就逃跑了。据估计,袭击者净赚300万美元。

一旦流动性池中的特定代币耗尽,流动性提供者可能面临暂时损失。

更不用说一些鲜为人知的代币受到这些攻击,比如兔子,这导致投资者对这个项目失去了所有的信心,价格很难上涨。

3.定义“拉地毯”

Defi“地毯拉”意味着项目方逃跑了。

如果在Defi领域没有传统形式的监管,用户必须在愿意出借或购买代币的平台上建立一定程度的信任。

不幸的是,这种信任经常被打破。

“地毯拉”是一种新的退出骗局,在这种骗局中,DeFi开发者创建一个新的代币,将其与领先的加密货币(如USDT或以太网)配对,并建立一个流动性池。

然后他们把新创造的代币带到市场上,鼓励人们把它中心化起来,通常承诺会有很高的收益率。

一旦大量领先的加密货币出现在池中,DeFi开发者将在黑暗中操作,并故意将其编码到代币的智能合约中,为销售流行的加密货币铸造数以百万计的新代币。

通过这种方式,他们可以从池中获得真正流行的加密货币,并留下数百万毫无价值的代币,之后创始人将消失。

一个**的“数十亿美元地毯拉”事件将在2020年发生:

当Sushiswap开发者Chef NOMI意外清理了他的代币——超过10亿美元的抵押品时,Uniswap competitive代币的价格立即跌至接近零的水平,这被认为是“Defi历史上的一件大事”。

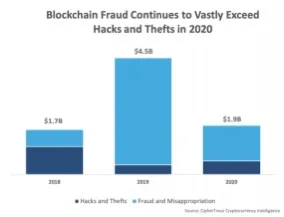

反欺诈是一个数百万美元的黑色产业。虽然开发者正在努力降低风险,但欺诈者将永远存在。

如何避免这些威胁?

尽管目前这类恶意活动猖獗,但在投资前还是有一些方法可以检查公司是否存在潜在的退市欺诈行为。

这些方法包括:

1.验证团队在其他项目中的可信度

2.认真阅读项目白皮书

3.检查项目代码是否经过第三方审核

4.警惕预期回报不切实际、促销超支等潜在危险信号

**,DeFi协议的未经许可的设计也是金融业的一个潜在弱点。有限的监管和监督,加上区块链的开源性质,意味着处理大量资金的贷款协议总是存在漏洞。

几乎所有的区块链产业部门都存在这种风险,但是随着时间的推移和开发技术的发展,这些风险会降低。

文章标题:DEFI贷款:需要注意的三大风险

文章链接:https://www.btchangqing.cn/301762.html

更新时间:2021年08月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。