DEX

与在交易所囤积资金相比,将资产存入DeFi以获得稳定的年化收益,可以**限度地提高资金的利用率。它是资产配置的必要阵地。我以前写过一篇文章“没有LP如何赚取高收入”,介绍了如何玩DeFi机*池。事实上,除了机*池,还有其他可选的稳定币/单一货币质押挖矿的单一池,如贷款、保险等稳定币、DEX等协议。

下面将进一步介绍机关*池、贷款、保险、稳定币DEX协议。

机*池

机关*组合(Machine gun pool)又称收益聚合器(income aggregator),类似于传统的基金产品。通过将代币抵押给机关*池,协议将自动选择收益很高的投资目标+自动再投资策略,以实现apy的**化。我相信许多老玩家已经在机关*池中配置了资产,比如持有mdx。我的朋友应该换很多机关*,我也是。

在这里,机*池的定义并不局限于项目本身。一些机*池协议将被集成到项目的一部分,比如DEX项目:burgerswap、Youswap、pureswap等。

机*库选择的常用工具平台如下:https://apy.kingdata.com/apy 收集主流公链中各机*池的apy数据和奖励代币明细,提供池的历史apy曲线等数据。https://apr666.com/ ;它专注于信息显示,还收集了诸如多个机*池和贷款等DAPP。目前,它支持POLOGAN链上的机*池数据。

https://app.DeFiscore.io/assets/ETH 基于ETH公链协议,给出了每个池的历史apy曲线

关注指标

机*库的选择主要中心化在以下指标上:TVL、奖励代币、代币K线、提取规则、单利APR和综合年化apy

TVL

TVL是项目人气最直观的反馈指标,但暂时没有具体的梯度标准。需要比较和检查多个机*库。个人定义的TVL小于1000wu的项目不能称为大机*库,存在一定的安全隐患。

一般来说,当机*池的VL在初期相对较低时,机*池的治理代币可能处于币价上涨阶段。此时,由于治理代币价格上涨,APR和apy的收入将相对较高。随着硬币价格的波动和TVL的增长,实际年收入也将缓慢波动。

奖励代币

对于apy相对较高的机*池,一般有两种挖矿产生的代币:质押代币+平台代币。

因此,在选择代币池时,应比较同一代币在不同机*池中的原始代币输出比例,并将平台币的输出部分放在一边计算净输出apy。这是最稳健的策略(例如,一直赚取高额利润的burger也遭到黑客攻击,导致平台货币大幅跳水,但随后货币价格有所回升)。

以USDT单一货币质押为例,迪尔菲的u年化率为10.52%,汉堡包的u年化率为7.9%。因此,根据最稳健的策略,迪尔菲的实际u年化率相对较高。

提取规则

有的机*联营协议会设定锁定期限,并根据质押时间长短,在限定期限内提取梯度佣金。这一规则主要是维护生态的TVL稳定和平台货币的价格稳定。

如:煎饼兔单一货币质押挖矿,72小时内取出扣0.5%本金;汽车农场和acryptos 0.5%的税收减免

机*库的高收益一般来自于再投资策略。质押周期一般较长,不建议频繁切换。因此,最终实际收益可能达不到单池长期再投资的收益率。

APR和apy

APR定义为单利,即一年期质押的固定收益率,apy定义为综合年化收益率,是指通过多种投资策略,按一年期计算的最终年化收益率。这类收入一般来自机*联营协议,后面提到的贷款协议大多是固定年化的,也就是4月份。

风险

由于机*池锁数量巨大,它将成为黑客的“焦点”。1) 智能合约风险,即协议漏洞、黑客攻击等2)闪贷等货币价格攻击风险,导致平台货币价格下跌,

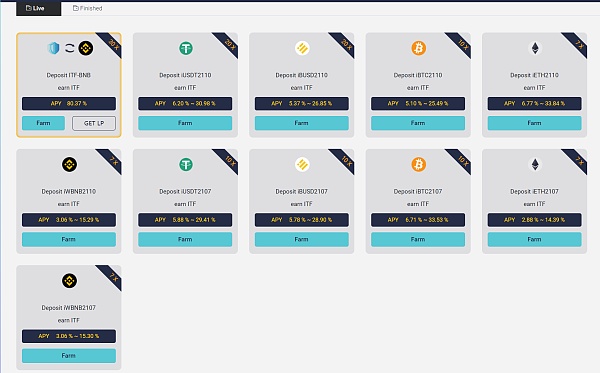

高收益矿池

新发现的高收益稳定币池是可组合层的一个新项目,定位为Layer2跨层流动协议,允许不同的资产在不首先返回第一层的情况下跨链流动(需要两周的等待期)。目前,TVL为5500万美元。

https://app.composable.finance/

目前,协议只支持三个稳定币挖矿,需要注意的挖矿奖励代币为50%K+50%质押代币。

*注:本项目信息仅供共享,风险未知。在参与挖矿之前,你需要根据自己的风险来判断。

借贷

可用于单一货币质押挖矿的贷款主要是指流动资金池贷款,即作为投资者,将持有的资产质押到存款池中,收取借款人的利息实现利润。贷款提高了用户的资金利用效率,为DeFi提供了杠杆。如今,它已成为仅次于DEX的第二大生态足迹。

稳定币低风险套利主要有两个环节:1)存款利润:作为资金池的提供者,质押资产获得稳定收益。一般来说,借贷平台是借贷挖矿的模式,收益构成为:利息+平台货币挖矿报酬。

2) 循环贷款:当借贷平台的代币价格上升时,贷款利率为负,循环贷款开始运作

存款利润

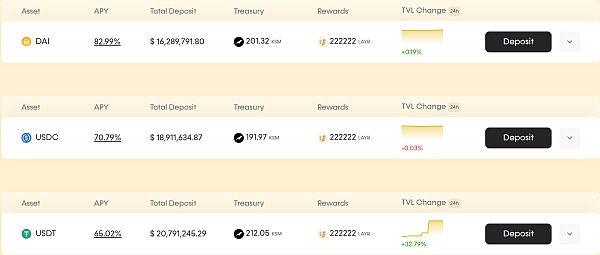

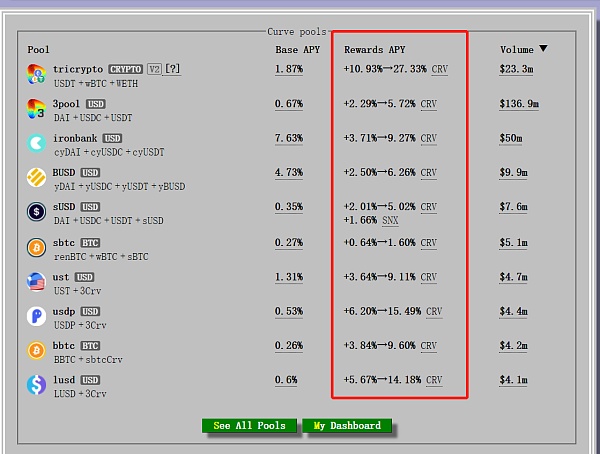

这与机*池基本相同。你可以直接选择高收益的存款池,质押你持有的代币,提供准备金,并获得利息。这里您主要关注存款池的资金利用率,即贷款资金的比例。主流货币资金利用率一般为50%,年收入相对稳定,但多数贷款平台年利率不高,平均为5%-10%,如下图所示:

循环贷款

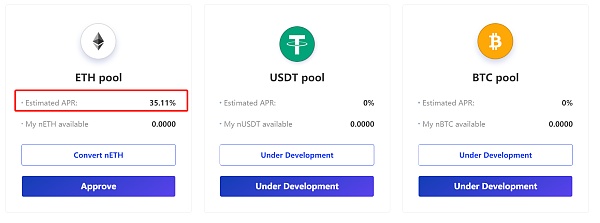

循环贷款的限制条件:对于同一代币的存贷款,贷款apy为负数,如上图BTC和ETH所示。由于货币相同,因此没有贷款清算的风险。

循环贷款也被称为“玩偶”游戏。理解字面意思并不难。循环贷款是一个循环的存款-借-存-借-存-借。。。通过增加资本来扩大收入。这里主要是指单一货币的循环借贷(同一货币的存、借)。

循环贷款的可操作性场景直接关系到平台货币的价格。一般来说,可以满足,但不能要求。比如上图中的BTC,虽然贷款负利率不高,但可以作为一个例子

BTC的抵押贷款系数为140%,这意味着贷款市场价值中的很高资产约为71%。以50%的贷款为例,我们可以进行以下操作

存入1000笔BTC,出借500笔BTC

存入500个BTC和借出250个BTC(存入1500个BTC和借出750个BTC)

存入250 BTC和出借125 BTC(存入1000 BTC和借入500 BTC)

…

根据我们投资的u标准计算,如果循环一次,apy为2.81%(1.97%+(500*1.89%)/1000),如果循环两次,apy为3.25%(1.97%+(500*1.89%)/1000+(250*1.89%)/1000)。。。经过几个周期,投资将扩大2-3倍。

关注指标

总热度指数。贷款平台的TVL和传统银行的存款一样,体现了贷款协议的核心竞争力。

奖励代币:存贷款一般产生平台治理代币奖励,关注货币价格的波动和矿业产出的比重来判断收益的稳定性,在货币价格波动较大的时期进行循环贷款套利。

资金利用率:如上所述,贷款资金比例代表贷款协议流动资金池的健康状态。一般来说,主流资产的资本利用率应该在50%左右。

风险

1) 智能合约风险,即协议漏洞、黑客攻击等;2)货币价格攻击风险,如闪贷,货币价格受到严重攻击,导致平台货币价格下降,而循环贷款受到严重影响,导致贷款清算风险。

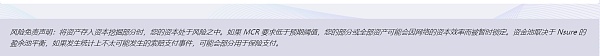

保险

目前,电喷保险仍处于蓝海状态。由于其精算模的设计需要**的财务技能,所以目前尚不发达。基于去中心化原则,目前轨道上的主流保险项目以互保为主,本质上是双方资金的对冲,即保险人与投保人之间风险对冲的博弈,还款资金池来自保险人的质押和锁定资金。

为了有足够的资金承担保单可能发生的理赔,保险产品还采取质押挖矿的方式吸引资金。从本质上讲,保险模式应该更接近传统金融的保险模式,即提供资金保险+常规保险。因此,保险平台一般也提供机*池的质押池。根据不同的协议,会有不同的锁定期。

利润

保险产品的主要收入来源

1) 保单保费收入

2) 质押挖矿,获得平台治理代币奖励

根据不同的保险协议,保费收入有不同的激励模式。由于我没有经历过保险单的理赔,暂时不能举例说明。在生理索赔发出之前,收入来源主要来自(2)质押挖矿。

示例项目

目前,质押挖矿的保险项目如下

Nsure:

Insur ACE:

Ins3:

关注指标

TVL:一般人气指数,可以判断项目的人气和规模,但保险一直没有得到DeFi用户的重视。总体TVL普遍不高,主流保险项目较少

奖励代币:质押奖励代币是平台治理代币,用于理赔和参与评估投票。目前,几大保险项目的代币已经在市场上流通,可以从代币的K线走势来判断。如果处于长期稳定的价格区间,仍然保持较高的apy,则相对稳定。但是,应当指出,有些协议可能需要一个锁定期。例如,insure ace的质押券需要锁定一个月,以确保还款资金池的稳定性。

索赔数据:保单的历史索赔数据、索赔保单的类(主要是智能合约风险)、索赔金额等用于判断潜在的索赔风险。由于质押取得的治理代币也是还款资金池的一部分,根据其经济模式的设计,一般情况下,保险人的资金不会用来填补资金池的空缺,但实际还款资金是否足以支付巨额保险理赔尚不可知。

保单数据:在售保单和平台上销售保单的数据,以及保单的保险金额和总保费,用于判断未来可能发生的索赔风险。

风险

1) 智能合约风险,即协议漏洞、黑客攻击等

2) 保单理赔量大,导致平台理赔能力不足,造成本金损失风险。

从目前保险协议的数据来看,保险并没有得到广大用户的认可,实际保单理赔也相对较少。因此,目前状态下的保险更像是在其平台上设立的机关*池吸烟。随着保险的普及,未来理赔的风险率可能会上升。

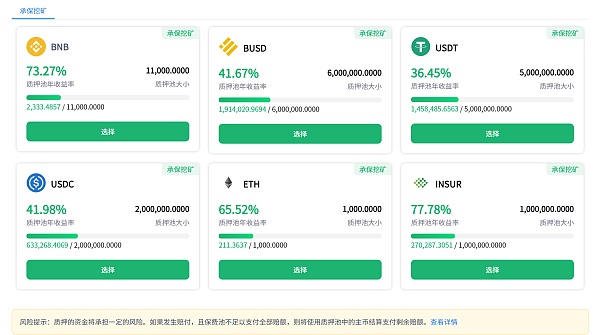

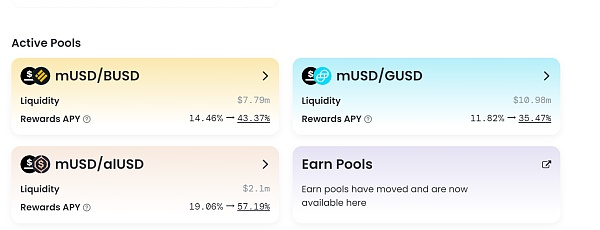

稳定币DEX

对于小交易所和新项目来说,滑动点可能是大多数人可以接受的,但对于大额交易来说,滑动点的损失却不容忽视。目前,DeFi ecology有USDT、USDC、husd、busd、Dai、lusd等合成资产稳定币,稳定币的应用场景最为广泛。由于不同协议所支持的稳定币类不同,稳定币的类也不同,如果存在大量的外汇,传统的DEX滑动点的缺陷尤为明显。曲线是为了解决稳定币交换的滑动点问题,于是出现了许多稳定币低滑动点交换协议。

示例项目

这类项目协议通常有一个稳定币挖矿池,用于完善储备资金池,降低汇兑滑点

CURVE:

mStable:

depth:

这类协议的质押池是稳定币,即使是LP池也由不同的合成稳定币主导。对投资者来说,u标准没有短暂的损失。缺点是年apy相对较低,但风险极低,适合大资本资产配置

关注指标

TVL:综合热指数,可以判断项目的热量和规模。高TVL是此类协议的主要选择

奖励代币:一些协议的奖励代币是平台治理代币,其K线用来判断收入的稳定性。

风险

智能合约风险:协议漏洞、黑客攻击等。

总结

岗位管理是投资管理专业的一门必修课,岗位配置是其中最重要的环节。把鸡蛋放在一个篮子里,会影响投资者的心态,失去理性判断。在目前的熊市中,更需要稳定收益来对冲风险。将一定的资金分配给更稳定的目标可能是更好的选择,因为DeFi发展迅速,个人捕捉项目的能力有限。以上仅列出部分项目协议,以中立态度分享信息,不做任何投资理财建议。**,感谢大家的阅读和支持。如果您喜欢,可以点击关注。关于DeFi的更多信息将在未来不断更新。我们期待与您的交流!

文章标题:DeFi稳定币挖矿如何获取高收益

文章链接:https://www.btchangqing.cn/300878.html

更新时间:2021年08月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。