细心的朋友会发现,最近传统金融公司开始在加密领域推广股权证明(POS)资产和STARKING质押服务。

众所周知,华尔街/中央银行机构通常不喜欢能源密集的工作证明(POW)加密货币,尤其是比特币。就连像埃隆·马斯克这样的科技极客也曾抨击过比特币的能耗问题。

那么像Polkadot、tezos、coos和以太坊2.0这样更节能的兴趣证明(POS)资产呢?当谈到POS的子领域时,你会发现这些传统机构的态度是完全不同的。

最近,有两条新闻值得我们关注。一是摩根大通发布的TAKING报告,二是一些银行已经开始提供TAKING服务。

据报道,摩根大通(JPMorgan)分析师kenworthingon和samanthatrent在一份冗长的介绍性报告中指出了加密领域知名的增长机会

今天,瑞士银行sygnum宣布向客户提供以太坊2.0质押服务,成为世界上第一家这样做的银行机构。

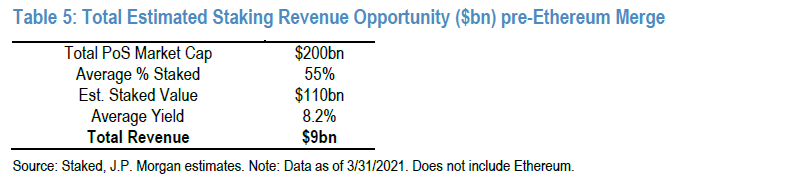

据摩根大通(J.P.Morgan)估计,目前站立领域的年收入约为90亿美元。一旦以太坊转向股权证明(POS)机制,这一收入机会将增长到200亿美元。到2025年,如果POS协议发展成为主导协议,该领域的年收入可能达到400亿美元。此外,摩根大通(J.P.Morgan)还估计,届时,CoinBase每年将有5亿美元的叠加收入。

(注:图片来自摩根大通报告)

什么是权益证明(POS)和STAKING?

给新读者一个简单的科普:目前,比特币和以太坊区块链使用一种称为工作证明(POW)的共识机制,以确保网络上的所有交易都是有效的,并且网络上分发的记录是准确的。正是这种工作证明(POW)过程,使得比特币和各种加密货币受到舆论的攻击,因为它们需要低能效的“矿机”设备来维护系统,这就造成了大量的能源消耗。

为了创建一个更具可扩展性和节能性的系统,以太坊计划从工作证明(POW)转向权利证明(POS)。这一变化自然赢得了很多人的支持。此外,以太坊还有DeFi、NFT等多种玩法,这让以太坊的故事更富想象力。不,高盛最近在一份长篇报告中称以太坊为“信息亚马逊”,并称赞以太坊是加密领域的下一个巨人。

目前,无论这些组织怎么说,我们都可以确认,以太坊向POS的转移是一个全球关注的问题。

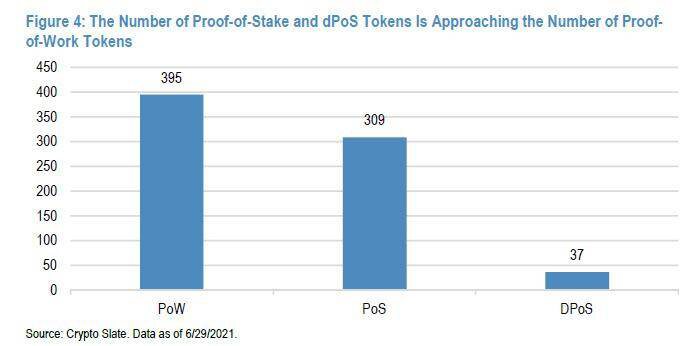

如下图所示,目前加密资产市场仍以POW货币为主。从市场价值来看,POW货币约占整个市场的70%。这主要得益于比特币和以太坊这两大加密资产。不过,需要注意的是,以太坊将在未来几个月内转向POS协议(开发人员预计在明年第一季度合并)。届时,POS的市场价值将大大提升。

(注:图片来自摩根大通报告)

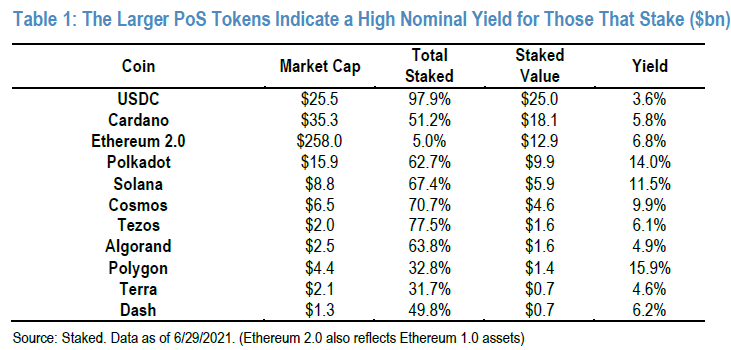

目前,知名的POS货币如下:

(注:图片来自摩根大通报告)

至于所谓的堆码,我们可以简单地理解为,用户可以在相关合同中对原始资产进行质押并锁定一段时间,然后从原始资产中获得稳定的收益,这与用户的银行存款和利息非常相似。

根据stacked提供的数据,目前ETH 2.0、dot、SOL、atom等POS资产的年STARKING质押收益率为7%-14%。

(数据来自https://staked.us/ )

分析师预测,对于CoinBase等加密货币中介机构而言,STARKING将成为一个日益增长的收入来源,尤其是在全面实施以太坊2.0之后。摩根大通(JPMorgan)估计,STARKING将在2022年为CoinBase带来2亿美元的收入机会,比2020年的1040万美元增长近20倍。

需要提醒的是,堆放过程中存在风险。通过抵押加密资产获得持续正回报的潜在能力取决于市场波动。当用户质押资产的价格下降时,实际的叠加可能不会有正收益,这是大多数加密资产都会面临的问题。

蓝海市场竞争:中心化与去中心化

显然,在各大机构眼中,叠加已成为蓝海行情。这个市场的竞争对手是什么?情况如何?

为了简单起见,我们将以太坊2.0的数据作为代表来回答这个问题。

在分析之前,我们将STARKING服务分为三类:(1)中心化式STARKING服务,(2)半去中心化STARKING服务和(3)去中心化STARKING服务。

所谓中心化服务,是指用户将加密资产委托给第三方机构,由专业机构人员代为操作质押服务(一般收取部分服务费作为报酬)。例如,上面提到的CoinBase就是一个常见的例子。

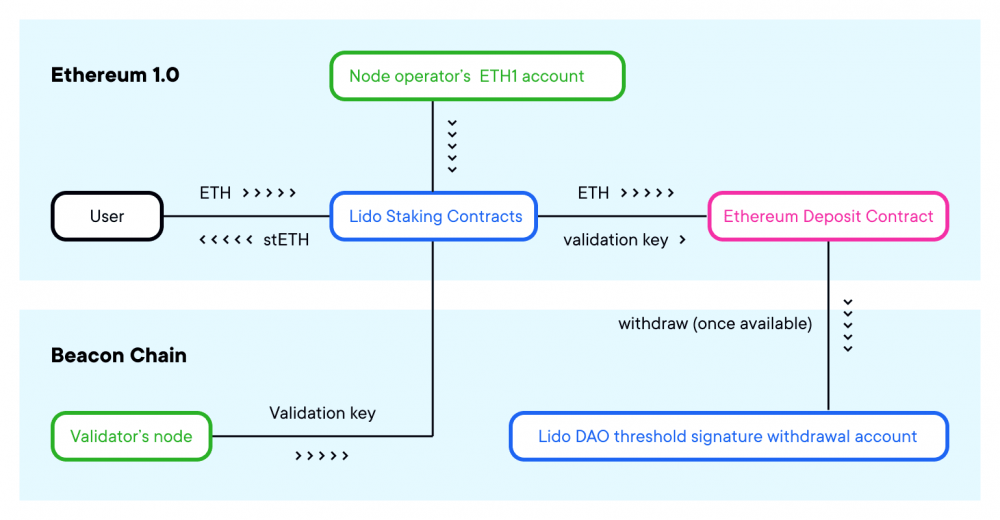

在半去中心化STARKING服务中,加密资产的授权被赋予第三方节点,该节点代表第三方节点产生收入,然后将收入分配给链上的用户,而用户仍然拥有加密资产的所有权。

例如,以下是对利多卡因贴协议组件的一般说明:

1、储蓄池:管理存款、储蓄奖励和取款的协议;

A.节点操作员注册表

B提款凭证

C预言机

2、Sth:移动质押代币,与用户质押的信标链保持1:1的余额;

3.、Dao:控制协议参数的Aragon Dao;

这里的堆放池是整个Lido智能合约的核心。它负责五件事:(1)ETH的存取款,(2)铸造和焚烧sth代币,(3)将资金委托给节点运营商,(4)分配STARKING奖励,(5)接受预言机数据更新。

用户将ETH发送到Lido叠加池,然后将stETH按1:1的比例进行浇铸,存储的ETH将在节点运营商之间进行分配,以保持均匀分布,并由其验证者进行验证。ETH取款凭证将设置为分布式托管的门限签名,防止单点邪恶的可能。

代表该项目的**一个去中心化STARKING服务是rocket pool。平台允许0.01以太坊以上的人参与堆码质押,并为出质人提供1:1以太坊代币。与Lido不同,rocket pool的节点操作符是开放的(至少阈值很低),运行一个节点只需要16ETH。是的,与运行以太坊2.0节点所需的32个ETH相比,rocket pool对小节点运营商非常友好。

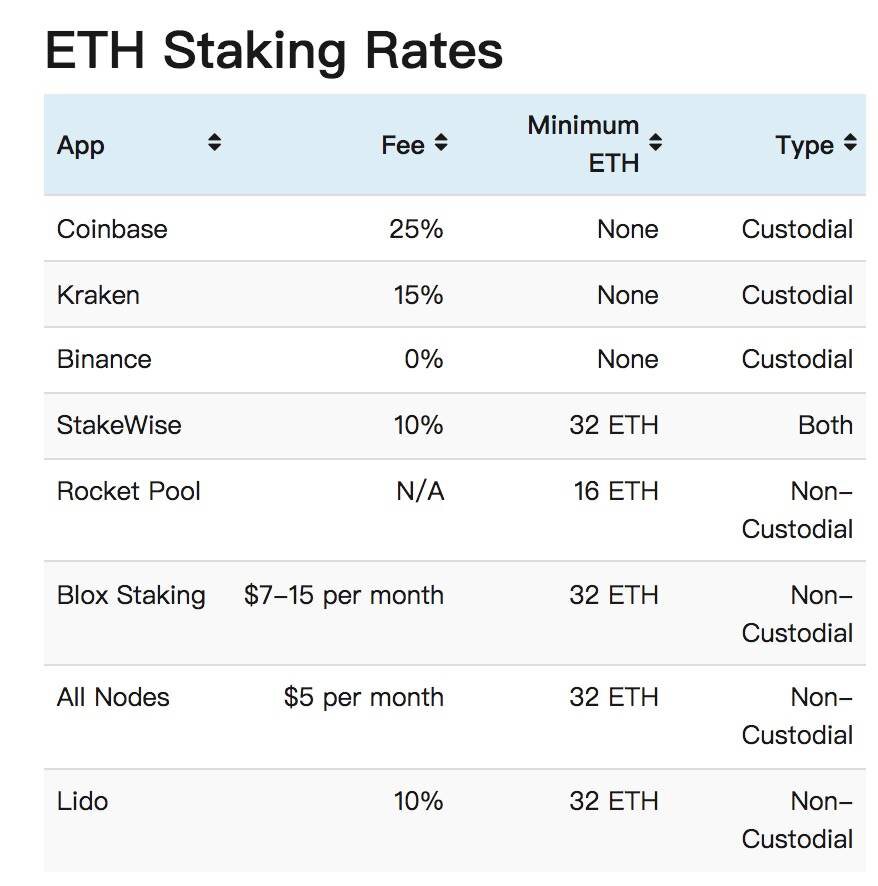

如何选择这些服务?以下是DeFine整理的一些数据:

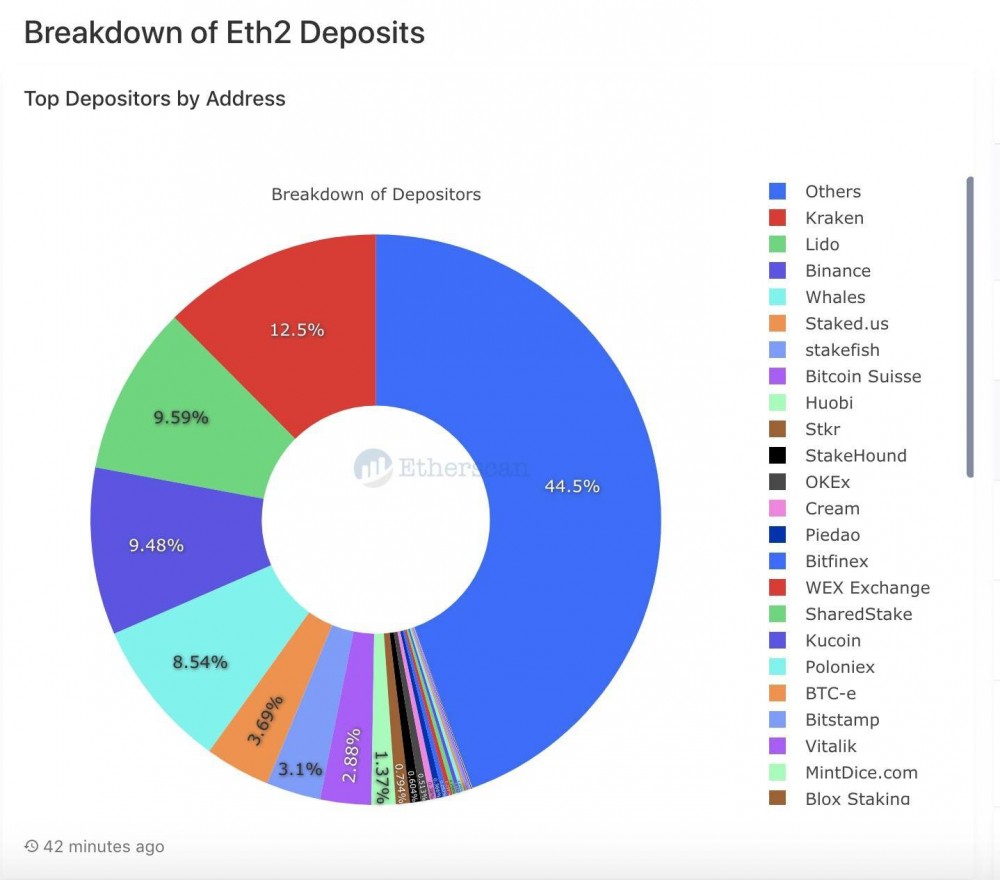

市场现状如何?我们可以参考以下统计图表:

(注:数据来自ETHerscan)

如上图所示,在已公布地址的以太坊2.0质押服务中,排名靠前的依次是Kraken exchange(774000 ETH,占12.5%)、Lido(595600 ETH,占9.59%)、coin an(588600 ETH,占9.48%)、whale(529900 ETH,占8.54%)、stacked.us(229000 ETH,占3.69%),瑞士比特币(178800 ETH,占2.88%)和fire coin(84800 ETH,占3.69%),其余45.9%(约276万ETH)来自未知实体。

总结

以上数据显示,中心化服务仍占据着堆垛市场的主导地位,但不容忽视的是,以Lido为代表的半去中心化堆垛服务也十分抢眼。此外,由于后者提供灵活的流动性,预计未来将占据更大的市场份额。

遗憾的是,目前去中心化堆码服务(如火箭池)的性能还不能引起人们的重视,这类似于发展稳定的投币轨道。

文章链接:https://www.btchangqing.cn/297035.html

更新时间:2021年07月08日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。