在当前的牛市中,加密货币的狂欢节在5月份达到了顶峰。当时,最受关注的无疑是各种各样的Meme符号。大量新用户的涌入造成了假币的激增。除了吸引人的图标和各种表情包,以“动物园”为代表的Meme代币成功的关键因素是它的低价。什叶派社区创造了一个简单而有效的口号“吃零”,即零运动。就连央视也报道称,半年内Shib涨了28万倍。

加密货币市场持续低迷,DeFi的各项指标也受到影响。尽管6月BTC小幅下跌,但DeFi代币普遍大幅下跌。在这种情况下,稳定币市场的整体表现超出了投资者的预期。

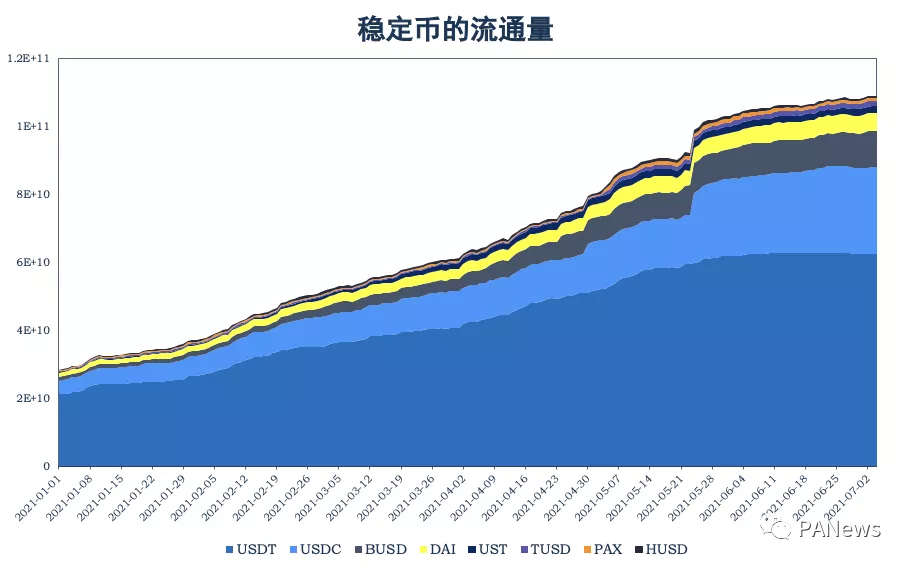

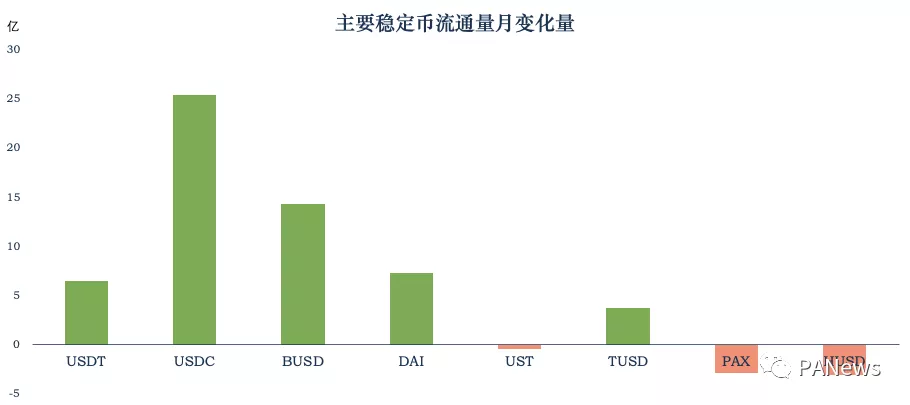

稳定币数据:Usdc、Busd和Dai增长较快,而Usdt增长较慢

根据coinmarketcap的数据,截至6月30日,发行量很高的8种稳定币分别为625亿美元、252亿美元、101亿美元、54亿美元、19.1亿美元、15亿美元、8.4亿巴基斯坦元和5.7亿匈牙利元。

与一个月前相比,USDT、USDC、busd、Dai和tusd的发行量分别增加了6.5亿、25.3亿、14.3亿、7.3亿和3.8亿,UST、PAX和husd的发行量分别减少了4300万、2.9亿和3亿。其中,USDC、busd和Dai的发行量增加较多;而发行量知名的USDT只增加了6.5亿,远低于5月份发行量108亿的增幅。这可能是因为6月份USDT没有增加“印钞”,流通量的增加来自于USDT财政部USDT的发行。

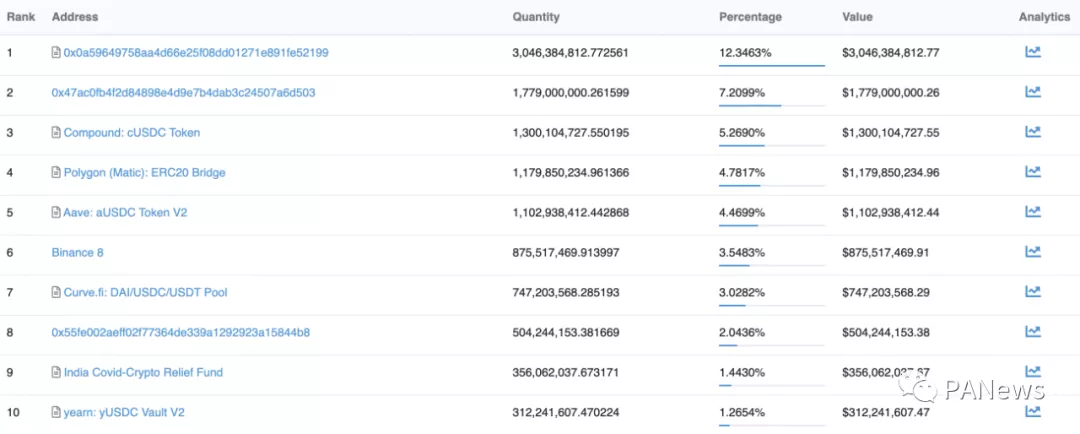

Makerdao P占USDC发行量的12.35%

由于其相对合规性,USDC已成为DeFi平台的主要稳定币。根据区块链浏览器中的数据,在makerdao P(锚定稳定币模块)中质押的美元信用证数量最多,为30.5亿。复地、AAVE和3crv池已分别认捐17.8亿美元、11.1亿美元和7.5亿美元。对于新的区块链平台,USDC还可以提供快速支持。例如,原来的USDC已经在Solana发行,在pogon和以太坊之间的跨链桥梁上认捐的USDC已经达到11.9亿美元。

在币安的支持下,如BSC上的流动性挖矿,币安交易所交易费用的降低,busd的发行量也大幅增加,其市值在所有加密货币中已升至第11位。

戴笠作为马克岛超额抵押贷款产生的稳定币,在熊市中保持了良好的增长,说明市场对戴笠的需求仍然很大。根据戴相龙的统计数据,USDC占戴相龙抵押品的一半以上,达到55.8%,这是由于马克道的可组合性。

稳定币协议

Curve

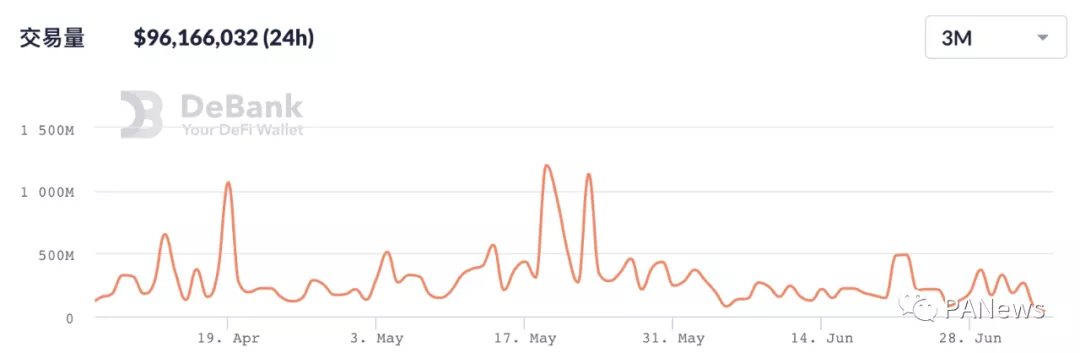

curve作为知名的稳定币交换协议,也是**锁定性的DeFi协议。截至7月5日,包括工厂池在内的curve拥有98亿美元资产,其中大部分是稳定币,只有少量BTC和ETH衍生品。

许多用户在牛市中或多或少地卖出了部分加密货币,转而持有大量稳定币资产。曲线作为DeFi协议的基础,可以通过交易获得收益。存放在其他DeFi协议中的稳定币最终可能会流向曲线。最典的例子是年和Convex。质押CRV可以增加挖矿倍数,决定CRV代币的分布。Convex和年竞相承诺CRV,这也让曲线收获利润。

根据debank的统计,6月份curve的交易量没有增加,说明curve质押量的增加并没有增加curve的盈利能力。

马克多

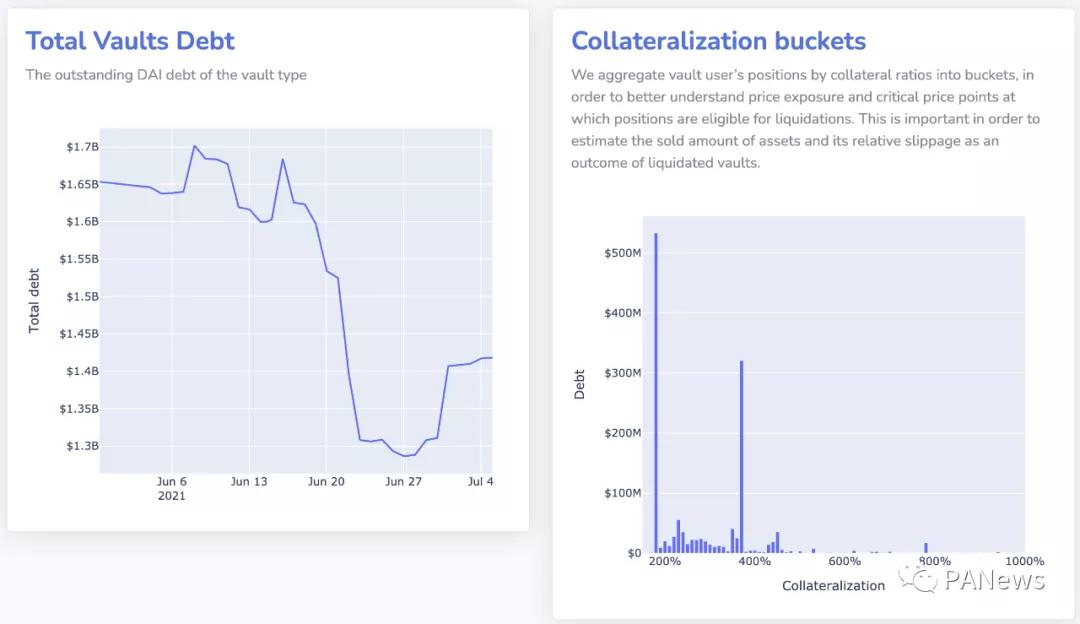

如前所述,马克岛的稳定币继续创出新高,达到54亿美元。然而,麦可道的利润并没有因此而增加,相反,最近却大幅下降。

首先,在锚定稳定币模块中,大多数稳定币是通过USDC发行的,这部分的稳定利率只有0.1%。

此外,作为马克岛的重要收入来源,ETH-a的稳定率已从5.5%降至3.5%。其他类抵押品的稳定利率在6月份也有所下调,如wbtc-a从4.5%降至3.5%,ETH-b从10%降至9%,link-a从5%降至4%,yfi-a从5.5%降至4%。

根据block *ica的数据,以ETH-a作为抵押品产生的Dai也从6月初的16.5亿下降到现在的14.2亿。

根据官方披露的数据,虽然马克岛的流动性储备创下历史新高,但其6月份的净收入为937万美元,比5月份的2329万美元下降了60%,结算费用也比5月份下降了88%。

在傣族发行量再创新高的情况下,马克多收入的减少说明整体稳定率较低。在熊市中,获得收益的机会整体减少,降低稳定率有利于刺激用户继续使用Dai。

Convex面的

Convex金融是一个典的依赖于大规模DeFi协议的项目,在曲线上解决了vecrv的流动性问题,流动锁定资产达到43.3亿美元。曲线挖矿可通过抵押CRV获得四年的**vecrv。为了达到2.5倍的**挖矿速度,所需的vecrv也将随着总抵押金额的变化而变化。如果质押的CRV过大,闲置时可能会浪费,如果质押的金额过少,则无法达到较高的倍数。

通过covex,CRV可以单向转换为crvcrv,crvcrv可以质押,crvcrv可以通过covex曲线质押,加速收益。与曲线中的直接质押相比,covex中的cvxcrv具有流动性,可以在不需要时在二级市场上出售。同时可获得covex平台币CVX奖励。

相比之下,算法稳定币项目仍然处于高风险之中。Ampl经常在低于1美元的价格附近下跌。Fei协议已与其他项目接连整合,并投票决定将10000 sth兑换为ETH2的承诺收入。pogon的铁矿石融资已达到20多亿美元的很高锁定量。但是,由于运行,治理代币Titan直接返回到零。

让我们看一下DEFI中的数据。

DEFI净锁定资金跌破600亿美元

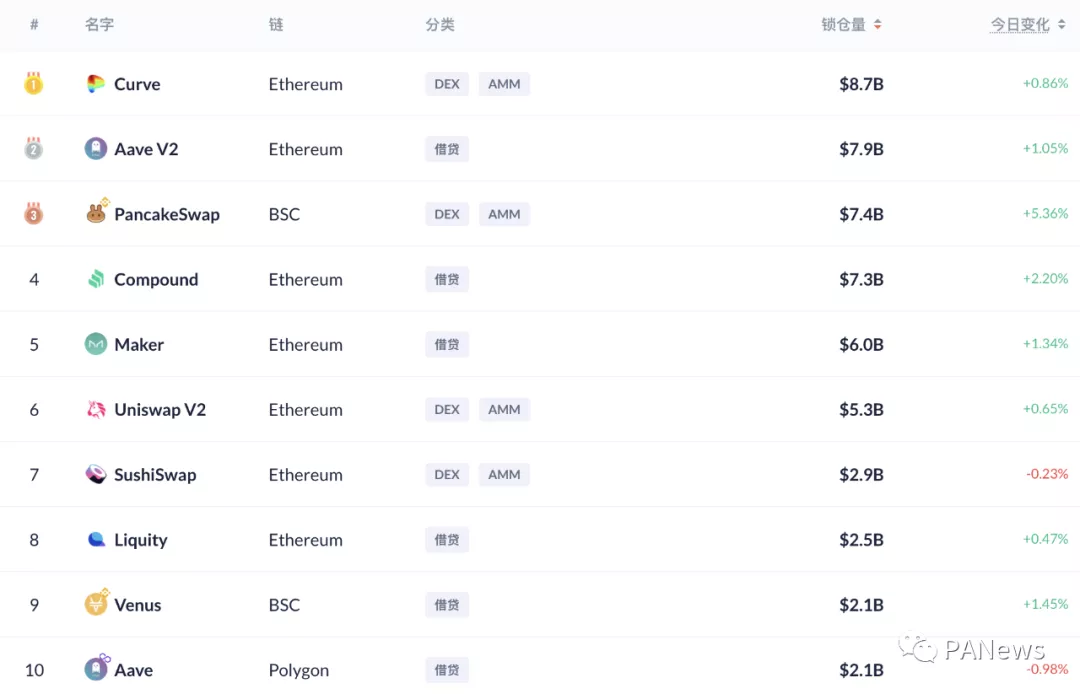

由于加密货币的整体衰落,在这种情况下,DeFi中的大部分数据将被动地衰落。德邦数据显示,以太坊、BSC、xdai、pogon、fantom和heco的净锁定头寸之和从608亿美元降至569亿美元,降幅为6.4%。

其中,curve的锁定量从53.7亿美元上升到84.3亿美元,****。然而,AAVE V2的锁定量从85.6亿美元下降到78.9亿美元,POLOGAN上的AAVE也大幅下降,从35.7亿美元下降到21亿美元。在熊市中,对稳定币融资的需求增加,而其他货币的收入可能不足以弥补代币价格下跌的风险。

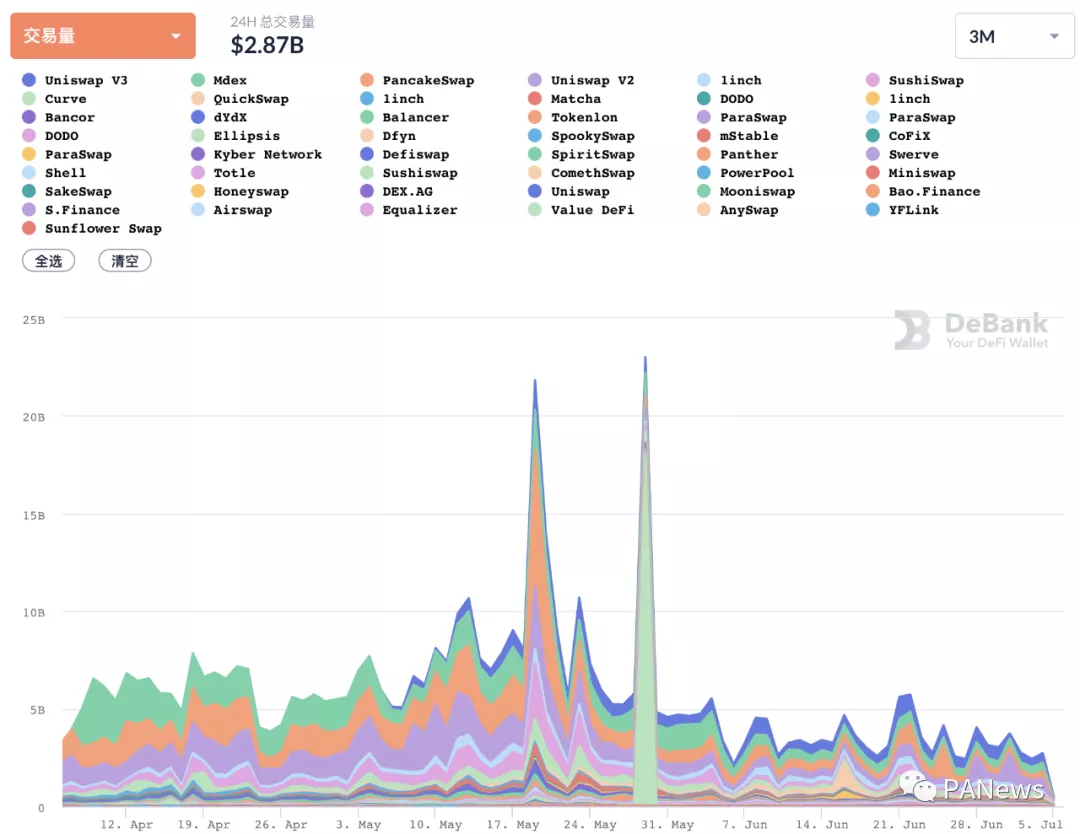

去中心交易所交易量大幅下降

去中心化交易所(DEX)的交易量也大幅下降。6月份成交量1095亿美元,5月份成交量2532亿美元,比上月下降56.4%。指数日成交量波动较大。除了Uniswap和pancakeswap,mdex的交易量通常在6月初达到很高水平。

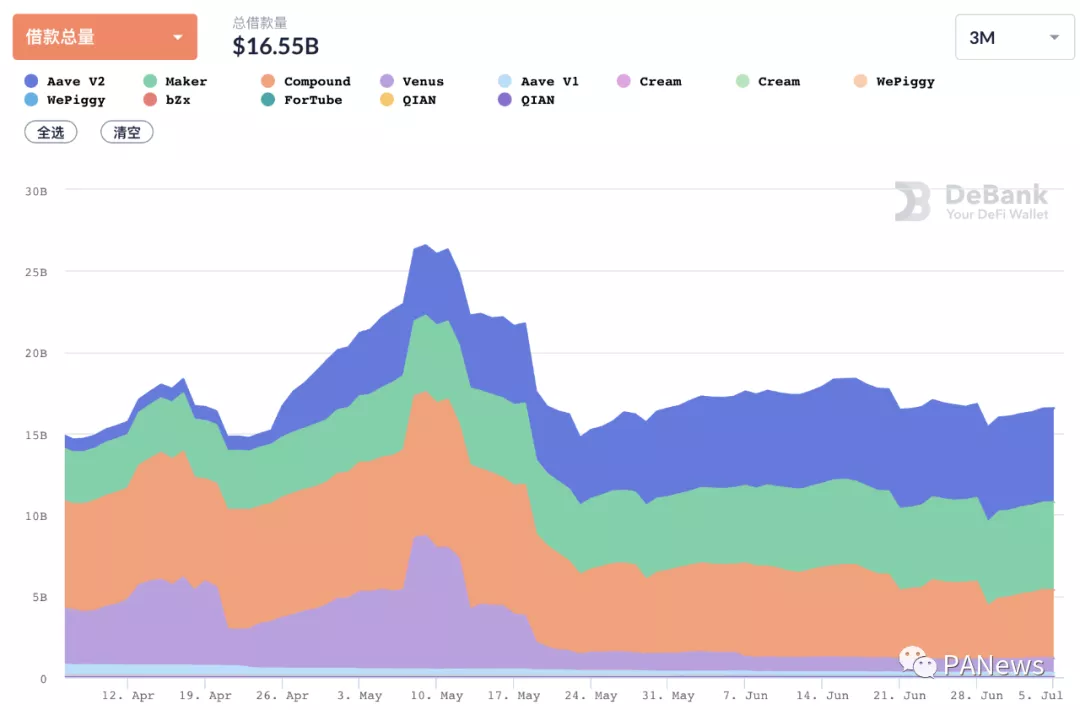

房贷稳中有降

放贷平台贷款总额从165亿美元下降到160亿美元,下降了3%。然而,总借款量很高的AAVE V2和maker都有所增加,两者的比例之和从60%上升到70%。复地的借款总额从51.1亿美元降至37.2亿美元,下降了27.2%。

稳定币,稳定的增长

如前所述,截至6月末,美元兑美元、美元兑加元、USDC、busd和Dai发行量增加较多,但发行量知名的USDT发行速度明显下降。

一些数据的增加来自于DeFi的可组合性,例如大量的美元信用证被承诺用于makerdao生成Dai;ConvexTVL上升,但最终沉积在曲线上,曲线和makerdao的盈利能力没有上升。

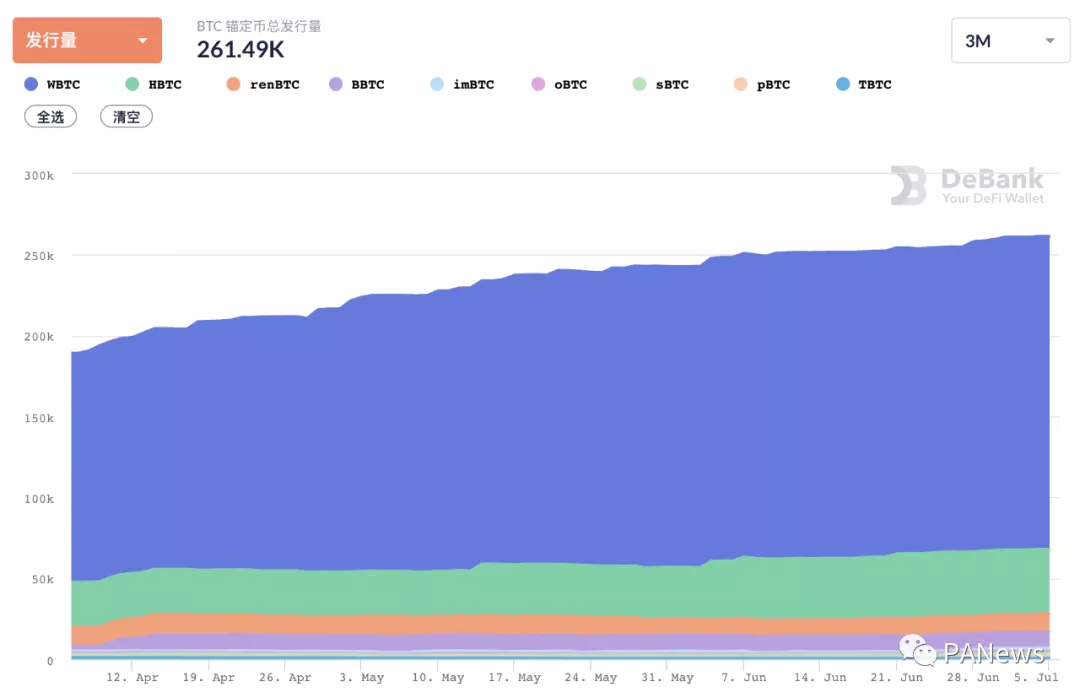

BTC锚货币继续增长

BTC锚币也是DEFI为数不多的持续增长方向之一,发行量从185711枚增加到259747枚,增长39.9%。因为统计的是BTC的数量,与价格无关,统计结果不受价格的影响。目前除以太坊外,其他区块链平台均无统计数据。实际上,其他平台也会发行更多的锚币,比如BSC上的BTCB。

后记

在市场低迷的情况下,去中心化平台的锁定量、DEX交易量和借款量都随着资产价格的下降而下降,但稳定币和BTC锚定货币仍在增长。与其他类别不同,这两种货币的统计结果不受价格的影响。

主要稳定币USDT、USDC、busd和Dai的发行量正在增长,但USDT的增长速度正在放缓。稳定币DeFi协议的数据非常光明。曲线的锁定量接近100亿美元,马克岛傣族流通量高达54亿美元。但是,由于曲线上的交易量较低,makerdao的稳定利率降低,并且主要抵押品是锚定稳定币模块中的USDC,它们的盈利能力并没有因为这些数据而增加。

文章链接:https://www.btchangqing.cn/295837.html

更新时间:2021年07月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。