非**性损失(IL)是流动性提供者(LP)最关心的问题,因为它的影响会引起收益的波动,特别是对于那些价格倾向于偏离的资产。随着人们对提供流动性越来越感兴趣,应对这一风险的创新也开始出现。在这篇gamma strategies的文章中,我们将回顾一份最近由year finance、protection markets创始人安德烈(Andre)共享的合同。

7月3日,andrecronje在Uniswap推特上发布了一个名为protectionmarket.SOL的现收现付保护市场原,用于应对波动性损失。该合同规定了pERC20代币,作为一个独立的保险市场,以防止波动性损失。保险费由供求关系决定。

保护市场(Protection Market)

假设您有兴趣在wETH/USDC Uniswap V3池中进行LP以赚取交易成本,但您担心潜在的严重价格波动会导致您在投资期间遭受重大损失。然后,protectionmarket.SOL的原合同为您提供了创建市场的可能性。你可以通过向市场提供额外的资金来对冲非**性的损失,并保护你提供的资产的汇率不受IL的影响。然而,这是为了换取保费,保费是在保障有效时支付的,由供求关系决定。它是一个可变的年利率。

保护市场的参与者有两种:保护者和套期保值者。这些参与者参与特定Uniswap池的保险市场,并将两种资产中的一种定义为准备金。在这个市场上,两个参与者都向智能合约提供储备代币,通过允许他们行使保险合约来补偿非**性损失,他们赚取费用,作为对套期保值者提供保护的回报。

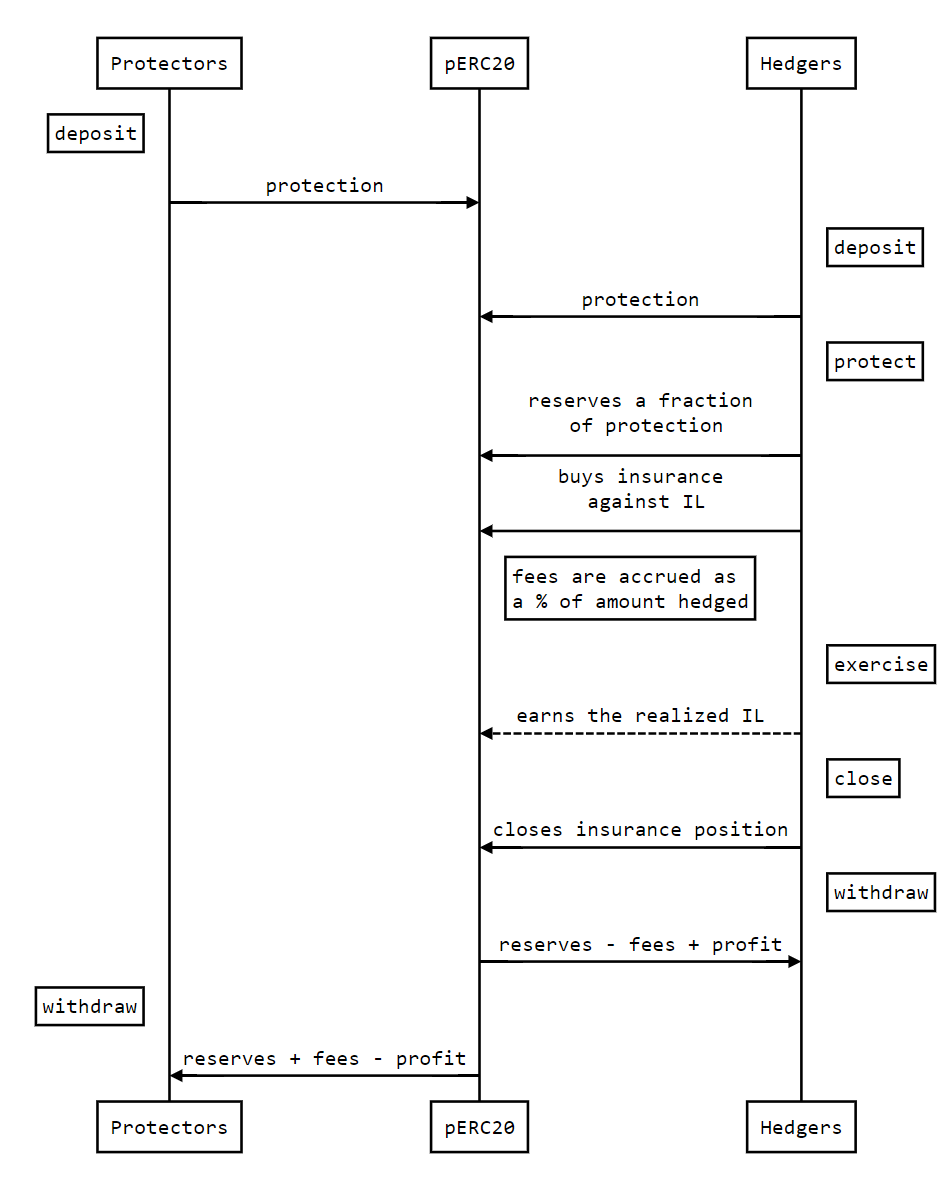

以下为合同运行示意图:

1.保护者和套期保值者都在合同中存入储备资产。

2.套期保值者通过提供保护者预先获得的一些费用来购买保护,以避免损失。

3.只要支付了费用,套期保值人就可以随时行使其合约并平仓其保险头寸。

4.只要有足够的流动性来弥补对冲头寸,保护者和对冲者都可以提取流动性。

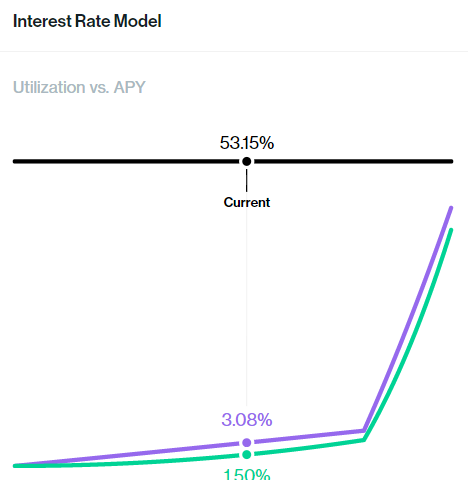

或有损失的计算

该合同允许用户保护一部分由无常提供的流动性,以换取越来越多的费用。这一机制汇集了不同保护提供者的流动性,并将这种对冲的风险去中心化给所有参与者。同时,它也为DeFi提供了一个新的收入来源,即对冲费用(保险条款中的保费),对冲费用根据供需情况动态更新。

当您执行保护功能时,您实际上为您可能招致的任何非**性损失购买了保险,以补偿您的非**性损失的差价(减去保费)。非**性损失是根据您购买保护的价格计算的,不涉及流动性池中的特定头寸,允许**组合。

在购买保险并提供一些预留费用后,您可以调用行使功能来执行您的保险合同,您的预留费用将修改如下,以代表IL的赔偿:

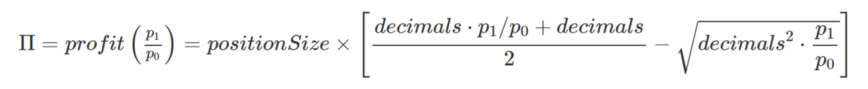

其中p_0是你得到合约时的交换价格,p_1是当前价格,因此利润是价格变化的函数,它可以将你的头寸价值与波动损失联系起来。

假设小数点=18,利润函数看起来像下面的蓝色曲线,是相对价格变化的函数。在红色部分,它显示了如果按1:1的比例补偿价格变化,利润函数会是什么样子。结果表明,价格下降20%时,对无常损失的补偿约为10%,而价格上涨20%时,补偿较少。

这个功能的整体表现如你所料,如果价格不动,你就不会有震荡损失,所以合约就不会有任何回报,而且随着相对价格的变化,你的震荡损失会更高。请注意,这一利润函数假定市场产品函数不变,因此需要进一步努力适当对冲中心化流动性头寸。

成本结构与经济学

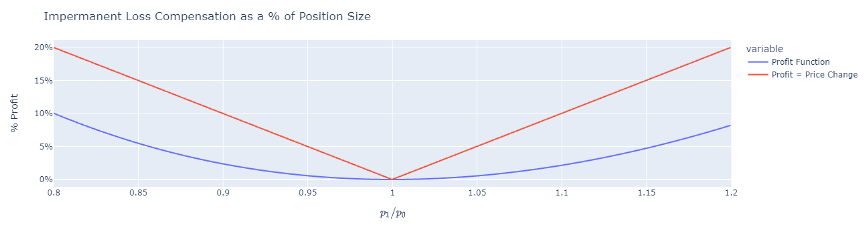

费用按连续复利占套期保值金额的百分比计算,套期保值金额按使用的apy确定,套期保值流动性占池内总保护的比率与复合贷款市场利率相似。

2021年7月4日,复合USDC提供市场利率模

随着对冲服务需求的增加,利用率也应该提高,成本也会相应增加。这将鼓励更多的保护提供者提供资金池,并提高保险计划的偿付能力。保护市场合约,以确保对冲总额最多等于池中所有流动资金的规模。这可以为套期保值者提供很多保护,即使是极易波动的损失。

确定保护市场是否经济可行的最相关参数是成本函数参数和储备成本要求的大小。必须仔细校准这些参数,以吸引保护提供者和套期保值者加入保护池。

在经济学理论中,衡量保险的标准是精算是否公平,也就是说,所支付的成本是否足以减少潜在结果的可变性(在这种情况下,提供流动性应计项目的非**性损失)并使其具有价值。鉴于我们在数字资产中看到的重大价格变化,成本最终可能是巨大的。但是,如果不让市场来计算,很难估计什么是合理的。

流动性提供者的使用

对流动性头寸使用市场保护是降低LP策略回报波动性的潜在改进,因为中心化流动性提供了可定制的波动性损失风险。

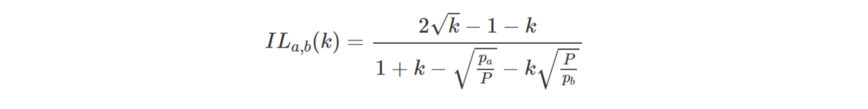

假设[P]a,P_b]在该范围内,流动性由价格P提供,而价格变化为P_1=k⋅p_0,不透水损失将作为变化的百分比进行推导,如下所示:

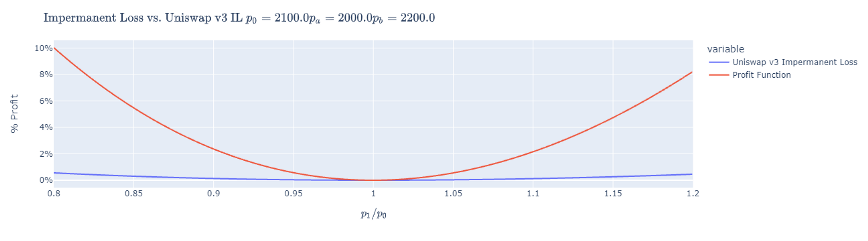

与以往所见的保护市场的利润函数相比较,有助于我们理解所需要的反冲量。假设p_0=2100,LP在[20002200]范围内执行,则Uniswap V3的IL和保护市场的利润函数如下图所示。

鉴于Uniswap V3中心化流动性功能提供的虚拟流动性,当范围相对狭窄时,有必要建立一个相对较小的冲销头寸,以弥补大LP头寸的短暂损失,如上图所示。

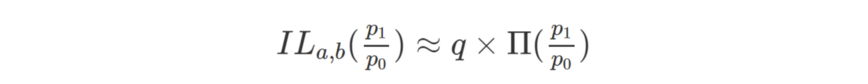

为了量化套期保值比率,我们需要计算所需的套期保值单位Q,以弥补IL k=P1的百分比变化⋅ P0(假设不存在维持头寸的成本)

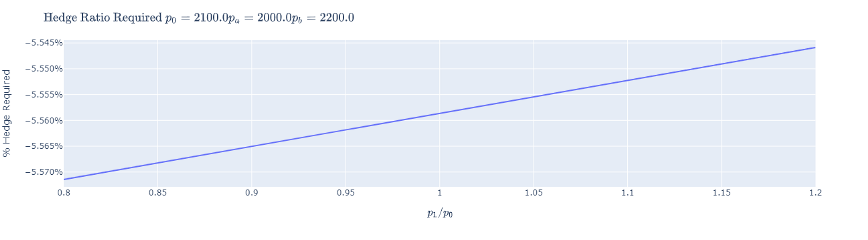

套期保值比率的计算

窄幅套期保值比率的计算

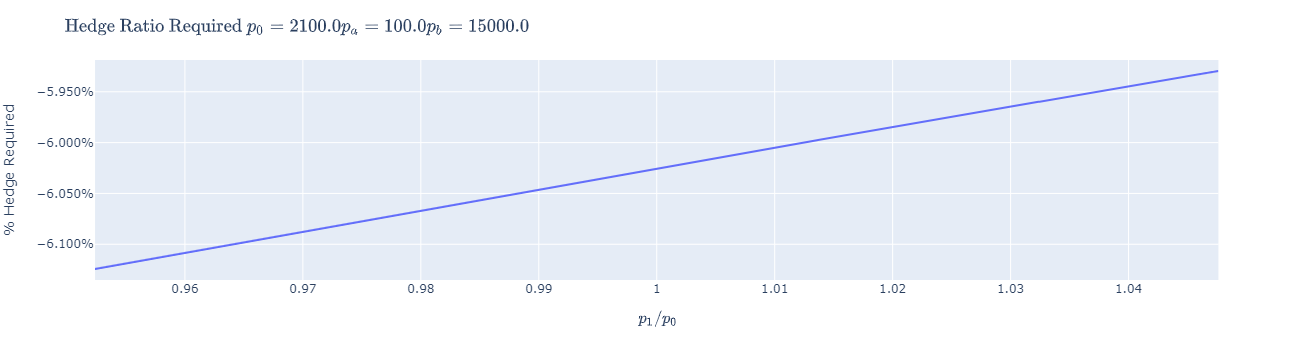

为了保护市场的盈利功能,你需要为你的头寸每单位购买0.05个单位的保险。作为一个合理的检查,考虑另一个更宽的LP范围,在那里你将面临明显更易波动的损失:假设范围是(10015000),那么在相同的初始价格下,你需要以下对冲比率:

结论性意见和执行情况

波动损失保护市场是一项重要的服务,我们希望流动性供应商对其有较高的要求。我们正在与visor合作,为他们的职位实施这项服务。这将提供一种自动化的方法来改进Uniswap v3上LP策略的风险状况。对于保护市场来说,定价是关键,特别是仔细校准收费系统将是其采用和成功的关键。

文章标题:一文读懂AC为uniswap V3 LP推出的保护协议-Protection Markets

文章链接:https://www.btchangqing.cn/295362.html

更新时间:2021年07月05日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。