摘要:尽管以太坊的DeFi活动停滞不前,但协议流动性和新产品推出继续推动生态系统向前发展。

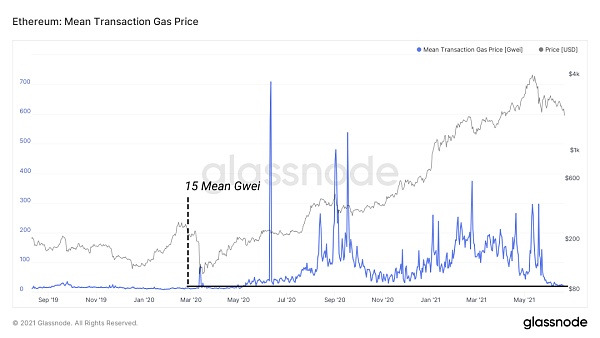

随着DeFi主链上的活动停滞不前,以太坊和DeFi的代币价格继续疲软。天然气价格已经达到了2020年夏初以来的**水平,随着EIP-1559敲开以太坊的大门,代币将随着使用量的增加而减少,这让很多人重新考虑以太坊的通货紧缩程度。

在看跌情绪下,由于DeFi的核心参与者寻求稳定币的很高收益率,积累治理代币并继续持有现金,因此链上的流动性仍然非常强劲。ETH的长期持有者似乎仍有决心。此外,随着数十个风投资助的项目达到3-12个月开发周期的尾声,更多的产品进入市场。

整个行业的活动都在放缓

由于大多数参与者在横行期间都处于空闲状态,过去成倍增长的活动现在变得停滞不前。在价格波动期间,我们可以看到短暂的波动,但随着价格稳定,波动将迅速放缓。大多数主流治理代币的价格下跌继续加深。

自2020年以来,天然气价格已恢复到初夏的水平,因此愿意耐心等待的交易商甚至可以在非工作时间支付个位数的GweiGAS FEE用。

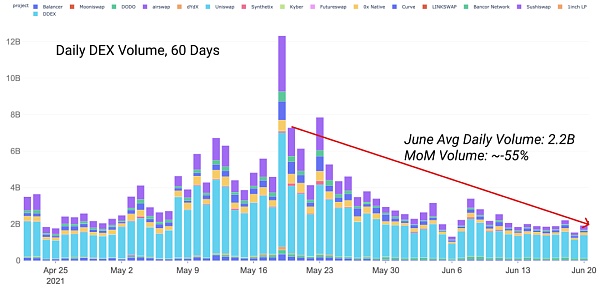

在2021年的牛市中,DEX交易量主导着天然气消费。尽管整个DEX的交易量有所下降,但Uniswap仍然是知名的块空间消耗。虽然成交量有所下降,但DEX月度成交量仍同比增长5600%以上。日成交量稳定在20亿美元的水平,当价格大幅波动时,日成交量将大幅飙升,其余时间保持稳定。

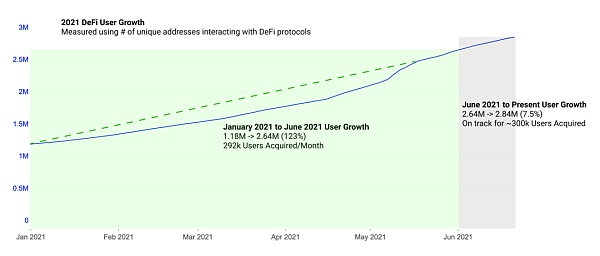

用户增长(地址增长)保持相对稳定,从4月份的18%增长到5月份的25%,环比增长略有放缓。6月份,用户增长预计将达到12%左右。高用户增长可能是持币人的看涨指标,因为这是一个关键指标,可以用来确定是否有边际代币买家。虽然用户总量增长依然强劲,但增长百分比曲线正在趋平。

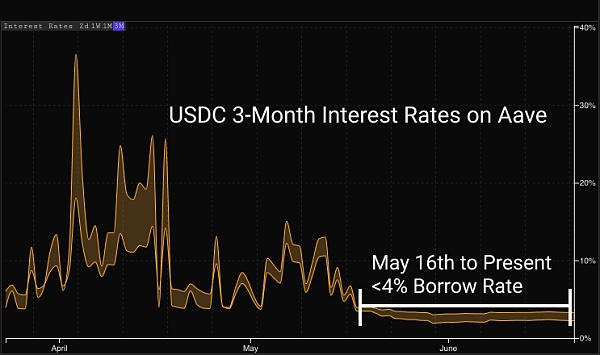

随着对连锁杠杆的需求放缓,主流贷款市场的收益率已开始下降。在收益率下降的过程中,出现了低波动率。这些低利率并不都是坏事。它们让稳定的矿工和卖空者获得廉价贷款,这在牛市期间几乎闻所未闻。只要流动性保持强劲,借贷需求减少,借贷市场的收益率就会维持在低位。

这反映了前人在“DeFi发展至今的现状如何”一文中所做的工作,讨论了利用率与收益率之间的关系。

来自parsec Finance的数据

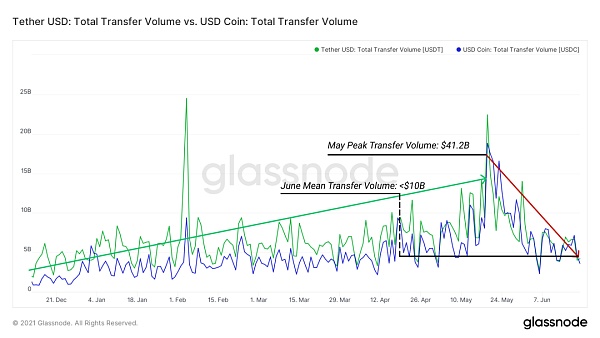

稳定币转移结束了长期需求和交易量增长的阶段。Usdt转账一直是以太坊天然气消费量排名前十的活动之一,因为大大小小的各类持币人一般都使用Usdt在交易所之间进行资产转账,而不承担价格波动的风险。

Defi前进

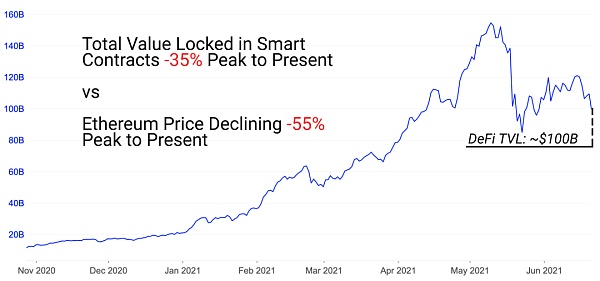

很多人预测,如果熊市来临,流动性将大范围枯竭,无风险回报率将收紧。到目前为止,由于价格已超过流动性总额,调整期内流动性依然强劲。

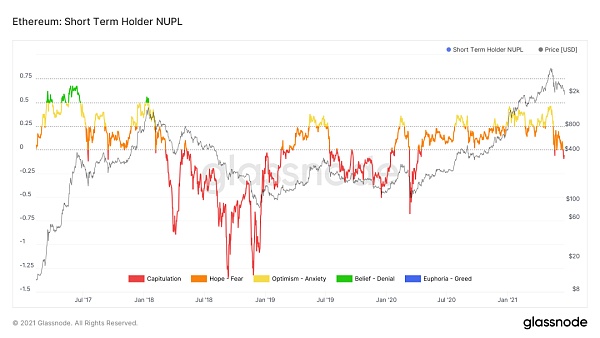

随着未实现净损益指数进入投降区,短期ETH持有人(inlt;;他们现在眼看着自己的未实现收益蒸发。这显示了近期ETH买入的持有者如何看待账面收益转化为账面损失。当未实现收益达到市场价值的46%时,短期持有人的总账面损失为市场价值的-25%。

鉴于sth nupl的下跌幅度,我们可以得出结论,在从2200美元上涨至ath的过程中购买的大量ETH现在处于水底。风险在于,当价格回到***(sth nupl=0)时,这些投资者可能会进行清算。相反,如果(看涨)信念仍然坚定,那么无论接下来发生什么,它们都可能继续保持不变。

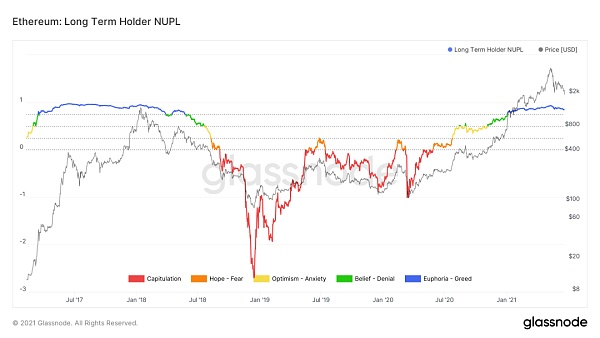

长期持有人(155天不动产持有的代币)仍保留利润,持有相当于市场价值80%左右的账面收益。由于大多数长期持有人仍然盈利,长期净利润保持稳定,但如果市场继续下跌,他们将看到未实现收益下降。请注意2018年1月的反弹,随后是最终下跌,因为持有人厌倦了看着账面收益消失。

目前,长期持有人仍然盈利,这Convex显了ETH持有人在2020/2021年的上升趋势是多么令人印象深刻。如果市场出现下跌趋势,这些持有人的信念将受到考验。

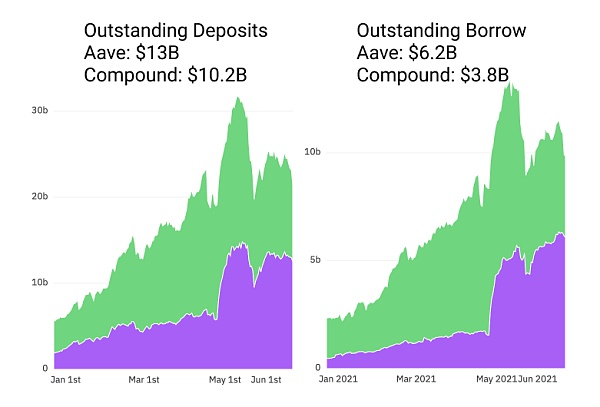

与以往价格较低的时期不同,这些长期持有者中的许多人现在能够在DeFi部署资产。ETH广泛存在于AAVE和compound等贷款协议中,目前AAVE和compound的未偿贷款超过40亿美元。

这些协议允许他们用ETH存款借入稳定币,然后使用稳定币获得有吸引力的风险规避收入或进行代币投机。持有人可以积累治理代币,增加其稳定币余额,或大量买入,同时保持其作为长期贷款人对ETH的敞口。AAVE和compound的存款和借款仍然强劲。

沙丘分析数据

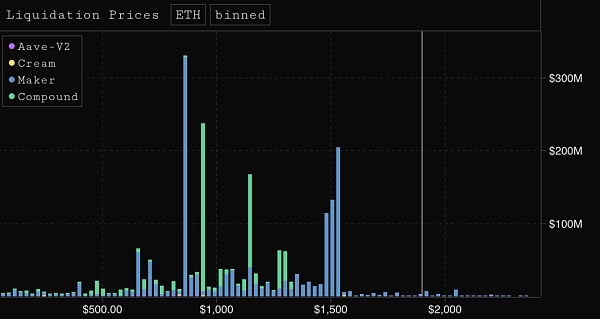

随着我们进入进一步的波动,我们有兴趣看到大借款人的清算水平在哪里。其中许多是自动位置,当健康因素达到危险水平时关闭。当价格达到清算水平时,额外的抵押品、平仓或容忍清算将出现在借款人菜单上。例如,下图显示了ETH贷款人的清算水平,除以清算价格水平;注意做市商的大仓位是1500美元,复合仓位是1000美元。

来自parsec Finance的数据

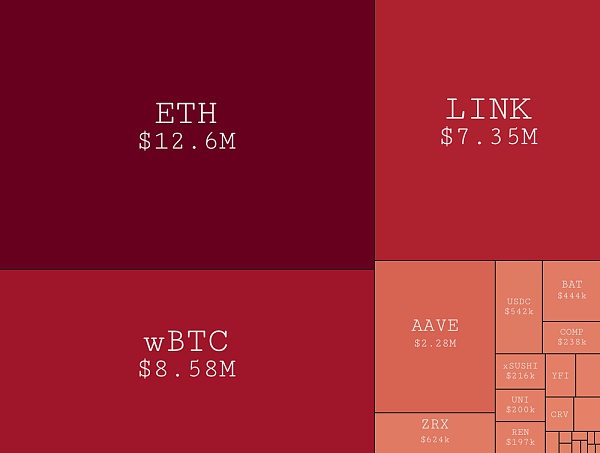

以上周的链接清算为例,看看哪些资产的清算速度最快也很有趣。

来自parsec Finance的数据

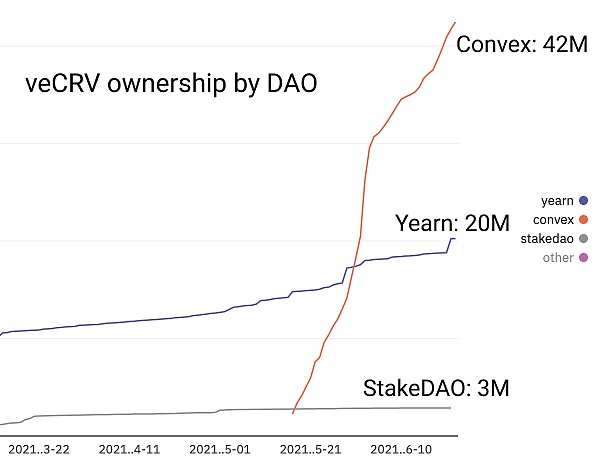

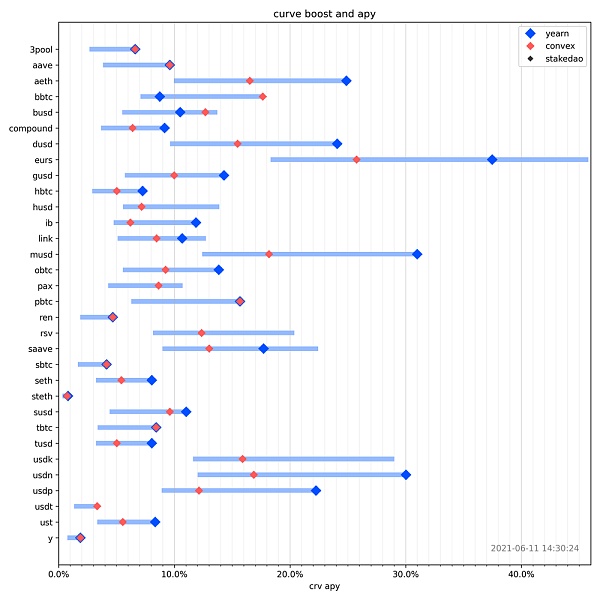

在经济低迷时期,稳定币矿工的盈利状况依然健康。在曲线金融生态系统中,随着年、Convex金融和叠道争夺存款的主导地位,竞争开始。curve协议拥有的vecrv可以让我们知道每个协议购买和锁定的代币数量,从而提高其用户回报。

这三项协议的收益率都很高,而且每项协议都提供了一个回报率很高的基金池。Covex在许多稳定币池中已经处于领先地位,而year在其他池中仍然处于领先地位。目前,stacedao只在欧元中处于领先地位,为欧元稳定的主导货币提供了很高的收益率。在三个平台上都可以找到10-30%以上的稳定币收益率。

总结

由于大部分治理代币的ath下降超过60%,整个DeFi领域新活动和现有活动的增长受到冲击,许多参与者进入了风险规避心态。虽然连锁经营活动不再逐月增加,但同比增长仍然巨大。

Defi的参与者现在正在寻找规避风险的收入机会和更高质量的资产,以**方式度过下行波动。整个生态系统的大部分流动性保持健康。长期持有以太的人仍然坚定,他们的许多代币仍然存在。

文章链接:https://www.btchangqing.cn/295248.html

更新时间:2021年07月14日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。